Потери коммунальных компаний – рост металлов в 1994 г.

Помимо негативного макроэффекта, который оказывали на фондовый рынок рост сырьевых товаров и падение цен облигаций, необходимо учитывать ротацию секторов фондового рынка. Это чрезвычайно важный элемент межрыночного анализа. Взаимодействие между тремя классами активов (облигации, акции и сырьевые товары) объясняет ротацию секторов на фондовом рынке. Понимание ее механики помогает определить, в какие секторы фондового рынка следует инвестировать в то или иное время, чтобы всегда находиться в секторе, который превосходит рынок, и не попасть в тот, который демонстрирует худшие результаты. События 1993–1994 гг. сказались совершенно по-разному на двух секторах фондового рынка.

Рис. 3.8.Цены на облигации и акции коммунальных компаний обычно движутся в одном направлении. Они вместе достигли пика в конце 1993 г. и вместе достигли дна в конце 1994 г.

(MetaStock, Equis International, Inc.)

Акции коммунальных компаний считаются зависящими от процентных ставок и в результате очень близко следуют за ценами облигаций. На рис. 3.8 показана чрезвычайно сильная корреляция между казначейскими облигациями и коммунальным индексом DJUA в 1993 и 1994 гг. Акции коммунальных компаний достигли пика вместе с облигациями в сентябре 1993 г. и падали вместе с ними в следующем году. За это время акции коммунальных компаний потеряли 34 % своей стоимости. В условиях падения цен облигаций коммунальные компании зачастую оказываются среди акций, которые несут наибольшие потери. (Акции финансовых компаний также часто нередко оказываются в числе наиболее пострадавших, когда падают облигации.)

|

|

|

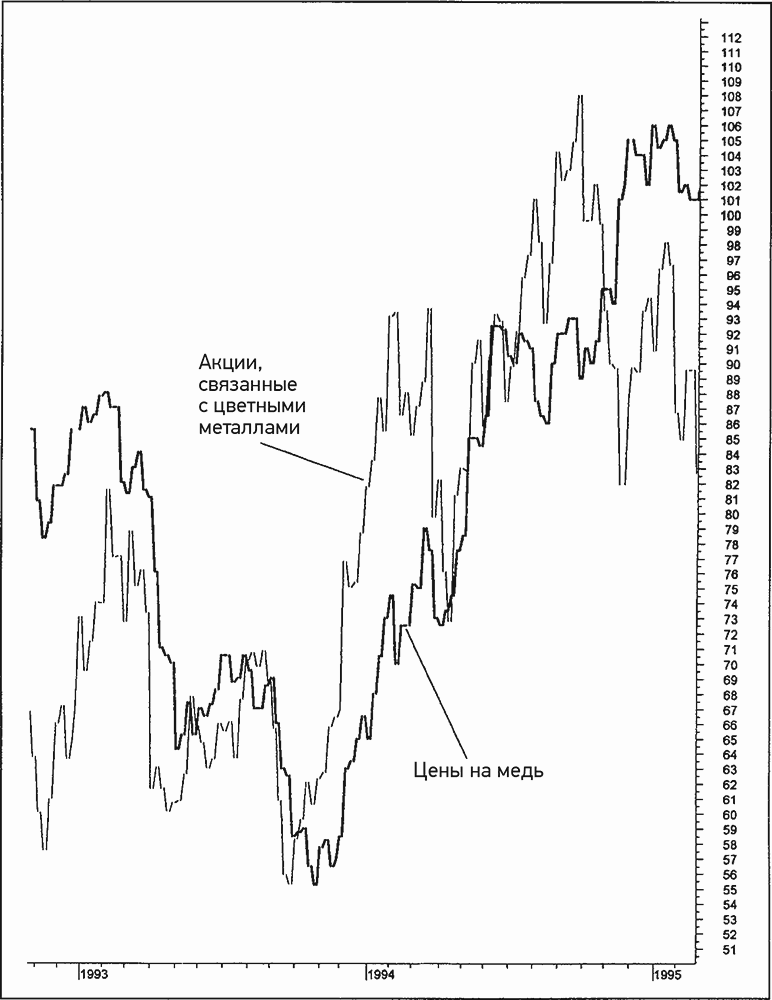

Рис. 3.9.Достижение дна ценами на медь может привести к падению облигаций и акций коммунальных компаний, однако хорошо сказывается на акциях, связанных с металлами

(MetaStock, Equis International, Inc.)

В результате роста промышленных металлов на протяжении всего года акции, связанные с медью и алюминием (и с основными материалами в целом), демонстрировали в 1994 г. хорошие результаты, хотя для остальных год был неудачным. На рис. 3.9 показан рост акций, связанных с цветными металлами, включая медь, в 1994 г. На фондовом рынке, как и на рынке недвижимости, главным является место. В 1994 г. акции, связанные с алюминием и медью, были хорошим местом для инвестирования, а акции коммунальных компаний нет.

(Ротация секторов рассмотрена более подробно в главе 13.)

Кардинальное изменение межрыночной картины в 1995 г.

Нормальная ротация трех классов активов происходит так: сырьевые товары разворачиваются первыми, после них разворачиваются облигации, а затем акции. Сырьевые товары достигли дна в 1993 г. перед тем, как вершины достигли цены облигаций, за которыми последовали цены акций. Это нормальный порядок ротации. Межрыночная ротация, развернувшаяся в конце 1994-го – начале 1995 г., происходила именно в этом порядке, но в обратном направлении. Индекс CRB достиг пика в середине 1994 г. (и на протяжении следующего года двигался в боковом направлении). Цены на облигации достигли дна в ноябре. Акции достигли дна через месяц после облигаций. Таким образом, это очередная нормальная межрыночная ротация.Опять сырьевые товары первыми достигли пика, после чего дна достигли облигации, а затем акции. Опять медь оказалась совпадающим, а не опережающим индикатором для цен облигаций и акций коммунальных компаний.

|

|

|

Рис. 3.10.Пик цен на медь в начале 1995 г. совпал с достижением дна облигациями

(MetaStock, Equis International, Inc.)

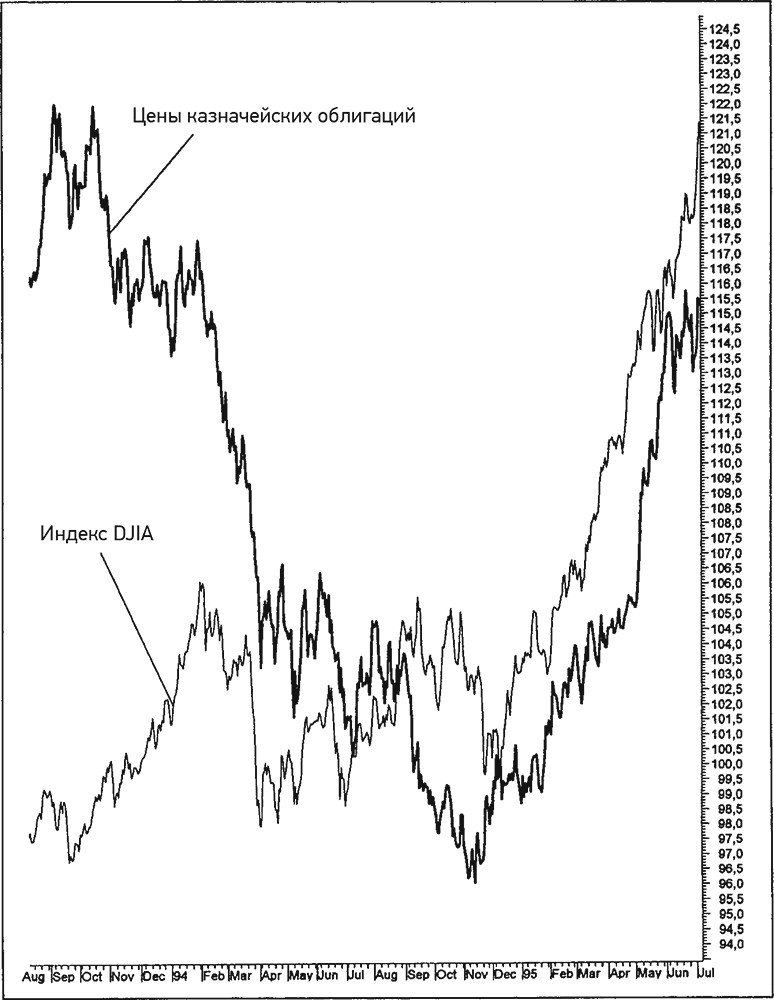

На рис. 3.10 видно, что медь находилась на пике в конце 1994 г., когда рынок облигаций был на дне. Акции коммунальных компаний достигли дна вместе с облигациями в тот момент, когда медь была на вершине. На рис. 3.11 показано, что облигации достигают дна в конце 1994 г., немного опережая акции. Американский доллар, который падал на протяжении всего 1994 г., развернулся вверх весной 1995 г. и вошел в семилетний бычий период.Укрепление доллара отрицательно сказалось на сырьевых товарах, однако было благоприятным для облигаций и акций.

|

|

|

Рис. 3.11.Слабость цен облигаций на протяжении 1994 г. привела к 10 %-ной коррекции цен акций и консолидации рынка в течение года. Достижение дна облигациями в конце 1994 г. помогло рынку акций начать новый подъем

(MetaStock, Equis International, Inc.)

Коэффициент «CRB/облигации»

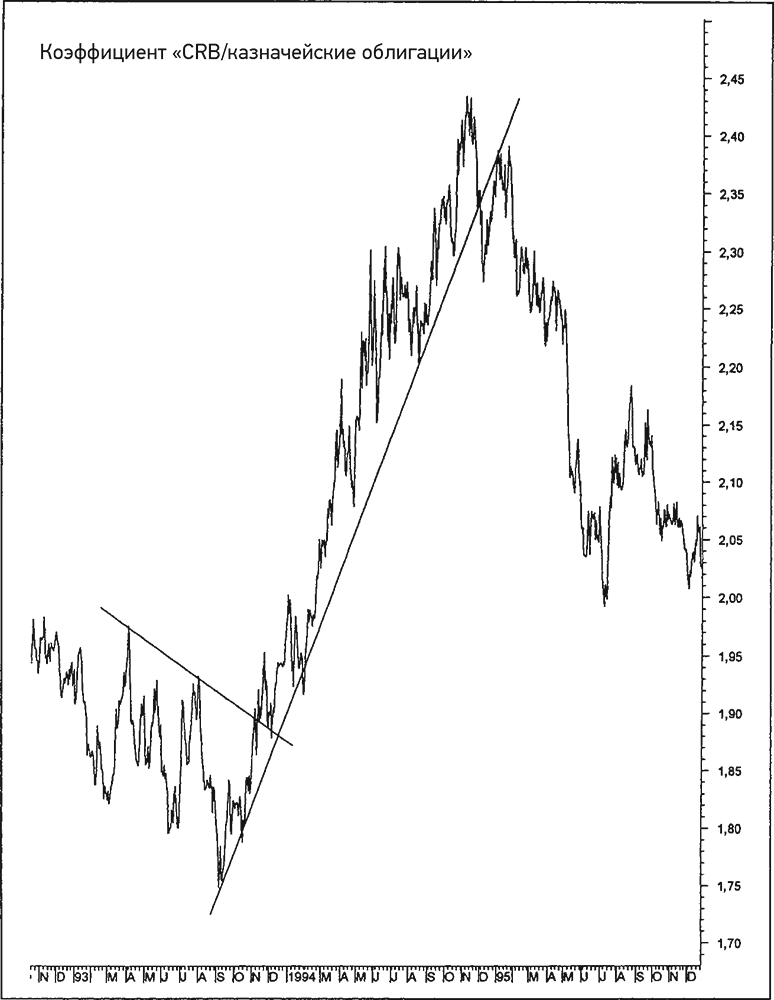

Еще одним простым индикатором, который особенно полезен при определении, какие акции должны преобладать в портфеле, зависящие от инфляции или от процентных ставок, является коэффициент «CRB/облигации». Он представляет собой отношение индекса CRB (или любого другого товарного индекса) к цене казначейских облигаций (или казначейских нот). Этот коэффициент характеризует относительную силу, которую мы рассмотрим более подробно далее в настоящей книге. Когда коэффициент «CRB/облигации» растет, сырьевые товары превосходят облигации. Как результат следует обращать больше внимания на товарные рынки или акции, связанные с сырьевыми товарами, такими как алюминий, медь, золото и энергоносители. Это те акции, которые в период ускорения инфляции обычно превосходят рынок в целом. На рис. 3.12 видно, что коэффициент «CRB/облигации» растет на протяжении 1994 г. и достигает пика в четвертом квартале.

|

|

|

Рис. 3.12.Рост коэффициента сигнализирует об инфляционном давлении, которое в целом отрицательно сказывается на акциях (1994 г.). Пик коэффициента в начале 1995 г. был негативным для сырьевых товаров и бычьим для облигаций и акций

(MetaStock, Equis International, Inc.)

Коэффициент «CRB/облигации» развернулся вверх в конце 1993 г. и рос на протяжении практически целого года. В тот период акции, связанные с медью, росли, а акции коммунальных компаний падали.Рост коэффициента «CRB/облигации» обычно негативно влияет на фондовый рынок, поскольку сигнализирует о раскручивании инфляции и повышении процентных ставок. (Рост товарных цен отрицательно сказывается на акциях в периоды ускорения и замедления инфляции, но не обязательно во время дефляции. Во время дефляции рост товарных цен обычно положительно влияет на акции.) Это также помогает объяснить, почему 1994 г. был трудным для акций в целом и особенно для акций, зависящих от процентных ставок. Пик коэффициента в ноябре 1994 г. стал сигналом для перемещения средств из акций, связанных с сырьевыми товарами, обратно в акции, зависящие от процентных ставок (и в акции в целом). Пик коэффициента «CRB/облигации» ближе к концу 1994 г. помог заложить основу для сильного роста фондового рынка, который продлился до 2000 г.

Дата добавления: 2018-05-12; просмотров: 288; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!