Расчет финансовой устойчивости и коэффициентов, характеризующих деятельность предприятия .

Обобщающим показателем финансовой устойчивости предприятия является излишек или недостаток источников средств для формирования запасов, получаемый в виде разницы величины источников средств и величины запасов. При этом имеется в виду обеспеченность определенными видами источников, поскольку достаточность суммы всех возможных видов источников гарантирована тождественностью итогов актива и пассива баланса /13/.

Расчет финансовой устойчивости предприятия представлен в Приложении 7, там же представлены формулы расчета финансовой устойчивости предприятия.

Представленная в Приложении 7 таблица показывает, что уже собственных оборотных средств предприятию достаточно для формирования запасов и затрат. Хотя необходимо отметить, что внеоборотные активы занимают достаточно значительную долю в структуре активов. С добавлением долгосрочных и краткосрочных источников излишек еще больше возрастает, таким образом, ситуацию финансовой устойчивости на предприятии на начало 2006 г. можно охарактеризовать как абсолютную.

Произведем расчет коэффициентов, которые характеризуют финансовую устойчивость предприятия. Полученные данные представлены в таблице 2.2.

Таблица 2.2 Показатели, характеризующие финансовую устойчивость предприятия

| Показатель | Формула расчета | Нормативный ограничитель | На начало 2004 г. | На начало 2005 г. | На начало 2006 г. | ||

| Коэффициент автономии | Капитал и резервы / Пассив | > 0,5

| 0,82 | 0,92 | 0,94 | ||

| Коэффициент финансовой зависимости | Долгосрочные и краткосрочные займы / Капитал и резервы | < 0,5 | 0,23 | 0,09 | 0,06 | ||

| Коэффициент финансовой устойчивости | (Собственные оборотные средства + Долгосрочные пассивы) / Пассив | 0,6 : 0,8 | 0,10 | 0,03 | 0,07 |

Коэффициент автономии или независимости показывает долю средств, вложенных собственниками в общую стоимость имущества предприятия. Нормой считается величина большая, чем 50%, т.е. реализовав 50% имущества, сформированного за счет собственных средств, предприятие сможет погасить свои долговые обязательства. Рассмотренный коэффициент является положительным и составляет значение большее 0,5 на протяжении всего периода времени, т.к. предприятие, в результате увеличивающегося собственного капитала начинает все меньше использовать заемные источники финансирования.

Коэффициент автономии на предприятии постоянно возрастает и на начало 2006 г. составляет уже 0,94. Значение коэффициента близкого к 1 является нежелательным для предприятия, т.к. все больше используя собственные средства и отказываясь от заемных источников финансирования предприятие проигрывает, это связано с тем что нет возможности использовать эффект финансового рычага.

|

|

|

Коэффициент финансовой зависимости показывает долю средств, не принадлежащих собственникам в общей стоимости имущества предприятия. Предприятие почти не зависит от заемных источников. Рассматриваемый коэффициент является незначительным. К началу 2006 г. его доля составляет 0,06.

Коэффициент финансовой устойчивости показывает удельный вес тех источников финансирования, которые организация может использовать в хозяйственной деятельности длительное время. Данные коэффициенты являются положительными, но в то же время не отвечают нормативному ограничителю.

Все рассмотренные коэффициенты являются положительными, в основном отвечают нормативным требованиям. Зависимость предприятия от заемных источников с каждым годом все больше уменьшается.

Следующим этапом анализа является рассмотрение коэффициентов платежеспособности.

В таблице 2.3. представлены значения полученных коэффициентов, формулы их расчета, а также нормативные ограничители.

Таблица 2.3 Показатели платежеспособности

| Показатели | Формула расчета | Нормативный ограничитель | На начало 2004 г. | На начало 2005 г. | На начало 2006 г. | ||

| Коэффициент абсолютной ликвидности | Денежные средства и краткосрочные финансовые вложения / краткосрочные обязательства | 0,2:0,7 | 0,01 | 0,02 | 0,11 | ||

| Коэффициент общей ликвидности | Денежные средства, краткосрочные финансовые вложения и краткосрочная дебиторская задолженность / краткосрочные обязательства | 0,8:1,0 | 1,73 | 0,68 | 2,22 | ||

| Коэффициент текущей ликвидности | (Денежные средства и краткосрочные финансовые вложения + краткосрочная дебиторская задолженность + запасы с учетом НДС) / краткосрочные обязательства | >=2 | 2,04 | 0,97 | 2,80 | ||

| Коэффициент обеспеченности собственными оборотными средствами | (Капитал и резервы-Внеоборотные активы) /(Оборотные активы) | >=0,1

| 0,07 | -0,01 | 0,41 | ||

| Коэффициент утраты платежеспособности | (Коэффициент тек.ликвидности (конец отч.периода) + 3/отчетный период(Коэффициент тек.ликвидности (конец отч.периода) - Коэффициент тек.ликвидности (начало отч.периода)))/2 | >=1 |

| 0,22 | 1,86 |

Мгновенную платежеспособность предприятия характеризует коэффициент абсолютной ликвидности, показывающий, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности. Нормативное ограничение показателя составляет от 0,2 до 0,7. Это означает, что каждый день подлежит погашению 20%-70% краткосрочных обязательств предприятия, или в случае поддержания остатка денежных средств на уровне отчетной даты краткосрочная задолженность, имеющая место на отчетную дату, может быть погашена за 2- 5 дней (1/0,7 или 1/0,2).

|

|

|

На рассматриваемом предприятии коэффициент абсолютной ликвидности ни в одном из рассматриваемых периодов не отвечал нормативному ограничителю. На начало 2004 г. значение коэффициента составило 0,01, а на начало 2006 г. – 0,11. Это значит, что краткосрочная задолженность предприятия, в случае поддержания остатка денежных средств на уровне отчетной даты может быть погашена за 100 и 9 дней соответственно.

Платежеспособность предприятия с учетом предстоящих поступлений от дебиторов характеризует коэффициент общей ликвидности. Он показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности. Нормативный ограничитель означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги.

Коэффициент общей ликвидности на предприятии оказался больше нормативного ограничителя. Предприятие полностью обеспечено оборотными средствами и, поэтому может нормально вести хозяйственную деятельность и своевременно погашать обязательства. С другой стороны такое высокое значение рассматриваемого коэффициента говорит о том, что предприятие имеет излишек средств и не пускает их в оборот для более эффективной деятельности.

Прогнозируемые платежные возможности предприятия при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов отражает коэффициент текущей ликвидности. На предприятии данный показатель в целом отвечает нормативному требованию, хотя на начало 2005 г. его значение было ниже нормативного (0,97 вместо 2).

В таблице также рассчитан коэффициент обеспеченности собственными оборотными средствами, который характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Как видно по данным таблицы данный коэффициент меньше нормативного показателя.

По расчетам в таблице коэффициент обеспеченности собственными оборотными средствами не отвечает нормативному требованию, хотя и коэффициент текущей ликвидности соответствует требованиям. Это значит, что для признания структуры баланса неудовлетворительной необходимо произвести расчет коэффициента восстановления платежеспособности[1].

В таблице также представлен расчет коэффициента восстановления платежеспособности.

Коэффициент восстановления платежеспособности рассчитывается за период, установленный равным 6 месяцам. По подсчетам, приведенным в таблице коэффициент платежеспособности на начало 2006 г. больше нормативно установленных требований, это свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность.

Оборачиваемость оборотных средств можно охарактеризовать с помощью коэффициента оборачиваемости, коэффициента закрепления и продолжительности одного оборота. Рассчитанные показатели оборачиваемости представлены в таблице 2.4.

Таблица 2.4 Показатели оборачиваемости оборотных средств

| Показатели | 2004 г. | 2005 г. | Абсолютное изменение показателей |

| Коэффициент оборачиваемости | 2,43 | 2,53 | 0,10 |

| Продолжительность 1 оборота | 147,81 | 142,15 | -5,66 |

| Коэффициент закрепления | 0,41 | 0,39 | -0,02 |

Коэффициент оборачиваемости можно найти как отношение выручки к среднегодовой стоимости оборотных средств предприятия. Данный показатель говорит о том, сколько выручки приходится на 1 рубль оборотных средств предприятия или какой процент выручки содержится в оборотных средствах предприятия.

Данные расчеты показывают, что в 2004 г. 2,43 рубля выручки приходилось на 1 рубль оборотных средств. К 2006 г. показатель еще больше растет и составляет 2,53. Данный момент благоприятно характеризует работу предприятия.

Коэффициент закрепления является обратным показателем коэффициенту оборачиваемости. Он показывает долю оборотных средств в выручке предприятия. Соответственно, если показатель оборачиваемости растет, коэффициент закрепления будет снижаться /12/.

Продолжительность оборота можно найти по следующей формуле:

В нашем случае рассматриваемым периодом является 1 год, поэтому число дней равно 360. Таким образом, оборотные средства предприятия оборачивались в 2004 году за 147 дней, а в 2005 году за 142 дня. Снижение продолжительности оборота говорит о том, что оборотные средства предприятия оборачиваются за меньший период времени. Благодаря уменьшению продолжительности оборота выручка предприятия увеличивается.

Улучшение показателей оборачиваемости предприятия говорит о более эффективной политике в отношении оборотных средств за последние периоды времени.

Последним этапом анализа является анализ коэффициентов финансовых результатов. В таблице 2.5. представлен расчет показателей.

Таблица 2.5 Финансовые показатели деятельности предприятия

| Наименование показателя | Формула расчета | 2003 год | 2004 год | 2005 год |

| Рентабельность продаж | Чистая прибыль / Выручка | 3,27 % | 21,38 % | 33,42 % |

| Среднегодовая выработка на одного работника | Выручка / Среднегодовая численность работников |

| 2 113,97 | 4 541,72 |

| Фондоотдача | Выручка / Среднегодовая стоимость внеоборотного капитала |

| 0,30 | 0,26 |

На основе показателя рентабельности продаж можно сказать, что предприятие осуществляет довольно эффективную деятельность. Наибольшее значение рентабельности продаж наблюдается в 2005 г. (33,42%), в 2003 г. этот показатель был на уровне 3,27 %.

Показатель среднегодовой выработки на одного работника на предприятии возрос в 2005 г. до 4 541,72, т.е. в 2,15 раза больше, чем в 2004г.

Фондоотдача на предприятии уменьшилась в 2005 г. по сравнению с 2004 г. на 0,04. Это значит, что внеоборотные активы в 2005 г. стали приносить меньше на 0,4 рубля выручки.

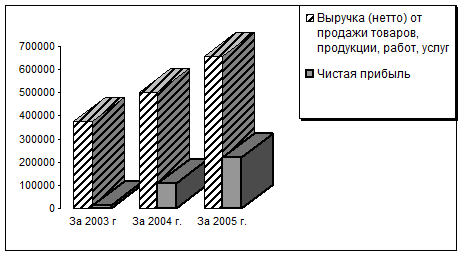

На рисунке 2.3. представлено изменение выручки и прибыли акционерного общества за три года.

Рис. 2.3 Динамика выручки и прибыли

На графике наглядно видно, что выручка предприятия постоянно возрастает.

Полное рассмотрение финансовой деятельности предприятия, расчет коэффициентов и финансовой устойчивости дал следующие результаты.

Анализ активов, проведенный за 2003 – 2005 гг. показал, что имущество предприятия увеличивалось, причем такой рост происходил, в основном, в связи с приобретением предприятием основных средств и отвлечением средств в незавершенное строительство, а также с переоценкой основных средств на 01.01.05г. Анализ основных средств позволил выявить, что износ основных средств является достаточно высоким.

Оборотные активы на предприятии увеличивались. Доля дебиторской задолженности в структуре оборотных средств составляла больший процент (на начало 2004 г. 17,01%), чем доля запасов (на начало 2004 г. 1,94%), что отрицательным образом повлияло на работу предприятия.

Собственные источники предприятия возрастают. Это связано с тем, что предприятие прибегает к использованию добавочного капитала. Уставный капитал в течение всего периода времени остается неизменным.

Доля заемных источников на предприятии является незначительной. Доля долгосрочных источников мала, на начало 2004 г. она составляла 8,75% заемных источников, а к 2006 г. – 0,01%. К началу 2006 г. доля краткосрочной задолженности составляет 1,86%.

Анализ дебиторской и кредиторской задолженности показал, что разрыв между дебиторской и кредиторской задолженностью остается достаточно большим, причем постоянно увеличивается.

В структуре себестоимости наибольшую долю занимает заработная плата и отчисления с нее, а также велики расходы на содержание оборудования.

Тип финансовой устойчивости на предприятии - нормальная финансовая устойчивость, т.к. собственных оборотных средств предприятию не достаточно для формирования запасов и затрат.

Анализ коэффициентов, характеризующих финансовую устойчивость показывает, что все рассматриваемые коэффициенты являются положительными, в основном отвечают нормативным требованиям.

В целом, анализ коэффициентов платежеспособности показал их достаточно высокие значения.

Коэффициенты оборачиваемости не значительно улучшились в 2005 г. по сравнению с 2003 г. За счет более эффективного использования оборотных средств в 2005 г. удалось увеличить продолжительность одного оборота на 5 дней.

Для повышения финансовой устойчивости предприятия необходимо осуществить меры по выявленным недостаткам: добиться снижения износа основных средств, уменьшить расходы на ремонт основных средств, а значит снизить себестоимость, сократить долю дебиторской задолженности в активах. Для улучшения и стабилизации финансового состояния предприятия необходимо долгосрочное бизнес-планирование с целью привлечения дополнительных инвестиций, а также отлаженная система бюджетирования с жестким контролем доходной и расходной части.

Дата добавления: 2019-07-15; просмотров: 162; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!