Внутренняя ставка доходности (IRR)

Внутренняя ставка доходности (Internal Rate of Return – IRR) измеряет доходность инвестиций на протяжении всего срока их жизни. Это ставка дисконтирования, при которой NPV денежного потока равна нулю. Таким образом, в примере, представленном в табл. 11.5, IRR для инвестиций А составляет 12,08 %, а для инвестиций В равна 9,94 %, что еще раз доказывает, что инвестиции А являются более выгодными из этих двух вариантов; расчет можно проверить при дисконтировании двух денежных потоков при соответствующей их ставке (табл. 11.6). В процессе проведения расчета IRR надо быть очень внимательным: подобные вычисления нельзя использовать в случае колебания денежного потока между положительным и отрицательным значением в разные периоды времени, поскольку они могут дать несколько ответов.

Помимо расчета IRR для инвестиций в собственный капитал проектной компании можно также рассчитать IRR всего проекта, которая основывается на денежном потоке проекта, до того как сделаны платежи по обслуживанию долга и выплачены доходы по собственному капиталу, и интерпретируется как доходность требуемых инвестиций в денежные средства (или для заимствования, или для собственного капитала). Иногда это делается на начальной стадии разработки проекта, чтобы проверить его жизнеспособность без учета его специфичной финансовой структуры. В ином случае IRR имеет ограниченное применение в контексте проектного финансирования, при котором основными преимуществами использования финансового рычага в проекте с заимствованием является возможность улучшить доходность собственного капитала, и таким образом измерение доходности проекта без финансового рычага имеет ограниченное значение. IRR все же может быть использована инвесторами, владеющими портфелем с проектами, которые имеют балансовое финансирование, и проектами, в которых используется проектное финансирование, чтобы сравнивать один проект с другим. Также это может быть использовано при расчете компенсационной суммы, так как она равноценна смешанным расходам по обслуживанию долга и доходам собственного капитала проекта (см. § 5.8.1).

Использование значений IRR и NPV в процессе принятия инвестиционных решений

В процессе принятия решения, вкладывать или нет в отдельные проекты, и при рассмотрении влияния изменений в принятых допущениях на доходность вложений инвесторы рассматривают значение IRR и значение NPV. Но при использовании этих величин необходимо соблюдать осторожность и осознавать принцип их расчета. Это может быть проиллюстрировано на примере двух инвестиций, которые представлены в табл. 11.7: очевидно, что инвестиции D обеспечивают лучшую доходность, и значение NPV подтверждает этот вывод, но значения IRR для обеих инвестиций одинаково. Это потому, что в процессе стандартного расчета IRR предполагается, что денежные средства, изымаемые из проекта, рефинансируются по ставке IRR до конца расчетного периода. (Таким образом, как показано в третьей колонке табл. 11.7, если денежные потоки за 1‑й, 2‑й, 3‑й и 4‑й годы реинвестировать при 15 % ежегодно, то общая сумма достигнет 2011 к концу 5‑го года.) Понятно, что нужно в определенной степени принять к сведению то, что инвестиции С генерируют денежный поток быстрее, но допущение, что эти денежные средства могут быть повторно инвестированы под 15 %, возможно, некорректно или, по меньшей мере, является двойным учетом дохода от инвестиций при такой ставке. Таким образом, значение IRR изначально переоценивает денежные потоки; удлинение периода денежного потока приводит к преувеличению IRR при использовании высокого коэффициента реинвестирования.

Существует два способа учесть искажения такого типа.

• Модифицированный IRR (МIRR). Значение МIRR предполагает более низкую ставку реинвестирования (то есть стоимость капитала инвесторов, как она принималась при расчете NPV, вместо ставки для IRR) для выводимых из проекта денежных средств. В этом случае реальная картина находит лучшее отображение. В примере, представленном в табл. 11.8, если ставку инвестирования принять за 12 % (то есть стоимость капитала, как она принималась при расчете NPV), то МIRR для инвестиций С уменьшится до 13 %, тогда как для инвестиций D, безусловно, останется неизменной.

• Период окупаемости. При альтернативном варианте при изучении IRR игнорируется проблема реинвестирования, но требуется, чтобы инвестиции также имели максимальный период окупаемости (то есть период времени, необходимый, чтобы вернуть первоначальные суммы инвестиций денежных средств). Это до некоторой степени уравновешивает эффект преувеличения IRR‑значений для денежных потоков с более длинными сроками, но это приблизительное вычисление – в частности, оно не учитывает доходы, полученные после окончания периода окупаемости. Тем не менее такой подход может быть полезным средством контроля. Период окупаемости для инвестиций С составляет менее чем четыре года, а для инвестиций D он составляет целых пять лет. При этом в процессе принятия решений о новых инвестициях, помимо необходимого минимального значения IRR, инвесторы также требуют, чтобы максимальный период окупаемости не превышал определенного периода времени.

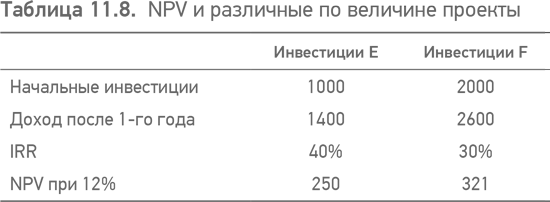

Опять же, при сравнении двух различных проектов показатели должны быть взяты в сопоставимых значениях. Это представлено в табл. 11.8. Инвестиции F имеют более высокий NPV, чем инвестиции Е, но только благодаря большому размеру. Как это видно в процессе расчета IRR, инвестиции Е – это более доходные инвестиции; инвестиции F со стабильным ростом в 1000 при сравнении с инвестициями Е обеспечивают много меньшую доходность.

Дата добавления: 2018-10-26; просмотров: 257; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!