Пример. Определяем убыток, возможный к переносу по группам операций.

При заполнении декларации за IV квартал 2018 года организация использовала следующие данные:

| Показатель | Обороты по счетам | ||

| По дебету | По кредиту | Сумма, руб. | |

| Обороты по счету 90 "Доходы и расходы по текущей деятельности" | |||

| Выручка от реализации товаров | 90-1 | 150000 | |

| НДС, исчисленный от реализации | 90-2 | 25000 | |

| Себестоимость товаров, управленческие расходы, расходы на реализацию (в том числе расходы в сумме 500 руб. не учитываются при налогообложении прибыли) | 90-4, 90-5, 90-6 | 160500 | |

| Выручка от сдачи имущества в аренду | 90-7 | 6000 | |

| НДС от сдачи имущества в арену | 90-9 | 100 | |

| Расходы от сдачи имущества в аренду | 90-10 | 5000 | |

| Обороты по счету 91 "Прочие доходы и расходы" | |||

| Выручка от реализации основных средств | 91-1 | 1200 | |

| НДС, исчисленный от реализации ОС | 91-2 | 200 | |

| Расходы по реализации ОС | 91-4 | 1100 | |

| Дебиторская задолженность с истекшим сроком исковой давности | 91-4 | 120 | |

Сумма убытка в бухучете составит 34720 руб. (150000 руб. + 6000 руб. + 1200 руб.) - (25000 руб. + 160500 руб. + 100 руб. + 5000 руб. + 200 руб. + 1100 руб. + 120 руб.).

В данном случае не учитывается при налогообложении прибыли сумма 500 руб.

Общая сумма убытка для налогового учета составит 34220 руб. (34720 руб. - 500 руб.).

Сумма списанной дебиторской задолженности с истекшим сроком исковой давности учитывается во внеррасходах, но не учитывается при расчете убытка, возможного к переносу (120 руб.) (п. 2 ст. 141-1 НК).

|

|

|

С учетом этого убыток, определенный к переносу, составит 34100 руб. (34220 руб. - 120 руб.) (графа 2 раздела I части II декларации).

Убыток по 2-й группе операций составил 100 руб. (1200 руб. - 200 руб. - 1100 руб.). Эту сумму указываем в графе 5 раздела I части II декларации.

Убыток от иных операций составит 34000 руб. (34100 руб. - 100 руб.) (графа 7 раздела I части II декларации).

Примечание. Дополнительно см. образец.

Примечание. Дополнительно см. образец.

Как определить убыток

для переноса по группам операций

Если сумма убытков за отчетный год по каждой из групп операций меньше общего убытка, возможного к переносу, то убытки по каждой из групп подлежат переносу на будущее исходя из их фактического размера (ч. 3 подп. 3.1 п. 3 ст. 141-1 НК).

Если сумма убытков по 1-й и 2-й группам операций больше убытка, возможного к переносу, то сумма убытка по каждой из групп, подлежащая переносу, определяется следующим образом:

1) если убыток получен по одной группе операций, то подлежащая переносу сумма убытка по этой группе принимается в пределах убытка, возможного к переносу (абз. 3 ч. 4 подп. 3.1 п. 3 ст. 141-1 НК).

Дополнительно см. образец;

Дополнительно см. образец;

2) если убытки получены по двум группам операций, то сумма убытка, подлежащая переносу по каждой группе, определяется путем умножения суммы убытка, возможного к переносу, на долю убытка по каждой группе операций в сумме убытков по ним (абз. 2 ч. 4 подп. 3.1 п. 3 ст. 141-1 НК):

|

|

|

- убыток, подлежащий переносу по 1-й группе, определяется так:

- убыток, подлежащий переносу по 2-ой группе, определяется так:

Пример. Организация за 2018 год получила следующий финансовый результат:

- от реализации ценных бумаг по 1-й группе операций - убыток в размере 50000 руб.;

- от реализации основных средств по 2-й группе операций - убыток в размере 30000 руб.;

- от реализации товаров работ, услуг - прибыль в размере 70000 руб.;

- от сдачи имущества в аренду - прибыль в размере 25000 руб.;

- от курсовых разниц по пересчету задолженности перед поставщиком товаров - убыток в размере 35000 руб.

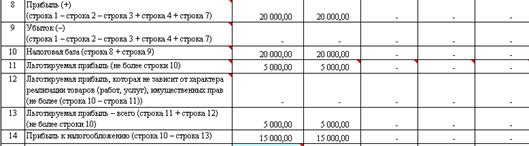

Общий убыток для целей налогообложения составил 20000 руб. (70000 руб. - 50000 руб. - 30000 руб. + 25000 руб. - 35000 руб.). Этот показатель отражен в графе 3 строки 10 раздела I части I декларации.

На 01.01.2018 неперенесенного убытка прошлых налоговых периодов у организации нет.

Определим убыток для целей переноса и заполним раздел I части II декларации:

Сумма убытков по 1-й и 2-й группам операций больше убытка, полученного в целом по организации (50000 руб. + 30000 руб. = 80000 руб. > 20000 руб.). Таким образом, сумма убытка, подлежащая переносу, составит:

|

|

|

- по 1-й группе - 12500 руб. (20000 x (50000 / 80000));

- по 2-й - 7500 руб. (20000 x (30000 / 80000)).

Дополнительно см. образец.

Дополнительно см. образец.

В каком случае организация не вправе

заявлять убытки для переноса

Организация не вправе заявлять убытки для переноса, если эти убытки:

- не заявленные организацией до начала проверки (за исключением камеральной);

- установлены и (или) скорректированы в сторону увеличения во время проверки (ч. 4 п. 7 ст. 141-1 НК).

Как отразить в бухучете убыток,

возможный к переносу

Перенос убытков осуществляется в налоговом учете. В бухучете начисляется отложенный налоговый актив (ОНА) записью:

Д-т 09 - К-т 99.

Он определяется как произведение суммы перенесенного убытка и ставки налога на прибыль (п. 9, 11, ч. 1 п. 16 Инструкции N 113).

Пример. Организация определила убыток, возможный к переносу по итогу 2018 года, в сумме 10000 руб. Этот убыток отражен в разделе I части II декларации. Вся прибыль облагается по ставке 18%.

В бухучете следует сделать запись Д-т 09 - К-т 99 - 1800 руб. (10000 руб. x 18%).

|

|

|

Примечание. Дополнительно см. консультацию.

Примечание. Дополнительно см. консультацию.

Образец

Образец

Для отражения данной хозяйственной операции можно воспользоваться примерной формой бухгалтерской справки.

В каком квартале можно перенести убыток

Убытки прошлых лет переносятся на прибыль, сложившуюся по итогам года. Эти убытки отражаются в декларации за IV квартал (п. 1, ч. 1 п. 4 ст. 141-1 НК, сноска 7 к декларации).

До окончания текущего года организация вправе осуществить перенос убытков только при ликвидации. В этом случае переносимые убытки отражаются при подаче итоговой налоговой декларации, которую ликвидируемая организация должна представить не позднее чем за 10 рабочих дней до дня представления в регистрирующий орган ликвидационного баланса (ч. 2 п. 2-1 ст. 63, ч. 2 п. 8 ст. 141-1 НК).

Как уменьшить прибыль к налогообложению

на убытки прошлых лет

Убытки, полученные по итогам предыдущих лет, на момент переноса уже должны были быть определены и отражены (заявлены) в разделе I части II "Сведения о сумме убытка (суммах убытков), на которую организация имеет право уменьшить налоговую базу текущего налогового периода" декларации по налогу на прибыль за прошлые годы.

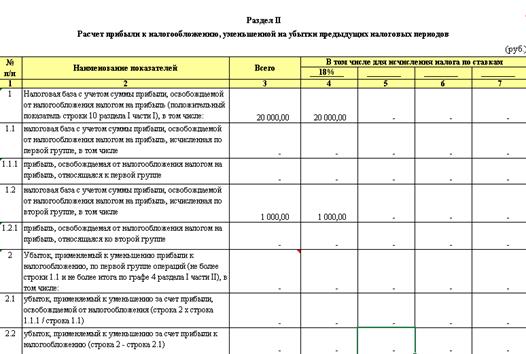

Расчет прибыли к налогообложению, уменьшенной на убытки предыдущих налоговых периодов, производится в разделе II части II декларации.

Перенос убытков на прибыль текущего налогового периода может производиться в пределах налоговой базы с учетом прибыли, освобождаемой от налогообложения налогом на прибыль (п. 4 ст. 141-1 НК).

Убытки по 1-й и 2-й группам могут быть отнесены только на прибыль текущего года, полученную по операциям этих же групп (абз. 1 ч. 1 п. 3.1, абз. 2 ч. 3 п. 4 ст. 141-1 НК).

Убыток от иных операций может быть перенесен на любую группу операций (п. 3.2 ст. 141-1 НК).

--------------------------------

<1> Организации, осуществлявшие профессиональную и биржевую деятельность по ценным бумагам, убытки по 1-й группе операций вправе переносить на прибыль, полученную от любых групп операций (ч. 2 подп. 3.2 п. 3 ст. 141-1 НК).

Как определить прибыль по отдельным группам операций,

на которую будет перенесен убыток

Если у организации определены убытки к переносу за прошлые периоды только от иных операций, то такой убыток можно перенести на прибыль, полученную от любых операций (см. рисунок). Если у организации есть убытки, определенные к переносу за прошлые годы по 1-й и (или) 2-й группе операций, то следует определить, есть ли у организации прибыль от этих групп.

Прибыль по 1-й и 2-й группам, на которую будет перенесен убыток, определяется следующим образом:

--------------------------------

<1> Прибыль, указанная в строке 10 раздела I части I декларации.

Пример. Ситуация 1.

У организации на начало 2018 года есть неперенесенный убыток, полученный в 2017 году, в сумме 500 руб., в том числе:

- по 2-й группе в сумме 400 руб.;

- от иных операций в сумме 100 руб.

Прибыль к налогообложению по итогам 2018 года составила 350 руб., в том числе прибыль по 2-й группе равна 400 руб. В данном случае сумма прибыли по 2-й группе операций больше, чем прибыль к налогообложению (400 руб. > 350 руб.).

Прибыль 2018 года, на которую может быть принесен убыток, - прибыль, полученная от 2-й группы операций в сумме 350 руб.

В данном случае организация может перенести убыток в сумме 350 руб., полученный по 2-й группе.

Если прибыль, полученная по 1-й и 2-й группе операций в сумме больше, чем общая прибыль к налогообложению, то прибыль, на которую переносятся убытки, определяется по каждой из групп операций как произведение налоговой базы текущего года и удельного веса прибыли к налогообложению по каждой из групп операций в общей сумме прибыли к налогообложению по всем группам операций, по которым получена прибыль (ч. 2 п. 4 ст. 141-1 НК).

Прибыль, в пределах которой можно переносить убытки по 1-й группе, определяется:

--------------------------------

<1> Прибыль, указанная в строке 10 раздела I части I декларации.

Прибыль, в пределах которой можно переносить убытки по 2-й группе, определяется:

--------------------------------

<1> Прибыль, указанная в строке 10 раздела I части I декларации.

Пример. Организация решила воспользоваться правом переноса убытка, полученного в прошлых годах, на прибыль 2018 года. Прибыль к налогообложению по итогам 2018 года составила 35000 руб. (строка 10 раздела I декларации). Прибыль по 1-й группе операций - 4000 руб., по 2-й группе операций - 36000 руб.

В данном случае сумма прибыли по 1-й и 2-й группам операций (40000 руб. (36000 руб. + 4000 руб.)) больше, чем прибыль к налогообложению (40000 руб. > 35000 руб.).

Прибыль по каждой из этих групп операций определяется следующим образом:

- по 1-й группе: 35000 руб. x 4000 руб. / (36000 руб. + 4000 руб.) = 3500 руб.;

- по 2-й группе: 35000 руб. x 36000 руб. / (36000 руб. + 4000 руб.) = 31500 руб.

Данные суммы отражаются в разделе II части II декларации следующим образом:

Дополнительно см. консультации.

Дополнительно см. консультации.

Как перенести убыток, если он

переносится за несколько лет

Если организацией получены убытки более чем в одном году, то перенос таких убытков на будущее производится в той очередности, в которой они понесены (п. 5 ст. 141-1 НК). То есть сначала переносятся убытки, полученные в самом раннем периоде, а затем уже более поздние убытки.

Данная очередность должна соблюдаться при переносе убытков на прибыль текущего налогового периода отдельно по каждой из групп операций: 1-й и 2-й группам операций и иным операциям (абз. 2 и 3 ч. 1 подп. 3.1, подп. 3.2 п. 3 ст. 141-1 НК).

Примечание. См. образец.

Примечание. См. образец.

Как перенести убыток на прибыль,

облагаемую по разным ставкам

В случае если организация применяет различные ставки налога на прибыль и (или) имеет льготируемую прибыль, перенос убытков производится в очередности, установленной п. 4 ст. 141-1 НК.

При наличии прибыли к налогообложению, облагаемой по разным ставкам налога на прибыль, убытки переносятся на прибыль текущего налогового периода в следующей очередности (ч. 3 п. 4 ст. 141-1 НК):

- в первую очередь - суммы убытков по 1-й и 2-й группам операций (при их наличии). Убыток, переносимый по каждой из групп, распределяется пропорционально суммам прибыли к налогообложению, облагаемым по соответствующим ставкам и относящимся к соответствующей группе;

- во вторую очередь - сумма убытков, оставшаяся после исключения убытков по 1-й и 2-й группам. Данная сумма распределяется пропорционально суммам прибыли к налогообложению, облагаемым по соответствующим ставкам.

Пример. У организации убыток, возможный к переносу по итогам 2017 года, составил 60000 руб., в том числе:

- по 1-й группе операций - 4000 руб.;

- от иных операций - 56000 руб.

За 2018 год организация получила прибыль к налогообложению в размере 100000 руб., в том числе прибыль, облагаемую:

- по ставке 18% - 36000 руб.;

- по ставке 10% - 64000.руб.

Из этой суммы прибыль по 1-й группе операций исчислена в размере 10000 руб., облагается по ставке 18%.

Прибыль от иных операций составила 90000 руб., из них:

- 26000 руб. - прибыль, облагаемая по ставке 18%;

- 64000 руб. - прибыль, облагаемая по ставке 10%.

В первую очередь переносится убыток 2017 года, полученный по 1-й группе операций (4000 руб.), на прибыль 2017 года, полученную по этой же группе операций (10000 руб.). То есть он целиком переносится на прибыль 2017 года, облагаемую по ставке 18%.

Во вторую очередь переносится сумма убытка от иных операций, оставшаяся после исключения убытка по 1-й группе, - 56000 руб. (60000 - 4000):

на сумму 201,60 руб. (56000 x 36000 / (36000 + 64000)) - по ставке 18%;

на сумму 358,40 руб. (56000 x 64000 / (36000 + 64000)) - по ставке 10%.

Таким образом, сумма убытка 2017 года, переносимого на прибыль 2018 года, составляет 60000 млн руб., в том числе по ставке 18% - 241,60 руб. (4000 + 201,60), по ставке 10% - 358,40 руб.

Как определить сумму убытков,

не перенесенную на будущее на конец года

Убыток, не перенесенный на следующий год, может быть перенесен целиком или частично на следующий год из последующих девяти лет (ч. 2 п. 5 ст. 141-1 НК). При этом необходимо определить суммы не перенесенных на будущее убытков по каждой из групп операций и в целом по организации.

Указанные суммы отражаются в графах 8 - 10 раздела I части II декларации.

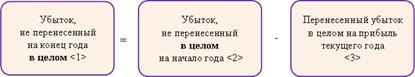

Для определения суммы убытка, не перенесенной на будущее по состоянию на конец налогового периода в целом по организации, необходимо из суммы убытка, возможного к переносу по итогам предыдущего налогового периода, отнять сумму убытка, применяемого к уменьшению прибыли к налогообложению текущего года, в целом по организации (ч. 2 подп. 40.2 Инструкции N 42).

--------------------------------

<1> Графа 8 раздела I части II декларации.

<2> Графа 2 раздела I части II декларации.

<3> Графа 3 строки 5 раздела II части II декларации.

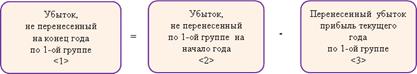

Для расчета суммы убытка, не перенесенной на будущее по состоянию на конец налогового периода по 1-й группе, из убытка по 1-й группе, подлежащего переносу по итогам предыдущего налогового периода, отнимается убыток, принимаемый к уменьшению прибыли к налогообложению по 1-й группе в текущем году (ч. 4 подп. 40.2 Инструкции N 42).

--------------------------------

<1> Графа 9 раздела I части II декларации.

<2> Графа 4 раздела I части II декларации.

<3> Графа 3 строки 2 раздела II части II декларации.

В аналогичном порядке определяется сумма убытка, не перенесенная на будущее по состоянию на конец налогового периода, по 2-й группе операций (ч. 6 подп. 40.2 Инструкции N 42).

--------------------------------

<1> Графа 10 раздела I части II декларации.

<2> Графа 6 раздела I части II декларации.

<3> Графа 3 строки 3 раздела II части II декларации.

Если убыток, перенесенный на прибыль (применяемый к уменьшению прибыли) текущего года, больше убытка более раннего налогового периода, то убыток этого периода переносится полностью, а образовавшаяся при этом разница уменьшает убыток следующего налогового периода (подп. 40.2 Инструкции 42).

Пример. За 2016 год убыток к переносу в целом по организации составил 15000 руб., в том числе:

- по 1-й группе - 500 руб.;

- по 2-й группе - 10000 руб.;

- от иных операций - 4500 руб.

За 2017 год убыток к переносу в целом по организации составил 55000 руб., в том числе:

- по 2-й группе - 30000 руб.;

- от иных операций - 25000 руб.

По итогу 2018 года получена прибыль, облагаемая по ставке 18%, в сумме 150000 руб. (показатель строки 10 раздела I части I декларации), в том числе:

- по 1-й группе - 500 руб.;

- по 2-й группе - 20000 руб.

- от иных операций 129500 руб.

Прибыль по 1-й группе операций в 2018 году равна сумме убытка по этой группе операций за 2016 год. Неперенесенного убытка по 1-й группе у организации на 01.01.2019 нет (500 руб. - 500 руб.).

Прибыль по 2-й группе операций за 2018 год больше убытка, определенного к переносу за 2016 год, на 10000 руб. (20000 руб. - 10000 руб.). За 2016 год убыток переносим полностью, а разницу 10000 руб. для целей расчета вычитаем из убытка, определенного к переносу за 2017 год. На 01.01.2019 неперенесенный убыток за 2017 год составит 20000 руб. (30000 руб. - 10000 руб.). Этот остаток может быть перенесен на прибыль, полученную организацией в течение 9 лет, но только на прибыль, полученную по 2-й группе операций.

Убыток от иных операций, полученный в 2016 и 2017 годах, в сумме 29500 руб. (4500 руб.+ 25000 руб.) может быть перенесен полностью на прибыль 2018 года ((150000 руб. - 500 руб. (1 гр.) - 20000 руб. (2 гр.)) > 29500 руб.).

Прибыль к налогообложению, уменьшенная на перенесенные убытки, составит 100000 руб. (150000 руб. - 500 руб. (1 гр.) - 20000 руб. - 29500 руб.).

Примечание. См. статью.

Примечание. См. статью.

Как заполнить декларацию

при переносе убытков на будущее

У организаций, осуществивших фактический перенос убытков прошлых лет на прибыль 2018 года, в обязательном порядке должны быть заполнены разделы I и II части II налоговой декларации.

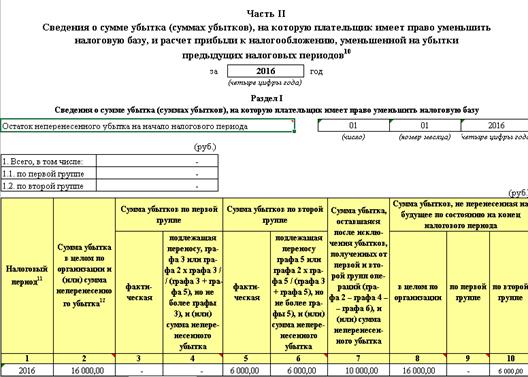

Пример. Организация в декларации за 2016 год определила убытки, возможные для переноса, в сумме 16000 руб. К ним относятся:

- убытки по 2-й группе операций (по отчуждению основных средств) - 6000 руб.;

- убыток, оставшийся после исключения убытков, полученных от 2-й группы операций (далее - убыток от иных операций), - 10000 руб.

Эти убытки отражены в декларации за 2016 год в разделе I части II:

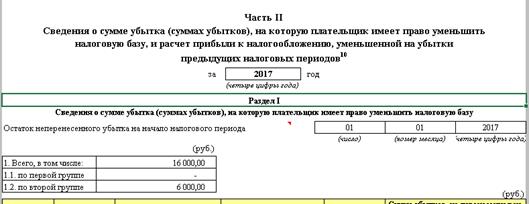

В декларации за 2017 год в таблице "Остаток неперенесенного убытка на начало налогового периода" раздела I части II декларации отражаются "входящие" показатели перенесенных убытков прошлых лет - итоговые значения граф 8 - 10 раздела I части II декларации за 2016 год.

В 2017 году в налоговом учете организации образовалась прибыль в сумме 20000 руб., в том числе:

- от реализации основных средств - 1000 руб.;

- реализации остатков готовой продукции (детского питания) - 5000 руб.;

- списания кредиторской задолженности - 14000 руб.

Организация в отношении прибыли, полученной от реализации детского питания, применяет льготу (освобождение от налога) (п. 1.7 ст. 140 НК).

Строки 8 - 14 раздела I части I декларации заполнены следующим образом:

В первую очередь переносим убыток от 2-й группы операций, но в пределах прибыли от этой группы за 2017 год, то есть в сумме 1000 руб.

Сумма прибыли, "не закрытая" убытком, составляет 19000 руб. (20000 - 1000). Убыток от иных операций в сумме 10000 руб. можно перенести полностью, поскольку он меньше, чем остаток прибыли с учетом перенесенного убытка по 2-й группе операций (10000 < 19000).

Всего сумма убытка, которую можно перенести на прибыль текущего периода, составит 11000 руб. (1000 + 10000).

Заполняем раздел II части II декларации.

Значение налоговой базы детализируется по 1-й и 2-й группам операций (строки 1.1 и 1.2 раздела II части II соответственно). Кроме того, для каждой группы предусмотрено указание суммы прибыли, освобождаемой от налогообложения (строки 1.1.1 и 1.2.1 раздела II части II).

Вернемся в раздел I части I декларации.

Прибыль к налогообложению, уменьшенная на сумму перенесенного убытка, в сумме 6631,58 руб. (строка 6 раздела II части II декларации) будет отражена в строке 15 раздела I части I декларации по прибыли.

Налог на прибыль будет равен 1193,68 руб. (6631,58 руб. x 18%).

Остаток убытка по 2-й группе операций составит 5000 руб. (6000 - 1000). Такой убыток не подлежит переносу в данном налоговом периоде, но его можно будет перенести в течение 9 лет на прибыль, полученную от 2-й группы.

Дополнительно см. консультацию.

Дополнительно см. консультацию.

Образец

Образец

Заполнение декларации при переносе убытка на прибыль 2017 года, облагаемую по разным ставкам см. статью.

Заполнение декларации при переносе убытков на прибыль 2017 года при наличии убытков за несколько лет по всем группам операций и прибыли за 2017 год по всем группам операций см. статью.

Для расчета прибыли, уменьшаемой на убытки прошлых лет, можно воспользоваться формой декларации.

В каких случаях организации не могут

воспользоваться правом переноса убытка

на прибыль текущего периода

Организации не могут воспользоваться правом переноса убытка на прибыль текущего периода в случае:

1) если не ведется раздельный учет выручки, затрат, внердоходов и внеррасходов:

- по группам операций;

- деятельности за пределами Республики Беларусь за налоговый период, убытки по итогам которого переносятся на прибыль текущего года;

- за часть налогового периода, в котором организация имела право на освобождение от налога на прибыль в течение нескольких налоговых периодов, определенных законодательством;

2) если нет документов, подтверждающих объем переносимого убытка;

3) во время налоговой проверки, в том числе если во время проверки убыток будет установлен или скорректирован в сторону увеличения (ч. 3 п. 7 ст. 141-1 НК).

Пример.

Ситуация 1. У организации определен убыток к переносу за 2017 год (отражен в разделе I части I декларации за 2017 год). По итогу 2018 года в налоговом учете получена прибыль. Вместе с тем правом переноса убытка организация решила не пользоваться. При проведении налоговой проверки деятельности организации за 2018 год была скорректирована налоговая база по налогу на прибыль в сторону увеличения, в результате чего был доначислен налог на прибыль. Несмотря на то что у организации есть неперенесенный убыток, определенный к переносу за 2017 год, она не может воспользоваться правом переноса убытка на 2018 год во время проведения налоговой проверки.

Ситуация 2. При проведении налоговой проверки деятельности организации за 2017 год убыток был скорректирован в сторону увеличения на 100 руб., а за 2018 год - в сторону уменьшения (затраты, относящиеся к 2017 году, учтены в 2018 году). Несмотря на это организация не может уменьшить прибыль 2018 года на сумму убытка за 2017 год, установленного налоговой проверкой.

Можно ли перенести убытки на прибыль,

если организация их в прошлом году

в декларации не заявляла

Если организация не заявила убытки в декларациях за прошлые периоды, но при этом перенесла их на прибыль текущего года, то ей следует подать уточненные декларации по прибыли, в которых надо отразить заявляемый убыток. Сделать это нужно до начала проверки (за исключением камеральной) (п. 3 Инструкции N 42, п. 5 письма МНС от 18.05.2016 N 2-2-10/01017 "О переносе убытков").

Примечание. Дополнительно см. консультацию.

Примечание. Дополнительно см. консультацию.

Можно ли переносить убытки в случае

реорганизации (слияния, присоединения, разделения,

выделения, преобразования)

Организация вправе вычитать из налоговой базы только ту сумму убытка (суммы убытков), которая получена по итогам предыдущего налогового периода (периодов) непосредственно по ее деятельности (п. 6 ст. 141-1 НК). Организация не может воспользоваться убытком реорганизованных юридических лиц.

Однако в случае реорганизации в форме преобразования (изменения организационно-правовой формы) организации убытки могут быть учтены при налогообложении прибыли ее правопреемником (п. 8 ст. 141-1 НК).

Пример.

Ситуация 1. У организации ЧУП "А" есть неперенесенные убытки, которые отражены в разделе I части II декларации. Она реорганизуется путем преобразования в ООО "А". Преобразованная в ООО "А" организация может перенести убытки, полученные ЧУП "А".

Ситуация 2. У организации ОДО "А" есть неперенесенные убытки, которые отражены в разделе I части II декларации. Она реорганизуется путем разделения. При этом создаются две новые организации ООО "Б" и ООО "В". Вновь созданные организации "Б" и "В" не могут воспользоваться правом переноса убытка, полученного организацией "А".

В течение какого времени можно

переносить убыток, определенный к переносу

Белорусская организация вправе осуществлять перенос убытка на будущее в течение 10 лет, непосредственно следующих за тем налоговым периодом, в котором получен этот убыток. Убыток, не перенесенный на ближайший следующий год, может быть перенесен целиком или частично на следующий год из последующих девяти лет (п. 5 ст. 141-1 НК).

Пример. Организация определила убыток к переносу, полученному по результатам деятельности за 2011 год. Крайний срок переноса убытка - прибыль 2021 года.

Как отразить перенос убытков в бухучете

Перенос убытка в бухучете не отражается. Вместе с тем при переносе суммы убытка на прибыль в следующих налоговых периодах необходимо будет уменьшить (погасить) отложенный налоговый актив путем составления записи Д-99 - К-09 (ч. 2 п. 16 Инструкции N 113).

Пример. Организация перенесла убыток, полученный в прошлых годах, на прибыль 2018 года в сумме 10000 руб. Вся прибыль облагается по ставке 18%. В бухучете следует сделать запись: Д-т 99 - К-т 09 на сумму 1800 руб. (10000 руб. x 18%).

Образец

Образец

Для отражения данной хозяйственной операции можно воспользоваться примерной формой бухгалтерской справки.

Какие условия обязана выполнять организация,

которая перенесла убытки

Чтобы воспользоваться правом переноса убытка, организация обязана (п. 7 ст. 141-1 НК):

1) обеспечить раздельный учет выручки, затрат, внереализационных доходов и расходов:

- по группам операций, перечисленным в ч. 1 подп. 3.1 ст. 141-1 НК, как за налоговый период, убытки по итогам которого переносятся на прибыль текущего налогового периода, так и за налоговый период, на прибыль которого переносятся убытки;

- по деятельности за пределами Республики Беларусь, по которой организация зарегистрирована в качестве плательщика налогов иностранного государства за налоговый период, убытки по итогам которого переносятся на прибыль текущего налогового периода;

- за указанную в абз. 3 ч. 2 п. 2 ст. 141-1 НК часть налогового периода, убытки по итогам которого переносятся на прибыль текущего налогового периода;

2) хранить документы, подтверждающие объем понесенного убытка до тех пор, пока не проверят год, на который был перенесен убыток.

Пример. Организация определила убыток к переносу, полученному по результатам деятельности за 2013 год. Этот убыток она перенесла на прибыль, полученную по результатам деятельности за 2018 год. Документы, подтверждающие объем убытка, определенного к переносу за 2013 год, нужно хранить до завершения налоговым органом проверки правильности исчисления и уплаты налога на прибыль за 2018 год.

Примечание. Дополнительно см. консультации.

Примечание. Дополнительно см. консультации.

ГЛАВА 1.8

Какие ставки налога на прибыль

действуют в настоящее время

Размер ставки налога на прибыль, которую следует применять для расчета налога, различается в зависимости от вида осуществляемой деятельности. Виды осуществляемой деятельности и соответствующие им ставки налога приведены в таблице.

| Налоговая база | Налоговая ставка | Основание |

| 1. Прибыль организаций, если иное не установлено ст. 142 НК | 18% | П. 1 ст. 142 НК |

| 2. Прибыль организаций, полученная от реализации товаров собственного производства, включенных в перечень высокотехнологичных товаров, за исключением случая, установленного подпунктом 1.13-3 пункта 1 статьи 140 НК | 10% | П. 7 ст. 142 НК |

| 3. Прибыль по дивидендам, указанным в п. 1 ст. 126 и подп. 3.1 п. 3 ст. 128 НК, а также по доходам учредителей (участников, акционеров) в виде курсовых разниц, возникающих при переоценке дебиторской задолженности по расчетам с иностранными организациями по причитающимся от них дивидендам | 12% | П. 5 ст. 142 НК |

| 4. Прибыль научно-технологических парков, центров трансфера технологий и резидентов научно-технологических парков (за исключением налога на прибыль, исчисляемого, удерживаемого и перечисляемого при исполнении обязанностей налогового агента) | 10% <1> | П. 6 ст. 142 НК |

| 5. Доходы банков и страховые организации | 25% | П. 8 ст. 142 НК |

--------------------------------

<1> Ставка 10% применяется при условии, если (подп. 2.3 Указа Президента Республики Беларусь от 03.01.2007 N 1 "Об утверждении Положения о порядке создания субъектов инновационной инфраструктуры"):

- деятельность научно-технологических парков соответствует направлениям деятельности, определенным пунктом 9 Положения о порядке создания субъектов инновационной инфраструктуры, утвержденного Указом Президента Республики Беларусь от 03.01.2007 N 1 (далее - Положение);

- деятельность центров трансфера технологий соответствует требованиям, определенным в пункте 12 Положения;

- деятельность резидентов научно-технологических парков является в соответствии с законодательством инновационной.

Для научно-технологических парков, центров трансфера технологий, резидентов научно-технологических парков предусмотрена возможность использовать в течение года пониженную ставку налога на прибыль с подтверждением права на ее применение однократно по итогам истекшего года. Обоснованность применения в течение налогового периода ставки 10% подтверждается посредством представления в инспекцию Министерства по налогам и сборам Республики Беларусь по месту постановки на учет ежегодно не позднее установленного законодательством срока представления налоговой декларации (расчета) по налогу на прибыль по итогам IV квартала истекшего налогового периода подтверждения Государственного комитета по науке и технологиям Республики Беларусь о соблюдении научно-технологическими парками, центрами трансфера технологий и резидентами научно-технологических парков условия, предусмотренного частью 2 п. 6 ст. 142 НК. Для обоснования применения ставки 10% в 2018 году указанное подтверждение следует представить не позднее 20 марта 2019 г. (п. 6 ст. 142, ч. 3 п. 3 ст. 143 НК).

Организации, одновременно применяющие различные ставки налога на прибыль, для определения налоговой базы по налогу на прибыль на основании п. 2 ст. 141 НК обязаны обеспечить учет выручки от реализации товаров (работ, услуг) и затрат по соответствующим видам деятельности и в целом по деятельности организации.

Заметим, что пониженная ставка налога на прибыль установлена и для организаций - резидентов свободных экономических зон Республики Беларусь. Эти организации уплачивают налог на прибыль по ставке, уменьшенной на 50% от ставки, установленной п. 1 ст. 142 НК, но не более чем по ставке 12% (абз. 2 подп. 1.1 п. 1 ст. 327 НК). Иными словами, организации - резиденты свободных экономических зон Республики Беларусь уплачивают налог на прибыль по ставке 9%.

Примечание. Дополнительно см.:

Примечание. Дополнительно см.:

- о применении льгот, уменьшающих сумму налога на прибыль, в том числе в связи с применением пониженной ставки, главу 1.6.

- какая ставка налога на прибыль (12% или 18%) применяется к курсовым разницам по кредиторской задолженности по дивидендам, начисленным учредителю-нерезиденту, - консультацию;

- иные материалы.

ГЛАВА 1.9

НАЛОГОВЫЙ И ОТЧЕТНЫЙ ПЕРИОДЫ

1.9.1. Что является налоговым и отчетным периодом

по налогу на прибыль

Под налоговым периодом понимается календарный год или иной период времени, по окончании которого определяется налоговая база и исчисляется сумма налога. Налоговый период может состоять из нескольких отчетных периодов (ст. 42 НК).

Применительно к налогу на прибыль в рассматриваемом случае, налоговым периодом признается календарный год (п. 1 ст. 143 НК).

Понятие налогового периода для целей исчисления налога на прибыль очень необходимо, т.к. сумма налога на прибыль определяется нарастающим итогом именно с начала налогового периода - календарного года.

Пример 1. Организация начала осуществлять хозяйственную деятельность в октябре предыдущего года. Однако определение суммы налога на прибыль, например, в марте текущего года производится нарастающим итогом не с октября предыдущего года, а с января текущего года.

Примечание. Налоговая база рассмотрена в главе 1.7, налоговые льготы рассмотрены в главе 1.6, налоговые ставки - в главе 1.8.

Примечание. Налоговая база рассмотрена в главе 1.7, налоговые льготы рассмотрены в главе 1.6, налоговые ставки - в главе 1.8.

Под отчетным периодом понимается период времени, по результатам которого плательщики обязаны представить в налоговый орган налоговые декларации (расчеты) и (или) другие документы и сведения, необходимые для исчисления и уплаты налогов, сборов (пошлин) (ч. 3 п. 1 ст. 42 НК).

Отчетным периодом налога на прибыль признается календарный квартал (ч. 1 п. 2 ст. 143 НК).

Примечание. Подробнее порядок исчисления и уплаты налога на прибыль рассмотрен в главе 1.11, сроки представления налоговых деклараций (расчетов) рассмотрены в главе 3.2.

Примечание. Подробнее порядок исчисления и уплаты налога на прибыль рассмотрен в главе 1.11, сроки представления налоговых деклараций (расчетов) рассмотрены в главе 3.2.

1.9.2. Что является отчетным периодом по налогу на прибыль

с дивидендов, начисленных белорусскими организациями

Отчетным периодом налога на прибыль с дивидендов, начисленных белорусскими организациями, признается календарный месяц (ч. 2 п. 2 ст. 143 НК).

Это означает, что налог на прибыль с дивидендов, начисленных белорусскими организациями, исчисляется в каждом месяце, в котором было начисление дивидендов, и не позднее 22-го числа месяца, следующего за месяцем начисления, уплачивается в бюджет.

ГЛАВА 1.10

НАЛОГОВЫЙ УЧЕТ

Сумма налога на прибыль за отчетный период исчисляется плательщиками, за исключением прибыли с дивидендов, начисленных белорусскими организациями, нарастающим итогом с начала налогового периода как произведение налоговой базы, уменьшенной на сумму прибыли, освобождаемой от налогообложения, а по итогам четвертого квартала также на сумму убытков, переносимую на прибыль этого отчетного периода в соответствии с положениями ст. 141-1 НК, и налоговой ставки (п. 3 ст. 143 НК).

Для определения налоговой базы НК предусмотрено ведение налогового учета (п. 1 ст. 62 НК).

1.10.1. Что такое налоговый учет

Налоговый учет по налогу на прибыль - это учет объектов налогообложения и определение налоговой базы (ст. 62 НК).

Налоговый учет по налогу на прибыль осуществляется исключительно в целях налогообложения прибыли, осуществления налогового контроля.

Налоговый учет по налогу на прибыль основывается на данных бухгалтерского учета (п. 2 ст. 62 НК).

Налоговый учет по налогу на прибыль ведется посредством проведения расчетных корректировок к данным бухгалтерского учета.

1.10.2. Что такое расчетные корректировки

Для того чтобы вести налоговый учет, необходимо понять, что же такое расчетные корректировки.

Расчетные корректировки - это суммы, на которые следует увеличить, уменьшить и (или) изменить данные бухгалтерского учета для того, чтобы получить информацию об объектах налогообложения и определить стоимость этих объектов.

Основаниями для проведения расчетных корректировок по налогу на прибыль являются НК и иные акты законодательства, регулирующие порядок исчисления налога на прибыль.

Расчетные корректировки проводятся только в том случае, когда для целей исчисления налога на прибыль следует внести изменения в данные бухгалтерского учета.

Для ведения налогового учета необходимо определить применительно к каждому элементу налогового учета, следует ли в данном конкретном случае проводить расчетные корректировки.

Пример 1. Производственная организация в марте текущего года понесла расходы, связанные с направлением работника в командировку за границу. Расходы по найму жилого помещения составили 500 руб. При этом согласно произведенным расчетам расходы по найму жилого помещения в пределах норм составили 212 руб., а сверх норм - 288 руб. Следовательно, расходы в размере 288 руб. не могут быть включены в затраты, учитываемые при налогообложении прибыли по подп. 1.6 п. 1 ст. 131 НК, данная сумма и будет являться расчетной корректировкой, которую следует применить к расходам в размере 500 руб., отраженным в бухгалтерском учете. При этом в налоговом учете следует отразить данные бухгалтерского учета за минусом расчетной корректировки, т.е. 212 руб.

Пример 2. Организация в январе текущего года понесла расходы по оплате арендной платы за производственные помещения в сумме 1500 руб. В бухгалтерском учете такие расходы отражаются в полной сумме. Аналогично эти расходы следует отразить в налоговом учете в полном размере согласно ст. 130 и 131 НК. В рассматриваемой ситуации для целей исчисления налога на прибыль изменения в данные бухгалтерского учета не вносятся, т.к. в обоих случаях расходы принимаются в сумме 1500 руб. Соответственно расчетные корректировки не производятся.

1.10.3. Из чего состоит налоговый учет

В связи с тем, что налоговый учет - это учет объектов налогообложения, а объектом налогообложения для налога на прибыль является валовая прибыль, для расчета которой необходимо определить доходы и расходы, то можно говорить о том, что элементами налогового учета являются именно доходы и расходы.

Примечание. Объект налогообложения рассмотрен в главе 1.2.

Примечание. Объект налогообложения рассмотрен в главе 1.2.

Соответственно, и расчетные корректировки производятся к элементам налогового учета - доходам и расходам.

Информация о каждом элементе налогового учета отражается в регистрах налогового учета.

Примечание. Порядок ведения регистров рассмотрен в разделе 1.10.4 главы 1.10.

Примечание. Порядок ведения регистров рассмотрен в разделе 1.10.4 главы 1.10.

Расшифровку элементов налогового учета можно представить так, как показано на схеме 1.

┌──────┐

┌──────────────────────┤Доходы├────────────────────────┐

│ └───┬──┘ │

│ │ │

\/ \/ \/

┌──────────────┐ ┌────────────────────┐ ┌──────────────────────┐

│от реализации │ │от внереализационных│ │ от источников │

│ │ │ операций │ │ за пределами │

│ │ │ │ │ Республики Беларусь │

└──────────────┘ └────────────────────┘ └──────────────────────┘

/\ /\ /\

│ │ │

\/ \/ \/

┌──────────────┐ ┌────────────────────┐ ┌──────────────────────┐

│от реализации,│ │от внереализационных│ │ от источников │

│ приходящиеся │ │ операций, │ │ за пределами │

│ на доходы от │ │ приходящиеся на │ │ Республики Беларусь, │

│ реализации │ │ доходы от таких │ │приходящиеся на доходы│

└──────────────┘ │ операций │ │ от таких операций │

/\ └────────────────────┘ └──────────────────────┘

│ /\ /\

│ │ │

│ ┌───┴───┐ │

└─────────────────────┤Расходы├───────────────────────┘

└───────┘

Схема 1. Элементы налогового учета

Для целей налогового учета в соответствии с главой 14 НК в зависимости от характера, условий осуществления и направлений деятельности доходы (и соответственно расходы) разделены на:

- доходы (расходы) от реализации;

- внереализационные доходы (расходы).

В то же время для целей бухгалтерского учета доходы и расходы классифицируются следующим образом (п. 5 Инструкции по бухгалтерскому учету доходов и расходов, утвержденной постановлением Министерства финансов Республики Беларусь от 30.09.2011 N 102 (далее - Инструкция N 102)):

доходы (расходы) по текущей деятельности;

доходы (расходы) по инвестиционной деятельности;

доходы (расходы) по финансовой деятельности.

Очевидно, что в налоговом учете отсутствует понятие доходов (расходов) по инвестиционной и финансовой деятельности. Однако это не означает, что доходы и расходы по инвестиционной и финансовой деятельности не будут участвовать в налогообложении прибыли. Напротив, если какой-либо доход (расход) является в бухгалтерском учете доходом (расходом) по инвестиционной и финансовой деятельности, а в соответствии с главой 14 НК он должен увеличивать (уменьшать) базу для исчисления налога на прибыль, то следует просто произвести расчетную корректировку и отразить данный доход (расход) в налоговом учете.

1.10.4. Как ведутся регистры налогового учета

Начиная с 1 января 2010 г. отменена обязанность ведения регистров налогового учета.

Вместе с тем обязанность ведения налогового учета не отменена, поэтому у субъектов хозяйствования существует право выбора только самой формы ведения налогового учета, но не ведения либо неведения непосредственно учета.

Формы ведения налогового учета могут быть различными. Например, можно использовать порядок ведения и состав регистров налогового учета согласно ранее применявшейся Инструкции о порядке ведения регистров налогового учета по налогу на прибыль, утвержденной постановлением Министерства по налогам и сборам Республики Беларусь от 22.12.2008 N 110 (далее - Инструкция N 110). Также можно, например, самостоятельно определить форму учета.

Конкретный порядок ведения налогового учета целесообразно отразить в учетной политике.

В данном материале ведение налогового учета будет рассмотрено с использованием регистров налогового учета аналогично применявшимся до 1 января 2010 г.

Отражение информации об элементах налогового учета будет рассмотрено с использованием регистров налогового учета. Для этих целей в регистрах налогового учета на основе данных бухгалтерского учета необходимо отразить сводную информацию об элементах налогового учета, провести (при необходимости) расчетные корректировки к этим элементам и отразить информацию о показателях, принимаемых для определения размера налоговой базы.

По своей сути регистры налогового учета можно представить как сводные специальные формы (таблицы), которые могут вестись как на бумажных носителях, так и в электронном виде.

Порядок ведения регистров налогового учета отличается от порядка ведения регистров бухгалтерского учета. В регистрах бухгалтерского учета (например, журналы-ордера, ведомости) хозяйственные операции отражаются в хронологической последовательности и группируются по соответствующим счетам бухгалтерского учета (абз. 18 ст. 1, п. 1 и 2 ст. 11 Закона Республики Беларусь от 12.07.2013 N 57-З "О бухгалтерском учете и отчетности" (далее - Закон N 57-З)). Ведение налогового учета не подразумевает отражение операций по счетам. В регистрах налогового учета отражаются только показатели в их стоимостном выражении, необходимые для исчисления налога на прибыль. Данные показатели берутся из данных бухгалтерского учета и путем применения (либо неприменения) к ним расчетных корректировок определяются показатели (элементы) налогового учета.

Только после отражения всех хозяйственных операций на счетах бухгалтерского учета можно приступать к ведению регистров налогового учета (т.е. к заполнению соответствующих форм).

Примечание. Налоговый период по налогу на прибыль рассмотрен в главе 1.9.

Примечание. Налоговый период по налогу на прибыль рассмотрен в главе 1.9.

Данные из регистров налогового учета переносятся в налоговую декларацию (расчет) по налогу на прибыль, где все показатели отражаются уже нарастающим итогом с начала календарного года. В связи с этим целесообразно и в регистрах, отражать данные нарастающим итогом с начала календарного года.

Исходя из назначения регистров налогового учета целесообразно, чтобы они содержали следующую информацию:

- наименование регистра (например, регистр доходов от реализации);

- наименование периода, за который ведется регистр (например, январь 2018 г.);

- подпись лица, ответственного за составление регистра;

- состав и наименование показателей, внесенных в регистр (например, выручка от реализации продукции);

- стоимостная характеристика показателей, отраженных в регистре, а также общая сумма стоимостных характеристик этих показателей по регистру.

Примечание. Понятием "стоимостная характеристика показателя" оперировала Инструкция N 110. Здесь оно также будет использовано, поэтому поясним его смысл. Пусть нас в данный момент интересует показатель - выручка от реализации продукции за месяц отчетного года. Тогда стоимостной характеристикой данного показателя будет являться сумма выручки, полученной плательщиком за этот месяц отчетного года. Например, выручка за январь отчетного года составила 500 руб. - это и есть стоимостная характеристика выручки от реализации продукции за январь отчетного года.

Примечание. Понятием "стоимостная характеристика показателя" оперировала Инструкция N 110. Здесь оно также будет использовано, поэтому поясним его смысл. Пусть нас в данный момент интересует показатель - выручка от реализации продукции за месяц отчетного года. Тогда стоимостной характеристикой данного показателя будет являться сумма выручки, полученной плательщиком за этот месяц отчетного года. Например, выручка за январь отчетного года составила 500 руб. - это и есть стоимостная характеристика выручки от реализации продукции за январь отчетного года.

1.10.5. Какие виды регистров могут применяться организациями

Виды регистров налогового учета и показатели, которые могут найти отражение в данных регистрах, можно представить так, как изображено на схеме 2.

| 1. Регистр доходов от реализации | Выручка (доходы) от реализации произведенных товаров, выполненных работ, оказанных услуг (при необходимости с разбивкой по нескольким видам деятельности) | <=> | Затраты по производству и реализации произведенных товаров, выполненных работ, оказанных услуг (при необходимости с разбивкой по нескольким видам деятельности) | 2. Регистр расходов, приходящихся на доходы от реализации |

| Выручка (доходы) от реализации товаров, приобретенных для последующей реализации (далее - товары приобретенные) | <=> | Покупная стоимость товаров приобретенных, затраты по реализации товаров приобретенных | ||

| Выручка (доходы) от реализации (погашения) ценных бумаг | <=> | Цена приобретения ценных бумаг, затраты по операциям с ценными бумагами | ||

| Выручка (доходы) от реализации иных ценностей, имущественных прав | <=> | Затраты по реализации иных ценностей, имущественных прав | ||

| Налоги и сборы, уплачиваемые согласно установленному законодательными актами порядку из выручки, полученной от реализации произведенных товаров, выполненных работ, оказанных услуг, товаров приобретенных, иных ценностей, имущественных прав (НДС и др.) | ||||

| 3. Регистр доходов от внереализационных операций | В разрезе сумм каждого вида доходов, относящегося к доходам от внереализационных операций | <=> | В разрезе сумм каждого вида расходов, относящихся к расходам от внереализационных операций | 4. Регистр расходов от внереализационных операций |

| 5. Регистр доходов, полученных из-за рубежа | Ведутся по деятельности, осуществляемой белорусской организацией, зарегистрированной (состоящей на учете) в качестве плательщика налогов иностранного государства, за пределами Республики Беларусь, в том числе через расположенные на территории иностранного государства структурные подразделения, а также по деятельности (внереализационным операциям) белорусской организации, по которой за пределами Республики Беларусь уплачивается (удерживается) налог на доходы (прибыль) в соответствии с международными договорами | 6. Регистр расходов, приходящихся на доходы, полученные из-за рубежа | ||

| 7. Регистр расчетных корректировок | Выручка (доходы) от реализации произведенных товаров, выполненных работ, оказанных услуг | |||

| Выручка (доходы) от реализации товаров приобретенных | ||||

| Выручка (доходы) от реализации (погашения) ценных бумаг | ||||

| Выручка (доходы) от реализации иных ценностей, имущественных прав | ||||

| Доходы от внереализационных операций с указанием видов доходов, подлежащих корректировке | ||||

| Доходы, полученные из-за рубежа | ||||

| Затраты по производству и реализации произведенных товаров, выполненных работ, оказанных услуг с указанием видов затрат, подлежащих корректировке | ||||

| Покупная стоимость товаров приобретенных, затраты по реализации товаров приобретенных с указанием видов затрат, подлежащих корректировке | ||||

| Цена приобретения ценных бумаг, затраты по операциям с ценными бумагами | ||||

| Затраты по реализации иных ценностей, имущественных прав с указанием видов затрат, подлежащих корректировке | ||||

| Расходы от внереализационных операций с указанием видов расходов, подлежащих корректировке | ||||

| Расходы, приходящиеся на доходы, полученные из-за рубежа, с указанием видов расходов, подлежащих корректировке | ||||

Схема 2. Виды регистров налогового учета

Примечание. Номера регистрам налогового учета присвоены автором.

Примечание. Номера регистрам налогового учета присвоены автором.

Как видим, в регистрах налогового учета можно предусмотреть отражение большого количества информации и показателей в каждом из регистров. Вместе с тем целесообразно вести регистры в разрезе соответствующих показателей только при их наличии.

Пример 3. Организация осуществляет хозяйственную деятельность только на территории Республики Беларусь и не получает доходы из-за рубежа, соответственно не несет соответствующие этим доходам расходы. В таком случае организация имеет право не вести два регистра налогового учета: регистр доходов, полученных из-за рубежа, и регистр расходов, приходящихся на доходы, полученные из-за рубежа.

Пример 4. Производственная организация не осуществляет оптовую торговлю. Соответственно у нее не будет ни доходов, ни расходов, связанных с товарами приобретенными. Следовательно, регистры доходов и расходов от реализации могут не содержать графы, в которых указываются показатели выручки от реализации товаров приобретенных и покупной стоимости товаров приобретенных (ни со знаком "0", ни с прочерком). Вместе с тем в случае наличия таких граф в регистрах их можно просто прочеркнуть.

Следует учесть, что в том случае, когда плательщик налога на прибыль имеет право применять пониженные ставки налога на прибыль либо некоторые льготы, для применения которых необходимо наличие раздельного учета доходов и расходов по данным видам деятельности, целесообразно предусмотреть отражение такой информации в регистрах с N 1 по N 6.

Примечание. Пониженные налоговые ставки рассмотрены в главе 1.8, льготы по налогу на прибыль рассмотрены в главе 1.6.

Примечание. Пониженные налоговые ставки рассмотрены в главе 1.8, льготы по налогу на прибыль рассмотрены в главе 1.6.

1.10.6. Как ведется регистр расчетных корректировок

Остановимся подробнее только на одном из семи регистров - регистре расчетных корректировок, потому что это основной регистр, с помощью которого определяется налоговая база по налогу на прибыль. Также существует два способа отражения расчетных корректировок в регистрах налогового учета.

В регистре расчетных корректировок, а также при необходимости в соответствующих регистрах доходов и (или) расходов кроме информации о реквизитах, о которой упоминалось в разделе 1.10.4 главы 1.10, отражается следующая информация:

- стоимостная характеристика показателей, отраженных в регистре на основе данных бухгалтерского учета до проведения расчетных корректировок;

- основание проведения расчетной корректировки со ссылкой на соответствующую норму законодательного акта;

- содержание (уменьшение или увеличение суммы) проведенной расчетной корректировки соответствующего показателя, отраженного в регистре;

- стоимостная характеристика показателей, отраженных в регистре, после проведения расчетных корректировок;

- общая сумма стоимостных характеристик показателей после корректировок (сумма всех показателей данного регистра налогового учета).

Как уже упоминалось в начале данного раздела, существует два способа отражения расчетных корректировок в регистрах налогового учета, причем можно выбрать любой из способов. Однако полагаем, что применять выбранный способ следует в течение всего налогового периода (календарного года). Нельзя сказать, что какой-либо из способов предпочтительнее и удобнее. Плательщик ведь самостоятельно определяет формы регистров налогового учета, поэтому исходя из специфики организации работы, особенностей настройки программного обеспечения следует выбирать и способ отражения расчетных корректировок (см. схему 3).

┌──────────────────────────────────────────────┐

│Способы отражения расчетных корректировок (РК)│

└───────┬──────────────────────────────┬───────┘

│ │

\/ \/

┌─┐ ┌──┐

│I│ │II│

└┬┘ └┬─┘

│ │

\/ \/

┌──────────────────────────────────┐ ┌─────────────────────────────────┐

│ 1. Отразить РК в соответствующих │ │ 1. Отразить РК в регистре │

│регистрах доходов и (или) расходов│ │ расчетных корректировок │

└──────────────────────────────────┘ └─────────────────────────────────┘

│ │

\/ \/

┌──────────────────────────────────┐ ┌─────────────────────────────────┐

│ 2. Перенести РК в регистр │ │2. Перенести РК в соответствующие│

│ расчетных корректировок │ │регистры доходов и (или) расходов│

└──────────────────────────────────┘ └─────────────────────────────────┘

Схема 3. Способы отражения расчетных корректировок

в регистрах налогового учета

1.10.7. Как заполняются регистры налогового учета

Цель данного раздела - показать на простом примере два способа отражения расчетных корректировок в регистрах налогового учета. Форма рассматриваемых регистров является примерной, однако она содержит все необходимые для ведения налогового учета данные.

Порядок заполнения регистра расходов, приходящихся на доходы от реализации, и регистра расчетных корректировок рассмотрим с использованием примера 1 раздела 1.10.2. Для упрощения предположим, что иных расходов кроме командировочных в квартале организация не производила.

Способ I:

ООО "Белка"

Регистр N 2

расходов, приходящихся на доходы от реализации,

за январь - март отчетного года

(руб.)

| N п/п | Наименование показателей | Стоимостная характеристика показателя | ||

| По данным бухгалтерского учета | Сумма расчетной корректировки | Для целей налогообложения | ||

| 1 | Затраты по производству и реализации произведенных товаров, выполненных работ, оказанных услуг | 500 | -288 | 212 |

| 2 | Итого | 500 | -288 | 212 |

| Главный бухгалтер | О.М.Иванова |

| Регистр составил | Е.А.Сидорова |

ООО "Белка"

Регистр N 7

расчетных корректировок

за январь - март отчетного года

(руб.)

| N п/п | Наименование показателей, основание для корректировки | Стоимостная характеристика показателя | ||

| Произведенные расходы по данным бухгалтерского учета | Сумма понесенных расходов в пределах норматива | Сумма расчетной корректировки | ||

| 1 | Затраты по производству и реализации произведенных товаров, выполненных работ, оказанных услуг: нормирование командировочных расходов. Приложение - бухгалтерская справка с расчетом | 500 | 212 | -288 |

| 2 | Итого | 500 | 212 | -288 |

| Главный бухгалтер | О.М.Иванова |

| Регистр составил | Е.А.Сидорова |

Способ II:

ООО "Белка"

Регистр N 7

расчетных корректировок

за январь - март отчетного года

(руб.)

| N п/п | Наименование показателей | Основание для корректировки | Регистр, к которому производится корректировка | Стоимостная характеристика показателя | ||

| Произведенные расходы по данным бухгалтерского учета | Сумма расчетной корректировки | Сумма после расчетной корректировки, подлежащая отражению в соответствующем регистре налогового учета | ||||

| 1 | Затраты по производству и реализации произведенных товаров, выполненных работ, оказанных услуг: нормирование командировочных расходов | Подп. 1.6 п. 1 ст. 131 НК. Приложение - бухгалтерская справка с расчетом | Регистр N 2 расходов, приходящихся на доходы от реализации | 500 | -288 | 212 |

| 2 | Итого | 500 | -288 | 212 | ||

| Главный бухгалтер | О.М.Иванова |

| Регистр составил | Е.А.Сидорова |

ООО "Белка"

Регистр N 2

расходов, приходящихся на доходы от реализации,

за январь - март отчетного года

(руб.)

| N п/п | Наименование показателей | Стоимостная характеристика показателя по данным налогового учета |

| 1 | Затраты по производству и реализации произведенных товаров, выполненных работ, оказанных услуг | 212 |

| 2 | Итого | 212 |

| Главный бухгалтер | О.М.Иванова |

| Регистр составил | Е.А.Сидорова |

Как заполнить регистры налогового учета при возмещении работниками стоимости телефонных разговоров, произведенных в личных целях см. образец.

1.10.8. Как вести налоговый учет

В связи с тем что ведение налогового учета рассматривается с использованием регистров налогового учета, последовательность действий при ведении налогового учета фактически представляет собой последовательное заполнение регистров, а именно:

1) отражение в соответствующих регистрах данных бухгалтерского учета за определенный период (месяц, квартал, год). Отметим, что, например, в бухгалтерском балансе отражается сальдо по счетам бухгалтерского учета на определенную дату. Для целей налогового учета нам необходимо не сальдо, а обороты по счетам. Так, сальдо по счету 20 "Основное производство" на конец месяца показывает стоимость незавершенного производства (ч. 6 п. 23 Инструкции N 50). Обороты, отраженные на счете 20 "Основное производство", могут отражать себестоимость производства за текущий месяц;

2) выявление необходимости проведения расчетных корректировок. Бесспорно, это очень сложная работа, так как необходимо учитывать многочисленные акты законодательства, регулирующие порядок определения основных показателей для исчисления налога на прибыль;

3) отражение сумм расчетных корректировок в соответствующих регистрах налогового учета;

4) применение расчетных корректировок к данным бухгалтерского учета, в результате чего выявляются соответствующие показатели для налогообложения прибыли.

1.10.9. Как исправляются ошибки в регистрах налогового учета

Нередки ситуации, когда обнаруживаются ошибки или неполнота сведений, которые приводят к изменению элементов налогового учета. Возникновение таких ситуаций может быть связано, например, с обнаружением счетной ошибки, с проведением актов сверки с поставщиками и покупателями и выявлением не отраженных в учете операций и т.д. В таком случае, при изменении какого-либо показателя, отраженного в регистре налогового учета, следует откорректировать этот регистр путем внесения соответствующих изменений и (или) дополнений в него. И уже после этого следует вносить изменения и (или) дополнения в налоговую декларацию (расчет) по налогу на прибыль.

Примечание. Действия плательщика в случае обнаружения ошибок в предыдущих налоговых декларациях (расчетах) по налогу на прибыль рассмотрены в разделе 3.5.8 главы 3.5.

Примечание. Действия плательщика в случае обнаружения ошибок в предыдущих налоговых декларациях (расчетах) по налогу на прибыль рассмотрены в разделе 3.5.8 главы 3.5.

ГЛАВА 1.11

ПОРЯДОК ИСЧИСЛЕНИЯ И УПЛАТЫ НАЛОГА НА ПРИБЫЛЬ

1.11.1. Как исчисляется налог на прибыль

Сумма налога на прибыль по итогам отчетного периода исчисляется нарастающим итогом с начала налогового периода как произведение налоговой базы, уменьшенной на сумму прибыли, освобождаемой от налогообложения, а по итогам четвертого квартала также на сумму убытков, переносимую на прибыль этого отчетного периода в соответствии с положениями ст. 141-1 НК, и налоговой ставки, если иное не установлено абз. 2 п. 7 и ч. 1 п. 11 ст. 143 НК. Плательщик вправе уменьшить указанную сумму налога на прибыль в случаях и порядке, установленных законодательством, в частности при применении льгот, предусматривающих освобождение от уплаты налога на прибыль, при зачете уплаченного в иностранном государстве налога на прибыль (доход), а также при наступлении обстоятельств, предусмотренных п. 10 ст. 139 НК.

Иными словами, сумма налога на прибыль рассчитывается по итогам календарного квартала нарастающим итогом с начала календарного года, для чего необходимо:

1) определить налоговую базу;

2) определить сумму льгот;

3) определить сумму убытков прошлых налоговых периодов, переносимых на прибыль текущего налогового периода;

4) знать налоговую ставку.

При этом сумма исчисленного налога на прибыль может быть уменьшена:

1) при применении льгот, предусматривающих освобождение от уплаты налога на прибыль;

2) при зачете уплаченного за рубежом налога на прибыль (доход);

Примечание. Дополнительно см. статью.

Примечание. Дополнительно см. статью.

3) при включении в валовую прибыль иностранной организации, осуществляющей деятельность на территории Республики Беларусь через постоянное представительство, доходов, с которых в соответствии с главой 15 НК был удержан и перечислен в бюджет налог на доходы.

Примечание. Льготы по налогу на прибыль рассмотрены в главе 1.6, устранение двойного налогообложения - в главе 1.12, особенности налогообложения иностранных организаций, осуществляющих деятельность на территории Республики Беларусь через постоянное представительство, - в главе 1.13, перенос убытков предыдущих налоговых периодов - в главе 1.7-1.

Примечание. Льготы по налогу на прибыль рассмотрены в главе 1.6, устранение двойного налогообложения - в главе 1.12, особенности налогообложения иностранных организаций, осуществляющих деятельность на территории Республики Беларусь через постоянное представительство, - в главе 1.13, перенос убытков предыдущих налоговых периодов - в главе 1.7-1.

Расчет налога производится в налоговой декларации (расчете) по налогу на прибыль, которая представляется в налоговые органы не позднее 20-го числа месяца, следующего за истекшим календарным кварталом (ч. 2 п. 3 ст. 143 НК). Налоговая декларация (расчет) по налогу на прибыль за истекший налоговый период представляется не позднее 20 марта года, следующего за истекшим налоговым периодом (ч. 3 п. 3 ст. 143 НК).

В порядке представления налоговой декларации (расчета) есть особенности, которые рассмотрены в соответствующих разделах данной главы (разделы 1.11.3 - 1.11.5).

Обратите внимание!

Обратите внимание!

Налоговая декларация (расчет) по налогу на прибыль представляется вне зависимости от наличия либо отсутствия объектов налогообложения. Организации, применяющие особые режимы налогообложения, представляют налоговые декларации по итогам истекшего налогового периода только при наличии сумм, участвующих при определении налоговой базы по налогу на прибыль (ч. 2, 4 п. 3 ст. 143 НК).

Вместе с тем не требуется представление налоговой декларации (расчета) по налогу на прибыль при отсутствии по итогам истекшего налогового периода валовой прибыли (убытка) следующими субъектами хозяйствования:

- бюджетными организациями;

- общественными и религиозными организациями (объединениями);

- республиканскими государственно-общественными объединениями;

- иными некоммерческими организациями, за исключением потребительских обществ и их союзов, являющихся субъектами торговли (ч. 2 п. 6 ст. 143 НК).

Примечание. Подробнее порядок заполнения и представления декларации рассмотрен в главах 3.1 - 3.5.

Примечание. Подробнее порядок заполнения и представления декларации рассмотрен в главах 3.1 - 3.5.

Дополнительно см.:

- как доначислить налог на прибыль за прошлый период при отсутствии нераспределенной прибыли (счет 84), - консультацию.

1.11.2. По какому сроку уплачивается налог на прибыль

(кроме налога на прибыль с дивидендов)

Установлены следующие сроки уплаты налога на прибыль: за I - III кварталы налог уплачивается не позднее 22-го числа месяца, следующего за истекшим кварталом, а за IV квартал - авансовым платежом не позднее 22 декабря текущего года с последующей доплатой или уменьшением не позднее 22 марта года, следующего за истекшим налоговым периодом (ч. 1, 4 п. 5 ст. 143 НК).

Таким образом, налог на прибыль по результатам деятельности за 2018 год необходимо уплатить в следующие сроки (п. 5 ст. 143 НК):

за I квартал 2018 года - не позднее 23 апреля 2018 г. (22 апреля 2018 г. приходится на нерабочий день - воскресенье);

за II квартал 2018 года - не позднее 23 июля 2018 г. (22 июля 2018 г. приходится на нерабочий день - воскресенье);

за III квартал 2018 года - не позднее 22 октября 2018 г.;

за IV квартал 2018 года - авансовым платежом не позднее 22 декабря 2018 г. (приходится на субботу, на которую в соответствии с законодательством перенесен рабочий день 24 декабря 2018 г.), а не позднее 22 марта 2019 г. производится доплата налога по итогам 2018 года по результатам произведенного перерасчета в целом за год.

При этом авансовый платеж налога на прибыль за четвертый квартал 2018 года определяется в размере 2/3 суммы налога на прибыль за третий квартал 2018 года.

Особенные сроки уплаты налога на прибыль установлены для:

бюджетных организаций, общественных и религиозных организаций (объединений), республиканских государственно-общественных объединений, иных некоммерческих организаций, за исключением потребительских обществ и их союзов, являющихся субъектами торговли (см. раздел 1.11.3);

Департамента охраны Министерства внутренних дел Республики Беларусь и его подразделений, а также организаций, находящихся в его ведении (см. раздел 1.11.4);

Государственного объединения "Белорусская железная дорога" (см. раздел 1.11.5).

Иностранные организации, открывшие представительство, но не осуществляющие деятельность в Республике Беларусь через постоянное представительство, производят уплату налога на прибыль не позднее 22 марта года, следующего за истекшим налоговым периодом (п. 9 ст. 143 НК).

При прекращении деятельности плательщика в результате его реорганизации или ликвидации, при ликвидации филиалов, представительств и иных обособленных подразделений налоговые декларации (расчеты) представляются в сроки, установленные в ст. 38, 39 НК.

1.11.3. Какие особенности в порядке исчисления и уплаты

налога на прибыль бюджетными организациями, общественными

и религиозными организациями (объединениями),

республиканскими государственно-общественными объединениями,

иными некоммерческими организациями, за исключением

потребительских обществ и их союзов,

являющихся субъектами торговли

Бюджетными организациями, общественными и религиозными организациями (объединениями), республиканскими государственно-общественными объединениями, иными некоммерческими организациями, за исключением потребительских обществ и их союзов, являющихся субъектами торговли, налоговая декларация (расчет) по налогу на прибыль представляется не позднее 20 марта, налог уплачивается не позднее 22 марта года, следующего за истекшим налоговым периодом (п. 6 ст. 143 НК).

При этом не требуется представление налоговой декларации (расчета) по налогу на прибыль при отсутствии по итогам истекшего календарного года валовой прибыли (убытка), т.е. при неосуществлении деятельности, облагаемой налогом на прибыль.

Следует отметить, что потребительские общества и их союзы, являющиеся субъектами торговли, представляют декларации и уплачивают налог на прибыль в общеустановленном порядке, т.е. ежеквартально.

1.11.4. Какие особенности в порядке исчисления и уплаты

налога на прибыль Департаментом охраны

Министерства внутренних дел Республики Беларусь

и его подразделениями, а также организациями,

находящимися в его ведении

Особый порядок, установленный п. 7 ст. 143 НК, распространяется на такие организации только в части оказания охранных услуг (работ) организациям, не являющимся бюджетными организациями.

Особый порядок заключается в том, что вышеуказанные организации при оказании охранных услуг (работ) организациям, не являющимся бюджетными организациями:

1) сумму налога с валовой прибыли исчисляют как произведение налоговой базы (т.е. денежного выражения валовой прибыли), определяемой с учетом особенностей, установленных пунктом 5 ст. 137 НК и (или) Президентом Республики Беларусь, и налоговой ставки;

2) налоговая декларация (расчет) за истекший налоговый период представляется не позднее 20 марта, налог уплачивается не позднее 22 марта года, следующего за истекшим налоговым периодом (п. 7 ст. 143 НК).

Обратите внимание!

Обратите внимание!

Исчисление налога на прибыль рассматриваемыми организациями по иной деятельности производится в общеустановленном порядке (абз. 3 п. 7, ч. 1 п. 3 ст. 143 НК).

1.11.5. Какие особенности в порядке уплаты налога на прибыль

по сводному балансу основной деятельности государственного

объединения "Белорусская железная дорога"

Уплата налога на прибыль по сводному балансу основной деятельности государственного объединения "Белорусская железная дорога" производится в централизованном порядке. Порядок и сроки представления налоговых деклараций (расчетов) и уплаты налога на прибыль по сводному балансу основной деятельности Белорусской железной дороги определяются Президентом Республики Беларусь (п. 8 ст. 143 НК).

Такой порядок установлен Указом Президента Республики Беларусь от 03.04.2006 N 186 "О некоторых вопросах налогообложения государственного объединения "Белорусская железная дорога" (далее - Указ N 186).

Во-первых, Белорусская железная дорога представляет декларации по сводному балансу своей основной деятельности в налоговый орган ежеквартально и в целом за год до 30-го числа месяца, следующего за отчетным периодом (подп. 1.2 Указа N 186).

Во-вторых, уплата налога на прибыль по сводному балансу основной деятельности Белорусской железной дороги производится до 22-го числа каждого месяца, следующего за отчетным периодом, равными долями в размере 1/3 расчетной суммы на квартал (подп. 1.3 Указа N 186).

В-третьих, после представления в налоговый орган деклараций по сводному балансу основной деятельности Белорусской железной дороги производится доплата (зачет) этого налога в 10-дневный срок со дня, установленного для представления декларации (подп. 1.4 Указа N 186).

1.11.6. Как исчислить и уплатить налог на прибыль

с дивидендов, начисленных белорусскими организациями

Налог на прибыль с дивидендов, начисленных белорусскими организациями, исчисляется как произведение налоговой базы и налоговой ставки, удерживается и перечисляется в бюджет белорусскими организациями, начислившими дивиденды (п. 11 ст. 143 НК).

Примечание. Порядок определения налоговой базы по налогу на прибыль по дивидендам, начисленным белорусскими организациями, рассмотрен в разделе 1.7.2 гл. 1.7.

Примечание. Порядок определения налоговой базы по налогу на прибыль по дивидендам, начисленным белорусскими организациями, рассмотрен в разделе 1.7.2 гл. 1.7.

Перечисление в бюджет сумм налога на прибыль по дивидендам, исчисленным и удержанным белорусскими организациями, производится такими белорусскими организациями не позднее 22-го числа месяца, следующего за месяцем, в котором были начислены дивиденды (п. 11 ст. 143 НК).

Обратите внимание!

Обратите внимание!

Датой начисления дивидендов является дата принятия решения о распределении прибыли путем объявления и выплаты дивидендов, а по дивидендам, начисленным унитарными предприятиями, и доходам, приравненным к дивидендам, - дата отражения в бухгалтерском учете обязательств по выплате (передаче) соответственно дивидендов и доходов, приравненных к дивидендам (п. 4 ст. 141 НК).

1.11.7. Когда платить налог на прибыль,

если срок уплаты приходится на нерабочий день

Если сроки уплаты налога на прибыль приходятся на нерабочий день, то установленный срок уплаты переносится на первый рабочий день после такого нерабочего дня (ст. 3-1 НК).

К нерабочим дням относятся:

1) государственный праздник;

2) праздничный день, установленный и объявленный Президентом Республики Беларусь нерабочим днем;

3) выходной день (суббота и воскресенье).

Обратите внимание!

Обратите внимание!

Если день уплаты (22-е число) является нерабочим согласно графику работы только для данной конкретной организации, то срок уплаты налога на прибыль не переносится

1.11.8. Какими способами можно уплатить налог на прибыль

Уплата налога на прибыль производится в наличном или безналичном порядке в белорусских рублях, если иное не установлено НК (п. 2 ст. 46 НК).

Днем уплаты налога на прибыль признается (п. 3, 6 ст. 46 НК):

1) в случае наличия на счете (в электронном кошельке) денежных средств, достаточных для уплаты налога в полном объеме - день выдачи плательщиком банку платежных инструкций на перечисление причитающихся сумм налога на прибыль посредством:

- представления в банк платежного поручения на бумажном носителе;

- направления платежных инструкций в банк в электронном виде посредством систем дистанционного банковского обслуживания (Клиент-банк, Интернет-банк, Телефон-банк и др.);

- направления платежных инструкций в банк в электронном виде посредством систем расчетов с использованием электронных денег;

2) в случае отсутствия на счете денежных средств, достаточных для уплаты налога в полном объеме - день исполнения банком платежных инструкций плательщика на перечисление причитающихся сумм налога на прибыль, которое ранее не было исполнено в связи с отсутствием на счете денежных средств, достаточных для уплаты налога в полном объеме;

3) день внесения плательщиком для перечисления причитающихся сумм налога на прибыль наличных денежных средств в банк;

4) день осуществления плательщиком платежа с использованием банковской платежной карточки либо ее реквизитов в порядке, установленном законодательством Республики Беларусь, в счет уплаты причитающихся сумм налога на прибыль;

5) день, указанный в пунктах с 1) по 4) - при обращении (зачете) в таможенные платежи сумм обеспечения, внесенных на счет Министерства финансов Республики Беларусь в белорусских рублях;

6) день произведенного налоговым органом зачета. Такой зачет производится при наличии у организации излишне уплаченных (взысканных) налогов, сборов (пошлин), пеней. Зачет может проводиться налоговым органом самостоятельно (при наличии неисполненных налоговых обязательств, неуплаченных пеней по налогу на прибыль) или по заявлению плательщика в счет предстоящих платежей, исполнения налогового обязательства по налогу на прибыль (п. 5, 6 ст. 60, п. 1 ст. 61 НК);

Примечание. Дополнительно см. материалы.

Примечание. Дополнительно см. материалы.

Уплата налога на прибыль за I - III кварталы 2018 года производится по итогам каждого календарного квартала, но не позднее 22-го числа месяца, следующего за кварталом. За IV квартал 2018 года уплата производится авансовым платежом не позднее 22 декабря 2018 г., а не позднее 22 марта 2019 г. производится доплата налога по итогам 2018 года по результатам произведенного перерасчета в целом за год.

Пример. Организация 23 апреля (т.к. 22 апреля 2018 г. приходится на нерабочий день - воскресенье) поместила в банк платежное поручение для уплаты налога на прибыль за первый квартал, при этом на расчетном счете достаточно денежных средств для уплаты всей суммы налога. В таком случае организация надлежащим образом исполнила обязательство по уплате налога на прибыль.

Вместе с тем нередки ситуации, когда на 22-е число на расчетном счете организации не имеется всей суммы, необходимой для полной уплаты налога на прибыль. В таком случае в банк следует поместить платежное поручение на всю сумму, необходимую для погашения задолженности по уплате налога, в связи с тем, что административное нарушение в связи с неполной уплатой налога в данном случае будет отсутствовать согласно примечанию 2 к ст. 13.6 Кодекса Республики Беларусь об административных правонарушениях (далее - КоАП).

Примечание. Подробнее вопрос об административной ответственности рассмотрен в разделе 1.11.9 главы 1.11.

Примечание. Подробнее вопрос об административной ответственности рассмотрен в разделе 1.11.9 главы 1.11.

Пример. Организацией в налоговой декларации (расчете) по налогу на прибыль за I квартал указана сумма налога на прибыль, подлежащего уплате 23 апреля текущего года (т.к. 22 апреля 2018 г. приходится на нерабочий день - воскресенье), - 280 руб. По состоянию на 23 апреля на счете организации находится 200 руб. В такой ситуации во избежание административной ответственности за неполную уплату налога следует не позднее 24 апреля текущего года поместить в банк платежное поручение на сумму 280 руб.

Вместе с тем в рассматриваемом примере к организации уже 24 апреля текущего года будут применены экономические санкции в виде пени. При начислении пени размер неисполненного налогового обязательства будет определяться с учетом положений ч. 1 п. 3 ст. 52 НК.

В отношении платежа по налогу на прибыль по сроку 22 декабря 2018 г. законодательство не содержит норм о неприменении к плательщику мер административной ответственности. При этом рассматриваемый "авансовый" платеж за IV квартал подпадает под определение налога (п. 1 ст. 6 НК), поэтому административная ответственность за неуплату или неполную уплату такого платежа применяется в общеустановленном порядке, как и для всех налогов.

Примечание. Дополнительно см.:

Примечание. Дополнительно см.:

- о способах и сроках уплаты налога на прибыль - статью.

1.11.9. Какая существует ответственность

за нарушение порядка уплаты налога на прибыль

Пеня является одним из способов обеспечения исполнения налогового обязательства (п. 1 ст. 49 НК). Пеня - это денежная сумма, которую плательщик должен уплатить в бюджет в том случае, когда он исполнил налоговое обязательство позже срока, установленного законодательством. Пеня уплачивается дополнительно к причитающейся к уплате сумме налога и вне зависимости от применения к плательщику иных мер ответственности (ст. 52 НК). Пеня начисляется за каждый календарный день просрочки уплаты в процентах от неуплаченных сумм налога на прибыль начиная со дня, следующего за установленным ст. 143 НК днем уплаты налога, по день уплаты налога включительно.