Історичні аспекти становлення національної валютної системи України

| І етап (1991-1994 pp.) | |

| Головні ознаки | Основні заходи та результати |

| 1. Вумовах глибокої економічної і фінансової кризи, гіпервисокої інфляції, макроекономічної розбалансованості, затримки з проведенням економічних реформ майже не було передумов для нормального розвитку валютного ринку. 2. Суто адміністративний порядок валютного регулювання. | 1. Основною перевагою і результатом цього етапу було створення нормативної бази щодо організації валютного регулювання і контролю в Україні, а саме: - у 1991р. був прийнятий Закон України «Про банки і банківську діяльність», за допомогою якого установлено ліцензування НБУ комерційних банків на здійснення операцій в іноземній валюті, дозволено НБУ купувати і продавати іноземну валюту, представляти інтереси України у відносинах з центральними банками інших країн та у міжнародних валютно-фінансових організаціях; зобов'язано НБУ організувати накопичення та збереження золотовалютних резервів; - 16 квітня 1991 р. Верховна Рада України прийняла Закон «Про зовнішньоекономічну діяльність»; згодом у травні 1993 р. Кабінет Міністрів видав декрет «Про лібералізацію зовнішньоекономічної діяльності»; - 12 грудня 1991 р. прийнято «Митний кодекс України»; - 13 березня 1992 р. набрав чинності Закон України «Про загальні засади створення і функціонування спеціальних (вільних) економічних зон». 2. Результатом посилення адміністративних обмежень валютного регулювання стало скорочення надходжень конвертованої іноземної валюти на ринок, посилення її відпливу за кордон, поява множинності валютних курсів і тінізація валютних відносин, прискорення розриву між фіксованим і ринковим валютними курсами, зниження ефективності використання валютних резервів держави. Усе це свідчило, про те, що адміністративні обмеження валютного ринку не виправдали себе. |

|

|

|

Продовження табл. 6.4.1

| II етап (1994 – до вересня 1996 pp.) | |||

| 1. Головною ознакою цього етапу було повернення до ринкових методів організації валютних відносин, прискорення лібералізації валютного ринку, відновлення роботи УМВБ та визначення офіційного валютного курсу карбованця на підставі: результатів торгів на УМВБ, ліквідації множинності валютних курсів, істотного розширення переліку потреб резидентів у валюті, які дозволялось задовольнити через купівлю-продаж на біржі та на міжбанківському валютному ринку; зменшення до 40% частки валютної виручки експортерів, що підлягала обов'язковому продажу. | Ринкові методи організації валютних відносин сприяли: 1. Консолідації валютного ринку, зростанню пропозиції та попиту на інвалюту, посиленню їх ролі у формуванні єдиного валютного курсу, у підвищенні його реальності; 2. Валютний ринок був помітно децентралізований; 3. Зросла довіра до національних грошей, чому сприяла офіційна заборона в 1995р. обігу іноземної валюти на внутрішньому ринку України; 4. Спостерігалась істотна стабілізація національної валюти – курс долара США за 1995-1996 рр. знизився приблизно на 5%. | ||

| III етап (з вересня 1996 р. – до теперішнього часу)

| |||

| 1. У вересні 1996 р. відбувся випуск в обіг постійної національної валюти – гривні. 2. Ринкові засади набули подальшого розвитку. | 1. Остаточний перехід на режим плаваючого валютного курсу гривні: спочатку плавання обмежувалося валютним коридором, а з 2000 р. – введено вільне плавання. 2. Введення вільного розпорядження резидентами всією сумою валютних надходжень. 3. Певна децентралізація валютного ринку, припинення операцій на УМВБ та інших валютних біржах. 4. Подальша лібералізація доступу до валютного ринку юридичних та фізичних осіб-резидентів до рівня, адекватного вільній конвертованості національної валюти за поточними операціями. 5. Приєднання України (у травні 1997 р.) до VIII статті Статуту МВФ, що означало офіційне визначення вільної конвертованості гривні за поточними операціями. | ||

Усі ці заходи сприяли виходу України на зовнішні ринки, дали можливість державі з урахуванням суспільних інтересів значною мірою упорядкувати відносини зовнішньоекономічного характеру, створити відповідний правовий режим, дотримання якого сприяє розвитку міжнародного співробітництва, підвищує його ефективність.

|

|

|

Нині Україна здійснює зовнішньоторговельні операції із 115 країнами світу. За обсягом зовнішньоторговельного обороту наша держава посідає друге місце після Росії серед країн СНД. Вартість експортованої продукції становить сьогодні майже четверту частину її внутрішнього валового продукту. Спостерігається поступова переорієнтація України на торгівлю з «далеким» зарубіжжям, передусім із розвиненими ринками Західної Європи, Далекого Сходу, Сполучених Штатів Америки.

6.5

Важливим призначенням національної валютної системи є розроблення і реалізація державної валютної політики як сукупності організаційно-правових та економічних заходів у сфері міжнародних валютних відносин, спрямованих на досягнення визначених державою цілей.

Основними цілями валютної політики є:

Ø лібералізація валютних відносин у країні;

|

|

|

Ø забезпечення збалансованості платіжного балансу та стабільних джерел надходження іноземної валюти на національний ринок;

Ø забезпечення високого рівня конвертованості національної валюти;

Ø захист іноземних та національних інвестицій у країні;

Ø забезпечення стабільності курсу національної валюти. Валютна політика здійснюється органами економічного управління – центральним банком, міністерством фінансів, органами валютного контролю – і проводиться як координації міжнародних економічних відносин, посилення позиції країни у боротьбі за ринки збуту, сфери вкладання капіталів тощо.

Досягнення цілей валютної політики забезпечується через законодавче регулювання валютних відносин (валютне регулювання) і контроль за виконанням установлених вимог норм і правил (валютний контроль). Тому поняття валютної політики і валютного регулювання тісно пов'язані між собою. У широкому трактуванні валютної політики валютне регулювання і контроль є, по суті, її складовими.

Валютне регулювання – це діяльність держави та уповноважених нею органів щодо регламентації валютних відносин економічних суб'єктів та їхньої діяльності на валютному ринку.

Згідно із законодавством валютне регулювання в нашій країні ґрунтується на режимі валютних обмежень:

1. Обмеження вільної купівлі та продажу іноземної валюти;

2. Регулювання переказів і платежів за кордон, вивезення капіталу, золота, національної валюти та цінних паперів, репатріації прибутку;

3. Контроль за вкладанням капіталу нерезидентів в економіку України та резидентів в економіку інших країн;

4. Здійснення валютних операцій у центральному або уповноважених банках;

5. Отримання попереднього дозволу, декларування, заборона або контроль за здійсненням окремих видів валютних операцій.

Головними засобами валютного регулювання є встановлення банкам та іншим фінансово-кредитним установам нормативів обов'язкового резервування коштів. Національний банк встановлює також порядок визначення облікової ставки та інших, процентних ставок за своїми операціями; забезпечує управління золотовалютними резервами держави, здійснює валютні інтервенції шляхом купівлі-продажу валютних цінностей на валютних ринках з метою впливу на курс національної валюти щодо іноземних валют і на загальний попит та пропозицію грошей в Україні; згідно із законодавством України про зовнішньоекономічну діяльність та систему валютного регулювання і валютного контролю регулює імпорт та експорт капіталу; проводить операції із цінними паперами на відкритому ринку (купівля і продаж казначейських зобов'язань, власних зобов'язань НБУ й інших цінних паперів та боргових зобов'язань).

Декретом Кабінету Міністрів України «Про систему валютного регулювання і валютного контролю» від 19.02.1993 р. встановлено порядок проведення законних операцій з валютними цінностями на території держави. Цей документ регулює операції з валютними цінностями в іноземній валюті. Згідно з цим документом, до валютних цінностей належать:

· валюта України – грошові знаки, платіжні документи та інші цінні папери, виражені у національній валюті;

· іноземна валюта – іноземні грошові знаки, платіжні документи та інші цінні папери, виражені в іноземній валюті;

· монетарні метали – золотометали іридієво-платинової групи у будь-якому вигляді та стані, за винятком ювелірних, промислових і побутових виробів з цих металів та брухту з них.

Валютні операції – це операції, пов'язані з переходом права власності на валютні цінності, за винятком операцій, що здійснюються між:резидентами у валюті України.

У документі чітко визначено п'ять форм валютних операцій:

Ø скуповування одноразове чи багаторазове придбаних валютних цінностей;

Ø продаж – відчуження валютних цінностей за винагороду;

Ø обмін – відчуження однієї валютної цінності взамін на іншу;

Ø використання валютних цінностей як засобу платежу – плата валютою за товар або послуги, передача або переказ валютних цінностей у рахунок боргу;

Ø використання валютних цінностей як застави – передача таких цінностей для забезпечення зобов'язання під отримання позики.

На здійснення вказаних операцій з валютними цінностями потрібні індивідуальні ліцензії, які видає НБУ. Торгівля іноземною валютою на території України провадиться через уповноважені банки та інші фінансово-кредитні установи, які одержали відповідну ліцензію на таку торгівлю. Порушення правил про валютні операції тягне за собою як адміністративну, так і кримінальну відповідальність.

Отже, Україна застосовує досить жорсткий режим валютного регулювання. Проте це не змогло протидіяти масовій втечі національних капіталів за кордон і суттєво збільшити надходження іноземної валюти у країну. Відплив валютних, коштів з нашої країни обумовлений неповерненням експортного валютного виторгу, ненадходженням товарів і невиконанням послуг у рахунок погашення авансових платежів з імпорту, маніпулюванням цін експортної та імпортної продукції.

Для боротьби з цими негативними явищами слід посилити контроль безпосередньо за каналами відпливу капіталів та встановити, яким шляхом цей відплив здійснюється. Відомо, що розрахунки за експортно-імпортні операції між резидентами України та юридичними особами-нерезидентами провадять через кореспондентські рахунки банків. Підставою для купівлі іноземної валюти на міжбанківському валютному ринку України є наявність вантажної митної декларації та реєстру вантажних митних декларацій, які фактично підтверджують отримання товару в Україні.

Проте саме ці документи найчастіше підробляють. Тому з метою підвищення ефективності валютного контролю та вдосконалення інформаційного співробітництва між органами валютного контролю НБУ спільно з Державною митною службою створив систему інформаційного обміну даними (угода «Про інформаційне співробітництво між Державною митною службою України та Національним банком України»).

Особливо значну роль у системі міжнародного валютного регулювання відіграє Міжнародний валютний фонд (МВФ). З 1 березня 1945 р. Фонд почав виконувати свої функції, у цьому ж році уклав угоду з ООН і став одним з її економічних підрозділів. З 1992 р. Україна стала членом МВФ, що відкрило їй шлях до західних кредитів.

Здійснюючи функції регулювання міжнародної валютної системи, МВФ:

v сприяє міжнародному співробітництву у галузі валютно-фінансових і торговельних відносин країн-учасниць та стабілізації курсів валют;

v вживає заходів впливу на національну валютну політику і внутрішні фінанси країн-учасниць, приділяє особливу увагу стану платіжних балансів країн;

v сприяє розвитку та збалансованому зростанню міжнародної торгівлі, що створює умови для підвищення рівня зайнятості населення та реальних доходів, а також упорядкуванню валютної системи;

v скасовує валютні обмеження, які гальмують розвиток міжнародної торгівлі, не допускає знецінення валют;

v надає державам-членам кошти в іноземній валюті для покриття дефіциту платіжного балансу.

Велика роль у регулюванні світових валютних відносин належить Світовому банку. Це міжнародний інвестиційний інститут. Як член МВФ наша держава співпрацює із Світовим банком, де їй виділено квоту – 10678 акцій загальною сумою 1,3 млрд. дол. Квоту за членство України у Світовому банку внесли Нідерланди у сумі 7,9 млн. дол. Ця країна є країною-опікуном нашої держави у цьому банку. Кредити, надані Світовим банком, дають змогу Україні одержувати значні кошти для прискорення переходу до ринку шляхом структурної перебудови економіки.

Промислове розвинені країни світу широко застосовують і таку форму валютного регулювання, як щорічні зустрічі їх керівників для координації валютної політики. Прикладом можуть служити країни «сімки»: США, Англія, Франція, ФРН, Італія, Канада, Японія. Таким шляхом йдуть і керівники інших державних угруповань.

До дійових засобів валютного регулювання слід віднести також застосування таких типів угод:

ü торговельні та платіжні, які передбачають здійснення кредитних операцій на основі двостороннього клірингу;

ü угоди про економічне і промислово-технічне співробітництво;

ü спеціальні кредитні угоди;

ü міждержавні угоди про поставки товарів на компенсаційних засадах.

Отже, цілісність сучасного світу і взаємозалежність національних валют у межах світової валютної системи не виключають необхідності валютного регулювання держав і міжнародних організацій.

Тема 7

Кількісна теорія грошей

Програмні питання:

7.1 Класична кількісна теорія грошей, її основні постулати

7.2 Неокласичний варіант розвитку класичної теорії грошей

7.3 Внесок Дж. Кейнса у розвиток кількісної теорії грошей (с.в.)

7.4 Сучасний монетаризм як альтернативний напрям кількісної теорії

7.5 Зближення концепцій монетаристів та неокейнсіанців у їхніх рекомендаціях щодо грошово-кредитної політики в сучасний умовах

7.1

У процесі розвитку економічної думки виникали такі напрями кількісної теорії грошей: металістична (ототожнення грошового обігу з товарним обміном і стверджування, що золото та срібло вже за природою є грішми; гроші – це простий елемент обміну, а резервна функція металевих грошей має фундаментальне значення); номіналістична (полягає в запереченні товарної природи грошей і визначенні їх як умовних знаків, позбавлених внутрішньої вартості; гроші виникли як продукт погодженості між людьми з метою полегшення обміну або як наслідок законодавчих актів уряду, а вартість грошей не залежить від їх монетарного змісту і визначається лише найменуванням); кількісна (полягає у визначенні співвідношення між наявною грошовою масою та номінальною величиною ринку товарів і послуг).

Найдетальніше вихідні методологічні принципи кількісної теорії грошей були аргументовані відомим теоретиком XVIII ст., англійським ученим Д. Юмом у трактаті «Про гроші» (1752). Ідеї Юма продовжували розвивати представники класичного (А. Сміт, Д. Рікардо) та неокласичного напрямів кількісної теорії (Дж. Берклі, Дж. Стюарт). Кількісна теорія одержала підтримку представників класичної буржуазної політичної економії, котрі виявили чітке розуміння походження грошей з товарів і наголошували на зв'язку теорії грошей з трудовою теорією вартості. У зв'язку з цим А. Сміт називав гроші номінальною мірою вартості, а Д. Рікардо запропонував створити грошову систему, яка б максимально відповідала розвитку економіки.

7.2

Неокласичний варіант кількісної теорії знайшов обґрунтування в працях американського економіста І. Фішера. Він заперечував трудову вартість і виходив з категорії «купівельна спроможність грошей», що залежить від таких факторів:

М – кількість готівкових грошей в обігу (статистична);

V – швидкість обігу грошей (середньорічна кількість разів використання грошової одиниці на придбання необхідних товарів і послуг);

Р – середньозважений рівень цін (це індекс цін готових товарів і послуг, виражений стосовно базового річного показника, що дорівнює 1);

Q – кількість товарів (реальний національний продукт, або рівень фактичного обсягу виробництва).

Вважаючи, що сума грошей, сплачених за товари, дорівнює кількості товарів, помноженій на загальний рівень цін, І. Фішер наводить «рівняння обміну»:

M×V = ΣP×Q.

Основні аспекти «трансакційного варіанта» І. Фішера: у «рівнянні обміну» розглядається динаміка грошових потоків на макрорівні; гроші виступають як засіб обігу та платежу; акцент на об'єктивні засади обігу грошей; у концепції йдеться лише про пропозицію грошей (Ms).

Згодом «трансакційна версія» була доповнена «кембриджською версією» кількісної теорії, представниками якої були А. Маршалл, А. Пігу, Д. Робертсон. А. Пігу акцентує на індивідуальних капіталах і поведінці їх власників, що змушують окремих суб'єктів тримати в себе певний запас грошей. До касових залишків відносять готівкові гроші та залишки на поточних рахунках, тому Пігу визначає кількість грошей як суму касової готівки населення і підприємств, що може бути розрахована за формулою:

M = k×P×T,

де М – грошова маса (попит на наявні касові залишки або реальна потреба в грошах); Р – рівень цін (ціна продукції, що реалізується); Т – товарна маса (обсяг виробництва); k – частка річних доходів осіб і фірм, яку вони бажають тримати в грошовій формі (кембриджський коефіцієнт, що показує, яка частина фінансових активів зберігається у вигляді грошей).

Основні аспекти «кембриджського варіанта»: зосереджена увага на мотивах накопичення грошей конкретними суб'єктами ринкової економіки (мікрорівень); гроші – не лише засіб обігу, а й збереження та накопичення; береться до уваги психологічна реакція суб'єктів господарювання стосовно використання готівки; центральна проблема – це проблема попиту на гроші.

7.4

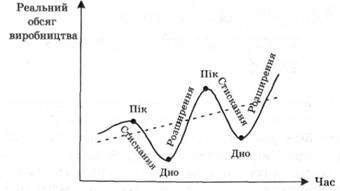

Сучасний монетаризм належить до найважливіших напрямів західної економічної думки кінця 70 – початку 80-х років XX ст. Мета монетаристів – модернізація кількісної теорії, що перебувала в занепаді. Найяскравішою постаттю школи є М. Фрідман. Монетариста зосереджують основну увагу на аналізі ролі грошей і грошового обігу в ділових циклах. Так, типовий діловий цикл у своєму розвитку має чотири фази.

Фаза стискання супроводжується падінням реального обсягу виробництва. Стискання, яке триває понад 6 місяців називається спадом.

Дно – точка ділового циклу, в якій реальний обсяг виробництва досягає мінімального рівня.

Розширення – фаза циклу, впродовж якої реальний обсяг виробництва підвищується відносно дна циклу.

Пік – точка, в якій обсяг виробництва досягає максимального рівня.

Схематично це простежується на рис. 7.4.1.

Рис. 7.4.1. Діловий цикл

Дослідження поведінки грошей у діловому циклі, котрі проводили Фрідман і Шварц, дали змогу зауважити закономірність, згідно з якою темпи зростання грошової маси, що перебуває в обігу, відбуваються за циклічною схемою, випереджаючи загальні тенденції ділового циклу. Як підтверджували Фрідман і Шварц, існує взаємозв'язок між зміною темпів зростання грошової маси і точками екстремумів у діловому циклі. Пропозиція грошей починає зростати до моменту досягнення дна ділового циклу, а це відповідно впливає на реальний обсяг виробництва. У свою чергу реальний обсяг виробництва впливає на темпи зміни абсолютного рівня цін. Зміна темпів збільшення грошової маси в обігу впливає на реальний обсяг виробництва швидше, ніж на абсолютний рівень цін. Окрім того, ця зміна може впливати на швидкість обігу грошей, яка в процесі ділового циклу змінюється, тобто прискорюється або уповільнюється. Всі названі висновки покладені в основу одного з головних напрямів сучасної теорії грошей і грошового обігу – школи монетаризму.

Слабкі сторони монетаризму:

· ігнорується сфера виробничого відтворення;

· монетаристи вважають сферу виробництва «чорним ящиком», внутрішні процеси якого автоматично регулюються ринковими механізмами.

Отже, теорія Фрідмана є різновидом теорії попиту та пропозиції грошей. На його думку, пропозиція грошей визначається кількістю грошей, що створюється державою або банківською системою, а зміни попиту на гроші відбуваються повільно, на відміну від грошової пропозиції, яка змінюється часто і незалежно від змін попиту. Внаслідок цього попит на гроші приймається за величину, близьку до постійної, а визначальним стає надлишок пропозиції грошей.

7.5

Англійський економіст П. Браунінг виділив три школи монетаристів: неокласичну, градуалістську, прагматичну. Спільним між ними є виявлення можливості саморегуляції ринкової економіки та необхідного контролю над інфляцією як визначального напряму економічної політики.

Монетаристи-неокласики об'єднали найрадикальніших прихильників монетаризму, до котрих належать представники чиказької школи під керівництвом М. Фрідмана.

Монетаристи-градуралісти представляли центристські позиції монетаризму. До них відносять англійську школу монетаризму, очолену Д. Лейдером. Вони вбачали недостачу еластичності цінової структури для регулювання економічного процесу, тому пропонували «ступінчате» зниження темпів інфляції. Така політика називається грошовим градуалізмом і пропонує поступове та стабільне зниження темпів зростання грошової маси в період розвитку інфляції.

Монетаристи-прагматики найстриманіше ставляться до ідеї повного підпорядкування всієї економічної політики контролеві над кількістю грошей в обігу. Вони вважали, що в боротьбі проти інфляції варто використовувати і фінансові важелі отримання доходів. Отже, позиції цього напряму монетаризму до кейнсіанської моделі макроекономічного розвитку є наближеними, а в деяких випадках методологічно зливаються з нею. Загальна тенденція в розвитку теорії грошей на сучасному етапі – синтез кейнсіанської та неокласичної теорій грошей.

Тема 8

Дата добавления: 2018-04-04; просмотров: 307; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!