ВОПРОС 3. ИНВЕСТИЦИОННЫЙ ПРОЕКТ: СУЩНОСТЬ, КЛАССИФИКАЦИЯ, ЖИЗНЕННЫЙ ЦИКЛ

ИНВЕСТИЦИИ ЗАЧЁТ

ВОПРОС 1. ПОНЯТИЕ, ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ И ВИДЫ ИНВЕСТИЦИЙ

è ПРЯМЫЕ (сделанные юридическими или физическими лицами,

полностью владеющими предприятием или

контролирующие не менее 10% акций и акционерного

капитала предприятия);

è ПОРТФЕЛЬНЫЕ (покупка акций, векселей и других долговых

ценных бумаг объемом менее 10% в общем

акционерном капитале предприятия);

è ПРОЧИЕ (торговые кредиты, банковские вклады и др.)

ВОПРОС 2. КЛАССИФИКАЦИЯ ИНВЕСТИЦИЙ В УСЛОВИЯХ РЫНОЧНОЙ ЭКОНОМИКИ

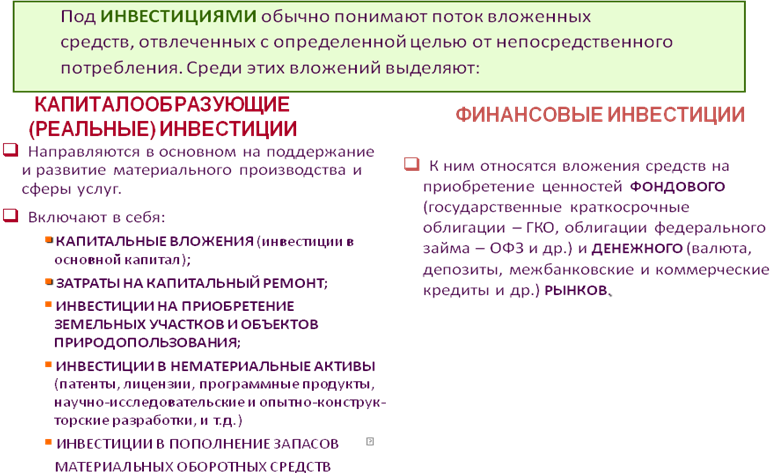

Традиционно различают два вида инвестиций — финансовые и реальные.Если первые в конечном счете приводят к вводу в эксплуатацию новых средств производства, то вторые сводятся лишь к смене "хозяина" у уже существующего имущества. Различия двух видов инвестиций подробнее раскрываются в[1]: "Реальные инвестиции(real investments) обычно включают инвестиции в какой-либо тип материально осязаемых активов, таких, как земля, оборудование, заводы. ). За реальными инвестициями в российском законодательстве закреплен специальный термин — капитальные вложения, под которыми понимаются«инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты» (ст. 1 Федерального закона от 25 февраля 1999 г. № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»).

|

|

|

Финансовые инвестиции(financial investments) представляют собою контракты, записанные на бумаге, такие, как обыкновенные акции и облигации. Финансовые инвестиции могут осуществляться как в отдельно взятый актив (например, в акции или облигации конкретного эмитента), так и в набор активов; в последнем случае инвестиция носит название портфельной (мы увидим, что портфельные инвестиции позволяют снижать риск потерь от инвестирования).

В примитивных экономиках основная часть инвестиций относится к реальным, в то время как в современной экономике большая часть инвестиций представлена финансовыми инвестициями".

По признаку «период инвестирования» различают краткосрочные и долгосрочные инвестиции.

Под краткосрочными инвестициями понимают обычно вложения капитала на период не более одного года (например, краткосрочные депозитные вклады, покупка краткосрочных сберегательных сертификатов и т. п.). Под долгосрочными инвестициями понимаются обычно вложения капитала на период свыше одного года. Этот критерий принят в практике учета, но, как показывает опыт, он требует дальнейшей детализации. В практике крупных инвестиционных компаний долгосрочные инвестиции детализируются следующим образом: а) до 2 лет; б) от 2 до 3 лет; в) от 3 до 5 лет; г) свыше 5 лет.

|

|

|

По объекту инвестирования:

а) инвестиции в имущество, физические активы (материальные инвестиции) — вложения, непосредственно участвующие в производственном процессе (земельные участки, здания, оборудование, запасы и т.п.):

стратегические — на создание новых предприятий, новых производств, приобретение целостных имущественных комплексов и т.п. в иной сфере деятельности,

базовые — на расширение действующих предприятий, создание новых предприятий и производств в той же, что и ранее, сфере деятельности,

текущие — на поддержание воспроизводственного процесса, замену основных средств, капитальные ремонты, пополнение оборотных активов,

инновационные — на модернизацию предприятия, техническое перевооружение, обеспечение безопасности (в широком смысле);

|

|

|

б) инвестиции в денежные активы (финансовые инвестиции)— вложения в финансовое имущество, приобретение прав на участие в делах других предприятий, долговых прав, помещение денег в банке на депозит и т.п.;

в) инвестиции в нематериальные активы (нематериальные инвестиции) — вложения в подготовку кадров, рекламу, организацию предприятия, социальные мероприятия, лицензии, торговые знаки и т.п. Их особенность — сложность определения срока возврата и размера ожидаемой прибыли.

По признаку — «форма собственности инвестиций» — выделяются:

- государственные инвестиции, осуществляемые государственными органами власти различных уровней за счет соответствующих

бюджетов, внебюджетных фондов и заемных средств, а также реализуемые государственными предприятиями и предприятиями

с участием государства за счет собственных и заемных средств;

- иностранные инвестиции — инвестиции, осуществляемые иностранными юридическими и физическими лицами, а также непосредственно иностранными государствами и международными организациями;

- частные инвестиции — осуществляемые частными лицами и предприятиями негосударственной формы собственности;

- совместные инвестиции — осуществляемые совместно отечественными и иностранными инвесторами.

|

|

|

По признаку «характер участия в инвестировании» выделяют прямое участие в инвестировании и непрямое участие в инвестировании. Под прямым участием в инвестировании понимается непосредственное участие инвестора в выборе объектов инвестирования и вложении средств. Прямое инвестирование осуществляют в основном подготовленные инвесторы, имеющие достаточно точную информацию об объекте инвестирования и хорошо знакомые с механизмом инвестирования.

Под непрямым участием в инвестированиипонимается инвестирование, опосредствуемое другими лицами (инвестиционными или иными финансовыми посредниками). Не все инвесторы имеют достаточную квалификацию для эффективного выбора объектов инвестирования и последующего управления ими. В этом случае они приобретают ценные бумаги, выпускаемые инвестиционными и другими финансовыми посредниками (например, инвестиционные сертификаты инвестиционных фондов и инвестиционных компаний), а последние собранные таким образом инвестиционные средства размещают по своему усмотрению — выбирают наиболее эффективные объекты инвестирования, участвуют в управлении ими, а полученные доходы распределяют потом среди своих клиентов.

Наибольшее распространение в российской экономике получила классификация инвестиций на прямые, портфельные и прочие. Прямые инвестиции — инвестиции в данное предприятие, объем которых составляет не менее 10% акционерного капитала этого предприятия. Портфельные инвестиции— это инвестиции в ценные бумаги данного предприятия, объем которых составляет менее 10% акционерного капитала. Прочие инвестиции— это инвестиции, несвязанные с предприятием (вложение капитала в ГКО, ОФЗ и пр.).

Определение портфельной инвестиции приведено в Постановлении Госкомстата РФ от 26. 06. 2000 г. № 53 «Об утверждении статистического инструментария для организации статистического наблюдения за ценами и финансами на 2001 год». В соответствии с данным определением «портфельные инвестиции —покупка (продажа) акций и паев, не дающих право вкладчикам влиять на функционирование предприятий и составляющих менее 10% в уставном (складочном) капитале предприятия, а также облигаций, векселей и других долговых ценных бумаг».Портфельными инвестициями называются вложения капитала в группу проектов, например, приобретение ценных бумаг различных предприятий.

В случае портфельных инвестиций основной задачей инвестора является формирование и управление оптимальным инвестиционным портфелем, как правило, осуществляемое посредством операций покупки и продажи ценных бумаг на фондовом рынке. Таким образом, портфельные инвестиции чаще всего представляют собой краткосрочные финансовые операции.

Прямые инвестиции представляют собой вложения в конкретный, как правило, долгосрочный, проект и обычно связаны с приобретением реальных активов.

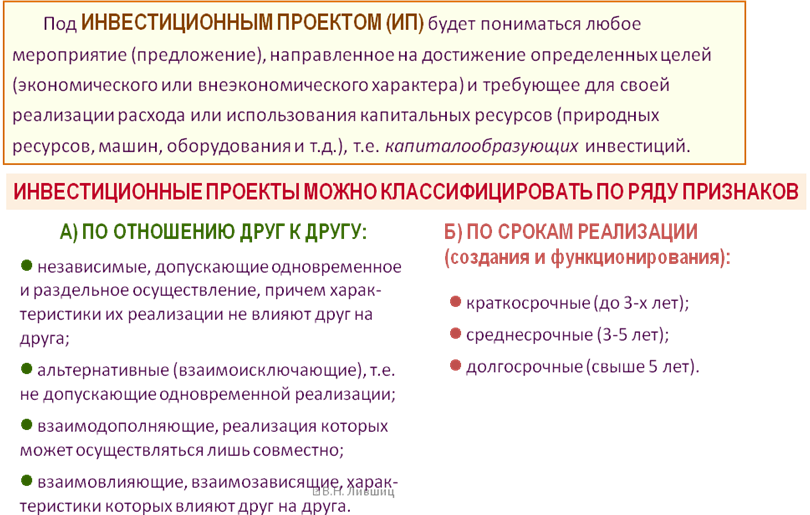

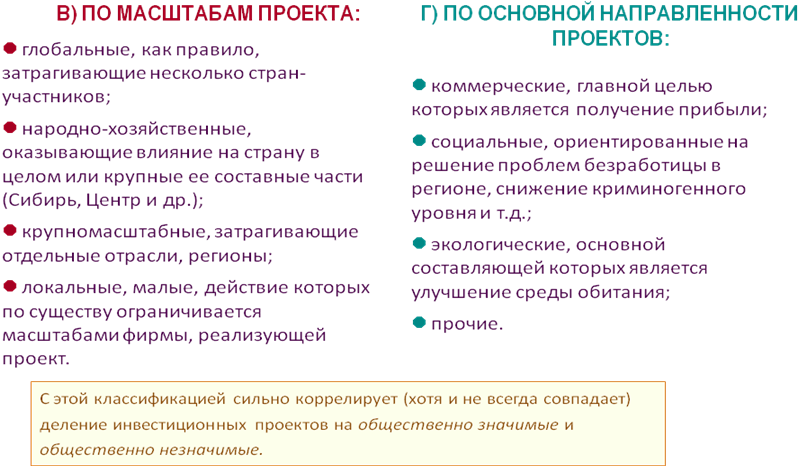

ВОПРОС 3. ИНВЕСТИЦИОННЫЙ ПРОЕКТ: СУЩНОСТЬ, КЛАССИФИКАЦИЯ, ЖИЗНЕННЫЙ ЦИКЛ

Период времени между началом осуществления проекта и его ликвидацией принято называть жизненным циклом.

Инвестиционный цикл принято делить на фазы, каждая из которых имеет свои цели и задачи:

• прединвестиционную – от предварительного исследования до окончательного решения о принятии инвестиционного проекта;

• инвестиционную – включающую проектирование, заключение договора или контракта, подряда на строительные работы и т.п.;

• операционную (производственную) – стадию хозяйственной деятельности предприятия (объекта);

• ликвидационную – когда происходит ликвидация последствий реализации ИП.

Прединвестиционная фаза включает несколько стадий:

а) определение инвестиционных возможностей;

б) анализ с помощью специальных методов альтернативных вариантов проектов и выбор проекта;

в) заключение по проекту;

г) принятие решения об инвестировании.

Каждая стадия инвестиционного проекта должна способствовать предотвращению неожиданностей и возможных рисков на последующих стадиях, помогать поиску самых экономичных путей достижения заданных результатов, оценке эффективности ИП и разработке его бизнес-плана.

Дата добавления: 2018-02-15; просмотров: 512; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!