Анализ исполнения инвестиционного бюджета

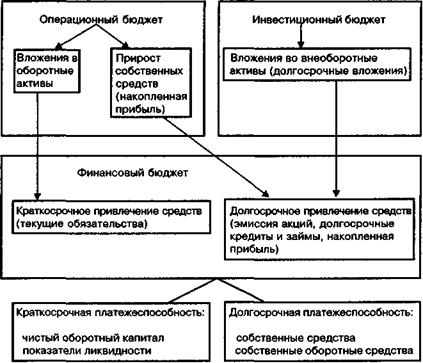

Методологически правильно проводить вторым после операционного бюджета план-факт анализ исполнения инвестиционного бюджета. Это обусловливается тем, что отклонения финансового бюджета (баланс движения денежных средств, динамика чистого оборотного капитала) определяются как текущей хозяйственной деятельностью (операционный бюджет), так и вложениями во внеоборотные активы (инвестиционный бюджет). Таким образом, последовательность проведения план-факт анализа «повторяет» последовательность составления сводного бюджета предприятия (см. схему 4).

На схеме 47 в упрощенной форме показана обусловленность факт-план отклонений финансового бюджета факт-план отклонениями операционного и инвестиционного бюджетов.

Отметим важную особенность инвестиционного бюджета: баланс инвестиций предприятия за бюджетный период представляет из себя следующее:

Схема 47. Взаимосвязь факторов исполнения операционного, инвестиционного и финансового бюджетов предприятия

Вообще, доходность инвестиций (показатели окупаемости, чистой текущей стоимости, внутренней нормы рентабельности и др.) планируется в рамках долгосрочного бюджета («бюджета развития») на 1 - 3 года. В рамках же краткосрочного (квартального) бюджета подход к инвестициям осуществляется главным образом через призму освоения, то есть расходования оборотных средств предприятия (в основном денежных) на цели капитального строительства. Это означает иммобилизацию части текущих активов и снижение ликвидности баланса предприятия.

|

|

|

Одновременно инвестиционный бюджет в рамках краткосрочного периода также влияет на текущие доходы и расходы (отчет о финансовых результатах как «выходная форма» операционного бюджета) за счет:

• дивестиций (возможной продажи объектов незавершенного строительства и основных средств). Величина прибыли (убытка) от дивестиций формируется как разность между выручкой от реализации и балансовой стоимостью продаваемых внеоборотных активов;

• начисленных амортизационных отчислений по основным средствам как части текущей себестоимости выпуска и реализации;

• повышения чистой операционной прибыли (чистой прибыли в рамках план-факт анализа операционного бюджета, то есть кредитовый/дебетовый остаток по счету 90 «Продажи») в результате введения в строй в рамках краткосрочного бюджетного периода объектов капитального строительства (производственная, складская и сбытовая инфраструктура). Ввод в действие объектов капитального строительства повышает чистую операционную прибыль за счет увеличения выручки (объекты инновации, то есть расширения существующих мощностей) и снижения себестоимости выпуска и реализации (объекты модернизации). Отметим, что при анализе исполнения инвестиционного бюджета фиксируются вмененные издержки по упущенной прибыли от срыва ввода в действие запланированных в рамках краткосрочного бюджетного периода новых производственных мощностей, что означает недополученную прибыль по причинам, не связанным с текущим финансовым циклом оборотного капитала (то есть по причинам, выходящим за рамки операционного бюджета).

|

|

|

Таким образом, инвестиционный бюджет влияет как на финансовое состояние предприятия (как иммобилизация части ликвидных (оборотных) ресурсов предприятия), так и на конечные финансовые результаты (схема 48).

Дата добавления: 2020-04-08; просмотров: 107; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!