Расчет соотношения «долг / собственный капитал»

Момент времени, в который обычно требуют, чтобы проектная компания продемонстрировала, что ее деятельность соответствует требуемому соотношению «долг / собственный капитал» (допуская, что долг и собственный капитал не используются пропорционально, – см. § 12.3.1), наступает после того, как проект приступил к коммерческой эксплуатации, или этот момент связан с датой, после которой невозможно дальнейшее использование заимствования (он может наступить через 6 месяцев после даты начала коммерческой эксплуатации).

Расчеты основываются на суммах денежных вливаний для заимствования и собственного капитала, вне зависимости от того, что отражено в бухгалтерском балансе, и если при финансировании используется несколько валют, расчет следует основывать на существующих курсах для этих валют на дату подписания финансовой документации (см. § 8.3.2).

Обслуживание долга

Обслуживание долга (то есть процентные выплаты по кредиту и погашение основной суммы) – это ключевой фактор в структуре финансирования, который оказывает воздействие на ставку доходности инвесторов.

Чем быстрее инвесторы получают дивидендные выплаты, тем выше их ставка доходности. Таким образом, инвесторы не заинтересованы, чтобы денежный поток от эксплуатации проекта уходил на выплаты заимодавцам за счет выплаты их дивидендов.

С другой стороны, заимодавцы обычно желают, чтобы долг был погашен в максимально короткие сроки. Определение баланса между этими противоречивыми требованиями – это очень важная часть переговоров по организации кредита.

|

|

|

Следующие проблемы могут возникнуть в процессе переговоров по графику погашения кредита.

• Сроки финансирования (см. § 12.2.1).

• Средневзвешенный срок погашения кредита (см. § 12.2.2).

• Модель погашения (см. § 12.2.3).

• Гибкость платежей (см. § 12.2.4).

Сроки финансирования

Как правило, кредиты и облигации при проектном финансировании имеют более длительный срок погашения (период возврата), чем обычный банковский кредит; энергетический проект может иметь 2–3‑летний период использования на стадии сооружения и затем 15‑летний период погашения, что в общей сумме дает 17–18 лет; финансирование инфраструктурного проекта может занимать 25 и более лет (но см. § 12.6.3, чтобы познакомиться с возможностями краткосрочного кредита, известного как mini perm кредит). Финансирование проектов, связанных с добычей полезных ископаемых, и телекоммуникационных проектов обычно значительно короче по срокам погашения с учетом того, что такие проекты имеют более короткий жизненный цикл.

Общий срок финансирования в основном определяется уверенностью, что проект будет генерировать денежный поток в долгосрочной перспективе, с учетом необходимого «хвоста» для денежного потока (см. § 5.3 и 11.9.4); таким образом, проектная компания, которая заключила проектное соглашение сроком на 20 лет, может стремиться привлечь финансирование на 18–19 лет.

|

|

|

Ставки покрытия, безусловно, определяются графиком погашения долга; при более коротком сроке погашения платежи по его обслуживанию будут выше, а ставки ежегодного покрытия при обслуживании долга и ставка покрытия на период жизни кредита будут более низкими, и, таким образом, если заимствование осуществлено на слишком короткие сроки, то оно не может быть поддержано денежным потоком.

Другим фактором, который также оказывает влияние на сроки финансирования, является месторасположение проекта; если он расположен в стране с высоким риском, то сроки финансирования будут значительно короче, чем у такого же проекта, но расположенного в стране с низким риском.

Принципиальные сроки финансирования могут быть увеличены при использовании соглашения по типу cash sweep (см. § 12.5.4).

Средневзвешенный срок погашения кредита

Заимодавцы, кроме рассмотрения общего срока погашения кредита, также рассматривают и график платежей, чтобы оценить, насколько быстро уменьшается их риск с течением времени. Очевидно, что существует значительная разница в риске по кредиту в 1000, который погашается серией ежегодных платежей в 100 на протяжении десяти лет, и кредитом в 1000, который погашается одномоментно в конце десятилетнего периода. Это измеряется при рассмотрении средневзвешенного срока погашения кредита, который используется заимодавцами, в тех же целях, что и срок окупаемости инвесторами (см. § 11.8.3) (то есть как контрольная мера, чтобы не растянуть график платежей на слишком долгий срок).

|

|

|

Средневзвешенный срок погашения кредита – это среднее количество лет (или более короткие периоды, например в 6 месяцев), на протяжении которых основная сумма долга остается непогашенной. При его расчете складывают непогашенные остатки кредита за каждый год, а затем получившееся значение делят на сумму первоначального кредита. Таким образом, если кредит из 4 погашается ежегодным платежом в 1 на протяжении 4 лет, то средневзвешенный срок погашения будет 2,75 года ([4 + 3 + 2 + 1] ÷ 4). Таблица 12.2 демонстрирует, как это работает при различных графиках погашения кредита. Однако при проектном финансировании этот расчет не так прост, как это может показаться; если кредиты проектного финансирования используются на протяжении периода времени, то в таком случае что следует считать «первоначальной» суммой кредита?

|

|

|

Существует три способа решить эту проблему.

• Добавить весь период использования к расчетному показателю средневзвешенного срока погашения кредита; аргументом за такой подход может служить тот факт, что заимодавцы рискуют суммой всего кредита в период его использования. В результате этого средневзвешенный срок погашения кредита для данных, представленных в табл. 12.2, возрастет на два последующих года.

• Игнорировать период использования и рассматривать только средневзвешенный срок погашения кредита (его принимают таким, как его рассчитывают экспортно‑кредитные агентства в соответствии с требованиями соглашения OECD Consensus, см. § 10.3.2).

• Рассматривать знаменатель вычислений как максимальное значение непогашенной основной суммы кредита (хотя это становится достаточно проблематичным, если размер непогашенного кредита изменяется и то увеличивается, то уменьшается, то есть он погашается из другого источника, и затем эти средства опять используются). Таким образом, если предположить, что на стадии сооружения кредит использован за три захода в течение двух лет, 1/3 в начале и по 1/3 в конце каждого года периода использования, и различные сценарии платежей остаются неизменными, то результаты представлены в табл. 12.3 (то есть в этом случае средневзвешенный срок погашения кредита увеличится на 1 год, это вытекает логически из факта, что кредит используется равномерно в двухгодичный период).

График погашения

Обычно приступают к погашению кредита через шесть месяцев, после того как проект сооружен, и обычно последующие платежи рассчитывают с шестимесячным интервалом. В случае использования облигационного финансирования может быть создан фонд погашения, чтобы саккумулировать всю сумму, полученную от размещения облигаций при наступлении срока их погашения, а не погашать ее постепенно, но очевидно, что это увеличивает стоимость финансирования и не имеет широкого применения на облигационном рынке проектного финансирования. Следовательно, проектное финансирование на основе размещения облигаций амортизируется (погашается) точно так же, как и финансирование на основе кредита.

Что касается структуры погашения, то можно было бы подумать, что самый справедливый способ сотрудничать с заимодавцами – это предположить, что объем денежного потока проекта достаточен с учетом долгосрочной перспективы, чтобы погашать финансирование равнозначными суммами (например, если кредит составляет 1000 и его возвращают на протяжении десяти лет, то сумма таких платежей должна составлять 100 ежегодно, как в случае с кредитом А в табл. 12.3). В действительности такая структура погашения, хотя она и не является исключительной, не несет выгод для инвесторов проектной компании, поскольку в этом случае слишком большая часть денежного потока выплачивается заимодавцам в первые годы существования кредита, когда процентные платежи велики. Это также приводит к тому, что проект в первые годы имеет более низкую ставку ежегодного покрытия при обслуживании долга, как раз в момент времени, когда денежный поток проекта, вполне вероятно, испытывает сложности, связанные с проблемами, возникающими при запуске проекта в эксплуатацию. Более приемлемый подход предполагает использование структуры аннуитетных платежей, при которой уровень суммарных затрат на погашение основной суммы долга и процентные выплаты сохраняются на протяжении всего срока существования кредита.

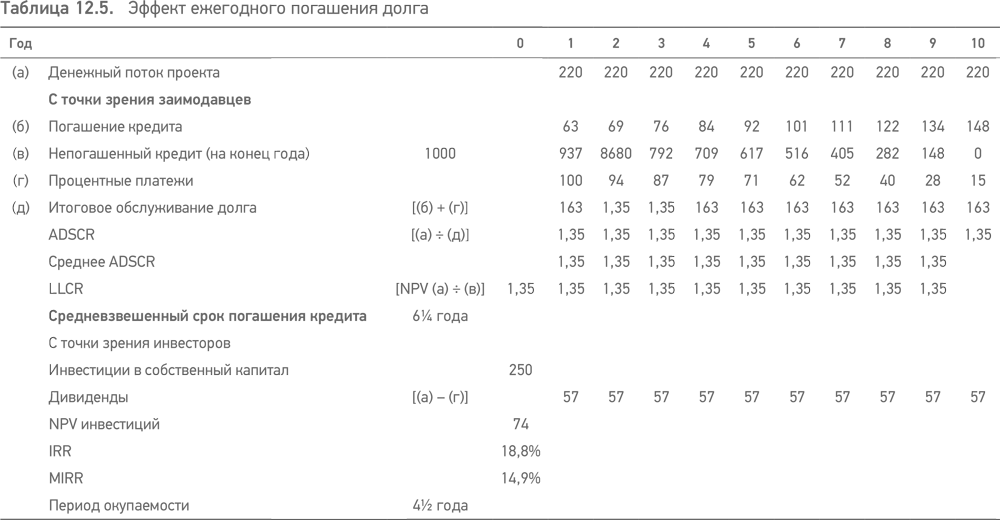

Это может быть проиллюстрировано упрощенными примерами, представленными в табл. 12.4 и 12.5, которые имеют следующие общие допущения.

• Проектные расходы: 1250.

• Соотношение «долг / собственный капитал»: 8:20.

• Сумма кредита: 1000.

• Погашение: в течение 10 лет с ежегодной задолженностью.

• Процентная ставка: 10 % годовых.

• Сумма собственного капитала: 25.

• Денежный поток перед выплатой сумм по обслуживанию долга и дивидендных платежей: 220 ежегодно.

• Денежный поток после осуществления выплат по обслуживанию долга: полностью выплачен в качестве дивидендов для инвесторов.

• Остаточная стоимость проекта: ноль.

• Ставка дисконтирования NPV для инвесторов (стоимость капитала): 12 %.

• Ставка реинвестирования для инвесторов (для расчета MIRR): 12 % годовых.

Следующая очевидная проблема, связанная с размером погашения основного долга, заключается в том, что сумма ежегодного обслуживания на первом году (200) практически в два раза больше, чем на десятом году (110), и, соответственно, ставка ежегодного покрытия при обслуживании долга составляет 1,10:1 (слишком низкая, чтобы не вызывать беспокойства) на первом году и 2,00:1 (значительно выше, чем требуется) на десятом году.

С другой стороны, дивиденды инвесторов агрессивно растут; в промежуток времени между первым и десятым годом они выросли в пять с половиной раз; потребуется около шести лет, чтобы вернуть первоначальные инвестиции.

Выгоды от перехода на аннуитетную структуру погашения очевидны; ставка ежегодного покрытия при обслуживании долга подходит при значении 1,35:1 на всем протяжении заимствования благодаря размеру платежей по обслуживанию долга, то же самое относится и к ставке на покрытие на период жизни кредита.

Размер дивидендов за весь период не меняется, хотя итоговая сумма дивидендов, полученных инвесторами за весь период жизни кредита, уменьшается с 650 до 573 (потому что большая сумма процентов выплачивается заимодавцам); IRR для инвесторов улучшается, с 16,6 вырастает до 18,8 %; однако увеличение МIRR (отображает более справедливую картину) носит более ограниченный характер – с 14,6 % увеличивается до 14,9 %. Значительно уменьшается период окупаемости – до четырех с половиной лет.

Для инвесторов структура погашения является сравнительно более важным показателем, чем процентная ставка по кредиту. Если в рассматриваемом примере заимодавцы предлагали снизить их процентную ставку на 0,25 % в обмен на использование равномерной структуры погашения долга вместо аннуитетной структуры погашения, то выгоды IRR для инвесторов при этом составляли бы 0,6 %, тогда как аннуитетная структура погашения стоит дополнительных 2,2 %. Точно так же, вероятно, будет выгодно заплатить более высокую процентную ставку для получения более длинного периода финансирования, если существуют обоснованные предпосылки, чтобы генерировать требуемый денежный поток для такого продления срока финансирования.

Однако аннуитетная структура погашения значительно увеличивает платежи по обслуживанию долга и тем самым уменьшает ставку ежегодного покрытия при обслуживании долга в последние годы существования проекта. Она также увеличивает средний срок существования риска для заимодавцев: в табл. 12.4 он составляет 5,5 года, тогда как в табл. 12.5 от уже достигает 6,5 года. Если нет четких прогнозов относительно размера более поздних денежных потоков проекта, то заимодавцы могут требовать более высокие ставки покрытия и более короткие средневзвешенные сроки погашения кредита, чем им может предложить аннуитетная система погашения. Компромисс между аннуитетной структурой погашения кредита и равномерной системой погашения может быть найден путем переговоров в каждом отдельном случае.

С другой стороны, если прогнозируется, что денежные потоки проекта в последние годы будут значительными, то погашение долга путем очередных взносов даже более медленное, чем при ежегодной структуре погашения, но с соответствующими ежегодными ставками покрытия может оказаться приемлемым, хотя заимодавцы сопротивляются слишком большим платежам в счет погашения долга в последние годы, так как это приводит к неоправданному увеличению средневзвешенного срока погашения кредита.

Если прогнозируется, что денежные потоки будут непостоянными, то для погашения кредита могут также использовать гибкий график, который поддерживает тот же самый уровень ставки ежегодного покрытия при обслуживании долга на протяжении всего срока существования кредита (также известный как искусственный график погашения долга, «sculptured» repayment schedule). Он может быть использован, к примеру, если в последние годы денежные потоки после выплаты налогов снижаются, потому что пришло время выплачивать отсроченные налоги, если на начальной стадии эксплуатации проекта проектная компания воспользовалась ускоренной налоговой амортизацией для своих активов.

Выбор структуры погашения кредита важен не только для инвесторов; она также оказывает влияние на стоимость продукции или услуг, предоставляемых проектной компанией, и может оказаться решающим фактором в ситуации, когда спонсоры находятся в положении конкурентов относительно предложений для предполагаемого проекта.

Дата добавления: 2018-10-26; просмотров: 1052; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!