Экономическая сущность налогов

Функции налогов и сборов. Общие условия установления налогов и сборов

Под налогом понимается обязательный индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных.

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в интересах плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

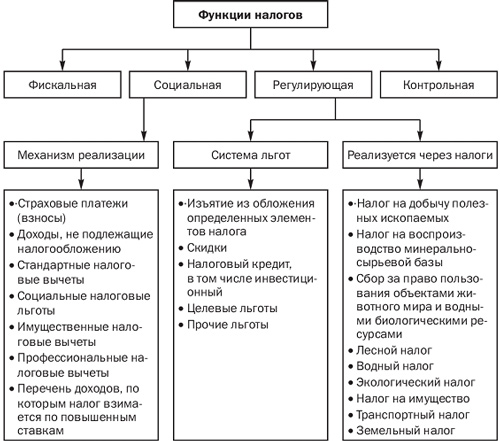

Сущность и внутреннее содержание налогов проявляются в их функциях, в той «работе», которую они выполняют. Различают следующие функции налогов (рис. 1.3):

§ фискальную;

§ регулирующую;

§ социальную:

§ контрольную.

Фискальная функция вытекает из самой природы налогов. Она характерна для всех государств во все периоды их существования и развития. С помощью реализации данной функции на практике формируются государственные финансовые ресурсы и создаются материальные условия для функционирования государства. Основная задача выполнения фискальной функции — обеспечение устойчивой доходной базы бюджетов всех уровней. Фискальная функция, таким образом, является понятием более широким, чем функция обеспечения участия населения в формировании фонда финансирования общегосударственных потребностей.

|

|

|

Рис. 1.3. Функции налогов

Следует отметить, что во многих развитых странах налоговое бремя на физических лиц действительно выше, чем на юридических лиц, поскольку такое построение налоговой системы — это более сильный стимул для развития экономики. Снижение налогового бремени на юридические лица способствует увеличению их количества и росту производства, что обеспечивает рост числа занятых.

Однако реализация фискальной функции налогов имеет объективные и субъективные ограничения. При недостаточности налоговых поступлений и невозможности сокращения государственных расходов приходится прибегать к поиску других форм доходов. Прежде всего это обращение к внутренним и внешним государственным, региональным, местным займам. Размещение займов приводит к образованию государственного долга.

Однако обслуживание государственного долга за счет бюджета потребует повышения налогов в будущем (роста налоговых ставок, введения новых налогов). Вместе с тем рост налогового бремени вновь может столкнуться с непреодолимыми ограничениями, вызовет усиление недовольства налогоплательщиков и спад производства, что побудит к размещению новых займов. Возникнет опасность становления финансовой пирамиды, а значит, финансового краха. Таким образом, доля средств, поступающих в бюджет за счет реализации фискальной функции налогов в период спада деловой активности, снижается, поскольку величина поступлений налогов в бюджет непосредственно зависит от величины доходов плательщиков.

|

|

|

Регулирующая функция имеет особое значение в современных условиях антикризисного регулирования, активного воздействия государства на экономические и социальные процессы. Данная функция связана во временном аспекте с распределением налоговых платежей между юридическими и физическими лицами, сферами и отраслями экономики, государством в целом и его территориальными образованиями. Данная функция позволяет регулировать доходы разных групп населения. Налоговое регулирование реализуется через систему льгот и систему налоговых платежей и сборов.

Цель применения налоговых льгот — сокращение размера налоговых обязательств плательщика. В зависимости оттого, на изменение какого элемента структуры налога направлены льготы, они могут подразделяться на изъятия, скидки, налоговый кредит.

|

|

|

Изъятия — это налоговая льгота, направленная на выведение из-под налогообложения отдельных объектов (например, необлагаемый минимум). Под скидками понимаются льготы, направленные на сокращение налоговой базы. В отношении налогов на прибыль (доходы) организаций скидки связаны не с доходами, а с расходами налогоплательщика, иными словами, плательщик имеет право уменьшить прибыль, подлежащую налогообложению, на сумму произведенных им расходов на цели, поощряемые государством. Налоговый кредит — это льгота, направляемая на уменьшение налоговой ставки или окладной суммы.

В зависимости от вида предоставляемой льготы налоговые кредиты принимают следующие формы:

§ снижение налоговой ставки;

§ сокращение окладной суммы (полное освобождение от уплаты налога на определенный период — возможность предусмотрена ст. 56 НК РФ — получило название налоговых каникул);

§ возврат ранее уплаченного налога или его части;

§ отсрочка и рассрочка уплаты налога, в том числе инвестиционный налоговый кредит;

§ зачет ранее уплаченного налога;

|

|

|

§ замена уплаты налога (части налога) натуральным исполнением.

Регулирующая функция направлена на регулирование финансово-хозяйственной деятельности производителей товаров и услуг через систему налоговых платежей и сборов, аккумулируемых государством и предназначенных для восстановления израсходованных ресурсов (прежде всего природных), а также для расширения степени их вовлечения в производство в целях достижения экономического роста. Эти отчисления имеют, как правило, четкую отраслевую направленность. К такого рода налогам и сборам правомерно отнести налог на пользование недрами, налог на воспроизводство минерально-сырьевой базы, сбор за право пользования объектами животного мира и водными биологическими ресурсами, лесной налог, водный налог, экологический налог, налог на имущество, дорожный налог, транспортный налог, земельный налог.

Регулирующая функция налогов проявляется не только в сфере производства, но и через платежеспособность физических лиц — на рынке спроса и предложения на товары и услуги, в сфере обмена и потребления.

Социальная функция налогов тесно связана с фискальной и регулирующей функциями посредством условий взимания подоходного и поимущественного налогов. Налоги взимаются в большем размере с обеспеченных слоев населения, при этом значительная их доля должна в виде социальной помощи поступать к малоимущим слоям населения.

К числу конкретных механизмов реализации социальной функции налогов, предусмотренных частью второй НК РФ, относятся страховые платежи; кроме того, применительно к налогу на доходы физических лиц предусматриваются перечни: доходов, не подлежащих налогообложению; стандартных налоговых вычетов; профессиональных налоговых вычетов. Вместе с тем в ст. 224 НК РФ указан перечень доходов, по которым налог взимается по повышенным ставкам.

Значение социальной функции налогов резко возрастает в период экономических кризисов, когда большая часть населения нуждается в социальной защите.

На практике в российской налоговой системе социальная функция налогов, взимаемых с населения, реализуется не в полной мере. Это прежде всего связано с несовершенством налогового законодательства.

Контрольная функция создает предпосылки для соблюдения стоимостных пропорций в процессе образования и распределения доходов разных субъектов экономики. Благодаря ей оценивается эффективность каждого налогового канала и «налогового пресса» в целом, выявляется необходимость внесения изменений в налоговую систему и налоговую политику.

Следует отметить, что контрольную функцию налогов было бы неверно отождествлять с налоговым контролем (ст. 82 Н К РФ), осуществляемым налоговыми и таможенными органами, органами государственных внебюджетных фондов. Задача перечисленных ведомств — контроль за соблюдением налогового законодательства посредством налоговых проверок в разных формах.

Общие условия установления налогов и сборов. Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно (ст. 17 НК РФ):

объект налогообложения - операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иной объект, имеющий стоимостную, качественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога (ст. 38 НК РФ);

налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения (ст. 53, 54 НК РФ);

налоговый период - календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате (ст. 55 НК РФ);

налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы (ст. 53 НК РФ);

порядок исчисления налога - налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот (ст. 52 НК РФ);

порядоки сроки уплаты налога - сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. Уплата налога производится разовой уплатой всей суммы налога либо в ином порядке, предусмотренном НК РФ и другими актами законодательства о налогах и сборах (ст. 57,58 НК РФ).

В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком. При установлении сборов определяются их плательщики и элементы обложения применительно к конкретным сборам.

Специальные налоговые режимы устанавливаются НК РФ и применяются в случаях и порядке, которые предусмотрены НК РФ и иными актами законодательства о налогах и сборах (ст. 18 НК РФ). Специальные налоговые режимы могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов.

Классификация налогов

Классификация налогов – это систематизированная, научно обоснованная группировка налогов в соответствии с однородными признаками. Назначение классификации налогов определяется потребностями четкой организации работ по составлению и исполнению доходной части бюджета, осуществления контроля за поступлением налогов по каждому источнику и группам налогов, ведения учета и сопоставления показателей налогообложения в разных регионах страны, разработки налоговой стратегии, определения содержания тех или иных групп налогов, их влияния на социально-экономическое развитие общества. Классификационные признаки являются объективными критериями разграничения налогов, предопределенными самой экономической природой налога как такового.

Налоги, входящие в налоговую систему РФ, классифицируются:

1. По способу изъятия:

· прямые - налоги, непосредственно падающие на плательщика, которые не могут быть переложены в сфере обращения и связаны с результатом финансово-хозяйственной деятельности, оборотом капитала (налог на прибыль предприятий, налоги на имущество и пр.);

· косвенные - налоги на товары и услуги, устанавливаемы в виде надбавки к цене или определяются в зависимости от размера добавленной стоимости, уплачиваемые конечным потребителем (НДС, акцизы, таможенные пошлины).

2. По субъекту налога:

· с физических лиц (подоходный налог, налог на имущество физ. лиц и пр.);

· с юридических лиц (налог на прибыль, налог на имущество юр. лиц, пр;

· смешанные (налог на рекламу, взносы в гос. соц. внебюджетные фонды, таможенные пошлины)

3. По уровню власти:

· федеральные (НДС, акцизы, налог на прибыль организаций, НДФЛ, страховые взносы во внебюджетные фонды и пр.);

· региональные (налог на имущество организаций, транспортный налог и др.);

· местные (земельный налог, налог на имущество физ. лиц, др.)

4. По назначению:

· общие - обезличивание налогов в доходах бюджета при направлении их на расходы (НДС, налог на прибыль и пр.);

· целевые - происходит привязка налогов к конкретным видам расходов бюджета (дорожный налог, земельный налог, взносы во внебюджетные фонды, пр.)

5. По источнику уплаты налоговых сумм:

· себестоимость - налоги, включаемые в себестоимость продукции (ресурсные платежи, взносы во внебюджетные фонды социального характера, лесной налог и пр.);

· цены и тарифы (выручка) - налоги, включаемые в выручку (это косвенные налоги) (НДС, налог с продаж, акцизы, таможенные пошлины);

· финансовый результат (налог на рекламу, налог на имущество предприятий, земельный налог);

· доход (прибыль, зарплата) - налоги на прибыль или доход юридических и физических лиц (налог на прибыль предприятий, подоходный налог с физ. лиц, единый налог на вмененный доход);

· чистая прибыль - налоги и сборы, вносимые в бюджет за счет прибыли, после уплаты налога на прибыль (штрафы, пени за нарушение налогового законодательства).

6. По объекту налогообложения:

· имущественные;

· ресурсные (рентные);

· с доходов;

· налоги на потребление;

· с отдельных видов деятельности, операций.

7. По методу исчисления:

· прогрессивные;

· регрессивные;

· пропорциональные;

· линейные;

· ступенчатые;

· твердые.

8. По способу обложения:

· кадастровые;

· безналичные;

· декларационные;

· налично-денежные.

9. По фискальной потребности:

· раскладочные - размер определяется исходя из потребностей в финансировании конкретных видов расходов (строительство дорог, заводов и пр.) (в РФ таких нет);

· количественные - учитывают финансово-экономические, имущественные возможности налогоплательщиков.

10. По порядку зачисления в бюджет:

· закрепленные - постоянно или на долговременной основе закреплены за данным бюджетом;

· регулирующие - поступающие из вышестоящего бюджета в целях погашения дефицита бюджета.

11. По порядку ведения:

· общеобязательные - устанавливаются федеральным законодательством и взимаются на всей территории страны (НДС, акцизы, налог на прибыль, подоходный, налог на имущество и пр.);

· факультативные - вводятся нормативными актами субъектов РФ или местными органами самоуправления (налог с продаж, единый налог на вмененный доход).

Налоговый контроль

ФЕДЕРАЛЬНЫЕ НАЛОГИ И СБОРЫ

Дата добавления: 2018-02-28; просмотров: 423; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!