Прогнозний баланс підприємства

| АКТИВ | Код рядка | 01.01.05 | 01.07.05 |

| 1. Необоротні активи | |||

| Нематеріальні активи: | |||

| залишкова вартість | 10 | 0 | 0 |

| первісна вартість | 11 | ||

| знос | 12 | ||

| незавершене будівництво | 20 | 3,9 | 8 |

| Основні засоби: | |||

| залишкова вартість | 30 | 12,8 | 12,5 |

| первісна вартість | 31 | 20,5 | 20,5 |

| знос | 32 | 7,7 | 8 |

| Довгострокові фінансові інвестиції: | |||

| які обліковуються за методом участі в капіталі інших підприємтсв | 40 | ||

| інші фінансові інвестиції | 45 | ||

| Довгострокові дебіторська заборгованість | 50 | ||

| Відстрочені податкові активи | 60 | ||

| Інші необоротні активи | 70 | ||

| РАЗОМ ЗА РОЗДІЛОМ І | 80 | 16,7 | 20,5 |

| II. Оборотні активи | |||

| Запаси: | |||

| виробничі | 100 | 11,2 | 9 |

| тварини на вирощуванні та відгодівлі | 110 | ||

| незавершене виробництво | 120 | ||

| готова продукція | 130 | ||

| товари | 140 | 108,5 | 126,3 |

| Векселі одержані | 150 | ||

| Дебіторська заборгованість за товари, роботи, послуги: | |||

| чисто реалізаційна вартість | 160 | 122,3 | 92 |

| первісна вартість | 161 | ||

| резер сумнівних боргів | 162 | ||

| Дебіторська заборгованість за розрахунками: | |||

| з бюджетом | 170 | 7,5 | 14,9 |

| за виданими авансами | 180 | ||

| з нарахованих доходів | 190 | ||

| із внутрішніх розрахунків | 200 | ||

| Інша поточна дебіторська заборгованість | 210 | ||

| Поточні фінансові інвестиції | 220 | ||

| Грошові кошти та їх еквіваленти: | |||

| в національній валюті | 230 | 3,7 | 15 |

| в іноземній валюті | 240 | ||

| Інші оборотні активи | 250 | ||

| РАЗОМ ЗА РОЗДІЛОМ ІІ | 260 | 253,2 | 257,2 |

| ІІІ Витрати майбутніх періодів | 270 | ||

| БАЛАНС | 280 | 269,9 | 277,7 |

| ПАСИВ | Код рядка | 01.01.05 | 01.07.05 |

| І. Власний капітал | |||

| Статутний капітал | 300 | 10 | 15 |

| Пайовий капітал | 310 | ||

| Додатковий вкладений капітал | 320 | ||

| Інший додатковий капітал | 330 | ||

| Резервний капітал | 340 | ||

| Нерозподілений прибуток (непокритий збиток) | 350 | -2,1 | |

| Неоплачений капітал | 360 | 1,9 | 1,9 |

| Вилучений капітал | 370 | ||

| РАЗОМ ЗА РОЗДІЛОМ І | 380 | 6 | 13,1 |

| ІІ Забезпечення наступних витрат і платежів | |||

| Забезпечення виплат персоналу | 400 | 4,2 | |

| Інші забезпечення | 410 | ||

| Цільове фінансування | 420 | ||

| РАЗОМ ЗА РОЗДІЛОМ ІІ | 430 | 0 | 4,2 |

| ІІІ Довгострокові зобов'язання | |||

| Довгострокові кредити банків | 440 | 58,6 | 60 |

| Інші довгострокові фінансові зобов'язання | 450 | ||

| Відстрочені податкові зобов'язання | 460 | ||

| Інші довгострокові зобов'язання | 470 | ||

| РАЗОМ ЗА РОЗДІЛОМ ІІІ | 480 | 58,6 | 60 |

| ІV. Поточні зобов'язання | |||

| Короткострокові кредити банків | 500 | ||

| чна заборгованість за довгостроковими зобов'язаннями | 510 | ||

| Векселі видані | 520 | ||

| Кредиторська заборговавність за товари, роботи. послуги | 530 | 195,3 | 191,7 |

| Поточні зобов'язання за розрахунками: | |||

| з одержаних авансів | 540 | 0,8 | |

| з бюджетом | 550 | ||

| з позабюджетних платежів | 560 | 2,5 | 1,3 |

| зі страхування | 570 | 6,7 | 7,4 |

| з оплати праці | 580 | ||

| з учасниками | 590 | ||

| із внутрішніх розрахунків | 600 | ||

| Інші поточні зобов'язання | 610 | ||

| РАЗОМ ЗА РОЗДІЛОМ ІV | 620 | 205,3 | 200,4 |

| V. Доходи майбутніх періодів | 630 | ||

| БАЛАНС | 640 | 269,9 | 277,7 |

|

|

|

|

|

|

Коефіцієнт абсолютної ліквідності зросте значно більше - приблизно в 4,6 разів) в зв’язку зі значним збільшенням грошових коштів підприємства як в національній, так і в іноземній валюті.

|

|

|

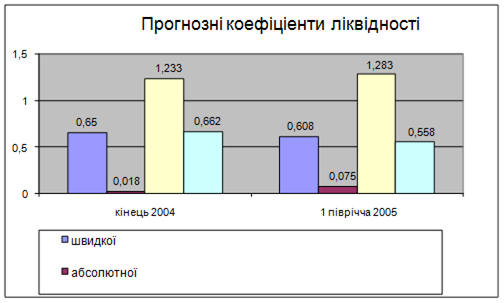

В таблиці 3.3 (рисунок 3.1) наведені прогнозовані значення показників ліквідності підприємства.

Таблиця 3.3

Прогнозні значення показників ліквідності підприємства

| кінець 2004 | 1 півріччя 2005 | |

| Кл.ш. | 0,650 | 0,608 |

| Кл.а. | 0,018 | 0,075 |

| Кл.п | 1,233 | 1,283 |

| Кд.к. | 0,662 | 0,558 |

Рисунок 3.1 Прогнозні показники ліквідності

Тобто відбудеться деякий перерозподіл питомої ваги найбільш ліквідних активів (грошових коштів) в бік збільшення та активів, що швидко реалізуються (дебіторська заборгованість, товари, готова продукція) у бік зменшення в структурі оборотних активів підприємства.

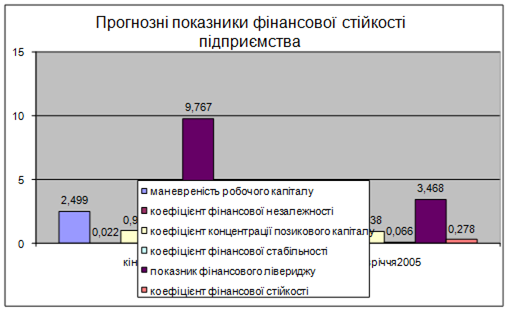

Якщо розглядати прогнозні показники фінансової стійкості підприємства, у разі якщо запропоновані заходи будуть реалізовані, то тут спостерігається також позитивна тенденція до покращення фінансового становища підприємства. Так, зменшиться коефіцієнт маневреності робочого капіталу на 4,67%, за рахунок зменшення частки запасів, тобто матеріальних, виробничих активів у власних обігових коштах; які обмежує свободу маневру власними коштами. У 2,8 разів буде підвищено коефіцієнт фінансової незалежності підприємства, який характеризує здатність підприємства виконувати свої зобов‘язання за рахунок власних коштів. Зменшиться на 4% значення коефіцієнту концентрації позикового капіталу. В 2,8 разів зменшиться показник фінансового лівериджу, який характеризує залежність підприємства від довгострокових зобов‘язань. Це має свідчити про зменшення фінансового ризику підприємства. На 16 % має бути покрашено коефіцієнт фінансової стійкості підприємства, що має свідчити про збільшення частки стабільних джерел фінансування у їх загальному випадку.

|

|

|

В таблиці 3.4 (рисунок 3.2) наведені прогнозовані значення показників фінансової стійкості підприємства.

Таблиця 3.4

Прогнозні значення показників фінансової стійкості підприємства

| кінець 2004 | 1 півріччя 2005 | |

| маневреність робочого капіталу | 2,499 | 2,382 |

| коефіцієнт фінансової незалежності | 0,022 | 0,062 |

| коефіцієнт концентрації позикового капіталу | 0,978 | 0,938 |

| коефіцієнт фінансової стабільності | 0,023 | 0,066 |

| показник фінансового лівериджу | 9,767 | 3,468 |

| коефіцієнт фінансової стійкості | 0,239 | 0,278 |

Рисунок 3.2 Прогнозні показники фінансової стійкості

Як свідчать розрахунки за даними прогнозного балансу хоча і не всі показники фінансового стану мають значення, які б дозволили вести мову про стійкий фінансовий стан підприємства, але в цілому можна зробити висновок про доцільність реалізації запропонованих заходів щодо покращення фінансового стану підприємства. Запропоновані заходи по поліпшенню фінансового стану розроблювались, враховуючи реальність їх здійснення та впровадження.

Висновки

Функціонуючи в ринковій економіці як суб’єкт підприємницької діяльності, кожне підприємство має забезпечити такий стан своїх фінансових ресурсів, за якого воно стабільно зберегло б здатність безперебійно виконувати свої фінансові зобов’язання перед своїми діловими партнерами, державою, власниками, найманими працівниками. Набуваючи в ринкових умовах справжньої фінансової незалежності, несучи реальну економічну відповідальність за ефективність господарювання і своєчасне виконання фінансових зобов’язань підприємство здатне досягти стабільності своїх фінансів лиш при суворому додержанні принципів комерційного розрахунку головним серед яких є зіставлення витрат і результатів, одержання максимального прибутку за мінімальних витрат. Саме ця умова є визначальною для формування фінансового стану підприємства.

У найконцентрованішому вигляді фінансовий стан підприємства можна визначити як міру забезпеченості підприємства необхідними фінансовими ресурсами і ступінь раціональності їх розміщення для здійснення ефективної діяльності та своєчасне проведення грошових розрахунків за своїми зобов’язаннями.

Якщо параметри діяльності підприємства і розміщення його фінансових ресурсів відповідають критеріям позитивної характеристики фінансового стану, говорять про фінансову стійкість підприємства. У системі об’єктів фінансово-економічного аналізу саме їй належить провідна роль.

Однією з ключових ознак фінансової стійкості підприємства є його ліквідність. Необхідність аналізу стану ліквідності підприємства у ринкових умовах зумовлюється насамперед тим, що жодне з них у цих умовах не гарантоване від банкрутства, тобто становище, коли воно не може розрахуватися за своїми боргами і зазнає фінансового краху.

В ході дипломної роботи був зроблений аналіз фінансового стану, розраховані основні показники його виробничої і комерційної діяльності: ліквідності, платоспроможності, рентабельності та інші, які проаналізовано за три періоди.

ТОВ «Андор» є підприємство, яке має низьку платоспроможність, прикро, але спостерігається погіршення структури балансу.

За результатами розрахунків показників майнового стану можна зробити висновки, що питома вага основних засобів у загальних активах має тенденцію до зменшення, що є позитивною тенденцією. В порівнянні зі станом 2002 року цей показник дорівнював 5,4%, 2003 року ця частка складає вже 4,7%. Що стосується показника мобільності активів, то тут має місце позитивна тенденція до збільшення, що в загальному випадку позитивно характеризує діяльність підприємства. Якщо розглядати показники зносу основних засобів, то тут також спостерігається позитивна тенденція до зменшення частки основних засобів у загальному капіталі. За станом 2004 року цей показник зменшився майже у двічі.

За результатами розрахунків показників ліквідності можна зробити висновок, що підприємство здатне своєчасно ліквідувати поточні борги. Але у той же час має місце зменшення значення швидкої ліквідності, що є негативним явищем, і якщо у перші два періоди значення цього коефіцієнту було в межах допустимого, то у 2004 році це значення досить низьке (на 1 грн. боргів приходиться лише 65 коп. найбільш ліквідних активів). Що стосується абсолютної ліквідності, то і у цьому випадку має місце зменшення значення абсолютної ліквідності, що є негативним явищем. І як у попередньому випадку, у перші два періоди значення цього коефіцієнту було в межах допустимого, то у 2003 рці це значення досить низьке, терміново підприємство здатне погасити лише 18% поточної заборгованості. Що стосується співвідношення короткострокової дебіторської та кредиторської заборгованості, то за 2004 рік підприємство здатне розрахуватися з кредиторами за рахунок дебіторів на 66,2% (в попередні періоди це значення було 98,4% та 90,5% відповідно).

За результатами розрахунків абсолютних показників фінансової стійкості підприємства, можна зробити висновок, що загалом платоспроможність підприємства знаходиться на досить низькому рівні, але якщо для забезпечення запасів підприємством крім власних обігових коштів, довгострокових кредитів та позик будуть додатково залучені короткострокові кредити та позики, то у цьому випадку платоспроможність підприємства може бути відновлена.

Отже, за результатами розрахунків абсолютних показників фінансової стійкості можна зробити висновок, що підприємство має нестійкий фінансовий стан.

За результатами розрахунків відносних показників, можна зробити висновок, що підприємство майже не здатне забезпечувати оборотні активи власними коштами. На підприємстві достатньо обмежена маневреність робочого капіталу, і замість позитивної тенденції до зменшення цього показника, має місце його збільшення, що свідчить про збільшення запасів, що призводить до уповільнення оборотності обігових коштів. Підприємство майже не здатне виконати зобов‘язання за рахунок власних активів (здатність розрахуватися за 2004 рік становить 2%). Підприємство майже повністю залежить від позикових джерел фінансування. Коефіцієнт маневреності власного капіталу не задовольняє мінімальним “нормальним” умовам функціонування підприємства. Що стосується ступеня концентрації позикового капіталу, то тут замість позитивної тенденції до зменшення цього показника, має місце його збільшення, що свідчить про зростання залежності підприємства від зовнішніх джерел фінансування. Підприємство майже не здатне забезпечити заборгованість власними коштами, має місце перевищення позикових коштів над власними, що свідчить про фінансову нестійкість підприємства. Якщо звернути увагу на показник фінансового лівериджу, то видно, що хоча значення цього показника залишається на достатньо високому рівні, але має місце позитивна тенденція до його зменшення, що свідчить про незначне зменшення залежності підприємства від довгострокових зобов’язань. Частка стабільних джерел фінансування у їх загальному обсязі станом на кінець 2003 року становить лише 23,9%, тоді як значення цього показника повинне бути 85-90%, що свідчить, як і інші показники про дуже низький рівень фінансової стійкості підприємства.

За результатами розрахунків показників рентабельності можна зробити висновок, що загалом підприємство можна визнати рентабельним, хоча й показники рентабельності залишаються на досить низькому рівні. Найгірша ситуація спостерігалась на кінець 2003 року, коли всі без винятку показники були вкрай незадовільні, але вже у 2004 року ситуація дещо покращилась. Так, рентабельність капіталу за чистим прибутком становить вже 2 % на відміну від цього показника на кінець 2003 року – 0,8%. Це свідчить про те, що на кінець 2004 року на одиницю інвестованих в активи коштів припадає 2% чистого прибутку. Щодо рентабельності власного капіталу, то тут ситуація дещо гірша. На кінець 2003 року на одиницю інвестованих в активи коштів припадає 0,88 одиниць чистого прибутку на відміну від цього ж показника 2002 року, який становив 4 одиниці. Рентабельність виробничих фондів також залишається достатньо низькою, але тут спостерігається позитивна тенденція до збільшення цього показника на 57,9% в порівнянні з 2002 роком. Щодо рентабельності реалізованої продукції за прибутком від реалізації, то тут також має місце позитивне збільшення на 26% в порівнянні з 2002 роком. Оскільки для підприємства основним і єдиним видом діяльності є роздрібна торгівля лікарськими засобами, то показники рентабельності реалізованої продукції за прибутком від операційної діяльності, рентабельності реалізованої продукції за чистим прибутком не відрізняються від показника рентабельність реалізованої продукції за прибутком від реалізації. Якщо вести мову про період окупності власного капіталу, то тут спостерігається негативна тенденція до збільшення цього показника. Так, на кінець 2004 року він вже становив 1,132 на відміну від цього ж показника на кінець 2003 року, коли він дорівнював 0,75, це, безумовно, не в кращій бік характеризує діяльність підприємства.

За результатами розрахунків показників ділової активності можна зробити висновок, що загалом підприємство можна визнати таким, що має низький рівень ділової активності. Слід відмітити, що умовно кращою можна назвати діяльність підприємства у 2004, так як майже усі показники за це період кращі, ніж у попередній та наступний. Що стосується обіговості активів, то якщо за станом на кінець 2003 року можна було говорити про покращення результатів, то за станом 2004 року ситуація погіршилася. У порівнянні з попереднім періодом ситуація погіршилась майже на 40%, таким чином за станом 2004 року від 1 одиниці коштів, інвестованих у активи підприємство має 1,2 чистої виручки від реалізації. Для порівняння на кінець 2003 року цей показник становив 2,1. Також має місце негативне явище зниження фондовіддачі, майже на 37%. Оборотність запасів також знижується, що свідчить про недостатній рівень діяльності із запасами. Так період одного обороту запасів (дн.) за станом 2004 року становить 156 днів, на відміну від 75 днів за станом на кінець 2003 року. Як видно із форми №1, підприємство має досить велику дебіторську заборгованість за товари, але разом з тим за станом 2004 року виручка у 2,6 рази перевищує середню дебіторську заборгованість, доті як на кінець 2003 року цей показника становив 3,6. це свідчить про те, що період інкасації дебіторської заборгованості за станом 2004 року становив 136 днів на відміну від 99 днів за станом на кінець 2003 року. Загалом має місце негативна тенденція щодо збільшення періоду операційного циклу на підприємстві. Так за станом на 2004 року він становив 159 днів на відміну 58 днів за станом 2002 року і 79 днів за станом на кінець 2003 року.

Керуючись розробленими заходами, підприємство одержить додатковий дохід, вивільнить грошові кошти в результаті прискорення оборотності дебіторської заборгованості, що збільшить показники ліквідності, розрахуватися за зобов’язаннями, дотримуватись фінансової, кредиторської і розрахункової дисципліни.

Прогнозована знижка дебіторської заборгованості за умов виконання запропонованих заходів, тобто надання знижок покупцям, активізації діяльності маркетингової служби підприємства, становитиме приблизно 17,64%, збільшаться обсяги продажу продукції, вплине на зменшення залежів готової продукції на складі. У зв’язку з чим грошові кошти підприємства значно зростуть, декілька зменшиться рівень поточних зобов’язань, рівень оборотних коштів приблизно буде на тому ж ступені. Тобто прогнозоване збільшення коефіцієнту поточної ліквідності буде невеликим, приблизно 4%, але задовільним для виконання нормативної умови. Уповільнено буде темп зменшення коефіцієнту швидкої ліквідності, який за попередні періоди становив 32,64%. Якщо запропоновані заходи будуть реалізовані, то коефіцієнт швидкої ліквідності буде мати незначне зменшення – майже 6%. Коефіцієнт абсолютної ліквідності зросте значно більше - приблизно в 4,6 разів) в зв’язку зі значним збільшенням грошових коштів підприємства як в національній, так і в іноземній валюті.

Якщо розглядати прогнозні показники фінансової стійкості підприємства, у разі якщо запропоновані заходи будуть реалізовані, то тут спостерігається також позитивна тенденція до покращення фінансового становища підприємства. Так, зменшиться коефіцієнт маневреності робочого капіталу на 4,67%, за рахунок зменшення частки запасів, тобто матеріальних, виробничих активів у власних обігових коштах; які обмежує свободу маневру власними коштами. У 2,8 разів буде підвищено коефіцієнт фінансової незалежності підприємства, який характеризує здатність підприємства виконувати свої зобов‘язання за рахунок власних коштів. Зменшиться на 4% значення коефіцієнту концентрації позикового капіталу. В 2,8 разів зменшиться показник фінансового лівериджу, який характеризує залежність підприємства від довгострокових зобов‘язань. Це має свідчити про зменшення фінансового ризику підприємства. На 16 % має бути покращенний коефіцієнт фінансової стійкості підприємства, що має свідчити про збільшення частки стабільних джерел фінансування у їх загальному випадку.

Запропоновані заходи по поліпшенню фінансового стану розроблювались, враховуючи реальність їх здійснення та впровадження.

Як свідчать розрахунки за даними прогнозного балансу хоча і не всі показники фінансового стану мають значення, які б дозволили вести мову про стійкий фінансовий стан підприємства, але в цілому можна зробити висновок про доцільність реалізації запропонованих заходів щодо покращення фінансового стану підприємства.

Дата добавления: 2019-09-02; просмотров: 131; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!