Резервы для предотвращения возможных потерь по ссудам.

Формирование резервов на возможные потери по ссудам банк выполняет в соответствии с нормативами ЦБ РФ. Основная цель создания этих резервов — компенсация рисков невозврата ссуд. В свою очередь, резервирование обеспечивает, с одной стороны, равномерное отнесение на финансовый результат возможных потерь по ссудам, а с другой — создает стабильные условия для деятельности банка.

Резервирование на возможные потери по ссудам банкам необходимо выполнять для равномерного отнесения на расходы потерь по ссудам и в рамках процедур оценки рисков невозврата ссуд и управления этими рисками.

По указанным нормативам для определения размера резерва необходимо проанализировать имеющийся ссудный портфель и классифицировать выданные кредиты по указанным ЦБ критериям качества.

Все ссуды, таким образом, делятся на 5 категорий — в зависимости от присущих им критериев. Каждой категории присвоен тот или иной уровень риска:

| Обслуживание долга Финансовое положение | Хорошее | Среднее | Неудовлетворительное |

| Хорошее | Стандартные (I категория качества) | Нестандартные (II категория качества) | Сомнительные (III категория качества) |

| Среднее | Нестандартные (II категория качества) | Сомнительные (III категория качества) | Проблемные (IV категория качества) |

| Плохое | Сомнительные (III категория качества) | Проблемные (IV категория качества) | Безнадежные (V категория качества) |

Оценка выносится на основании профессионального суждения банковского специалиста. Основными критериями оценки являются:

|

|

|

· финансовое положение заемщика (и изменения в этом положении);

· добросовестность обслуживания заемщиком его долгов.

|

Нереальные для взыскания ссуды и начисленные % по ним списываются за счёт сформированных под них резервов.

Размер резерва на возможные потери по ссудам корректируется банком ежедневно в соответствии с изменением величины и качества кредитного портфеля, то есть в связи с выдачей (погашением) кредитов, переходом из одной категории качества в другую, изменением ставки риска по отдельным ссудам.

Определение ставки резерва производится банком не реже одного раза в квартал на основании профессиональных суждений по индивидуальным кредитам и портфелям однородных ссуд.

|

|

|

Структура и общая характеристика пассивных операций банка.

Пассивными называются операции, посредством которых образуются банковские ресурсы.

Банковские ресурсы делятся на собственные и привлеченные. Большое значение имеют пассивные операции, связанные с образованием и увеличением собственного капитала банка. Наличие этого капитала является основанием для привлечения чужих средств, необходимым условием развития деятельности банка, а также определенной гарантией сохранности вкладов.

Источниками собственного капитала являются: акционерный капитал (уставной капитал), резервный капитал (резервный фонд) и нераспределенная прибыль.

Уставный капитал коммерческих банков образуется путем выпуска банковских акций, добровольных денежных и материальных взносов акционеров (учредителей) банка.

Резервный капитал банка образуется за счет отчислений от прибыли. Величина резервного капитала и размер обязательных отчислений от прибыли определяются Уставом банка и общим собранием акционеров. Для АО его величина должна быть не менее 15% уставного капитала. Средства резервного капитала предназначены для покрытия возможных убытков банка и других непредвиденных расходов, связанных с обеспечением обязательств банка.

|

|

|

Нераспределенная прибыль– это часть прибыли, оставшаяся после выплаты дивидендов и отчислений в резервный фонд. За счет этой прибыли образуются пассивы банка, включающие фонды, направляемые на развитие банка и другие цели – специальные фонды.

Особенностью банковского бизнеса является то, что банк работает преимущественно на чужом капитале. Собственный капитал обычно составляет менее 10% ресурсов коммерческого банка.

Значение собственных ресурсов банка, прежде всего в том, чтобы поддержать его устойчивость. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы (земля, здания, оборудование, зарплата), без которых банк не может начать свою деятельность. За счет собственных ресурсов банки создают необходимые им резервы. Наконец, собственные ресурсы являются главным источником вложений в долгосрочные активы.

Привлеченные средства банка составляют подавляющую часть ресурсов коммерческого банка. Проведение пассивных операций позволяет банку привлечь (получить в пользование) временно свободные финансовые ресурсы вкладчиков (кредиторов) и других клиентов.

|

|

|

В составе пассивных операций можно выделить следующие основные группы:

- первичная и повторная эмиссия акций;

- отчисление от прибыли банка на формирование и увеличение фондов;

- прием вкладов и депозитов (до востребования, срочных, сберегательных и других) от юридических и физических лиц, открытие и ведение расчетных текущих и иных подобных счетов юридических лиц, а также контокоррентных и корреспондендских счетов;

- получение кредитов от коммерческих банков или ЦБ РФ (межбанковские кредиты);

- соглашение о продаже ценных бумаг с обратным выпуском;

- получение займов на рынке евродолларов;

- эмиссия облигаций и банковских векселей.

С помощью первых двух групп пассивных операций создаются собственные ресурсы, и они были рассмотрены выше.

Остальные группы пассивных операций образуют привлеченные ресурсы.

Депозиты– один из широко используемых банком источников привлечения средств. Через привлечение депозитов банк расширяет возможность кредитных вложений клиентам, другим банкам, что и создает базу для получения доходов (прибыли).

Практическое задание:

Вклад в сумме 500 000 руб. положен в банк на полгода с ежемесячным начислением сложных процентов по номинальной ставке 16% годовых.

Сколько составит сумма вклада с процентами?

Сколько составит сумма вклада с процентами с точки зрения ее покупательной способности, если инфляция составляет 1% в месяц?

Какой будет реальный доход вкладчика?

Решение:

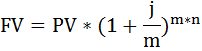

а) Сумму вклада рассчитаем по формуле наращения по сложным процентам:

где

FV – наращенная сумма вклада,

PV – настоящая стоимость денег,

n – срок операции,

m – число раз начисления процентов в году,

j – годовая (номинальная) ставка, выраженная десятичной дробью,

j/m – процентная ставка за период

FV = 500000 * (1 + 0,16 / 6)6= 585 526,8 руб.

б) 1% * 6 мес. = 6% за полгода составила инфляция

6% /100% = 0,06

585 526,8 * 0,06 = 35 131,61 рублей – покупательная способность

в) 585526,8 – 35 131, 61 = 550 395, 19 – реальный доход вклада

БИЛЕТ № 14

Дата добавления: 2019-07-15; просмотров: 649; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!