Банки правят миром. А кто правит банками? О «Большой четверке» финансовых холдингов

Сегодня уже не надо доказывать, что так называемая «гегемония США» в мире зиждется на монополии «печатного станка» Федеральной резервной системы США. Также более или менее понятно, что акционерами ФРС выступают банки мирового калибра. Причем не только банки США (банки Уолл‑стрит), но также банки Европы (банки Лондонского Сити и некоторых стран континентальной Европы).

Мне уже приходилось писать на эту тему в связи со скандалом, который разразился в конце мирового финансового кризиса 2007–2009 гг. Выяснилось, что ФРС в период кризиса раздала без огласки кредитов (почти беспроцентных) разным банкам на сумму свыше 16 трлн. долл. Не трудно догадаться, что «хозяева денег» раздавали кредиты «себе любимым». То есть тем банкам, которые и являются главными акционерами Федерального резерва. В начале текущего десятилетия под сильным нажимом Конгресса США был проведен частичный аудит ФРС, а его результаты были обнародованы летом 2011 года. Список получателей кредитов и есть список главных акционеров ФРС. Приведем список тех, кто приближен к ФРС (в скобках указаны суммы полученных кредитов ФРС, млрд. долл.): Citigroup (2500); Morgan Staley (2004); Merril Lynch (1949); Bank of America (1344); Barclays PLC (868); Bear Sterns (853); Goldman Sachs (814); Royal Bank of Scotland (541); JPMorgan (391); Deutsche Bank (354); Credit Swiss (262); UBS (287); Leman Brothers (183); Bank of Scotland (181); BNP Paribas (175). Примечательно, что целый ряд получателей кредитов ФРС – не американские, а иностранные банки: английские (Barclays PLC, Royal Bank of Scotland, Bank of Scotland); швейцарские (Credit Swiss, UBS); немецкий Deutsche Bank; французский банк BNP Paribas. Указанные банки – «нерезиденты» получили от Федерального резерва около 2,5 триллионов долларов. Можно предположить, что это – иностранные акционеры ФРС.

|

|

|

Если состав главных акционеров Федерального резерва более или менее понятен, то этого нельзя сказать в отношении акционеров тех банков, которые владеют «печатным станком» ФРС. Вопрос можно сформулировать предельно просто: Кто является акционерами акционеров Федерального резерва?

Попробуем разобраться в этом вопросе. Прежде всего, рассмотрим ведущие банки США. К сегодняшнему дню сформировалось «ядро» банковской системы США из шести банков. «Большая шестерка» включает Bank of America, JPMorgan Chase, Morgan Stanley, Goldman Sachs, Wells Fargo, Citigroup . Они занимают первые строчки американских банковских рейтингов по таким показателям, как величина капитала, контролируемых активов, привлеченных депозитов, капитализация, прибыль. Если ранжировать банки по показателю активов, то на первом месте оказывается JPMorgan Chase (2.075 млрд. долл. в конце 2014 г.). По показателю капитализации на первое место вышел Wells Fargo (261,7 млрд. долл. осенью 2014 года). Кстати, по этому показателю он вышел на первое место не только в Америке, но и в мире (хотя по активам в США занимает лишь четвертое место, а в мире не входит даже в первую двадцатку).

|

|

|

На официальных сайтах этих банков имеется кое‑какая информация об акционерах. Основная часть капитала «большой шестерки» банков находится в руках так называемых институциональных акционеров – разного рода финансовых компаний. Среди них есть и банки, т. е. имеет место перекрестное участие в капитале .

Количество институциональных инвесторов на начало нынешнего года в отдельных банках было следующим: Bank of America – 1410; JPMorgan Chase – 1795; Morgan Stanley – 826; Goldman Sachs – 1018; Wells Fargo – 1729; Citigroup – 1247. В каждом из названных банков достаточно четко выделяется группа крупных инвесторов (акционеров). Это те инвесторы (акционеры), которые имеют более 1 процента капитала каждый. Таких акционеров насчитывается, как правило, от 10 до 20. Бросается в глаза, что во всех банках в группе крупных инвесторов фигурируют одни и те же компании и организации. В табл. 1 приведем список таких крупнейших институциональных инвесторов (акционеров).

Табл. 1. Крупнейшие институциональные акционеры банков США и их доля в акционерном капитале отдельных банков (%, на 31 декабря 2014 г. ).

|

|

|

Источник: http://finance.yahoo.com/q/mh?s=GS+Major+Holders

Кроме обозначенных в таблице институциональных инвесторов в списках акционеров ведущих американских банков фигурируют следующие организации: Capital World Investors, Massachusetts Financial Services, Price (T. Rowe ) Associates Inc., Mitsubishi UFJ Financial Group, Inc., Berkshire Hathaway Inc., Dodge & Cox Inc., Invesco Ltd., Franklin Resources, Inc., Bank of New York Mellon Corporation и некоторые другие. Я называю лишь те, которые фигурируют в качестве акционеров хотя бы в двух из шести ведущих банков США.

Фигурирующие в финансовой отчетности ведущих американских банков институциональные акционеры – различные финансовые компании и банки. Отдельный учет ведется в отношении таких акционеров, как физические лица и взаимные фонды. В целом ряде банков Уолл‑стрит заметная доля акций принадлежит работникам этих банков. Конечно, это не рядовые сотрудники, а ведущие менеджеры (впрочем, некоторое символическое количество акций могут иметь и рядовые сотрудники). Что касается взаимных фондов (mutual funds )[7], то многие из них находятся в сфере влияния все тех же институциональных акционеров, которые перечислены нами выше.

В качестве примера можно привести список наиболее крупных акционеров американского банка Goldman Sachs, относящихся к категории взаимных фондов (табл. 2 ).

|

|

|

Табл. 2. Крупнейшие взаимные фонды‑акционеры Goldman Sachs (по состоянию на 31 декабря 2014 года )

Источник: http://finance.yahoo.com/q/mh?s=GS+Major+Holders

По крайней мере, три фонда (из приведенных в таблице 2) находятся в сфере влияния финансовой корпорации Vanguard Group . Это: Vanguard Total Stock Market Index Fund, Vanguard 500 Index Fund, Vanguard Institutional Index Fund‑Institutional Index Fund. Доля Vanguard Group в акционерном капитале Goldman Sachs – 4,90%. А три взаимных фонда, находящихся в системе этого финансового холдинга, дают дополнительно еще 3,59%. Таким образом, фактически позиции Vanguard Group в банке Goldman Sachs определяются долей не 4,90%, а 8,49%.

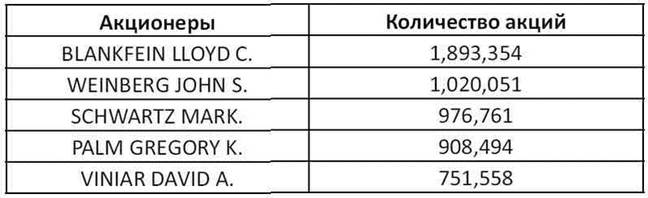

В ряде банков Уолл‑стрит имеется категория индивидуальных акционеров – физических лиц. Как правило, это высшие руководители данного банка. Как действующие, так и ушедшие на пенсию. Приведем справку об индивидуальных акционерах банка Goldman Sachs (табл. 3).

Табл. 3. Крупнейшие индивидуальные акционеры Goldman Sachs (по состоянию на 27 февраля 2015 года )

Источник: http://finance.yahoo.com/q/mh?s=GS+Major+Holders

В совокупности указанные в табл. 3 пять физических лиц имеют на руках более 5,5 млн. акций банка Goldman Sachs, что примерно составляет 1,3% всего акционерного капитала банка. Это столько же, сколько акций у такого институционального акционера, как Northern Trust. Кто эти физические лица? Высшие менеджеры данного банка. Ллойд Бланкфейн , например, – американский бизнесмен, председатель совета директоров и главный исполнительный директор Goldman Sachs с 31 мая 2006 года. Джон Вайнберг – вице‑президент Goldman Sachs с того же времени, одновременно член управляющего комитета и сопредседатель подразделения инвестиционного банкинга (последний пост он оставил в декабре 2014 года). Три других индивидуальных акционера также относятся к категории высшего менеджмента банка Goldman Sachs, причем все они до сих пор остаются действующими сотрудниками данного банка.

Возникает вопрос: достаточно ли нескольких процентов участия в акционерном капитале для того, чтобы эффективно управлять банком? Тут следует учесть, по крайней мере, три момента.

Во‑первых , в ведущих американских банках США нет уже давно очень крупных акционеров. Формально в шести ведущих банках США нет ни одного акционера, доля которого была бы выше 10%. Как мы выше показали, число институциональных акционеров (инвесторов) в американских банках колеблется в районе одной тысячи. Получается, что в среднем на одного институционального акционера приходится примерно 0,1 процента капитала. На самом деле – меньше, поскольку кроме них есть еще взаимные фонды (учитываемые отдельно), а также многие тысячи физических лиц. В ряде банков, как мы выше отметили, акциями владеют работники (как действующие, так и вышедшие на пенсию). В случае банка Goldman Sachs в руках физических лиц находится около 7% акционерного капитала. Наконец, часть акций находятся в свободном обращении на фондовом рынке. Применительно к банку Goldman Sachs это около ¼ всего акционерного капитала. С учетом факта распыления акционерного капитала среди десятков тысяч держателей бумаг становится понятно, что владение даже 1 процентом акций банка Уолл‑стрит – это очень мощная позиция.

Во‑вторых , за несколькими (или многими) формально самостоятельными акционерами может стоять один и тот же «хозяин» (его принято называть «конечным бенефициаром»). Мы выше на примере банка Goldman Sachs показали, что хозяева финансового холдинга Vanguard Group участвуют в капитале указанного банка как напрямую, так и через взаимные фонды, находящиеся в сфере влияния указанного холдинга. Скорее всего, позиция Vanguard Group в капитале Goldman Sachs не 4,90% (доля материнской компании) и не 8,49% (доля с учетом трех подконтрольных взаимных фондов), а еще выше. Но для этого необходимо провести достаточно трудоемкий анализ всех 1018 институциональных акционеров и нескольких десятков взаимных фондов, участвующих в капитале банка Goldman Sachs. При этом нельзя сбрасывать со счетов и акционеров – физических лиц. Их «вес» намного выше, чем их доля в акционерном капитале, поскольку это высшие менеджеры, которых ставят на руководящие должности те люди, которых мы называем «конечными бенефициарами».

В‑третьих , судя по разным публикациям, есть определенная категория акционеров, влияние которых на политику банка выше, чем их доля в акционерном капитале. По той причине, что они владеют так называемыми «голосующими» акциями. В то время как другие акционеры владеют так называемыми «привилегированными» акциями. Последние дают своим владельцам такую привилегию, как получение стабильного (фиксированного) дивиденда, но при этом лишают их владельца права голосования на собраниях акционеров. Скажем, акционер может иметь долю в капитале банка, равную 5%, но при этом его доля в общем количестве голосов может быть 10, 20 или даже 50%. А привилегия решающего голоса для банков Уолл‑стрит может иметь гораздо большее значение, чем привилегия получения гарантированного дохода.

Вернемся еще раз к табл. 1. Она показывает, что почти во всех американских банках главными акционерами являются финансовые компании, о которых мировые СМИ упоминают крайне редко. Если названия ведущих банков Уолл‑стрит сегодня известны всем, даже людям далеким от мира денег и финансов, то названия финансовых холдингов, владеющих большими пакетами акций этих банков, говорят о чем‑то очень узкому кругу финансистов. А если иногда в СМИ и появляется какая‑то информация о таких финансовых холдингах, то ни журналисты, ни тем более читатели и слушатели не фиксируют в своем сознании, что речь идет о тех, кто, в конечном счете, контролирует банковскую систему США и ФРС. Например, у нас сейчас довольно часто вспоминают инвестиционный фонд Franklin Templeton Investments , который, как выяснилось, скупил долговых бумаг Украины в объеме 7–8 млрд. долл. и участвует активно в экономическом удушении «незалежной». А, между прочим, указанный фонд – дочерняя структура финансового холдинга Franklin Resources Inc ., который является акционером банка Citigroup (доля 1,24%) и банка Morgan Stanley (1,40%).

Согласно разным источникам, финансовые холдинги Vanguard Group; State Street Corporation; FMR (Fidelity); BlackRock; Northern Trust; Capital World Investors; Massachusetts Financial Services; Price (T. Rowe) Associates Inc.; Dodge & Cox Inc.; Invesco Ltd.; Franklin Resources, Inc.; АХА; Capital Group Companies; Pacific Investment Management Co. (PIMCO) и еще несколько других не просто участвуют в капитале американских банков, а владеют преимущественно «голосующими» акциями. Именно эти финансовые компании и осуществляют реальный контроль над банковской системой США.

Немногие аналитики, привыкшие копать глубоко, полагают, что акционерное «ядро» банков Уолл‑стрит составляют всего лишь четыре финансовые компании. Другие компании‑акционеры либо не относятся к категории ключевых акционеров, либо прямо или через цепочку посредников контролируются все той же «большой четверкой». Приведем в табл. 4 сводную информацию о главных акционерах ведущих банков США.

Табл. 4. Ведущие институциональные акционеры главных банков США

Оценки величины активов, находящихся под управлением финансовых компаний, являющихся акционерами главных банков США, достаточно условны и периодически пересматриваются. В некоторых случаях оценки включают лишь собственные активы компаний, в других случаях – также активы, передаваемые компаниям в трастовое управление. В любом случае величина контролируемых активов впечатляет. Осенью 2013 года в списке мировых банков, ранжированных по величине активов, на первом месте находился китайский банк Industrial and Commercial Bank of China (ICBC) с активами 3,1 трлн. долл. Максимальные активы в банковской системе США на тот момент имел банк Bank of America (2,1 трлн. долл.). За ним следовали такие американские банки, как Citigroup (1,9 трлн. долл.) Wells Fargo (1,5 трлн. долл.). Примечательно, что триллионными активами финансовые холдинги «большой четверки» ворочают при использовании достаточно скромного числа сотрудников. При совокупных активах, равных примерно 15 трлн. долл. персонал «большой четверки» не дотягивает до 100 тыс. человек. Для сравнения: численность сотрудников лишь в банке Citigroup составляет около 250 тыс. человек, в Wells Fargo – 280 тыс. человек. По отношению к финансовым холдингам «большой четверки» банки Уолл‑стрит выглядят как «рабочие лошадки».

По показателю контролируемых активов финансовые компании «большой четверки» находятся в более тяжелой «весовой категории», чем американские банки «большой шестерки». «Большая четверка» финансовых холдингов простирает свои щупальца не только на банковскую систему США, но и на компании других секторов экономики, причем не только американской, но и зарубежной. Лишь изредка в СМИ всплывают названия указанных компаний и их дочерних и внучатых структур. Тут можно вспомнить исследование специалистов Швейцарского технологического института (Цюрих), целью которого было выявить управляющее «ядро» мировой экономической и финансовой системы. Результаты этого исследования были обнародованы в 2011 году, тогда они вызвали большой резонанс в мире. Однако к сегодняшнему дню они уже почти полностью забыты. Напомню, что швейцарцы определили мировое «ядро» из 1218 компаний и банков по состоянию на начало финансового кризиса (2007 год). Внутри его было выявлено еще более плотное «ядро» из 147 компаний. По оценкам авторов исследования, это «ядро» контролировало 40% всех корпоративных активов в мире. Компании, входящие в «ядро» были ранжированы. Воспроизведем первые десять строчек этого рейтинга:

1. Barclays plc

2. Capital Group Companies Inc

3. FMR Corporation

4. AXA

5. State Street Corporation

6. JPMorgan Chase & Co

7. Legal & General Group plc

8. Vanguard Group Inc

9. UBS AG

10. Merrill Lynch & Co Inc.

Обратим внимание на то обстоятельство, что все 10 строчек швейцарского списка занимают организации финансового сектора. Из них четыре – банки, названия которых у всех на слуху (причем одного из них – Merrill Lynch – уже не существует). Особо отметим американский банк JPMorgan Chase & Co. Это не просто банк, а банковский холдинг, участвующий в капиталах многих других американских банков. Как видно из табл. 1, JPMorgan Chase участвует в капитале всех других банков «большой шестерки» за исключением банка Goldman Sachs. В банковском мире США есть еще один примечательный банк, который формально не входит в «большую шестерку», но который невидимо контролирует некоторые из банков «большой шестерки». Речь идет о банке The Bank of New York Mellon Corporation. Указанный банк являлся держателем акций в Citigroup (доля 1,24%), JPMorgan Chase (1,48%), Bank of America (1,25%). Фактически это также банковский холдинг.

А вот 6 строчек швейцарского списка принадлежит финансовых компаниям, которые редко фигурируют в открытой печати и других СМИ. Это финансовые холдинги, которые специализируются на приобретении по всему миру пакетов акций компаний разных отраслей экономики. Многие из них учреждают различные инвестиционные (в том числе взаимные фонды). Также осуществляют управление активами клиентов на основе договоров траста и т. д. В этом списке мы видим три финансовые компании из «большой четверки», отображенной в табл. 4. Это Vanguard Group Inc, FMR Corporation (Fidelity ) и State Street Corporation . Эти финансовые холдинги, а также компания BlackRock (сильно укрепившая свои позиции с 2007 года) – «ядро» банковской системы США.

Примечательно, что «большая четверка» очень хорошо представлена и в банковском холдинге JPMorgan Chase: Vanguard Group – 5,46%; State Street Corporation – 4,71%; FMR Corporation (Fidelity ) – 3,48%; BlackRock – 2,75%. Другой из названных выше банковских холдингов – The Bank of New York Mellon Corporation – контролируется тремя финансовыми компаниями «большой четверки»: Vanguard Group – 5,15%; State Street Corporation – 4,72%; FMR Corporation (Fidelity ) BlackRock – 2,62%.

После того, как мы выявили управляющее «ядро» банковской системы США, состоящее из небольшого количества финансовых холдингов, возникает ряд новых вопросов. Кто является владельцами и «конечными бенефициарами» этих финансовых холдингов? Какова сфера влияния этих финансовых холдингов (в плане отраслей и географии)? В какой степени влияние этих финансовых холдингов распространяется на Россию? Каковы отношения между этими холдингами (конкуренция или конструктивное взаимодействие)? Можно ли утверждать, что подход к объяснению событий и процессов в сфере мировых финансов на основе теории «борьбы кланов Ротшильдов и Рокфеллеров» уже устарел? И т. д. И т. п.

«Большая четверка»: FMR (Fidelity)

Продолжим разговор о «большой четверке» компаний, находящихся на вершине мировой финансовой пирамиды. Это финансовые холдинги Vanguard Group, State Street Corporation, FMR (Fidelity), BlackRock. Есть несколько веских оснований для того, чтобы назвать их вершиной пирамиды.

Во‑первых , потому, что указанные холдинговые компании представлены в капитале большого количества банков, а также корпораций мирового калибра. В предыдущей статье, в частности, я показал, что «большая четверка» представлена в капитале всех американских банков, входящих в «большую шестерку».

Во‑вторых , указанные холдинговые компании создали большое количество инвестиционных институтов, называемых «взаимными фондами», которые своими финансовыми щупальцами дотягиваются до компаний самых разных отраслей экономики в самых разных уголках мира. В том числе взаимные фонды, находящиеся в сфере «большой четверки» участвуют в капитале банков США и других стран.

В‑третьих , даже по чисто формальному признаку – величине контролируемых активов – компании «большой четверки» превосходят крупнейшие банки мира. Согласно оценкам, которые мне удалось найти, на первом месте по этому показателю находится компания FMR (Fidelity) – 4,90 трлн. долл. (апрель 2014 г.), на втором – BlackRock – 4,57 трлн. долл. (конец 2013 г.), на третьем – Vanguard Group – 3,00 трлн. долл. (осень 2014 г.), на четвертом – State Street Corporation – 2,35 трлн. долл. (середина 2013 г.). Для сравнения: первое место по величине активов среди банков США занимает JPMorgan Chase : в конце 2014 года его активы составили 2.075 млрд. долл. Примечательно, что динамика прироста активов «большой четверки» (начиная с 70‑80‑х годов прошлого века, когда начался бурный рост финансовых рынков) опережала динамику прироста активов американских банков.

Полученные нами результаты примерно совпадают с результатами исследования экспертов Технологического института в Цюрихе, преследовавшего цель выявить «ядро» мировой финансовой и экономической системы. Исследование базировалось на компьютерной обработке первичных данных по многим миллионам компаний и банков всех стран мира по состоянию на 2007 года. В первую десятку «ядра» вошли четыре банка и шесть финансовых компаний. Среди них оказались три финансового холдинга из «большой четверки»: Vanguard Group Inc, FMR Corporation (Fidelity ) и State Street Corporation . Это лишний раз подтверждает, что наш вывод о составе верхушки мировой финансовой пирамиды не является ошибочным. Конечно, с 2007 года (момент, на который швейцарские эксперты оценивали «ядро») уже прошло достаточно много времени, но кардинально состав «ядра» не поменялся[8].

Начнем обзор участников «Большой четверки» с компании FMR (Fidelity ). Полное название компании – Fidelity Management and Research . У компании, по экспертным оценкам, самые большие активы среди всех хозяйствующих субъектов (банков, компаний, фондов) в мире. По своему «калибру» (величине активов) его можно сравнить с лишь такими институтами, как Федеральная резервная система США или Народный банк Китая (их валюта баланса[9] составляет 4–5 трлн. долл.). Во всех справочниках значится как американская транснациональная корпорация. Штаб‑квартира – Бостон, штат Массачусетс, США. Численность сотрудников компании – 41 тыс. человек (2013 год).

Основана компания в 1946 году. Имя основателя компании – Edward C. Johnson II. По крайней мере, в первые годы существования компанией FMR владел единолично ее основатель Эдвард Джонсон, члены его семьи. Затем часть капитала компании перешла в руки ее сотрудников.

FMR оказывает два основных вида услуг – брокерские и размещение средств в интересах североамериканских инвесторов через созданные взаимные фонды и другие свои «дочерние» и «внучатые» структуры. Имеет очень разветвленную сеть взаимных фондов и финансовых корпораций по всему миру. Наиболее крупные взаимные фонды FMR – Fidelity Contrafund, Fidelity Magellan, Fidelity Trend Fund. По величине инвестиций указанные фонды являются вообще одними из наиболее крупных фондов в США и в мире. Подразделение Fidelity Ventures занимается венчурными инвестициями. Обслуживание инвесторов из других стран ведет Fidelity International Limited (FIL ), аффилированная компания, основанная в 1969 году; в 2011 году она была переименована в Fidelity Worldwide Investment .

Считается, что управление и контроль над компанией уже на протяжении почти семь десятков лет находится в руках семейства Джонсонов. Председателем и исполнительным директором (CEO) до конца прошлого года оставался Edward Johnson III (сын основателя), президентом подразделения Fidelity Personal Workplace and Institutional Services была еще один представитель клана Джонсонов – Abigail Johnson (дочь Эдварда Джонсона), президент Fidelity Personal Investing – Kathleen Murphy . В настоящее время бразды правления в свои руки взяла дочь Эдварда Джонсона Третьего Абигель, заняв позиции президента и исполнительного директора.

Если верить зарубежным источникам, то на сегодняшний день члены семейства Джонсонов напрямую или же через систему различных трастов контролируют 49% голосующих акций компании. Раскладка здесь такова: 12% находится в руках нынешнего главы клана Эдварда Джонсона, 24,5% – дочери Абигель. Оставшиеся 12,5% делятся между Элизабет Джонсон (Elizabeth Johnson) (сестра Эдварда) и Недом Джонсоном (Ned Johnson) (брат Эдварда). Правда, эти данные относятся к 2005 году. Между тем, имеются данные за 2013 год, которые показывают, что за семейством Джонсонов по‑прежнему сохранялась доля в 49% (разбивка по членам семьи не приводилась).

Кроме того, с некоторыми «внешними» инвесторами семейство Джонсонов подписало соглашения, которые позволяют членам семейства голосовать с помощью чужих акций. А вот 51% голосующих акций находится в собственности различных сотрудников компании (108 менеджеров компании, данные на 2010 год). Fidelity – яркий пример компании, находящейся на высшем этаже мировой финансовой иерархии. Она через покупку акций (особенно голосующих) контролирует гигантские публичные компании США и других стран мира, но при этом сама не является публичной. Т. е. ее акции (паи) не обращаются на фондовой бирже.

Фамилия президента и совладельца компании Эдварда Джонсона Третьего постоянно фигурировала и продолжает фигурировать в списках самых богатых людей Америки и мира журнала «Форбс». Там же мы можем увидеть его дочь Абигель Джонсон . Однако они находятся далеко не на первых строчках рейтингов, которые учитывают лишь собственный капитал миллиардеров. Семейство Джонсонов не может претендовать на роль чемпионов по указанному показателю. Но если бы составлялись рейтинги по показателю активов, контролируемых отдельными лицами, то вполне вероятно, что они могли бы претендовать на титул чемпионов. Кстати, сильные мира сего уже давно ориентируются не на максимизацию собственного капитала. Их интересует гораздо больше величина контролируемых активов. Философия сильных мира сего очень проста: «Контроль важнее собственности ». Собственный капитал для мировых «хозяев денег» – лишь средство контроля. Борьба и конкуренция между «хозяевами денег» идет за максимально эффективное использование каждого собственного доллара в целях усиления своего экономического и политического влияния. Журнал «Форбс» то ли не способен, то ли не желает оценивать «хозяев денег» по показателю контролируемых активов. А если бы отслеживал этот показатель, то, вполне вероятно, Эдварда Джонсона и его дочь Абигель следовало бы включить в первую десятку наиболее влиятельных людей мира. Впрочем, некоторые конспирологи полагают, что Эдвард и Абигель Джонсоны – лишь номинальные фигуры, за которыми стоят другие лица, реальные «хозяева денег», которые лишь используют FMR в качестве ширмы. Более того, есть подозрения, что FMR фактически контролируется другим участником «Большой четверки» – компанией Vanguard Group.

По состоянию на 2007 год активы FMR, согласно данным упомянутых выше швейцарских исследователей мирового финансового «ядра», были равны 3,3 трлн. долл. Оценки на сегодняшний день сильно разнятся. Максимальную оценку мы выше привели – 4,9 трлн. долл. (по состоянию на конец апреля 2014 года). Впрочем, работая над этой статьей, нашел на сайте FMR вполне официальные данные об активах[10]. По состоянию на 30 марта 2015 года показатель «активы под управлением» (AUM – Assets Under Management) был равен 2,1 трлн. долл. Более широкий показатель – «активы под администрированием» (AUA – Assets Under Administration)[11] – 5,1 трлн. долл.

Компания FMR не любит «светиться». Пожалуй, наиболее часто о ней вспоминают в связи с тем, что компанией была разработана широко используемая сегодня участниками фондовых рынков программа Wealth‑Lab . Эта программа предназначена для технического анализа финансовых рынков, пользователи могут создавать и испытывать с ее помощью торговые стратегии для акций и фьючерсов.

Также название Fidelity ассоциируется со всемирно известной компанией Google . FMR – крупнейший внешний акционер компании Google, прямо или косвенно контролирующий 7% ее акций. На территории лишь США компания FMR имеет без малого 200 подразделений и ею создано 565 паевых инвестиционных фондов. Если предположить, что каждое подразделение и каждый фонд, входящий в империю FMR, приобретает акции в среднем 100 компаний и банков, то получим картину финансового спрута, который контролирует деятельность примерно 75 тысяч компаний и банков. Мощной является зарубежная империя FMR. Она включает наличие представительств, филиалов и дочерних компаний в 23 странах мира, где трудится в общей сложности около 4 тыс. человек. В 10 странах мира действуют компании FMR по управлению активами (Лондон, Люксембург, Франкфурт, Париж, Токио, Гонконг, Бомбей, Сеул, Сингапур, Сидней).

По данным NASDAQ[12], контролируемые компанией FMR активы распределялись следующим образом (на 31 декабря 2014 г., %):

• производство базовых материалов (Basic Materials) – 3,43;

• производство инвестиционных товаров (Capital Goods) – 2,68;

• компании конгломератного типа (Conglomerates) – 0,42;

• производство потребительских товаров (Consumer Goods) – 9,34;

• энергетика (Energy) – 5,00;

• финансовый сектор (Financial) – 18,35;

• здравоохранение (Healthcare) – 14,63;

• услуги (Services) – 17,11;

• разработка технологий (Technology) – 20,32;

• транспорт (Transportation) – 3,43;

• электроэнергетика (Utilities) – 1,87.

Согласно тому же источнику, FMR на конец 2014 года инвестировала в акции 2817 компаний. Среди них гиганты американской и мировой экономики. Назовем первые десять позиций инвестиционного портфеля FMR (стоимость акций на 31 декабря 2014 г. в млрд. долл.): Apple Inc. – 22,84; Facebook – 11,21; Microsoft – 10,63; Google – 10,36; Gilead Science Inc – 9,80; Wells Fargo – 9,06; JPMorgan Chase – 8,45; Biogen Inc – 7,88; Visa Inc – 7,40; Salesforce Com Inc – 6,65.

Компания FMR сделала вложения во все банки «Большой шестерки» за исключением Goldman Sachs. Дадим сводную картину по инвестициям FMR в крупнейшие банки США (млрд. долл.): Wells Fargo – 9,06; JPMorgan Chase – 8,45; Bank of America – 6,34; Citigroup – 4,67; Morgan Stanley – 1,82. Итого вложения FMR в крупнейшие американские банки составили 30,3 млрд. долл.

«Большая четверка»: BlackRock

В предыдущей статье я назвал входящую в «Большую четверку» FMR крупнейшей финансовой компанией по величине контролируемых активов. Однако некоторые эксперты оспаривают этот факт, ставя на первое место компанию с выразительным названием BlackRock. BlackRock можно перевести как «Черная скала». Вероятно, такое название призвано олицетворять прочность, незыблемость компании.

Например, Елена Ларина в статье «Войны Уолл‑стрит» (13 мая 2015 г.) пишет: «…за спиной всем известных уолл‑стритских банков стоят еще более мощные и бесконтрольные структуры. Это – компании по управлению активами. Крупнейшая и наиболее загадочная из них – корпорация BlackRock во главе с Ларри Финком. В настоящее время под ее управлением находятся активы – в подавляющей части акции компаний – на сумму более 4,5 трлн. долларов США. Чтобы оценить масштабы господства, можно привести лишь одну цифру – капитализация компаний, включаемых в индекс S&P 500, составляет чуть более 36,5 трлн. долларов, т. е. BlackRock контролирует немалую часть корпоративной Америки»[13].

BlackRock (BR ) – международная инвестиционная компания со штаб‑квартирой в Нью‑Йорке в США. По некоторым данным, в конце первого квартала 2012 года BlackRock контролировала активы величиной 3,68 трлн. долл., а в конце 2013 года их величина возросла до 4,57 трлн. долл. По данным на середину 2014 г. активы выросли до 4,77 трлн. долл.[14]

Из «Большой четверки» BlackRock – самая молодая компания, она была основана в 1988 году. На рынке фактически находится лишь четверть века, выйдя на недосягаемые для других компаний высоты. В настоящее время компания стала глобальной, имеющей 21 инвестиционный центр, 70 офисов в 30 странах и клиентов в 100 странах мира.

В отличие от «семейной» компании FMR BlackRock является публичной корпорацией, и ее акции котируются на бирже. Основные владельцы BR, если верить Википедии, – Bank of America (34,1%), PNC Financial Services (24,6%) и Barclays PLC (19,9%)[15]. Однако, вероятно, это устаревшие данные. Согласно NASDAQ, раскладка среди главных владельцев BR на 31 декабря 2014 года была такова (доля в капитале, %)[16]: PNC Financial Services – 20,98; Norges Bank Investment Management – 7,15; Wellington Management Co. – 6,38; FMR – 4,16; Vanguard – 3,89; State Street – 3,43; BlackRock Institutional Trust Company (BRITC ) – 1,98. Кроме институциональных инвесторов, как водится, имеются держатели акций в виде взаимных фондов. В первом десятке таких фондов – почти все из обоймы «Большой четверки» (шесть – из обоймы Vanguard, два – из обоймы FMR , а еще с двумя надо особо разбираться).

Крупнейший институциональный акционер – PNC Financial Services – американская финансовая компания, активы которой в конце 2014 года были равны 345 млрд. долл.; штаб‑квартира расположена в Питтсбурге (штат Пенсильвания). Но когда мы начинаем изучать, кто владеет компанией PNC Financial Services, то выясняется, что среди пяти наиболее крупных институциональных инвесторов три представляют «Большую четверку». Это Vanguard, State Street и BlackRock Institutional Trust Company (BRITC ). Последняя из названных компаний относится к империи BlackRock, одно из ее структурных подразделений.

Что касается третьего по величине институционального инвестора – Wellington Management Co. – то он очень тесно связан с входящей в «Большую четверку» финансовой компанией Vanguard [17]. Пожалуй, единственным относительно независимым от «Большой четверки» институциональным акционером BR является компания Norges Bank Investment Management. Она имеет статус специализированного подразделения Центрального банка Норвегии, на которое возложена обязанность размещения на финансовых рынках средств Пенсионного фонда Норвегии.

В составе инвесторов BlackRock имеются также индивидуальные акционеры, преимущественно сотрудники из руководящего состава компании. Первые пять индивидуальных инвесторов держат акции на сумму, эквивалентную 1,16% капитала компании (данные на апрель 2015 г.)[18]. Ключевые фигуры в менеджменте BlackRock: Laurence D. Fink – основатель, председатель Совета директоров и исполнительный директор, Robert S. Kapito – основатель и со‑президент, Charles Hallac – со‑президент, Susan Wagner – основатель и член Совета директоров.

Примечательно, что из «Большой четверки» BlackRock является компанией с наименьшим числом сотрудников – всего 11,5 тыс. человек (2013 г.). В расчете на одного сотрудника BlackRock приходится более 400 млн. долларов управляемых активов. Это недосягаемый для других компаний и организаций финансового сектора США показатель.

Как и другие компании «Большой четверки» BlackRock участвует в капитале ведущих банков Уолл‑стрит. Но аппетиты компании распространяются и на банки Европы. В декабре 2009 года BlackRock приобрела компанию Barclays Global Investors за 13,5 млрд. долл. Как видим, существуют очень тесные отношения компании BlackRock с банком Barclays. Этот банк, между прочим, занял почетное первое место в рейтинге Технологического института в Цюрихе. Позиции ротшильдовского банка Barclays на момент мирового финансового кризиса были потрясающими.

Достаточно сказать, что в 2007 году Barclays был самым крупным институциональным инвестором в таких ключевых банках Уолл‑стрит, как Bank of America, JPMorgan Chase, Citigroup, Bank of New York Mellon. В американском банке Wells Fargo Barclays был вторым по величине институциональным инвестором. Между прочим, позиции Barclays были сильны и во многих неамериканских банках. Примечательно, что именно в тех же самых банках фигурировала компания BlackRock в качестве крупного акционера (правда, несколько уступавшего Barclays). Было заметно, что Barclays и BlackRock были в одной упряжке, однако их соподчиненность установить было непросто.

Трудно понять, где собака, а где ее хвост, и кто кем командует: компания BlackRock банком Barclays или, наоборот, банк – компанией. Но большинство экспертов склоняется к тому, что именно BlackRock подмял под себя знаменитый банк Barclays, который всегда ассоциировался с кланом Ротшильдов. Поэтому в рейтинг швейцарцев можно внести коррективы с учетом покупки банка Barclays компанией BlackRock. В швейцарском списке Top‑10 компании ранее не было компании BlackRock, теперь ее уверенно можно туда включать. Если ее заменить на Barclays, то она оказывается на первом месте. Компания очень влиятельна, она публикует рейтинги кредитоспособности государств мира. Согласно ее рейтингу за январь 2013 года, на первом месте по кредитоспособности находится Норвегия, далее идут Сингапур, Швейцария, Швеция и Финляндия. Соединённым Штатам BlackRock отвела лишь 15‑е место.

Конечно, интересы BlackRock не ограничиваются лишь банками. Она приобретает акции самых разных отраслей в разных уголках мира. Мы уже говорили о том, что Fidelity владеет 7‑процентным пакетом акций всемирно известной компании Google. Так вот вторым крупным инвестором является BlackRock с 5,7%.

NASDAQ дает информацию об инвестиционной деятельности нескольких крупных структурных подразделений, входящих в финансовый холдинг BlackRock – BlackRock Group Ltd. (BRG), BlackRock Institutional Trust Company (BRITC); BlackRock Fund Advisors (BRFA). Ниже мы приводим сводную справку по трем указанным подразделениям BlackRock.

Табл. 4. Инвестиционная деятельность финансового холдинга BlackRock (по состоянию на 31 декабря 2014 года )

Источники: http://www.nasdaq.com/quotes/institutional‑portfolio/blackrock‑institutional‑trust‑company‑na‑37652?page=5;

http://www.nasdaq.com/quotes/institutional‑portfolio/blackrock‑fund‑advisors‑110937?page=5;

http://www.nasdaq.com/quotes/institutional‑portfolio/blackrock‑group‑ltd‑62589?page=5.

Посмотрим подробнее на приоритеты инвестиционной деятельности BlackRock на примере его подразделения BlackRock Fund Advisors (BRFA).

По данным NASDAQ[19], контролируемые BRFA активы распределялись следующим образом (на 31 декабря 2014 г., %):

• производство базовых материалов (Basic Materials) – 4,55;

• производство инвестиционных товаров (Capital Goods) – 4,88;

• компании конгломератного типа (Conglomerates) – 0,27;

• производство потребительских товаров (Consumer Goods) – 9,01;

• энергетика (Energy) – 6,25;

• финансовый сектор (Financial) – 15,86;

• здравоохранение (Healthcare) – 12,23;

• услуги (Services) – 20,36;

• разработка технологий (Technology) – 17,00;

• транспорт (Transportation) – 2,65;

• электроэнергетика (Utilities) – 5,03.

Назовем первые десять позиций инвестиционного портфеля BRFA (стоимость пакета акций на 31 декабря 2014 г. в млрд. долл.): Apple Inc. – 9,26; Microsoft – 5,03; Exxon Mobil – 4,91; Johnson & Johnson – 3,44; General Electric – 3,31; Chevron Corp – 3,11; Wells Fargo – 2,94; Pfizer Inc – 2,91; Berkshire Harthaway Inc – 2,89; JPMorgan Chase – 2,75.

В заключение дадим справку о вложениях BlackRock в американские банки.

В упомянутой выше статье «Войны Уолл‑стрит» Е. Ларина полагает, что компания BlackRock имеет качественное отличие от других компаний подобного рода, находящихся на вершине финансовой пирамиды: конкуренты BlackRock занимаются в основном пассивным инвестированием. Они продают и покупают акции и, как правило, не оказывают решающего влияния на советы директоров и топ‑менеджмент компаний, чьими акциями владеют. Кроме того, конкуренты управляют значительно меньшими активами, чем BlackRock. Наконец, BlackRock – это единственная компания, которая не только является крупнейшим владельцем и управляющим активами, но и одновременно располагает мощнейшей платформой алгоритмического трейдинга, самостоятельно присваивает рейтинги компаниям и странам и, что совершенно невероятно, рекомендует правительству США, по каким ценам и какие конкретно активы ему покупать и продавать. По сути, BlackRock, являясь по законодательству публичной торгуемой корпорацией, в каком‑то смысле стоит над государством. Более того, многие виды ее деятельности регламентируются специальными секретными документами. Один из наиболее осведомленных в мире людей, бывший председатель ФРС П. Волкер однажды назвал BlackRock «самой могущественной финансовой корпорацией в мире»[20].

Табл. 5. Инвестиции BlackRock в американские банки «Большой шестерки» (млрд. долл. )

Источники: http://www.nasdaq.com/quotes/institutional‑portfolio/blackrock‑institutional‑trust‑company‑na‑37652?page=5;

http://www.nasdaq.com/quotes/institutional‑portfolio/blackrock‑fund‑advisors‑10937?page=5;

http://www.nasdaq.com/quotes/institutional‑portfolio/blackrock‑group‑ltd‑62589?page=5.

«Большая четверка»: State Street Corporation

Если BlackRock является самой молодой в «Большой четверке» компанией, то самой старой оказывается State Street Corporation. Она была создана в 1792 году. Таким образом, на сегодняшний день ее возраст равен 223 годам. Таких финансовых компаний‑ветеранов в США на сегодняшний день можно пересчитать по пальцам одной руки. В XIX–XX вв. State Street была известна как один из крупных банков США, причем названия банка несколько раз менялись. Первоначальное название – The Union Bank, его офис находился в Бостоне на пересечении двух улиц – State Street и Exchange Street. Нынешнее название компании происходит от той самой улицы в Бостоне.

Штаб‑квартира State Street находится в Бостоне, штат Массачусетс (США) в громадном небоскребе все на той же улице State Street. Имеет офисы в 25 странах мира. Главной фигурой в менеджменте State Street с 2010 года является Jay (Joseph ) Hooley , который совмещает позиции президента, исполнительного директора и председателя правления.

Можно выделить три основных направления деятельности компании.

Во‑первых , оказание глобальных депозитарных услуг. Депозитарная деятельность – финансовые услуги, связанные с хранением сертификатов ценных бумаг и/или учёту и переходу прав на ценные бумаги. Профессиональный участник рынка ценных бумаг, осуществляющий депозитарную деятельность, называется депозитарием. State Street в США известен, прежде всего, как депозитарный, или кастодиальный банк (custodian bank). По масштабам активов, которые находятся в депозитарии, State Street уступает в США лишь Bank of New York Mellon. В общей сложности State Street осуществляет депозитарное обслуживание активов объемом 28 трлн. долл.[21]

Во‑вторых , инвестиционный менеджмент. В рамках данного направления State Street осуществляет управление активами на общую сумму свыше 2,5 трлн. долл. (данные на конец марта 2015 года)[22].

В‑третьих , предоставление институциональным инвесторам разного рода консультационных услуг, а также услуг в области финансового трейдинга.

State Street имеет ряд существенных отличий от других трех участников «Большой четверки». Прежде всего, они обусловлены большими масштабами депозитарного бизнеса. Дочерняя структура SS, имеющая официальное название State Street Bank and Trust Company, зарегистрирована в Федеральной резервной системе США как банковская холдинговая компания согласно закону Bank Holding Company Act of 1956 [23]. Т. е. SS является членом ФРС, и ее депозиты застрахованы Федеральной корпорацией страхования депозитов Federal Deposit Insurance Corporation . К компании SS также предъявляются особые требования к раскрытию информации, которые установлены законом Sarbanes‑Oxley Act of 2002 .

Основные структурные подразделения State Street – State Street Global Advisors, State Street Global Markets, State Street Global Services (имеют статус дочерних компаний State Street Corporation.). Первое из названных подразделений (SSGA) стало пионером в деле создания фондов ETF (exchange traded funds – торгуемые биржевые фонды). Компания SSGA создала первый и самый мощный в США торгуемый биржевой фонд – SPDR S&P 500 (AMEX: SPY). Данный фонд отражает один из самых популярных биржевых индексов в мире – индекс S&P 500, и управляется компанией SSGA. Данное подразделение State Street осуществляет свою деятельность через 27 офисов в разных странах мира[24].

State Street является публичной компанией, акции которой котируются на фондовой бирже. Держателями акций являются 774 институциональных инвестора, некоторая часть акций принадлежит высшему менеджменту и взаимным фондам. Число акций пяти наиболее крупных держателей из числа менеджеров составляет около 3 миллионов, что примерно равно 0,8% акционерного капитала компании. Эти держатели (в скобках – число акций): Hooley Josehp L. (926.100), Resch Edward M. (856.532), Carp Jeffrey N. (444.316), Phalen James S. (347.279).

На примере State Street (SS) очень наглядно просматривается связь этой компании с другими компаниями «Большой четверки». Прежде всего, обращает на себя внимание, что часть акций SS выкуплено самой же корпорацией (5,21%). Доли трех других компаний «Большой четверки» следующие (%): Vanguard Group – 5,09; FMR (Fidelity) – 3,60; BlackRock – 2,66.

Таким образом, доля участия «Большой четверки» в акционерном капитале BlackRock составляет 16,56%. К этому следует прибавить неполный 1 процент доли высших менеджеров SS, которые, наверняка, являются людьми, работающими на «Большую четверку», вернее ее невидимых хозяев. Кроме того, следует учесть и доли взаимных фондов в капитале SS. Сразу же бросаются в глаза в первой десятке главных инвесторов среди взаимных фондов три фонда Vanguard Group: Vanguard Total Stock Market Index Fund – 1,62%; Vanguard 500 Index Fund – 1,10%; Vanguard Institutional Index Fund‑Institutional Index Fund – 1,04%. Самый беглый анализ показывает, что более 1/5 части всех акций в компании State Street принадлежит «Большой четверке». По всем стандартам это более чем достаточно, чтобы «Большая четверка» могла уверенно рулить SS в интересах «хозяев денег».

Мы сейчас сконцентрировались на теме «Большой четверки» финансовых компаний, но, между прочим, и в первой десятке главных институциональных инвесторов State Street знакомые все лица, случайных акционеров здесь не может быть по определению. Это: Price (T. Rowe ) Associates Inc (8,74%); Massachusetts Financial Services Co (6,45%); Invesco Ltd. (2,66%); Bank of New York Mellon Corporation (1,79%) и другие. Объем данной статьи не позволяет показать тесные связи указанных институциональных инвесторов с компаниями, входящими в «Большую четверку». Чаще всего эти отношения таковы, что компании, входящие в «Большую четверку», контролируют упомянутых институциональных инвесторов, которые на первый взгляд, кажутся абсолютно независимыми хозяевами в мире финансов.

По данным NASDAQ[25] контролируемые компанией активы распределялись следующим образом (на 31 декабря 2014 г., %):

• производство базовых материалов (Basic Materials) – 3,77;

• производство инвестиционных товаров (Capital Goods) – 6,57;

• компании конгломератного типа (Conglomerates) – 0,16;

• производство потребительских товаров (Consumer Goods) – 10,08;

• энергетика (Energy) – 7,61;

• финансовый сектор (Financial) – 18,21;

• здравоохранение (Healthcare) – 11,46;

• услуги (Services) – 18,06;

• разработка технологий (Technology) – 17,40.

• транспорт (Transportation) – 2,19;

• электроэнергетика (Utilities) – 3,91.

Согласно тому же источнику, на конец 2014 года

State Street инвестировала в акции 3700 компаний. Среди них гиганты американской и мировой экономики. Назовем первые двадцать позиций инвестиционного портфеля State Street (стоимость акций на 31 декабря 2014 г. в млрд. долл.): Apple Inc. – 31,35; Exxon Mobil – 17,20; Microsoft – 16,65; Johnson & Johnson – 16,14; Berkshire Harthaway Inc – 12,27; Wells Fargo – 12,20; Chevron Corp – 11,82; JPMorgan Chase – 11,44; General Electric – 11,36; Lockheed Martin Corp – 10,46. Среди других позиций, не вошедших в первую десятку, также много всего интересного. Например, всемирно известная компания «Гугл». В ней State Street является самым крупным институциональным инвестором (6,73%)[26].

Поскольку нас особо интересует связь «Большой четверки» с банковским миром, приведем специально справку по вложениям State Street в банки «Большой шестерки» (млрд. долл.): Wells Fargo – 12,20; JPMorgan Chase – 11,44; Bank of America – 7,87; Citigroup – 7,40; Morgan Stanley – 5,60; Goldman Sachs – 4,85. Итого, вложения State Street в «Большую шестерку» банков США составили почти 50 млрд. долл. Это сопоставимо с величиной вложений в крупнейшие американские банки компаниями FRM и BlackRock, входящими в «Большую четверку».

Относительно того, что State Street входит в состав верхушки мировой финансовой пирамиды, ни у кого нет сомнений. В упоминавшемся нами исследовании швейцарских ученых из Технологического института в Цюрихе в первой десятке мировой элиты State Street занимала пятое место. Между прочим, активы State Street в исследовании швейцарцев по состоянию на 2007 год были оценены в 730 млрд. долл. За восемь лет ее активы увеличились в 3,4 раза. Можно предположить, что если бы швейцарцы провели свои расчеты по ситуации на 2015 год, то State Street по‑прежнему вошла бы в список top‑10.

Хотя материнская компания State Street старается держаться в тени, ее дочерние и внучатые структуры довольно часто становятся фигурантами разного рода скандалов, связанных с мошенничеством, манипуляциями на финансовых рынках, неприкрытой коррупцией, отмыванием «грязных» денег и т. д. Достаточно вспомнить, что несколько лет назад State Street Bank был обвинен в том, что незаконно списывал плату за проведенные операции с пенсионных счетов своих клиентов[27]. Впрочем, в большинстве случаев СМИ не ассоциируют скандалы с компанией State Street, поскольку подконтрольные ей фирмы и банки имеют совершенно другие вывески.

«Большая четверка»: The Vanguard Group (VG)

Эта компания из «Большой четверки» заслуживает английского выражения «the last but not the least». Это означает, что она «последняя по списку, но не последняя по значению». Компания и сегодня не на слуху у широкой публики, а еще лет двадцать назад о ней знали лишь профессионалы финансового рынка.

Сначала некоторые формальные позиции биографии компании. The Vanguard Group (VG ) основана в 1975 году Джоном Боглом . Компания была названа в честь флагманского корабля адмирала Нельсона[28], этот парусник является логотипом VG. The Vanguard Group родилась как компания, специализирующаяся на фондах индексного типа. Индексный фонд – инвестиционный фонд, портфель финансовых активов которого формируется в точном соответствии с изменениями тех или иных рыночных (биржевых) индексов. Задача индексных фондов – обеспечивать среднерыночную доходность.

Еще учась в Принстоне, Джон Богл в своей дипломной работе, основанной на расчетах, пришел к интересному выводу: ¾ взаимных фондов имели фактическую доходность ниже, чем та расчетная доходность, которую инвесторы могли бы получать, вкладывая деньги в акции 500 ведущих компаний и ориентируясь при формировании своего инвестиционного портфеля на фондовый индекс S amp;P 500. Фактически из этого вывода вытекала идея Богла о необходимости создания индексных фондов. Выйдя на покой, легендарный Джон Богл стал писать книги – об истории своей компании, взаимных фондах, индексном инвестировании, будущем капитализма и т. п.[29] Некоторые фразы из его книг стали крылатыми. Например: «Ловить удачу за хвост нужно много раз». Или: «Сделайте мышеловку лучше, чем ваш сосед, и люди сами к вам придут». Сегодня Джону Боглу 86 лет. Он является достаточно известной личностью в Америке, являясь попечителем разных фондов и общественных организаций. В 1999 году был назван журналом Fortune одним из четырех «гигантов инвестиций» XX века. В 2004 году был назван журналом Time одним из 100 самых влиятельных людей мира.

The Vanguard Group на протяжении сорока лет своего существования демонстрировала постоянное динамичное развитие. По истечении первого года существования новой компании ее активы составили 1,8 млрд. долл. С 1981 года активы компании удваивались практически раз в три года. В 1981 году они составили 3 млрд. долл., 1983 г. – 6 млрд. долл., 1985 г. – 12 млрд. долл. и т. д. К 2005 г. активы выросли до 800 млрд. долл., к январю 2013 г. – до 2 трлн. долл. Осенью 2014 года активы VG перевалили через планку в 3 трлн. долл. На сегодняшний день (весна 2015 г.) эксперты оценивают их в 3,3 трлн. долл. Таким образом, с 1981 г. они выросли в 1100 раз! По бешеной динамике роста с VG из компаний «Большой четверки» может соперничать лишь BlackRock.

Штаб‑квартира VG расположена в небольшом американском городе Вэлли Фордж (Valley Forge), штат Пенсильвания. Компания имеет 12 крупных зарубежных офисов (Лондон, Торонто, Цюрих, Сингапур, Мельбурн, Амстердам и т. д.). Численность персонала – около 14 тысяч человек (всего, в США и за рубежом, данные на 31 декабря 2014 г.)[30].

Компания находится в собственности фондов взаимных инвестиций, следовательно, ей владеют инвесторы этих фондов. В управлении VG находится 160 фондов в США и еще 120 фондов за пределами США. По данным компании Morningstar, в прошлом году взаимный фонд Vanguard Total Stock Market Index стал самым крупным в мире по размеру активов под управлением (299,4 млрд. долл. по состоянию на середину 2014 года), обогнав Pimco Total Return (223 млрд. долл.).

Общее число инвесторов, вложивших свои средства в фонды VG , равно 20 миллионам[31]. Эксперты до сих пор ломают головы: кого можно отнести к главным владельцам Vanguard? – Однако до сих пор никому не удалось этого выяснить до конца. Вот что по этому поводу пишет наш российский эксперт: «Кому принадлежит Vanguard узнать практически невозможно, хотя, вроде бы, вся документация такого рода на западе открыта. Официально Vanguard принадлежит управляемым им фондам, и соответственно – инвесторам в этих фондах. Имя одного из этих инвесторов, далеко не главного, Джон Бреннан – директор ЦРУ»[32]. Судя по всему, существенной долей компании владеет известный американский миллиардер Уоррен Баффет . В марте прошлого года этот финансовый гуру Америки посоветовал вкладываться в индексные фонды и особо выделил детище Vanguard. «Советую инвестировать 10% денег в краткосрочные государственные облигации, а остальные 90% несите в индексные фонды широкого рынка. И не просто какие‑нибудь фонды, а прежде всего – в компанию Vanguard. Я думаю, что такой простой подход покажет больше прибыли, чем использование активных стратегий», – написал тогда известный миллиардер в письме своим акционерам[33].

Высший менеджмент компании: Уильям МакНабб (William McNabb ) – президент; Джон Бреннан (John Brennan ) – председатель совета директоров (не путать с директором ЦРУ).

Компания управляет индивидуальными пенсионными счетами, сберегательными счетами на обучение, различными видами финансовой ренты и оказывает консультационные услуги своим клиентам.

Vanguard предлагает частным инвесторам возможности инвестировать во взаимные фонды компании, в торгуемые на бирже фонды, а также в отдельные акции и облигации и сторонние фонды.

Не углубляясь в анализ крупнейших фондов взаимных инвестиций, я обратил внимание, что в списке 25 крупнейших взаимных фондов мира восемь из них в своих названиях содержат слово Vanguard, что является очевидным доказательством того, что эти фонды были созданы компанией Vanguard Group и находятся под ее контролем. Впрочем, не исключаю, что под контролем Vanguard Group находятся и некоторые другие фонды, не содержащие в своем названии слово Vanguard.

«Изюминкой» VG, как мы отметили выше, стали так называемые «индексные фонды». Созданный Vanguard первый индексный взаимный фонд Vanguard 500 Index Fund стал крупнейшим взаимным фондом в мире. Индексные фонды Vanguard с 1998 по 2008 год опережали аналогичные фонды с активным управлением. По активам взаимных фондов, находящихся под управлением Vanguard, эта компания находится на первом месте в мире. Большинство взаимных фондов в империи VG – индексные. Можно сказать также иначе: большая часть всех индексных фондов в мире находятся в империи VG.

Компания VG также управляет фондами, получившими название «ETF ». ETF – это фонды, которые торгуются на фондовой бирже, подобно акциям («торгуемые биржевые фонды»). Они представляют собой сборные инвестиционные фонды, где каждый может получить доступ к индексу или сырью, обеспечивая инвесторам ту же доходность, что и основные рынки. Существует невероятно широкий диапазон фондов ETF, которые могут инвестировать в соевые бобы, лесоматериалы и продукцию лесного хозяйства, равно как и в индекс FTSE 100 или фонд ETF, отслеживающий корпоративные облигации. Фактически ETF является новым видом ценных бумаг, выполняющим роль сертификата на портфель акций, облигаций, биржевых товаров. Компания VG вышла на рынок ETF сравнительно поздно. Первый фонд ETF был создан в 1981 году, когда уже многие другие компании работали на рынке ETF. Однако VG стала быстро наращивать свои позиции в этом виде бизнеса. По активам такого типа фондов (451 млрд. долл. в марте 2015 г.) Vanguard занимает второе место в мире. Объем активов во всех ETF сегодня приближается к 3 трлн. долл. Таким образом, на Vanguard приходится не менее 15% всех активов ETF в мире.

Компанию Vanguard не зря называют финансовым спрутом. Эта компания внедряется во все отрасли и сектора экономики, как американской, так и других стран. По данным NASDAQ[34], контролируемые компанией активы распределялись следующим образом (на 31 декабря 2014 г., %):

• производство базовых материалов (Basic Materials) – 4,13;

• производство инвестиционных товаров (Capital Goods) – 4,55;

• компании конгломератного типа (Conglomerates) – 0,2;

• производство потребительских товаров (Consumer Goods) – 10,04;

• энергетика (Energy) – 6,88;

• финансовый сектор (Financial) – 15,76;

• здравоохранение (Healthcare) – 11,2;

• услуги (Services) – 22,12;

• разработка технологий (Technology) – 17,57.

Согласно тому же источнику, Vanguard на конец

2014 года инвестировала в акции 4015 компаний. Среди них гиганты американской и мировой экономики. Назовем первые двадцать позиций инвестиционного портфеля Vanguard (стоимость акций на 31 декабря 2014 г. в млрд. долл.): Apple Inc. – 42,40; Exxon Mobil – 22,22; Microsoft – 20,42; Johnson & Johnson – 16,63; Wells Fargo – 15,06; General Electric – 14,78; JPMorgan Chase – 13,28; Berkshire Harthaway Inc – 12,96; Procter & Gamble – 11,90; Pfizer Inc – 11,70; Chevron Corp – 11,57; Verizon Communications Inc – 11,22; Coca Cola – 10,02; International Business Machines – 9,50; Merck&Co. Inc – 9,46; AT&T Inc – 9,45; Disney Walt – 9,08; Pepsico Inc – 8,99; Bank of America – 8,87; Facebook Inc – 8,86; Intel Corp – 8,71.

Вложения Vanguard в «Большую шестерку» банков США выглядели следующим образом (млрд. долл.): Wells Fargo – 15,06; JPMorgan Chase – 13,28; Bank of America – 8,87; Citigroup – 8,23; Goldman Sachs – 4,25; Morgan Stanley – 2,89. Итого вложения Vanguard в «Большую шестерку» американских банков составили 52,6 млрд. долл. Примечательно, что Vanguard как институциональный инвестор находится на первом месте в списках акционеров трех из названных банков: JPMorgan Chase, Bank of America, Citigroup. Можно достаточно уверенно утверждать, что именно Vanguard является главным хозяином на Уолл‑стрит.

Напомним, что в исследовании швейцарских специалистов (выявление «ядра» мировой экономики) Vanguard в списке top‑10 занял 9 место, уступая Fidelity и State Street. Но это была раскладка на 2007 год. По мнению многих экспертов, сегодня Vanguard в «Большой четверке» по степени влияния на экономику и политику вышла на первое место. Но об этом в следующей статье.

«Большая четверка»: Коллективный портрет

В предыдущих статьях я попытался дать индивидуальные «портреты» отдельных компаний, входящих в «Большую четверку». Читатель не мог не обратить внимания, что во многих (можно сказать, подавляющих) случаях, компании «Большой четверки» оказывались рядом в одних и тех же списках акционеров и инвесторов. Есть сильные основания полагать, что все четыре компании действуют в одном тандеме. Что их действия четко скоординированы. Что они не конкурируют между собой. Что имеется некий общий центр, из которого ведется управление «Большой четверкой». Попытаемся еще раз взглянуть на «Большую четверку» как единое целое. Дать, образно выражаясь, ее «коллективный портрет».

По теме «Большой четверки» в российских СМИ имеется целый ряд публикаций Татьяны Волковой, Елены Лариной, Павла Касьянова, Романа Василишина и ряда других экспертов.

Роман Василишин полагает, что в финансовой иерархии группа Vanguard занимает высшую позицию, но при этом имеет место теснейшее сращивание Vanguard и «Фиделити» : «За спиной таких практически признанных врагами человечества одиозных корпораций, как „Монсанто“, „Майкрософт“, „Гугл“ и „Халлибуртон“, стоят полностью контролирующая их компания по доверительному управлению инвестициями „Вангуард Групп“ и тесно сотрудничающая с ней группа компаний „Фиделити“, предоставляющая финансовые услуги. Среди основных вкладчиков этих компаний можно найти очень влиятельных и богатых людей, но в качестве мультипликатора их влияния работают средства простых вкладчиков. В результате люди, стоящие за „Вангуард“ (и „Фиделити“), ворочают триллионами»[35].

Особенно активно тему «Большой четверки» разрабатывает Татьяна Волкова. Она последовательно проводит мысль, что в «Большой четверке» «головой» является Vanguard, которая управляет не только «Фиделити», но всеми тремя остальными компаниями: «Крупнейшие финансовые компании полностью контролируются десятью институциональными и/или фондовыми акционерами, из которых можно выделить ядро из четырёх компаний, присутствующих во всех случаях и при принятии всех решений: Vanguard, Fidelity, BlackRock и State Street. Все они „принадлежат друг другу“, но если аккуратно подбить баланс пакетов акций, то выяснится, что в действительности Vanguard контролирует всех этих своих партнёров или „конкурентов“, то есть Fidelity, BlackRock и State Street»[36].

В ряде своих публикаций Т. Волкова проводит анализ списка top‑10 из исследования швейцарских специалистов. По ее мнению уже в 2007 году ряд фигурантов списка находились под прямым контролем или в сфере влияния Vanguard. За прошедшие годы позиции Vanguard лишь укрепились. На сегодняшний день из этого списка, по ее мнению, в империю Vanguard входит семь участников швейцарского списка. Например, в швейцарском списке фигурировал инвестиционный банк Merrill Lynch . Во время финансового кризиса он был поглощен банком Bank of America (ВА ), а ВА контролируется группой Vanguard. Банк Barclays , занимавший первую строчку рейтинга швейцарцев, в 2009 году попал под контроль BlackRock, а BlackRock, по мнению Т. Волковой, находится под прочным контролем все той же компании Vanguard. Впрочем, в своих рассуждениях о метаморфозах лидера швейцарского списка top‑10 Т. Волкова идет еще дальше. Она считает, что и в 2007 году банк Barclays принадлежал Vanguard, что банк передал управление активами в руки BlackRock «в рамках внутренней реорганизации». Фигурировавшая в top‑10 Legal & General Group (LGG ), по данным Т. Волковой, принадлежит Государственному фонду Катара, правящей семье Абу‑Даби и той же BlackRock. Но управление активами передано компании BlackRock, за которой опять‑таки стоит группа Vanguard.

Наш анализ первых ста позиций инвестиционных портфелей «Большой четверки» показывает, что более половины всех позиций присутствуют во всех портфелях. Это: пять из шести банков «Большой шестерки»; компании информационного сектора экономики Apple Inc., Microsoft, Facebook Inc; нефтяные гиганты Exxon Mobil и Chevron Corp; фармацевтические корпорации Johnson & Johnson и Pfizer Inc и т. д.

Вот и уже упоминавшаяся нами Татьяна Волкова перечисляет наиболее звучные имена компаний и банков, входящих в империю «Большой четверки»: «Теперь взглянем на „верхушку айсберга“. То есть на несколько, выбранных в качестве крупнейших, компаний в различных отраслях, контролируемых этой „Большой четвёркой“, а при ближайшем рассмотрении – просто корпорацией Vanguard: Alcoa Inc., Altria Group Inc., American International Group Inc., AT&T Inc., Boeing Co., Caterpillar Inc., Coca‑Cola Co., DuPont & Co., Exxon Mobil Corp., General Electric Co., General Motors Corporation, Hewlett‑Packard Co., Home Depot Inc., Honeywell International Inc., Intel Corp., International Business Machines Corp., Johnson & Johnson, JPMorgan Chase & Co., McDonald’s Corp., Merck & Co. Inc., Microsoft Corp., 3M Co., Pfizer Inc., Procter & Gamble Co., United Technologies Corp., Verizon Communications Inc., Wal‑Mart Stores Inc. Time Warner, Walt Disney, Viacom, Rupert Murdoch’s News Corporation, CBS Corporation, NBC Universal…»[37].

В предыдущих статьях об отдельных компаниях «Большой четверки» мы приводили картину отраслевой структуры активов этих компаний. Теперь сведем эти данные в общую таблицу.

Табл. 6. Отраслевая структура активов, контролируемых компаниями «Большой четверки» (%, на 31 декабря 2014 г. )

*Подразделение BRFA. Источник: NASDAQ

Сравнивания отраслевую структуру активов, контролируемых компаниями «Большой четверки», можно сделать вывод, что у всех компаний эта структура достаточно похожа. Наивысшими инвестиционными приоритетами у всех членов «Большой четверки» оказываются такие отрасли, как услуги, финансовый сектор, разработка технологий и здравоохранение. Вопреки общераспространенному мнению, что энергетика (добыча и транспортировка нефти и газа) является наиболее приоритетным интересом большого бизнеса, оказалось, что на долю этого сектора у всех членов «Большой четверки» приходилось от 5 до 7%. Достаточно скромно выглядели позиции и в таких отраслях, как производство базовых материалов (добыча полезных ископаемых, металлургия, производство строительных материалов) и производство инвестиционных товаров (машины и оборудование производственного назначения). Также очень скромными выглядят позиции в транспорте и тепло– и электроэнергетике.

Данные, приведенные в таблице, камуфлируют некоторые направления инвестиционных интересов «Большой четверки». Например, в данных NASDAQ не просматривается такое направление, как средства массовой информации (СМИ ). Между тем, появляется все больше работ, в которых утверждается, что почти все западные СМИ находятся в собственности или под контролем нескольких гигантских финансовых холдингов. Пять крупнейших корпораций США в сфере СМИ: Time Warner, News Corporation The Walt Disney Company Viacom/CBS Corporation Comcast/NBCUniversal. Они являются американскими по своей юрисдикции, но глобальными по сфере действия[38]. Некоторые эксперты прямо называют «Большую четверку» в качестве «конечных бенефициаров» указанных гигантов масс‑медиа.

Еще более скрываемым является такое направление, как частные военные компании (ЧВК ). В качестве примера того, что ЧВК находятся в сфере влияния «Большой четверки» может служить Украина. Там сегодня орудует ЧВК под названием Academi, контролируемая группой «Вэнгард». Но это тема специального разговора. ЧВК, конечно можно рассматривать как бизнес, такой же, как добыча нефти, производство пепси или торговля ценными бумагами. Но это больше, чем бизнес. Это инструмент политики. Тут мы касаемся такого деликатно и тщательно скрываемого аспекта деятельности «Большой четверки», как ее связи со спецслужбами, в первую очередь, ЦРУ. Компании «Большой четверки» могут создавать (и создают) компании, которые выполняют те функции и задачи, которые раньше возлагались на вооруженные силы, разведки, специальные военно‑диверсионные службы государства. Все это называется ставшим сегодня модным словом outsourcing. Плюс к этому компании «Большой четверки» могут служить «кошельками» для финансирования разного рода операций «теневых» государственных и полугосударственных служб, причем последние могут об этом не ставить в известность ни Конгресс США, ни американского президента. Недаром, «народные избранники» на Капитолийском холме уже не раз пытались поднять вопрос о «внебюджетных источниках» финансирования спецслужб (правда, ни разу расследования на эту тему до конца доведены не были). Все это позволяет исследователям «Большой четверки» называть эту высшую финансовую группу спрутом, пауком, многоголовой гидрой, которая своими щупальцами опутала Америку и весь мир.

Мы уже не раз вспоминали исследование сотрудников Технологического института в Цюрихе, в котором была сделана попытка выявить «ядро» мировой экономической и финансовой системы. Один из участников этого проекта – швейцарский математик Джеймс Глаттфельдер . После опубликования результатов исследования в 2011 году Джеймс Глаттфельдер постоянно подвергался атакам со стороны журналистов. Они обращались к швейцарцу с одними и теми же вопросами: Вы выявили «ядро» мировой экономики в виде банков и компаний, а кто стоит за этими банками и компаниями? Продолжаете ли вы работу по выявлению «ядра», перейдя от институтов к конкретным персоналиям? Есть ли вообще в мировой экономике «персональное ядро» или же мир экономики управляется институтами? Если все‑таки версия «персонального ядра» реальна, то это «персональное ядро» представлено группой людей или же это один человек? И т. д. Приведу фрагмент одного интервью подобного рода, данного российскому журналисту[39]:

«Готовы ли вы сейчас объявить, что мировая экономика контролируется узким кругом лиц, а то и одним человеком?

– Пока нет. В нашей базе данных есть сведения и о частных лицах, и о членах правительств. Но их рейтинг влияния оказывается ниже, чем необходимо, чтобы претендовать на роль мирового дирижёра. Однако предстоит проделать ту же работу касательно личностей именно тех, кто руководит транснациональными компаниями. Возможно, тогда мы что‑то и поймём.

– То есть вы пока не можете назвать имя теневого Ротшильда и Рокфеллера?

– Пока мы выявили некую фигуру с высоким рангом влияния. Могу сказать лишь, что это американский бизнесмен, который является сопредседателем инвестиционного фонда. Но его ранг низковат, это не Ротшильд, не Рокфеллер, даже не Билл Гейтс или Уоррен Баффет. Вообще чем больше я над этим думаю, тем сильнее подозреваю, что физического лица мы можем в итоге и не найти. Власть переходит от живых людей к корпорациям.

– То есть мирового правительства или „масонского заговора“ может и не сыскаться?

– Честно, пока я понятия не имею! Пока мне даже не до конца понятно, какие, собственно, механизмы формирования структур власти нам удалось „поймать“ и проанализировать. Либо всё движется некими мощными личностями или группами личностей. Или речь идёт о стихийном создании неких сложных систем, как это можно видеть в биологии или химии, когда такие конструкции, как мозг человека, формируются вроде бы случайными факторами».

Все, кто начинают погружаться в исследование тайн мировой финансовой власти, неизбежно сталкиваются с подобными метафизическими вопросами. Еще недавно упрощенное описание невидимого мира финансов основывалось на представлении «единства и борьбы» двух закулисных кланов – Ротшильдов и Рокфеллеров. Анализ структуры и деятельности «Большой четверки» ставит уже под сомнение эту привычную концепцию. Невидимый мир финансов начинает завораживать и пугать своей непознаваемостью и мрачной мистикой.

Часть II

Финансовая агония Америки

Дата добавления: 2018-10-26; просмотров: 780; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!