Инкорпорация международных налоговых соглашений

С точки зрения соотношения национального налогового законодательства и международных соглашений по налоговым вопросам наибольший интерес представляют два аспекта:

– порядок инкорпорации международных налоговых соглашений в национальную правовую систему;

– соотношение юридической силы национального налогового законодательства и международных налоговых соглашений.

В различных государствах вопрос о порядке инкорпорации международных налоговых соглашений в национальную правовую систему решается по‑разному. Можно выделить три основных подхода к его решению{272}:

– международное налоговое соглашение становится частью национальной правовой системы с момента его заключения;

– для инкорпорации требуется специальное одобрение какого‑либо государственного органа, как правило, парламента;

– для инкорпорации международного налогового соглашения в национальную правовую систему требуется принятие специального закона.

Это деление условно, что отчетливо видно на примере инкорпорации международных договоров в Российской Федерации. Порядок инкорпорации в России определен Федеральным законом от 15 июля 1995 г. № 101‑ФЗ «О международных договорах Российской Федерации»{273}, который, с одной стороны, устанавливает, что согласие страны на обязательность международного договора для нее может выражаться в форме ратификации, утверждения, принятия и присоединения. С другой стороны, Российская Федерация может выразить свое согласие на обязательность для нее международного налогового соглашения только его ратификацией, так как ратификации подлежат международные договоры, устанавливающие иные правила, чем предусмотрены законами РФ, а все международные налоговые соглашения всегда устанавливают иные правила, чем предусмотрены законом.

|

|

|

Согласно ст. 106 Конституции РФ ратификация международных договоров имеет форму федерального закона. Таким образом, считается, что в каждом отдельном случае Российская Федерация выразила свое согласие на обязательность для нее международного налогового соглашения с момента вступления в силу федерального закона о его ратификации, т. е. по истечении десяти дней после дня его официального опубликования, если самим федеральным законом или актами палат Федерального собрания не установлен другой порядок{274}.

Однако международное налоговое соглашение вступает в силу в Российской Федерации не с момента вступления в силу закона о ратификации, а в порядке и в сроки, предусмотренные самим соглашением или согласованные договаривающимися сторонами. Именно в эти сроки материальные и процессуальные нормы международного налогового соглашения начинают действовать, т. е. выполняться Российской Федерацией{275}.

|

|

|

О юридической силе международных налоговых соглашений

Национальные правовые системы различаются в зависимости от того, приобретают ли ратифицированные международные договоры бо́льшую юридическую силу, чем законы государства, или нет. Поэтому для того, чтобы выявить влияние национального законодательства на конкретное налоговое соглашение, необходимо определить правовой статус международных договоров.

Часть 4 ст. 15 Конституции РФ гласит: «Общепризнанные принципы и нормы международного права и международные договоры Российской Федерации являются составной частью ее правовой системы. Если международным договором Российской Федерации установлены иные правила, чем предусмотренные законом, то применяются правила международного договора». Эту норму повторяет и ст. 5 Федерального закона «О международных договорах Российской Федерации».

Из этих положений можно сделать два вывода:

– о примате международных договоров над национальными законами;

– о том, что международные договоры в Российской Федерации по своей юридической силе занимают второе место после Конституции РФ{276}.

|

|

|

В случае расхождения с национальным законом международный договор не отменяет противоречащую ему норму закона, а делает из нее исключение для определенного случая. Это характерно для международных налоговых соглашений, в которых, например, устанавливаются более низкие ставки налогов.

Некоторые авторы считают, что правильнее говорить о приоритете договорных норм, а не об их примате, и что приоритет международного договора имеет скорее приоритет специального закона перед общим законом (общий принцип права – lex specialis){277}.

В статье 7 НК РФ также говорится о том, что если международным договором Российской Федерации, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные кодексом и принятыми в соответствии с ним нормативными правовыми актами о налогах и (или) сборах, то применяются правила и нормы международных договоров.

Согласно п. 3 ст. 5 Федерального закона «О международных договорах», положения официально опубликованных международных договоров Российской Федерации, не требующие издания внутригосударственных актов для применения, действуют в Российской Федерации непосредственно. Для применения положений иных международных договоров (т. е. тех, которые требуют издания дополнительных внутригосударственных актов) должны приниматься соответствующие правовые акты.

|

|

|

Поскольку ни один из действующих международных договоров об избежании двойного налогообложения не требует издания каких‑либо внутригосударственных актов, положения этих договоров действуют прямо и непосредственно, независимо от положений внутреннего законодательства и подзаконных актов.

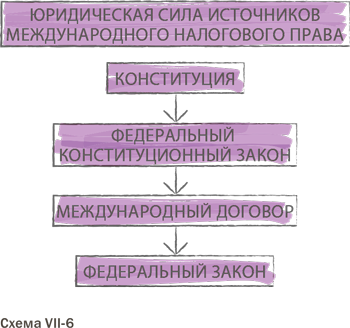

Таким образом, международный налоговый договор имеет в Российской Федерации бо́льшую юридическую силу, чем закон, и будет иметь приоритет как над более ранним, так и над более поздним противоречащим ему законодательством (схема VII‑6).

Затруднения возникают тогда, когда международному соглашению (в том числе налоговому) не придается большая юридическая сила, чем национальному законодательству, что имеет место в Великобритании и США. Там налоговое соглашение, инкорпорированное в законодательство, имеет равную силу с другими национальными законами. В этих государствах соблюдают принцип lex posterior derogat legi priori, т. е. закон, инкорпорировавший договор, вытеснит ранее принятые национальные законы, регулирующие те же отношения. Соответственно законы, принятые после инкорпорации международного соглашения, будут иметь бо́льшую юридическую силу, чем закон, инкорпорировавший международный договор.

Многие страны придерживаются концепции lex specialis, т. е. там в первую очередь действуют специальные нормы (в отличие от общих). Так как международные налоговые соглашения всегда регулируют налоговые отношения с иностранным элементом, то они более специальны, чем общие налоговые законы. В результате такие налоговые соглашения имеют бо́льшую юридическую силу, чем позднее принятые национальные налоговые законы, не регулирующие международного налогообложения (например, в ФРГ).

Необходимо отметить, что заключение международного договора никаким образом не ограничивает прав законодательной власти договаривающихся государств, в частности, тех из них, которыми государства пользуются на основании своего суверенитета. Это означает, что органы законодательной власти свободны принимать и вводить в действие законы, противоречащие положениям ранее заключенного международного договора, но в действительности этого не происходит. Дело в том, что налоговое соглашение договаривающихся сторон должно соответствовать основным принципам международного права.

Статья 26 Венской конвенции о праве международных договоров 1969 г.{278} содержит международно признанный и в целом соблюдаемый принцип pacta sunt servanda: каждое договаривающееся государство обязано выполнять обязательства, взятые им на себя в результате заключения международного соглашения. Государство также должно придерживаться принципа добросовестного выполнения международных обязательств (ст. 26 Венской конвенции). Если эти два международно‑правовых принципа будут игнорироваться, международное право потеряет эффективность.

В отношении конфликта между законом договаривающегося государства и заключенным им международным договором ст. 27 Венской конвенции устанавливает, что сторона не может ссылаться на положения своего внутреннего права для оправдания невыполнения положений международного договора. Таким образом, международное право признает, что договоры имеют большую юридическую силу, чем национальные законы, при любых обстоятельствах.

В международных договорах редко устанавливаются правила, по которым должны разрешаться возможные конфликты с национальным правом. Обычно такие правила содержатся в законах договаривающихся государств (т. е. либо государство признает приоритет международного права, либо оно следует принципам lex posterior или lex specialis).

Большинство соглашений об избежании двойного налогообложения содержит положения о согласительной процедуре. К ней обращаются, в частности, когда налогоплательщик или группа налогоплательщиков считают, что подвергаются дополнительному налогообложению из‑за несоответствия национальных законов положениям международного договора. Договаривающиеся государства могут в этом случае согласиться на определенные действия в целях разрешения конфликтных ситуаций.

16.6. Материально‑правовые и коллизионные нормы международного налогового права

Нормы международного налогового права по своей регулятивной функции можно разделить на материально‑правовые и коллизионные.

Материально‑правовые нормы устанавливают правила налогообложения. Коллизионные нормы определяют, материально‑правовые нормы какого государства регулируют те или иные налоговые отношения или применяются к тем или иным элементам налоговых обязательств. И материально‑правовые, и коллизионные нормы содержатся как в национальном налоговом законодательстве, так и в международных соглашениях.

Наличие коллизионных норм в национальном налоговом законодательстве во многом обусловлено необходимостью учитывать определенные институты, понятия и термины, используемые законодательствами иностранных государств. При этом коллизионные нормы национального законодательства касаются преимущественно такого элемента налогового обязательства, как субъект налогообложения. Так, ст. 19 НК РФ устанавливает две категории налогоплательщиков: организации и физические лица. При этом под организациями в налогово‑правовом смысле понимаются в том числе и «корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств» (п. 2 ст. 11 НК РФ). То есть для определения статуса лица налоговое законодательство отсылает к гражданскому законодательству иностранного государства.

Национальное законодательство в качестве основного метода регулирования налоговых отношений с иностранным элементом использует материально‑правовые нормы. Именно с их помощью определяются наиболее существенные элементы налоговых обязательств субъектов иностранного права. Такой подход объясняется верховенством каждого государства над своей территорией.

Международные соглашения по налоговым вопросам заключаются в основном с целью устранения различных конфликтных ситуаций между национальными правовыми системами. Поэтому значительную часть содержания международных соглашений составляют именно коллизионные нормы. Их основное назначение – полностью или частично отнести решение определенных вопросов к законодательству одной из сторон соглашения, тем самым ограничив налоговую юрисдикцию другой стороны. Так, согласно российско‑германскому соглашению об избежании двойного налогообложения проценты, получаемые резидентом Германии от резидента России, могут облагаться только в Германии{279}.

Чаще всего материально‑правовые нормы используются в международных соглашениях для коррекции тех норм национального законодательства, к которым отсылают коллизионные нормы соглашений. Например, согласно российско‑американскому соглашению об избежании двойного налогообложения прибыль резидента США от коммерческой деятельности в России облагается лишь в том случае, если эта коммерческая деятельность ведется в России через постоянное представительство{280}. При этом соглашение устанавливает ряд признаков постоянного представительства, отличающихся от признаков, установленных российским законодательством. Коллизионная оговорка данной нормы отсылает к законодательству России, т. е. все элементы обязательства резидента США по налогу на прибыль определяются по законодательству России. Материально‑правовая же часть этой нормы лишь корректирует российские нормы, касающиеся постоянного представительства.

Дата добавления: 2018-09-22; просмотров: 612; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!