Управление денежными активами компании

Управление денежными активами компании включает следующие этапы:анализ движения денежных средств в предшествующем периоде; определение минимально необходимой потребности в денежных активах; определение оптимального остатка денежных активов компании; регулирование среднего остатка денежных средств.

Анализ движения денежных средств в предшествующем периоде осуществляется по трем видам деятельности компании: операционная, инвестиционная и финансовая на основе абсолютных и относительных показателей денежного потока. Результаты анализа показывают какой вид деятельности генерирует основной положительный денежный поток и дают информацию по оптимизации денежных потоков.

Определение минимально необходимой потребности в денежных активах основывается на планируемом денежном потоке по текущим финансово–хозяйственным операциям, в частности, на объеме расходования денежных активов по этим операциям в предстоящем периоде. Расчет может осуществляться по двум формулам:

, (6.28)

, (6.28)

где ДСmin – минимально необходимая потребность в денежных средствах для осуществления текущей финансово–хозяйственной деятельности в предстоящем периоде; ПОПП – предполагаемый объем платежного оборота по текущим операциям в предстоящем периоде (в соответствии с планом поступления и расходования денежных средств компании); ОБ – оборачиваемость денежных средств (в разах) в аналогичном по сроку отчетном периоде.

|

|

|

, (6.29)

, (6.29)

где ДСКП – остаток денежных средств на конец отчетного периода; ПОФ – фактический объем платежного оборота по текущим финансово–хозяйственным операциям в отчетном периоде.

В процессе выявления оптимального остатка денежных активов компании используются различные модели. Наибольшее применение из них получили модели Баумоля, Миллера–Орра и Стоуна.

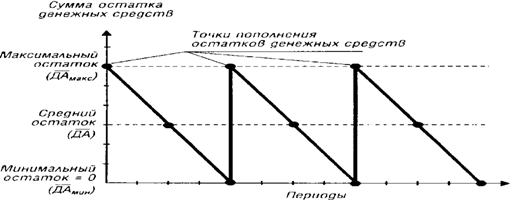

Модель Баумоля определяет оптимальный остаток денежных средств в составе оборотного капитала. Исходными положениями модели Баумоля является постоянство потока расходования денежных средств, хранение всех резервов денежных активов в форме краткосрочных финансовых вложений и изменение остатка денежных активов от их максимума до минимума, равного нулю (рис. 6.2).

Рис. 6.2. Формирование и расходование остатка денежных средств в составе оборотного капитала в соответствии с моделью Баумоля.

Исходя из представленного графика следует, что если бы пополнение остатков денежных средств за счет продажи части краткосрочных финансовых вложений или краткосрочных кредитов банка осуществлялось в два раза чаще, то размер максимального и среднего остатков денежных средств в компании снизился бы в два раза. Однако каждая операция по продаже краткосрочных активов или получению кредита связана для компании с определенными расходами.

|

|

|

Их размер возрастает с увеличением частоты (или сокращением периода) пополнения денежных средств. Обозначим этот вид расходов индексом Рk (расходы по обслуживанию одной операции пополнения денежных расходов).

Для экономии общей суммы расходов по обслуживанию операций пополнения денежных средств следует увеличить период (или снизить частоту) этого пополнения. В этом случае увеличатся размеры максимального и среднего остатка денежных средств. Однако эти виды остатков денежных средств доходов компании не приносят. Более того, рост этих остатков означает потерю для компании альтернативных доходов в форме краткосрочных финансовых вложений. Размер этих потерь равен сумме остатков денежных средств, умноженной на среднюю ставку процента по краткосрочным финансовым вложениям (выраженную десятичной дробью). Обозначим размер этих потерь индексом СПКФА (потери доходов при хранении денежных средств).

|

|

|

С учетом потерь строится оптимизационная модель Баумоля, позволяющая определить оптимальную частоту пополнения и оптимальный размер остатка денежных средств в составе оборотного капитала, при которых совокупные потери будут минимальными (рис. 6.3).

Рис.6.3. Схема формирования оптимального размера остатка денежных средств в составе оборотного капитала в соответствии с моделью Баумоля.

Математический алгоритм расчета максимального (он же оптимальный) и среднего размеров остатка денежных средств в составе оборотного капитала (минимальный остаток денежных средств считается нулевым) в соответствии с моделью Баумоля имеет следующий вид:

, (6.30; 6.31)

, (6.30; 6.31)

где ДСmax – оптимальный остаток денежных средств в планируемом периоде; Pk – средняя сумма расходов по обслуживанию одной операции с краткосрочными финансовыми вложениями; ОДА – общий расход денежных активов в предстоящем периоде; СПКФА – уровень потери альтернативных доходов при хранении денежных средств (средняя ставка процента по краткосрочным финансовым вложениям) в анализируемом периоде, выраженный десятичной дробью;ДССР – средний размер остатка денежных активов компании.

|

|

|

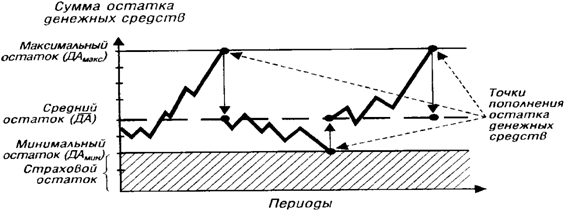

Модель Миллера–Орра представляет собой более сложный алгоритм определения оптимального размера остатков денежных активов. Исходные положения этой модели предусматривают наличие определенного размера страхового запаса и определенную неравномерность в поступлении и расходовании денежных средств, а соответственно, и остатка денежных активов. Минимальный предел формирования остатка денежных активов принимается на уровне страхового остатка, а максимальный – на уровне трехкратного размера страхового остатка (рис. 6.4).

Рис.6.4. Формирование и расходование остатка денежных средств в составе оборотного капитала в соответствии с Моделью Миллера–Орра.

Как видно из приведенных данных, когда остаток денежных активов достигает максимального значения (верхней границы своего «коридора»), излишние средства (по отношению к среднему остатку) переводятся в резерв, т.е. инвестируются в краткосрочные финансовые инструменты. Аналогичным образом, когда остаток денежных активов достигает минимального значения (нижней границы своего «коридора»), осуществляется пополнение денежных средств до среднего уровня за счет продажи части краткосрочных финансовых инструментов, привлечения краткосрочных банковских кредитов и других источников.

Необходимо обратить внимание и на то, что значение среднего остатка денежных активов находится на одну треть выше минимального его значения и на две трети ниже максимального его значения, а не посредине между этими значениями. При таком подходе уровень альтернативных потерь доходов при хранении денежных средств будет более низким.

Математический же алгоритм расчета диапазона колебаний остатка денежных активов между минимальным и максимальным его значением ДКОм/м имеет следующий вид:

, (6.32)

, (6.32)

где σ – среднеквадратическое (стандартное) отклонение ежедневного объема денежного оборота.

Соответственно максимальный и средний остатки денежных активов определяются по формулам:

ДСmax = ДСmin + ДКОм/м;  , (6.33; 6.34)

, (6.33; 6.34)

где ДСmax – оптимальный размер максимального остатка денежных активов компании; ДССР – средний размер остатка денежных активов компании; ДСmin – минимальный (страховой) остаток денежных активов компании.

Модель Стоуна в отличие от модели Миллера–Орра больше внимания уделяет управлению целевым остатком, нежели его определению; вместе с тем она во многом сходна с моделью Миллера–Орра. Верхний и нижний пределы остатка средств на счете подлежат уточнению в зависимости от информации о денежных потоках, ожидаемых в ближайшие несколько дней. Так же, как и в модели Миллера–Орра, существуют верхний и нижний пределы колебаний. Однако кроме указанных, модель Стоуна имеет верхний и нижний внутренние контрольные лимиты. В отличие от модели Миллера–Орра, когда при достижении контрольных лимитов совершаются немедленные действия, в модели Стоуна это происходит не всегда.

В процессе управления денежными активами компании определяются эффективные формы регулирования среднего остатка денежных средств. Такое регулирование проводится с целью обеспечения постоянной платежеспособности хозяйствующего субъекта, а также уменьшения расчетной, максимальной и средней потребности в остатках денежных активов.

Существуют различные формы оперативного регулирования среднего остатка денежных активов, обеспечивающие как увеличение, так и снижение его размера:

Ø корректировка потока предстоящих платежей (перенос срока отдельных платежей по заблаговременному согласованию с контрагентами). Высвобожденная в процессе подекадной корректировки потока платежей сумма денежных активов реинвестируется в краткосрочные финансовые вложения или в другие виды активов;

Ø использование флоута, представляющего собой сумму денежных средств компании, связанную уже выписанными ею платежными документами — поручениями (чеками, аккредитивами и т.п.), но еще не инкассированную их получателем. Флоут по конкретному платежному документу можно рассматривать как период времени между его выпиской по конкретному платежу и фактической его оплатой. Максимизируя флоут (период прохождения выписанных платежных документов до их оплаты), компания может соответственно повышать сумму среднего остатка своих денежных активов без дополнительных вложений финансовых средств. В зарубежной практике финансового менеджмента флоут является одним из эффективных инструментов управления остатком денежных средств компаний;

Ø сокращение расчетов наличными деньгами. Наличные денежные расчеты увеличивают остаток денежных активов компании и сокращают период использования собственных денежных активов на срок прохождения платежных документов поставщиков;

Ø ускорение инкассации дебиторской задолженности, в первую очередь за счет использования современных форм ее рефинансирования (учета векселей, факторинга, форфейтинга и др.);

Ø открытие кредитной линии в банке, обеспечивающее оперативное поступление средств краткосрочного кредита при необходимости срочного пополнения остатка денежных средств;

Ø ускорение инкассации денежных средств с целью их пополнения на расчетном счете для обеспечения своевременных расчетов организации в безналичной форме;

Ø использование в отдельные периоды практики частичной предоплаты поставляемой продукции, если это не приводит к снижению объема ее реализации. Такая практика используется обычно при реализации продукции, имеющей высокий спрос на рынке.

1Операционный цикл – период полного оборота всей суммы оборотных активов, в процессе которого происходит смена отдельных их видов; производственный цикл – период полного оборота материальных элементов оборотных активов, используемых для обслуживания производственного процесса, начиная с момента их поступления в организацию и заканчивая моментом отгрузки изготовленной из них готовой продукции покупателям; финансовый цикл – период полного оборота денежных средств, инвестированных в оборотные активы, начиная с момента погашения кредиторской задолженности за полученное сырье, материалы и полуфабрикаты, и заканчивая инкассацией дебиторской задолженности за поставленную готовую продукцию.

1Зайцев М. Г. Методы оптимизации управления для менеджеров. М. : Дело, 2002. С. 178.

2Тянущая (вытягивающая) система (pullsystem) – система организации производства, в которой детали и полуфабрикаты подаются на последующую технологическую операцию с предыдущей по мере необходимости (жесткий график отсутствует).

3Толкающая (выталкивающая) система (push system) — система организации производства, в которой детали и полуфабрикаты подаются с предыдущей технологической операции на последующую в соответствии с заранее сформированным жестким графиком.

1Коммерческий (товарный) кредит представляет собой форму оптовой реализации продукции ее продавцом на условиях отсрочки платежа, если такая отсрочка превышает обычные сроки банковских расчетов. Потребительский кредит (в товарной форме) представляет форму розничной реализации товаров покупателям (физическим лицам) с отсрочкой платежа.

1Бланк И. А. Основы финансового менеджмента : в 2 т. Киев : Ника-Центр : Эльга, 2000. Т. 1. С. 345.

Дата добавления: 2018-05-09; просмотров: 386; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!