Что такое инвестиции и чем их можно осуществить?

ВОПРОСЫ К ЗАЧЕТУ по инвестициям

1. Инвестиционный проект, основные характеристики.

2. Понятие «чистый поток денежных средств». Его значение для оценки эффективности инвестиций.

3. Основы финансирования инвестиционных проектов.

4. Базовые принципы инвестирования.

5. Классификация инвестиционных проектов.

6. Жизненный цикл инвестиционного проекта.

7. Критерии коммерческой оценки инвестиционных проектов. Ее составляющие, их назначение и взаимосвязь.

8. Оценка финансовой состоятельности инвестиционных проектов. Базовые формы, их назначение и характеристики.

9. Учет рисков в финансовом обосновании инвестиций. Способы преодоления рисков.

10. Оценка эффективности инновационных инвестиций.

11. Анализ чувствительности инвестиционного проекта.

12. Базовые формы финансовой оценки инвестиционного проекта.

13. Отчеты о прибыли и о движении денежных средств – истоки оценки инвестпроекта.

14. Характеристика и составляющие статей отчета о движении денежных средств.

15. Коэффициенты финансовой оценки инвестиционного проекта.

16. Экономическая оценка инвестиционного проекта.

17. Простые показатели оценкиэффективности инвестиций. Преимущества и недостатки.

18. Показатели эффективности инвестиций по методу дисконтирования . Методика расчета и значение.

19. Чистая текущая стоимость проекта, ее значение

20. Внутренняя норма прибыли инвестиционного проекта – основной показатель эффективности инвестиций.

21. Понятие “анализ чувствительности”. Цели и задачи анализа чувствительности проекта.

22. Программный продукт Project-Expert, его основные характеристики.

23. Логика критериев NPV, IRR, PI и их взаимодействие.

Вопросы-тесты по «Инвестициям»

1. Что такое инвестиции и чем их можно осуществить?

2. Что понимается под прямыми инвестициями?

3. Какова сущность инвестиций ?

4. Реальные инвестиции - что это такое?

5. Портфельные инвестиции?

6. Портфельные инвестиции кем и где осуществляются?

7. Что включается с состав инвестиций в денежные активы?

8. Что включают в себя капитальные вложения?

9. Какие виды инвестиций включаются в нематериальные активы?

10. Какие виды вложений входят в состав инвестиций в финансовые активы?

11. Реинвестиции - это?

12. Воспроизводственная структура капитала?

14. Воспроизводственная структура капиталовложений?

15. Инновация - это?

16. Управление инвестиционной деятельностью на макроуровне?

18. Инвестиционный рынок?

19. Что включается в рынок объектов реального инвестирования?

20. Рынок инструментов финансового инвестирования?

21. Состояние инвестиционного рынка характеризуют?

22. Инвестиционный рынок состоит из?

23. Степень активности инвестиционного рынка характеризуют?

24. Изучение конъюнктуры инвестиционного рынка включает?

25. Прогнозирование конъюнктуры инвестиционного рынка включает?

26. Оценка инвестиционной привлекательности действующей компании?

27. Критерии оценки инвестиционной деятельности на уровне компании?

28. Инвестиционный климат страны - это?

29. Улучшение инвестиционного климата?

30. Основная цель инвестиционного проекта?

31. Инвестиционный проект?

32. Инвестиционный потенциал представляет собой?

33. Законодательные условия инвестирования представляют собой?

34. Инвестиционный риск региона определяется?

35. Процесс разработки инвестиционного проекта включает?

36. Прединвестиционная фаза что содержит, что в ней происходит?

38. Кого затрагивает большей степени бизнес-план инвестиционного проекта?

39. Как соотносится понятие инвестиционный проект с понятием бизнес-план?

40. Раздел бизнес-плана «Производственный план» всегда ли нужен?

41. К какому виду планирования следует отнести инвестиционный проект?

42. При инвестициях всегда ли следует учитывать оборотные средства?

43. Лизинг-это?

44. Назначение инвестиционного проекта?

45. Общие сведения об инвестиционном проекте?

46. Производственный потенциал определяется?

47. Что не относится к экономическому окружению инвестиционного проекта?

48. Три фазы жизни (цикл) инвестиционного проекта.

49. Прединвестиционная и инвестиционная фазы?

50. Стадия строительства?

51. В эксплуатационной фазе что происходит?

52. Управление инвестиционным проектом?

53. Участники проекта?

55. План проекта - это?

56. Организационные формы управления проектом?

57. Технико-экономическое обоснование инвестиций - это?

58. Экспертиза проекта?

59. Экономическая оценка проекта?

60. Чем определяется эффективность проекта?

61. Срок жизни проекта?

62. Показатели общественной эффективности учитывают?

63. Показатели бюджетной эффективности отражают?

64. Бюджетная эффективность отражает финпоследствия чего?

65. Бюджет развития является инструментом для чего?

66. Коммерческая эффективность – что это?

67. Показатели коммерческой эффективности что учитывают?

68. Какую деятельность охватывает коммерческая оценка проекта?

69. В отчете о движении денег может быть ивестоттоком выплата процентов?

70. В отчете о движении денег как квалифицировать доход от выпуска акций?

71. Оплату за покупку ценных бумаг других фирм как квалифицировать?

72. Коммерческий эффект отражает финпоследствия инвестпроекта для кого?

73. В экологические показатели инвестиционного проекта что включается?

74. В социальные показатели инвестпроекта что включается?

75. Если инвестпроект влияет на экономику, общество или экологию 1 страны?

77. В рамках инвестиций финсредства и их эквиваленты что включают в себя?

78. В механизм самофинансирования какие элементы входит?

79. Может ли амортизация быть финисточником инвестиционной программы?

81. Основным достоинством метода ускоренной амортизации является?

82. Источники собственного капитала?

83. Стоимость заемных средств?

84. Сумма, уплачиваемая заемщиком кредитору за пользование заемными средствами по договорной ставке процента?

85. Какую схему финансирования инвестпроекта предпочитает фирмач?

86. Учитываются ли итоги работы фирмы при своде потребностей в новых инвестициях?

87. Оценка инвестиционной привлекательности проекта определятся?

88. Эффективность инвестиционного проекта зависит от?

89. Денежный приток - это?

90. Денежный поток складывается из следующих видов?

91. Денежный поток характеризуется?

92. Трансфертные платежи представляют собой?

93. Дисконтирование - это?

94. Ставка дисконтирования определяется на основе?

95. Норма дисконта?

96. Метод определения чистой текущей стоимости (NPV)?

97. Метод расчета рентабельности инвестиций (PI)?

98. Метод расчета внутренней нормы прибыли (IRR)?

99. Можно ли по IRR делать вывод о сообразности реализации инвестпроекта?

100. Метод расчета периода окупаемости инвестиций (Т)?

101. Как рассчитывается срок окупаемости инвестиционного проекта?

102. Можно ли по 1 из показателей (NPV, IRR, PI, Т) оценить эффективность ИП?

103. Инфляция – это?

104. Акция – это?

105. Инвестпривлекательность крупного или мелкого пакета акций выше, почему?

106. Оценка ценных бумаг крупным инвестором чем отличается?

107. Динамические модели в инвестиционном проектировании?

108. Риск – это?

110. Снижение степени риска обеспечивается?

111. Показатели риска это?

112.Для устойчивости и определенности проекта что рекомендуется?

113. Какой риск называют «катастрофическим»?

114. Условие устойчивости проекта?

115. Страхование инвестиций когда нужно?

116. Анализ чувствительности – это?

Вопросы к зачету по курсу «Инвестиции»

1. Инвестиции, их экономическая сущность и виды.

2. Финансовые инвестиции, их характеристика.

3. Реальные инвестиции, их характеристика.

4. Состав и структура капитальных вложений.

5. Экономические и правовые основы инвестиционной деятельности.

6. Субъекты инвестиционной деятельности, их права и обязанности.

7. Формы и методы государственного регулирования инвестиционной деятельности.

8. Инвестиционная политика государства.

9. Иностранные инвестиции.

10. Инвестиционные проекты. Принципы оценки инвестиционной привлекательности проектов.

11. Содержание, фаз жизненного цикла инвестиционных проектов.

12. Простые методы оценки эффективности инвестиционных проектов (простая норма прибыли, период окупаемости проекта).

13. Сложные (динамические) методы оценки эффективности инвестиционных проектов (чистая текущая приведенная стоимость проекта NPV, показатель внутренней нормы прибыли IRR).

14. Учет фактора неопределенности и оценка риска при принятии инвестиционного проекта.

15. Сущность, общая характеристика и классификация источников финансирования капитальных вложений.

16. Финансирование капитальных вложений, осуществляемых за счет собственных средств предприятия (самофинансирование).

17. Финансирование строек и объектов сооружаемых для федеральных государственных нужд за счет бюджетных ассигнований.

18. Акционирование как метод финансирования.

19. Методы долгового финансирования.

20. Проектное финансирование. Типы и виды проектного финансирования.

21. Лизинг. Механизм осуществления лизинговых сделок.

22. Понятие, цели формирования и классификация инвестиционных портфелей.

23. Оценка инвестиционных качеств и эффективности финансовых инвестиций.

24. У правление инвестиционным портфелем.

25. Венчурное финансирование инновационной деятельности.

Примеры контрольных билетов

(см. ниже на отдельных литах)

1. Инвестиции, их экономическая сущность и виды.

Задача . Имеется два инвестиционных проекта (проект А продолжительностью три года и проект В - два года), предусматривающие одинаковые инвестиции, равные 4 млн руб. Цена капитала составляет 10%. Требуется выбрать наиболее эффективный из них, если ежегодные денежные потоки характеризуются следующими данными (млн руб.) - проект А: 1,20; 1,60; 2,40; проект В: 2,00; 2,87.

Решение Расчет NPV каждого проекта (дважды повторенного проекта А и трижды повторенного проекта В) представим в таблице:

2. Финансовые инвестиции, их характеристика. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Задача 2: Расчеты показывают, что стоимость капитала во времени для фирмы составляет 10 %. Есть два независимых инвестиционных проекта С и Д со следующими характеристикам и Проект Денежные потоки за период

С - 5000 - 10000 внутренняя норма окупаемости 1.00

Д - 20000 30000 0.50

Какой из проектов является предпочтительны м?

Решение.

NVPc=(-5000)*1,1-1+(-10000)*1,1-2= - 4545,45+(-8264,46) = -12809,91

NVPд=(-20000)*1,1-1+30000*1,1-2= - 18181,81+24793,39= 6612,39

Вывод: Исходя из расчетов проект «Д» предпочтительней : во первых. показатель NVP выше и, по крайней мере, имеет положительный знак. Во вторых, у проекта «Д» норма окупаемости меньше

3. Реальные инвестиции, их характеристика.

Задача. Трехлетний инвестиционный проект характеризуется следующими данными: единовременные инвестиции составили 136,0 тыс. руб.; доходы по годам (отнесенные к концу соответствующего года) прогнозируются в следующих объемах (тыс. руб.): 50,0; 70,0; 80,0. Цена капитала равна 13%. Необходимо определить срок окупаемости этого проекта.

Решение

Сведем эти данные в таблицу:

| Год | Величина инвестиций | Денежный поток по годам | Компоненты денежного потока по годам, приведенные к нулевому году | Накопленный к данному году дисконтированный денежный поток |

| 0 | -136.0 | - | -136.0 | -136.0 |

| 1 | - | 50 | 50/1,13 = 44,2 | 44,2-136,0= -91,8 |

| 2 | - | 70 | 70/(1,13)2 = 54,8 | (44,2+54,8)-136,0=-37,0 |

| 3 | - | 80 | 80/(1,13)3 = 55,4 | (44,2+54,8+55,4)-136,0=18,4 |

Из последнего столбца таблицы видно, что проект окупается в срок более двух лет, но менее трех лет. Уточним этот срок. На момент окончания второго года накопленный дисконтированный денежный поток положительных компонентов потока составит 99 тыс. руб. и до окупаемости проекта недостает 136 - 99 = 37 тыс. руб. В предстоящий (по отношению ко второму году) третий год реализации проекта генерируемый им денежный поток составит 55,4 тыс. руб., т.е. 4,6 тыс. руб. в месяц. Таким образом, оставшиеся 37 тыс. руб. окупятся за 37/4,6 = 8 месяцев. Итак, окончательно срок окупаемости анализируемого проекта составит 2 года и 8 месяцев.

4. Состав и структура капитальных вложений.

Задача. Рассчитать величину внутренней нормы доходности инвестиционного проекта, компоненты денежного потока которого приведены в таблице, предполагая единовременные вложения (инвестиции) и поступление доходов в конце каждого года.

| Годы | 0 | 1 | 2 | 3 | 4 |

| Денежный поток | -100 | 50 | 40 | 30 | 20 |

Решение

Оценим левую границу интервала изменения внутренней нормы доходности по формуле:

Определим правую границу интервала по соотношению:

Итак, внутренняя норма доходности рассматриваемого инвестиционного проекта заключена в интервале 9% < IRR < 40%. Значения границ этого интервала можно использовать как ориентировочные величины для расчета IRR по формуле:

Для этого в качестве первого шага найдем NPV (9%):

На втором шаге рассчитаем NPV (40%):

Окончательно рассчитаем IRR:

Заметим, что поскольку в данном примере денежный поток год от года уменьшающийся, то значение IRR ближе к левой границе диапазона, чем к правой.

5. Базовые принципы инвестирования.

Задача. Рассчитать цену капитала по следующим данным, приведенным в таблице.

|

| 6. Жизненный цикл инвестиционного проекта. |

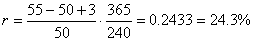

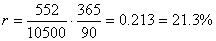

Задача. Номинал облигации - 10 000 руб., облигация продается с дисконтом по цене 9700 руб., до погашения остается 90 дней. Определить доходность облигации.

Решение

Доходность облигации определяется по формуле:

N - номинал облигации

Р - цена облигации

Т - число дней до погашения облигации

Получаем:

7. Учет рисков в финансовом обосновании инвестиций

Задача. Определить, чему равна реальная норма дисконта, если номинальная ставка равна 15,5%, а уровень инфляции 5%. Решение Реальную ставку дисконта (Ер), которая «очищена» от влияния инфляции, если известны номинальная ставка (ЕН) и уровень инфляции (r), определяют по формуле:  Получаем: Ер = (15,5 – 5/(1+0,05)= 10,4 (%).

8. Анализ чувствительности инвестиционного проекта.

Задача.

Определить срок возврата инвестиций в размере 100 д.е., если прибыль по инвестиционному проекту составляет в 1-й год — 25 д.е.; 2-йгод — 30 д.е.;3-йгод — 40 д.е.; 4-й год — 50 д.е. Решение Остаток невозвращенных инвестиций: 1-й год: 100 - 25 = 75 д.е 2-й год: 75-30 = 45 д.е. 3-й год: 45-40 = 5 д.е. 4-й год: 5 - 50 < 50 д.е. Надо определить, за какую часть 4-го года возвратим остаток инвестиций в 5 д.е. Обычно предполагается равномерный возврат: 5/50=0.1 года Тогда Ток=3.1 года

9. Простые показатели оценки эффективности инвестиций. Преимущества и недостатки. Получаем: Ер = (15,5 – 5/(1+0,05)= 10,4 (%).

8. Анализ чувствительности инвестиционного проекта.

Задача.

Определить срок возврата инвестиций в размере 100 д.е., если прибыль по инвестиционному проекту составляет в 1-й год — 25 д.е.; 2-йгод — 30 д.е.;3-йгод — 40 д.е.; 4-й год — 50 д.е. Решение Остаток невозвращенных инвестиций: 1-й год: 100 - 25 = 75 д.е 2-й год: 75-30 = 45 д.е. 3-й год: 45-40 = 5 д.е. 4-й год: 5 - 50 < 50 д.е. Надо определить, за какую часть 4-го года возвратим остаток инвестиций в 5 д.е. Обычно предполагается равномерный возврат: 5/50=0.1 года Тогда Ток=3.1 года

9. Простые показатели оценки эффективности инвестиций. Преимущества и недостатки.

|

Задача.

Определить срок возврата инвестиций в размере 100 д.е., если среднегодовая прибыль по проекту составляет 40 д.е.

Решение

Простой (бездисконтный) срок возврата (окупаемости) инвестиций — определяется числом лет, необходимых для полного возврата первоначальных инвестиций за счет прибыли от инвестиционного проекта.

Сущность метода выражается формулой:

Получаем: Т ок = 100/40 = 2,5 т.е. 2 года и 6 месяцев.

10. Показатели эффективности инвестиций по методу дисконтирования . Методика расчета и значение.

Задача

| Имеются два варианта инвестиций: 1. И = 10 (д.е.); доходы - 100% через 1 год в конце года; 2. И = 10 (д.е.); доходы - 25% каждые 3 месяца в конце квартала. Какой проект выгоднее? Решение Рассчитаем доход на инвестиции за 1 год по обоим вариантам: 1 вариант: Дгод=10х1=10(д.е) – годовой доход 2 вариант: Д1=10х0,25=2,5(д.е) Д2=(10+2,5)х0,25=3,1(д.е) Д3=(12,5+3,1)х0,25=3,9(д.е) Д4=(15,6+3,9)х0,25=4,9(д.е) Дгод=2,5+3,1+3,9+4,9=14,4(д.е) ΔД=14,4-10=4,4(д.е) Рост дохода за счет увеличения оборота капитала на 44%, т.е. доход, полученный при втором варианте инвестирования, составляет 144% от дохода, полученного при первом варианте. |

11. Внутренняя норма прибыли инвестиционного проекта – основной показатель эффективности инвестиций.

Задача Для приобретения нового оборудования необходимы денежные средства в сумме 100 тыс. руб., которые обеспечат ежегодное получение денежных поступлений после уплаты налогов в сумме 25 тыс. руб. в течение 6 лет без существенных ежегодных колебаний. Хотя оборудование после 6 лет эксплуатации не будет полностью изношено, тем не менее, вряд ли возможно предполагать, что на этот момент времени его стоимость будет превышать стоимость лома. Затраты на ликвидацию будут возмещены за счет выручки от продажи лома. Линейная амортизация за эти 6 лет (16 667 руб. за год) будет соответственно включена в сумму денежных поступлений 25 тыс. руб. Оцените этот проект. Решение Чтобы оценить этот проект в самом первом приближении, достаточно прикинуть, покроет ли текущая (современная) стоимость будущих денежных поступлений те затраты, которые фирме придется осуществить сейчас. Реально это означает, что нам следует определить чистую текущую стоимость, которую фирма получит от реализации такого проекта. При проведении расчетов будем исходить из ставки доходности (нормы дисконта) на уровне 10% годовых. Результаты расчетов сведены в таблице 1. Таблица 1. Расчет текущей стоимости денежных потоков

Как показали расчеты, для данного проекта чистая текущая стоимость оказалась положительной. Иными словами, осуществление инвестиционного проекта привело к росту капитала фирмы на 8 850 руб. в современном исчислении. Следовательно, инвестиции полезны, привели к росту цены фирмы. | |||||||||||||||||||||||||||||||||||||||||||||

12. Логика критериев NPV, IRR, PI и их взаимосвязь

Задача. Если вносить ежегодно (в конце года) на депозитный счет в банке по 1 млн. руб. в течение 5 лет при ставке по депозиту 10% годовых, то какой суммой будем располагать спустя 5 лет. Решение. Очевидно, что первый миллион пролежит в банке (зарабатывая проценты) 4 года, второй – 3 года, третий – 2 года, четвертый – 1 год, а пятый – нисколько. С помощью формулы расчета будущей стоимости мы можем найти ту величину, до которой возрастет каждый из взносов до момента изъятия общей суммы со счета. FV=PV(1+E)K где FV – будущая величина той суммы, которую мы инвестируем в любой форме сегодня и которой будем располагать через интересующий нас период времени, в течение которого эти деньги будут работать; PV (present value) – текущая (современная) величина той суммы, которую мы инвестируем ради получения дохода в будущем; E – величина доходности наших инвестиций, в данном примере она равна ставке банковского процента по сберегательному вкладу, а в более общем случае – прибыльности инвестиций; к – число стандартных периодов времени, в течение которых наши инвестиции будут участвовать в коммерческом обороте, “зарабатывая” нам доходы. А затем, сложив эти суммы, найдем окончательную величину вклада, которой будем располагать через 5 лет. Запишем это следующим образом. Таблица 1. Расчет будущей стоимости инвестиций

| |||||||||||||||||||||

Что такое инвестиции и чем их можно осуществить?

Задача. На покупку машины требуется $16950. Машина в течение 10 лет будет экономить ежегодно $3000. Остаточная стоимость машины равна нулю. Надо найти IRR.

Решение

Найдем отношение требуемого значения инвестиции к ежегодному притоку денег, которое будет совпадать с множителем какого-либо (пока неизвестного) коэффициента дисконтирования

Полученное значение фигурирует в формуле определения современного значения аннуитета

И, следовательно, с помощью финансовой таблицы находим, что для n=10 показатель дисконта составляет 12%. Произведем проверку:

| Годы | Денежный поток | 12% коэффиц. пересчета | Настоящее значение | |

| Годовая экономия | (1-10) | $3000 | 5.650 | $16950 |

| Исходное инвестирование | Сейчас | (16.950) | 1.000 | 16950 |

Таким образом, мы нашли и подтвердили, что IRR=12%. Успех решения был обеспечен совпадением отношения исходной суммы инвестиций к величине денежного потока с конкретным значением множителя дисконта из финансовой таблицы.

Дата добавления: 2018-02-15; просмотров: 1084; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!