Характеристика оказываемых услуг и их потребителей

Октябрьское отделение № 5410 СБ РФ включает в себя ряд отделов, из которых я была направлена в Отдел продаж корпоративным клиентам. Этот отдел занимается предоставлением кредитов и кредитных программ для юридических лиц.

Для получения кредита заемщик предоставляет в банк следующие документы: [13]

1) для граждан, занимающихся предпринимательской деятельностью без образования юридического лица, либо частной практикой, либо имеющих иной источник доходов, разрешенный законодательством:

· свидетельство ПБОЮЛ о регистрации в Едином государственной реестре индивидуальных предпринимателей (ЕГРИП) или лицензию частного нотариуса, или удостоверение адвоката (предъявляются);

· подлинник или нотариально удостоверенную копию разрешения (лицензии) на занятие отдельными видами деятельности, если они подлежат лицензированию в соответствии с действующим законодательством;

· налоговую декларацию;

· справку по форме 2 НДФЛ (для физических лиц, уплату налогов за которых осуществляют налоговые агенты);

· книгу учета доходов и расходов;

· документы по предоставляемому залогу;

· при необходимости кредитный инспектор может запросить иные документы.

Необходимый пакет документов на получение кредита или банковской гарантии для корпоративных клиентов:

· заявление клиента на получение кредита или банковской гарантии;

· основные сведения о заемщике;

|

|

|

· анкета для заемщика, залогодателя, поручителя;

· правоустанавливающие документы клиента (устав, учредительный договор, лицензии – при необходимости, карточка с образцами подписей и оттиска печати и т.п.) и документы, подтверждающие полномочия должностных лиц, указанных в карточке с образцами подписей и оттиска печати (протоколы об избрании, приказы о назначении и т. п.);

· свидетельство клиента о постановке на учет в ФНС;

· финансовая отчетность клиента (в т.ч. бухгалтерские балансы, расшифровки отдельных балансовых счетов, отчеты о прибылях и убытках, расшифровки предоставленных залогов или поручительств, в т.ч. за других лиц);

· справка ФНС об отсутствии просроченной задолженности по налогам и сборам и об открытых счетах в других банках;

· справки других банков об оборотах по счету клиента;

· обоснование суммы и срока кредитования с обязательным указанием источников погашения кредита;

· документы по предлагаемому обеспечению: перечень предлагаемого в залог имущества, подтверждение права собственности и наличия этого имущества;

· документы по целевому использованию кредита или гарантии (кроме овердрафтного кредита): договоры на поставку, договоры купли - продажи, тендерная документация – для получения тендерной банковской гарантии и т.п.

|

|

|

Позитивная оценка субъекта и объекта, качества обеспечения кредита дают основу для заключения кредитного договора. [2]

Кредитный договор, заключенный между банком (кредитором) и заемщиком, определяет правовые и экономические условия кредитной сделки.

Кредитный договор является юридическим документом, все пункты которого обязательны для выполнения сторонами, его заключившими.

Как юридический документ кредитный договор регулирует между сторонами весь комплекс вопросов по данной кредитной сделке. В кредитном договоре фиксируются: наименования сторон, период действия договора, предмет и условия кредитной сделки, права и обязанности сторон, правовые гарантии выполнения этих обязательств. К таким правовым гарантиям следует отнести: указание на юридическую форму заемщика, способы обеспечения возвратности кредита (залог, гарантии, поручительства и т.д.), санкции за нарушение какой-либо стороной своих обязательств, случаи расторжения кредитного договора. [2]

Для финансово устойчивых предприятий, являющихся первоклассными клиентами банка, юридическое закрепление в кредитном договоре погашения ссуд за счет поступающей выручки представляется вполне достаточной. В этом случае складываются сугубо доверительные отношения между банком и заемщиком, предполагающие выполнение заемщиком своих обязательств по погашению ссуд без предоставления каких-либо дополнительных гарантий.

|

|

|

Чаще на практике складывается ситуация, когда возникает определенный риск несвоевременного поступления выручки.

Во всех этих случаях возникает необходимость иметь дополнительные гарантии возврата кредита, что требует изыскания вторичных источников. К их числу относятся: залог имущества и прав, уступка требований и прав, гарантии и поручительства, страхование. [3]

Кредиты, которые предоставляет Отдел продаж корпоративным клиентам, делятся на 6 видов:

1) Кредит «Бизнес-Оборот»

Необходим, если юридическое лицо планирует пополнить оборотный капитал для осуществления текущей деятельности своей компании или расширения бизнеса. Данный кредит предоставляется индивидуальным предпринимателям и малым предприятиям с годовой выручкой не более 400 млн. рублей.

В рамках кредита предприятие может:

ü приобретать сырье и полуфабрикаты для производства;

ü пополнять товарные запасы;

|

|

|

ü осуществлять текущие расходы на бизнес.

Кредит «Бизнес-Оборот» - это:

ü возможность предоставления денежных средств только под залог товарно-материальных запасов;

ü возможность выдачи частично необеспеченных кредитов;

ü увеличенные сроки кредитования;

ü различные варианты форм кредитования.

Возможны следующие виды обеспечения для получения кредита:

_транспортные средства;

_оборудование;

_товарно-материальные ценности;

_объекты недвижимости;

_ценные бумаги;

_поручительство собственников бизнеса;

_гарантии субъектов РФ или муниципальных образований;

_поручительство фондов поддержки малого бизнеса.

Базовые требования для получения кредита таковы:

ü компания должна быть резидентом РФ;

ü годовая выручка компании не более 400 млн. руб.;

ü срок ведения деятельности компании должен быть:

_не менее 3 месяцев – для торговли;

_не менее 6 месяцев – для остальных видов деятельности, кроме сезонных;

_не менее 12 месяцев – для сезонных видов деятельности.

2) Кредит «Бизнес-Недвижимость»

Необходим, если требуется площадь для ведения бизнеса. Данный кредит предоставляется индивидуальным предпринимателям и малым предприятиям с годовой выручкой не более 400 млн. рублей.

В рамках кредита предприятие может приобретать:

ü офисные помещения;

ü производственные помещения;

ü складские помещения;

ü торговые площади;

ü рестораны и другие объекты общественного питания;

ü объекты гостиничного бизнеса

ü другие виды коммерческой недвижимости.

Кредит «Бизнес-Недвижимость» - это:

ü финансирование под залог приобретаемого объекта недвижимости;

ü увеличенные сроки кредитования;

ü возможность приобретения строящихся объектов недвижимости.

Возможны следующие виды обеспечения для получения кредита:

_приобретаемый объект недвижимости;

_поручительство собственников бизнеса.

Базовые требования для получения кредита таковы:

ü компания должна быть резидентом РФ;

ü годовая выручка компании не более 400 млн. руб.;

ü срок ведения деятельности компании должен быть:

_не менее 6 месяцев – для остальных видов деятельности, кроме сезонных;

_не менее 12 месяцев – для сезонных видов деятельности.

3) Кредит «Госзаказ»

Предназначен для получения денежных средств с целью выполнения государственных или муниципальных контрактов на поставку товаров, выполнение работ для государственных или муниципальных нужд.

В рамках кредита предприятие может:

ü пополнить оборотные средства для исполнения государственного контракта;

ü рефинансировать затраты, понесенные при реализации государственного контракта.

Кредит «Госзаказ» - это:

ü предоставление денежных средств под залог имущественных прав по контракту;

ü график погашения основного долга с учетом поступлений от заказчика по контракту;

ü финансирование как новых, так и действующих государственных контрактов.

Возможны следующие виды обеспечения для получения кредита:

_залог имущественных прав по контракту;

_поручительство собственников бизнеса.

Базовые требования для получения кредита таковы:

ü компания должна быть резидентом РФ;

ü годовая выручка компании не более 1 млрд. руб.;

ü срок ведения деятельности компании не менее 12 месяцев.

4) Кредит «Бизнес-Рента»

Предоставляется на любые бизнес-цели компаниям, осуществляющим сдачу коммерческой недвижимости в аренду. Данный кредит предоставляется индивидуальным предпринимателям и малым предприятиям с годовой выручкой не более 400 млн. рублей.

Кредит «Бизнес-Рента» - это:

ü финансирование под залог имеющегося в собственности приобретаемого объекта недвижимости;

ü увеличенные сроки кредитования;

ü учет специфики хозяйственной деятельности клиента при принятии решения о кредитовании.

Возможны следующие виды обеспечения для получения кредита:

_находящийся в собственности объект недвижимости;

_поручительство собственников бизнеса.

Базовые требования для получения кредита таковы:

ü компания должна быть резидентом РФ;

ü годовая выручка компании не более 400 млн. руб.;

ü срок ведения деятельности компании не менее 6 месяцев;

ü бизнес компании – предоставление услуг по сдаче в аренду объектов коммерческой недвижимости.

5) Кредит «Доверие»

Необходим, если требуется профинансировать любые текущие потребности бизнеса. Данный кредит предоставляется индивидуальным предпринимателям и малым предприятиям с годовой выручкой не более 400 млн. рублей.

Кредит «Доверие» - это:

ü свобода в выборе целей расходования денежных средств: отсутствие требования по подтверждению целей кредитования;

ü предоставление кредита без залога;

ü увеличенные сроки кредитования;

ü поручительство одного собственника бизнеса.

Базовые требования для получения кредита таковы:

ü компания должна быть резидентом РФ;

ü годовая выручка компании не более 400 млн. руб.;

ü срок ведения деятельности компании должен быть:

_не менее 3 месяцев – для торговли;

_не менее 6 месяцев – для остальных видов деятельности, кроме сезонных;

_не менее 12 месяцев – для сезонных видов деятельности.

6) Программа кредитования «ГАЗ»

Используется, если компания планирует приобрести транспортное средство для использования в бизнесе. Данный кредит предоставляется индивидуальным предпринимателям и малым предприятиям с годовой выручкой не более 25 млн. рублей.

В рамках программы кредитования «ГАЗ» предприятие может приобрести:

ü грузовой автотранспорт марки «ГАЗ»;

ü легкий коммерческий автотранспорт марки «ГАЗ».

Программа кредитования «ГАЗ» - это:

ü финансирование под залог приобретаемых транспортных средств;

ü участие в партнерской программе Банка;

ü увеличенные сроки кредитования;

ü возможность включения в стоимость транспортного средства:

_стоимости дополнительного оборудования;

_стоимости страховки приобретаемого транспортного средства;

ü возможность кредитования на приобретение транспортного средства по схеме «trade-in».

Возможны следующие виды обеспечения для получения кредита:

_приобретаемый транспорт;

_поручительство собственников бизнеса.

Базовые требования для получения кредита таковы:

ü компания должна быть резидентом РФ;

ü годовая выручка компании не более 25 млн. руб.;

ü срок ведения деятельности компании должен быть:

_не менее 6 месяцев – для остальных видов деятельности, кроме сезонных;

_не менее 12 месяцев – для сезонных видов деятельности.

Во всех случаях существует три шага при оформлении кредита:

Шаг 1. Юридическое лицо должно обратиться в отделение Банка, обслуживающее юридических лиц. Специалист банка назначит встречу, ознакомит со списком требуемых для получения кредита документов и ответит на все вопросы.

Шаг 2. На встрече совместно со специалистом Банка заполняется анкета на получение кредита, передается требуемый пакет документов кредитору. Кроме того, стороны договариваются о времени посещения специалистом Банка бизнеса кредитуемой компании.

Шаг 3. Банк проводит анализ финансово-хозяйственной деятельности бизнеса компании и принимает решение о предоставлении кредита.

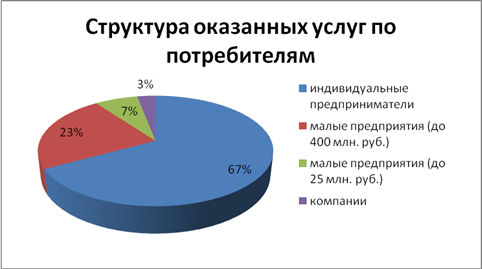

Основные потребители кредитных ресурсов это индивидуальные предприниматели, малые предприятия с доходом до 400 млн. руб. в год, малые предприятия с доходом до 25 млн. руб. в год и компании с доходом до 1 млрд. руб. в год. Структура оказанных услуг по потребителям представлена на рисунке 2.

Рис.2. Структура оказанных услуг по потребителям

В отделе продаж корпоративным клиентам предлагают следующие виды кредитов: кредит «Бизнес-недвижимость», кредит «Госзаказ», кредит «Бизнес-рента», кредит «Доверие», кредит «Бизнес-оборот», программа кредитования «Газ».

Структура оказанных услуг по видам кредитов представлена на рисунке 3.

Рис.3. Структура оказанных услуг по видам кредитов

Сотрудники отдела продаж корпоративным клиентам награждались грамотами и дипломами за участие в научно-практических конференциях и за высокий профессионализм и активное участие в сфере кредитования юридических лиц.

Маркетинговая деятельность

Банковский маркетинг – система управления и организации деятельности банка, направленная на получение прибыли в результате сбыта производимых банковских продуктов и услуг, всесторонне учитывающая происходящие на рынке процессы.

Целью маркетинговой политики банка, кроме роста получаемой прибыли является привлечение клиентуры, расширение сферы действия своих услуг, завоевание рынка. [3]

В качестве составляющих банковского маркетинга можно выделить: сбор информации, необходимой для познания рынка; изучение услуг и определение их цен (услуга-цена); организацию сбыта услуг.

Цель сбора информации – определение освоенного и потенциального рынков коммерческого банка, изучение потребностей и ожиданий этих рынков.

Банки по роду своей деятельности выступают в качестве продавцов на различных рынках банковских услуг, которые весьма неоднородны и включают в себя множество сегментов, их количество зависит от избранного критерия сегментации: рода или вида банковских услуг, клиентурного, географического, демографического, психокультурного, поведенческого признаков. [3]

Вторая составляющая банковского маркетинга (услуга – цена), - изучение характера продаваемых услуг и их цены, для определения которой надо знать закономерности ее формирования на рынке, имеющие свои особенности в зависимости от вида банковских услуг.

В основе спроса на банковскую продукцию лежит необходимость, имеющая либо материальную, либо психогенную природу. Необходимость формирует потребности и определяет мотивацию приобретения продукции. Характер действий мотивированного потребителя зависит от субъективной оценки им полезности услуги. Значимыми на момент приобретения банковской продукции могут оказаться не столько объективно важные свойства продукции, сколько ее так называемые характерные свойства, связанные с текущей ситуацией и спецификой мышления потребителя.

Особенности маркетинга в банковской сфере обусловлены, прежде всего, спецификой банковской продукции. Под этим термином подразумевается любая услуга или операция, совершаемая банком. Если раньше банк предлагал вкладчикам и заемщикам стандартный набор банковских продуктов, то сейчас он вынужден постоянно разрабатывать их новые виды, адресованные конкретным клиентам – крупным фирмам, мелким предприятиям, отдельным категориям физических лиц и т.д. Единственным критерием в работе банка становятся реальные потребности клиента. Если на данную банковскую услугу нет спроса, то ее вообще не следует предлагать. [3]

Характерной особенностью банковских услуг является относительно большая продолжительность во времени. На практике это отражается на умении менеджеров банка устойчиво сотрудничать с клиентами, устанавливать, поддерживать партнерские, доверительные отношения.

Третья составляющая маркетинга - изучение условий сбыта услуг. К их числу относится: решение о выгодном размещении отделений и филиалов банка, выбор типа кредитного учреждения, внутреннее устройство банка, обязанности персонала и т.д.

Маркетинг лежит в основе работы всех подразделений банка. Мозговой центр маркетинга – коммерческий отдел или отдел планирования. Он занимается непосредственно изучением рынка, сбором информации, ее анализом, разработкой стратегии освоения рынка.

Более подробно рассмотрим концепцию маркетинга в Сбербанке РФ.

Поставленные цели и задачи требуют принятия маркетинговой политики Сбербанка, отвечающей предпочтениям и потребностям целевых групп существующих и потенциальных клиентов. Активная адресная продажа продуктов и услуг предусматривает определенные приоритеты в продуктовой политике, а также оптимизацию форм и методов продаж. Форма предложения должна быть удобна, доступна и привлекательна, качество - отвечать требованиям клиента, цена - соответствовать рыночному уровню и обеспечивать необходимую рентабельность.

Клиенты Сбербанка

Сбербанк России видит своих клиентов среди всех групп населения страны, предприятий любой формы собственности во всех отраслях народного хозяйства, кредитных организаций и других финансовых учреждений, институтов государственного управления. Сбербанк остается социально ориентированным и учитывает это в работе с клиентами. [13]

С каждым клиентом Сбербанк России стремится к установлению долгосрочных партнерских отношений. С этой целью Сбербанк прогнозирует развитие потребностей клиентов, появление новых направлений банковского бизнеса, проводит маркетинговые исследования, разрабатывает и предлагает полный спектр банковских продуктов и услуг.

Маркетинг предполагает использование различных методов стимулирования продаж. Последней разработкой в области привлечения клиентов является «Сбербанк Онлайн». [13]

Сбербанк Онлайн – это автоматизированная система обслуживания клиентов Сбербанка России через Интернет. С помощью Сбербанк Онлайн клиент может управлять своими счетами и совершать операции через сеть Интернет.

Данная система является безопасной, так как предусматривает защиту от мошеннических действий и определяет правила, которыми должен пользоваться клиент, чтобы сделать услуги безопасными и свести риски мошенничеств к минимуму.

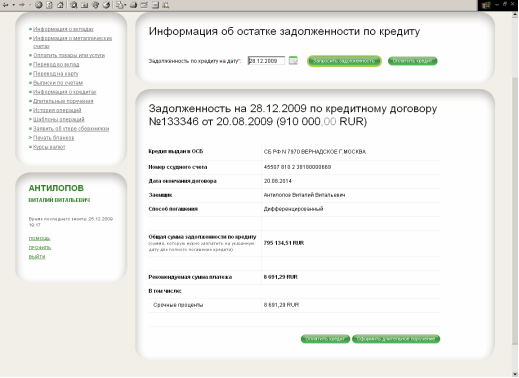

Клиентам «Отдела продаж корпоративным клиентам» будет особенно интересна услуга Информация о кредитах, которую предоставляет Сбербанк Онлайн.

Для получения информации о кредитах клиент должен выбрать:

• пункт меню «Информация о кредитах» на вкладке «МОИ СЧЕТА И ВКЛАДЫ»;

• пункты меню «Платежи» и «Оплата кредита» на вкладке «МОИ БАНКОВСКИЕ КАРТЫ»;

• или перейти на вкладку «МОИ КРЕДИТЫ».

Клиенту будет отображена информация о взятых кредитах, а также кредитах, по которым он является поручителем, залогодателем или созаемщиком, полученных в том территориальном банке Сбербанка России, который был выбран им в личном профиле.

Для того чтобы запросить остаток задолженности по кредиту необходимо кликнуть один раз левой кнопкой мыши в графе «Кредитный договор» по строке с данными о кредите. В открывшейся экранной форме кликнуть один раз левой кнопкой мыши по кнопке «Запросить задолженность». Окно с информацией об остатке задолженности по кредиту представлено на рисунке 4. [13]

Рис. 4. Информация об остатке задолженности по кредиту

Для запроса задолженности на конкретную дату необходимо в поле «Задолженность по кредиту на дату» установить необходимую дату и кликнуть один раз левой кнопкой мыши по кнопке «Запросить задолженность».

Для того чтобы погасить кредит нужно нажать один раз левой кнопкой мыши на кнопку «Оплатить кредит» (рисунок 5)

В открывшемся окне клиент должен выбрать свой Счет или карту списания для оплаты кредита и выбрать сумму, которую он хочет оплатить:

- Оплатить в объеме рекомендуемой суммы платежа

- Оплатить другую сумму

Оплачивать кредит можно в рублях, долларах или евро.

Рис. 5. Оплата кредита

Кроме того, клиент может оформить длительное поручение для автоматического погашения кредита с дифференцированным способом погашения со счета вклада и карты. Для этого нужно нажать кнопку «Оформить длительное поручение» и ввести необходимые параметры.

Таким образом, такая система является мощным механизмом для привлечения клиентов, так как позволяет управлять кредитом на расстоянии и в удобное для клиента время. [13]

Политика и структура продаж банковских продуктов и услуг

Основными направлениями политики продажи банковских продуктов и услуг являются:

А. Обеспечение потребностей массовой клиентуры в сбережении, накоплении и заимствовании средств, проведении расчетов, ведении бизнеса. Предоставление стандартного набора конкурентоспособных продуктов и услуг, предназначенных для различных региональных, отраслевых и социальных групп клиентов.

Повышение эффективности продаж массовых услуг и продуктов предполагает:

_стандартизацию и унификацию предлагаемых продуктов, включая комплекс организационных, информационных, финансовых и юридических процедур, объединенных единой технологией обслуживания клиента, в целях снижения трудозатрат и повышения качества обслуживания;

_управление продуктовым рядом, включая выделение перечня базовых услуг и продуктов универсального Сбербанка и замещение неэффективных продуктов и услуг, не пользующихся устойчивым спросом.

Б. Создание системы индивидуального обслуживания клиентов, включающей полный спектр банковских продуктов и услуг, отвечающих международным стандартам.

Данный подход предполагает:

_предложение клиенту специально разработанных индивидуальных схем и технологий, обеспечивающих развитие и оптимизацию бизнеса клиента, страхование его рисков;

_закрепление за клиентом персональных менеджеров, обладающих необходимым уровнем полномочий, предоставление клиентам технологических и информационных возможностей Сбербанка, широкого спектра консультационных услуг;

_проведение гибкой тарифной политики индивидуального обслуживания.

Каждое из предложенных направлений предполагает высокое качество продуктов и услуг, их постоянный мониторинг, повышение уровня сервиса за счет оптимизации банковских процедур и роста культуры обслуживания, системную разработку новых банковских продуктов и услуг для максимального удовлетворения потребностей клиента. [3]

Ценовая политика

Сбербанк проводит процентную и тарифную политику, исходя из рентабельности операций и оценки рыночных условий. Значительные объемы продаваемых продуктов и предоставляемых услуг снижают себестоимость отдельных операций и тем самым обеспечивают наиболее конкурентные цены для клиентов Сбербанка. [13]

Ценовая политика Сбербанка отражает как региональные различия, так и особенности проводимых операций с основными категориями клиентов. При оказании комплексных услуг Сбербанк учитывает эффективность взаимодействия с клиентом по общему финансовому результату. Сбербанк сохраняет социально-ориентированную процентную политику, в первую очередь, на рынке привлечения средств населения.

Огромное значение уделяется и рекламной политике. Сбербанк разработал системные подходы к рекламной политике, сделав ее эффективным инструментом формирования клиентской базы. Каждое конкурентное преимущество Сбербанка, каждый новый продукт, предлагаемый к продаже, должны быть известны и понятны клиентам, легко сравнимы и выгодно отличаться от предложений конкурентов. Лозунг Сбербанка «Всегда рядом» показывает заинтересованность банка в долгосрочном сотрудничестве с клиентом.

Реализуя принцип прозрачности, Сбербанк постоянно расширяет сотрудничество со средствами массовой информации по распространению достоверной информации. Существенно возрастает объем представляемой информации в Интернете.

Сбербанк рассматривает данное направление работы как основной источник обеспечения стабильного роста непроцентной составляющей в своих доходах, дополнительный резерв стабильности и устойчивости в случае значительных колебаний рыночных процентных ставок.

Дата добавления: 2020-01-07; просмотров: 138; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!