Определение параметров финансирования

Параметры финансирования тесно взаимосвязаны с типом привлекаемого инвестора, поэтому это двухсторонний процесс: с одной стороны, компания знает, что ей нужно, с другой стороны, надо понимать существующие на рынке реальные возможности и условия. При определении параметров финансирования необходимо решать следующие задачи:

● анализ и оценка инвестиционных ограничений;

● анализ предложений на рынке (круг потенциальных инвесторов и условий, на которых они обычно предоставляют финансирование);

● оценка реальных возможностей компании привлечь финансирование от того или иного инвестора;

● расчет стоимости инвестиционных ресурсов для каждого источника;

● расчет совокупной стоимости используемого капитала;

● выбор оптимального способа финансирования.

Компания при поиске инвестора определяет следующие основные параметры финансирования.

1. Срок финансирования.

2. Объем финансирования.

3. Стоимость (цена) финансирования (капитала) (данный параметр является ключевым – цена вопроса в большинстве случаев имеет решающее значение).

4. Схема финансирования.

5. Источник финансирования.

Остановимся на этих параметрах подробнее.

1. Определение срока финансирования обычно происходит в зависимости от срока окупаемости проекта (полного возврата финансирования) и срока жизни проекта (планируемый период деятельности).

2. Определение объема (суммы) финансирования происходит:

|

|

|

● на основе расчета суммы финансовых потребностей при разных вариантах проекта (в зависимости от масштаба проекта);

● с учетом реальной к привлечению суммы (вследствие финансового профиля и особенностей проекта / компании и ситуации на рынке капитала).

Определение требуемой суммы финансирования на практике происходит методом вычисления суммы максимального дефицита в потоках денежных средств (точки наименьшей величины накопленного денежного потока), когда потоки рассчитываются без учета привлекаемого финансирования.

Существуют еще несколько подходов к определению требуемого объема финансирования – они основаны на методах оценки стоимости и для исчисления потребности в финансировании используются редко:

● балансовый метод исходит из предпосылки, что общая сумма активов проекта / компании равна общей сумме финансирования;

● метод аналогий основан на установлении объема используемого капитала в аналогичных компаниях / проектах (в России такой метод применять нелегко в связи с недостатком необходимой информации);

● метод удельной капиталоемкости определяет размер капитала в расчете на единицу продукции, соответственно, умножив его на объем продукции, получаем сумму финансирования.

|

|

|

Определение реальной к привлечению суммы базируется на понимании того:

● на какой диапазон финансирования можно рассчитывать при использовании той или иной схемы финансирования;

● какую сумму будут согласны профинансировать источники при данном финансовом состоянии компании / проекта.

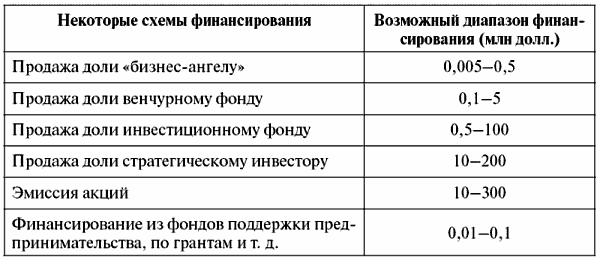

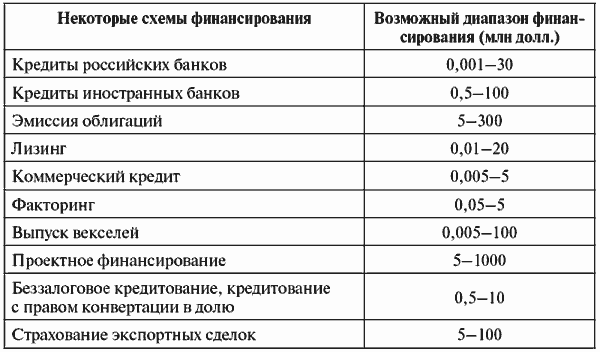

Практика установила рабочие возможные диапазоны объемов финансирования для каждой из используемых схем финансирования (табл. 13).

Таблица 13 Приблизительные возможные диапазоны объемов финансирования в зависимости от некоторых схем

3. Стоимость финансирования проекта должна быть минимальной – в этом случае разница между прибылью и стоимостью финансирования остается компании или ее владельцу. Определению подлежит максимально возможная, или предельная, цена капитала.

Проект эффективен, если его доходность превышает стоимость используемого капитала. Чтобы понять, сколько необходимо привлечь финансирования и по какой цене, необходимо рассчитать:

а) среднюю стоимость капитала компании в зависимости от суммарного объема капитала;

б) уровни рентабельности на вложенный капитал проектов (видов деятельности, которые нуждаются в финансировании);

|

|

|

в) предельную цену капитала.

Средняя стоимость финансирования (WACC) означает, какую процентную ставку должна заплатить компания по всему объему финансирования в целом. Чтобы рассчитать WACC, сначала надо определить цену каждого вида капитала компании.

WACC можно рассчитать по формуле:

WACC = W1 x C1 x (1 – T) + W2 x C2 + Wn x Cn

где:

● W — доля части капитала (заемных средств, привилегированных акций, обыкновенных акций, нераспределенной прибыли и т. д.);

● C – стоимость соответствующих частей капитала;

● Т – ставка налога на прибыль; для такого источника финансирования, как прибыль, необходимо иметь в виду, что компания сможет его использовать только после налогообложения.

Величина WACC зависит от общего объема капитала. Обычно чем больше компания привлекает финансирования, тем выше средняя стоимость капитала. Это понятно, поскольку в первую очередь привлекается по возможности дешевый капитал, затем более дорогой. Поэтому средняя стоимость капитала растет ступенчато.

Для понимания уровней рентабельности на вложенный капитал и потребностей в финансировании необходимо составить список проектов (видов деятельности, которые нуждаются в финансировании) и представить по каждому два показателя:

|

|

|

● требуемый объем финансирования;

● уровень рентабельности на инвестиции.

Проекты ранжируются по уменьшению уровня рентабельности: в первую очередь финансированию подлежат наиболее рентабельные проекты. Чем больше финансирования привлекается, тем с меньшей рентабельностью проекты финансируются. Итоги можно представить в таблице и графически.

Чтобы понять максимальную стоимость капитала, которую способны «переварить» компания / проект, необходимо сравнить для разного объема финансирования:

● уровень средней стоимости капитала;

● уровень рентабельности на вложенный капитал.

Результат можно представить графически. Точка пересечения WACC и потребностей в финансировании означает максимально возможную для компании стоимость капитала. Именно при такой стоимости все финансируемые проекты окупятся, а компания справится с тем, чтобы заплатить цену за привлеченное финансирование (за каждый вид финансирования свою цену).

4. Схема финансирования определяется на основе формы и иных факторов в основном исходя из влияния выбранной формы на финансовое состояние, степень самостоятельности компании и риск невыполнения обязательств перед инвесторами. Основные схемы финансирования перечислены в табл. 13.

Форма финансирования следующим образом влияет на финансовое положение (состояние) компании:

● собственные средства – отвлекаются от пополнения оборотных средств, снижается срочная ликвидность;

● долевые инвестиции – укрепляют финансовое положение компании;

● краткосрочные заемные средства – ухудшают платежеспособность, возвращаются до срока окупаемости проекта из финансовых резервов;

● долгосрочные заемные средства – не влияют на срочную ликвидность, но изменяют соотношение собственных и заемных средств.

Форма финансирования влияет также на степень самостоятельности компании:

● использование собственных средств – дает максимальную степень независимости и самостоятельности;

● долевое финансирование – снижает степень независимости и самостоятельности прежних собственников компании;

● краткосрочные заемные средства – не влияют на степень самостоятельности в случае достаточной ликвидности;

● долгосрочные заемные средства – косвенно влияют на степень самостоятельности компании, так как долгосрочные займы используются целевым образом, а в случае их невозврата обеспечение подлежит изъятию.

Третьим зависящим от формы финансирования фактором является риск невыполнения своих обязательств перед инвесторами. В случае если привлекалось долговое финансирование, то невыполнение обязательств по выплате процентов влечет за собой реализацию залога, а возможно, и возбуждение процедуры банкротства. Инвестор, вложивший средства в уставный капитал компании, безусловно, более лояльно относится к собственной компании, что, впрочем, никак не отразится на мнении инвестора о результатах деятельности управляющего компанией.

Применение конкретной схемы финансирования каким-то образом влияет (или не влияет) на баланс компании и на отчет о доходах и расходах. Как следствие, в результате использования той или иной схемы финансирования компания двигается от одного типа структуры пассивов к другой.

5. Выбор источника финансирования зависит от условий предлагаемых источником финансирования, качества взаимодействия с источником и деловых контактов. Выделим следующие источники финансирования:

● банки российские;

● банки зарубежные;

● общества взаимного кредитования, ломбарды и другие небанковские кредитные организации;

● фонды прямых инвестиций / инвестиционные фонды;

● фонды венчурного финансирования;

● «бизнес-ангелы»/ частные инвесторы;

● крупные профильные компании;

● специализированные компании (лизинговые, факторинговые и др.);

● рынок ценных бумаг и его участники;

● крупные финансовые институты (пенсионные фонды, страховые компании, международные финансовые организации);

● региональные фонды поддержки предпринимательства;

● государство.

Когда компания определилась с параметрами финансирования – сколько, на какой срок, каким способом и от кого ей надо получить финансовые ресурсы, это само по себе еще не значит, что компании удастся это воплотить. Часто рынок капитала не может дать того, что нужно компаниям. А иногда отдельные игроки на рынке капитала за декларируемыми намерениями скрывают совершенно иные цели, что требует от привлекающих финансирование компаний особой осторожности.

Поэтому наличие, доступность и реальность организации финансирования с выбранными параметрами требует проверки на всех стадиях подготовки к финансированию. А надежность возможных источников финансирования во избежание обмана и других нежелательных последствий требует особого внимания.

Привлечение инвестиций

Основными этапами работ по привлечению внешних инвестиций (финансирования) являются:

● подготовка списка инвесторов и первичные переговоры;

● презентация проекта;

● детальные переговоры;

● подготовка к заключению сделки;

● оформление сделки.

Привлечение инвестиций может произойти, если будет найден потенциальный инвестор. Наличие потенциального инвестора еще не означает привлечения инвестиций – бывают случаи, когда сделки срываются на самых последних стадиях, а иногда отношения разрываются после заключения сделки. Заключение сделки по привлечению инвестиций происходит после глубокой работы компании – получателя инвестиций с потенциальным инвестором. Заключение сделки означает начало обязывающих друг друга отношений компании с инвестором.

Дата добавления: 2019-01-14; просмотров: 362; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!