Примеры высоких P/E, которые оказались замечательными сделками

В ситуациях, когда небольшие, но привлекательные компании роста имеют революционные новые продукты, то, что кажется высоким коэффициентом P/E, может фактически оказаться низким. Например:

• Xerox в 1960 г. продавалась по цене, в 100 раз превышавшей прибыль, – перед тем, как она повысилась на 3300 % (с 5 до 170 долл. с поправкой на дробление).

• Syntex в июле 1963 г. продавалась по 45‑кратной прибыли – прежде, чем продвинуться вверх на 400 %.

• Genentech в ноябре 1985 г. продавалась по цене, в 200 раз превышавшей прибыль, и взлетела на 300 % за пять месяцев.

• America Online в ноябре 1994 г. продавалась по цене, более чем в 100 раз превышавшей прибыль, перед тем как вырасти на 14 900 % с 1994 г. до своего максимума в декабре 1999 г.

Эти компании имели фантастические новые продукты: первое устройство для сухого копирования, оральную противозачаточную таблетку, использовали генетическую информацию для разработки новых чудо‑лекарств и имели доступ к новому революционному миру Интернета. Если бы вы имели предубеждение против P/E, которые посчитали бы слишком высокими, вы пропустили бы огромные повышения цен, которые пережили эти акции. Отсюда вывод: во время бычьих рынков обычно стоит отказаться от предубеждения против высоких P/E.

Не «шортите» акции с высоким P/E

В июне 1962 г., когда фондовый рынок находился на самом дне, один великий инвестор из Беверли‑Хиллз ввалился в офис моего приятеля‑брокера и прокричал, что при цене в 50 раз выше прибыли акции Xerox были серьезно переоценены. Он «зашортил» 2000 акций по цене 88 долл. (Он занял акции у своего брокера, чтобы продать их, в надежде, что акция понизится и позднее он сможет выкупить их дешевле, сделав деньги на разнице в цене.)

|

|

|

Акция немедленно взлетела вверх и, в конечном счете, достигла цены, равной 1300 долл. (до поправки на дробление). Вот чего стоят мнения о слишком высоких P/E! Личные мнения инвесторов, как правило, неверны; рынок почти всегда прав.

Резюме: концентрируйтесь на акциях с доказанной историей существенного роста прибыли за прошедшие три года и сильным повышением прибыли в последние кварталы. Не соглашайтесь на меньшее.

Глава 3

N = Новые продукты, новый менеджмент, новые максимумы: покупайте в нужное время

Требуется что‑то новенькое, чтобы вызвать потрясающий подъем цены акции. Это может быть важный новый продукт или услуга, которые быстро продаются и приводят к более быстрому увеличению прибыли. Либо это может быть изменение в менеджменте, приносящее новую энергию, новые идеи или, по крайней мере, «новую метлу», которая, как известно, «по‑новому метет». Новые условия в отрасли – например, дефициты, повышения цен или революционные технологии – могут положительно влиять на большинство акций в той или иной промышленной группе.

|

|

|

В нашем исследовании величайших акций фондового рынка с 1952 по 2001 г. мы увидели, что более 95 % ошеломляющих успехов компаний американской промышленности соответствуют по крайней мере одному из вышеупомянутых критериев.

Новые продукты, создавшие сверхуспешные компании

Одним из путей, ведущих компанию к огромному успеху и, как следствие, к значительному повышению цены ее акций, является выход на рынок с новым продуктом. Мы говорим не о новой формуле хозяйственного мыла. Новые продукты и компании должны революционизировать нашу жизнь. Вот некоторые примеры из прошлого:

1. Tupperware, новое подразделение Rexall, в 1958 г. помогло поднять акции компании с 16 до 50 долл. за штуку.

2. Thiokol в 1957–59 гг. вышла на рынок с новыми видами ракетного топлива, что подбросило ее акции с 48 до 355 долл.

3. Syntex в 1963 г. предложила оральную противозачаточную таблетку. Через шесть месяцев ее акции подскочили со 100 до 550 долл.

4. McDonalds со своим недорогим франчайзингом быстрого питания с 1967 по 1971 г. лавинообразно увеличил прибыль акционеров на 1100 %.

|

|

|

5. Акции Levitz Furniture в 1970–71 гг. подскочили на 660 % за счет популярности гигантских складов‑магазинов компании по продаже недорогой мебели.

6. Houston Oil & Gas, благодаря своему крупному новому месторождению нефти, взмыла вверх на 968 % за 61 неделю в 1972–73 гг. и поднялась еще на 367 % в 1976 г.

7. Акции Computervision повысились в 1978–80 гг. на 1235 % после введения нового оборудования для фабричной автоматизации Cad‑Cam.

8. Акции класса «В» Wang Labs выросли в 1978–1980 гг. на 1350 % благодаря разработке новых офисных машин для обработки текстов.

9. Акции Price Company в 1982–86 гг. подскочили более чем в 15 раз после открытия в южной Калифорнии сети инновационных оптовых магазинов‑складов.

10. Amgen разработала два успешных новых биотехнологических лекарства, Epogen и Neu‑pogen, и ее акции взлетели с 60 долл. в 1990 г. до 460 долл. в начале 1992 г.

11. Другая калифорнийская компания, Cisco Systems, придумала маршрутизаторы и оборудование для организации сетей, что позволило компаниям соединять географически разобщенные локальные компьютерные сети. Ее акции за 3,5 года – с ноября 1990 г. по март 1994 г. – взлетели почти на 2000 %. Через 10 лет, с 1990 по 2000 г., цена Cisco выросла на невероятные 75 000 %.

12. International Game Technology взмыла на 1600 % в 1991–93 гг. благодаря новым игровым продуктам на базе микропроцессоров.

|

|

|

13. Microsoft с марта 1993 г. до конца 1999 г. подняла свои акции почти на 1800 % в результате того, что ее инновационное программное обеспечение Windows захватывало рынок персональных компьютеров.

14. Peoplesoft, ведущий производитель личного программного обеспечения, за 3,5 года, начиная с августа 1994‑го, имела 20‑кратное взрывное увеличение цены акций.

15. Dell Computer, лидер и новатор прямых продаж персональных компьютеров, сделанных по заказу, с ноября 1996 г. по январь 1999 г. поднялась на 1780 %.

16. EMC, предложившая устройства компьютерной памяти высшего качества, используя постоянно возрастающую потребность в сетевом хранении данных, за 15 месяцев начиная с января 1998 г. взлетела на 478 %.

17. AOL и Yahoo! два лидера Интернета, предложившие потребителям новые порталы, необходимые для доступа к услугам и информации Интернета, выросли в цене с осени 1998 г. до 1999 г. на 500 %.

18. Прикладное программное обеспечение для баз данных и электронной коммерции Oracle повысило в сентябре 1999 г. свои акции с 20 до 90 долл. всего за 29 недель.

19. Charles Schwab, ведущий онлайновый дисконтный брокер, в период сдвига в сторону онлайновой торговли с конца 1998 г. вырос на 414 % всего за шесть месяцев.

20. Sun Microsystems предложила новые передовые сетевые продукты и с октября 1998‑го по март 2000 г. подскочила более чем на 700 %.

Никогда не позволяйте себе разочаровываться в американском фондовом рынке и отказываться от предлагаемых им возможностей. Появятся сотни новых лидеров, подобных упомянутым выше. Учитесь и готовьте себя к тому, чтобы суметь увидеть следующий большой круг новых победителей.

«Великий парадокс» фондового рынка

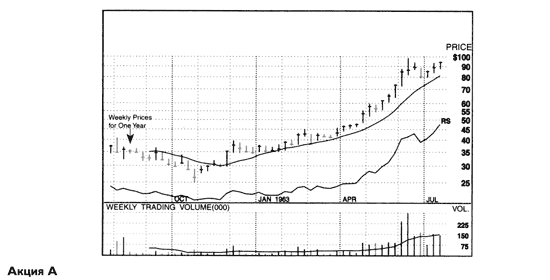

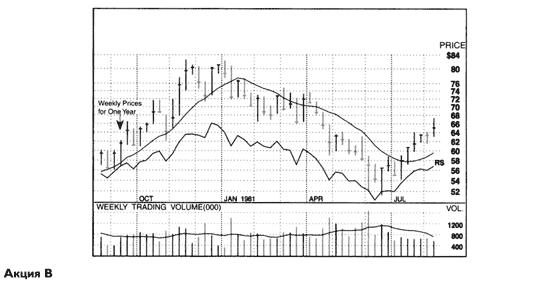

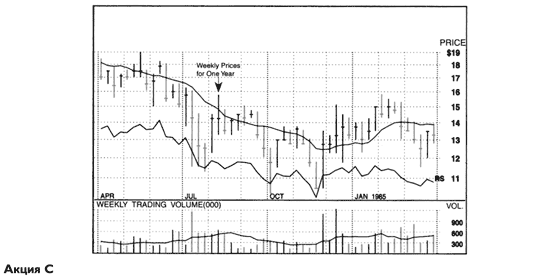

Существует еще один удивительный феномен, обнаруженный нами на ранней стадии роста всех выигрышных акций. Мы называем его «великим парадоксом». Прежде чем я расскажу вам о нем, взгляните на графики трех типичных акций. Какая из них представляется вам наилучшей покупкой: A, B или C? А чего вы постарались бы избежать? Мы дадим вам ответ в конце этой главы.

Подавляющее большинство индивидуальных инвесторов, как новичков, так и опытных, предпочитает покупать акции, находящиеся существенно ниже своих пиков, думая, что таким образом они заключают выгодную сделку. Среди сотен тысяч индивидуальных инвесторов, посетивших мои лекции по инвестированию в 70‑е, 80‑е и 90‑е гг., 98 % говорили, что не покупают акции, которые делают новые ценовые максимумы.

Этот феномен не ограничивается индивидуальными инвесторами. Я проводил обширные исследования для более чем 600 крупных институциональных инвесторов и увидел, что многие из них также являются «покупателями у основания». Они считают, что безопаснее покупать акции, представляющиеся выгодными сделками, потому что они или сильно упали в цене, или фактически продаются около своих минимумов.

Наше исследование величайших лидеров фондового рынка доказало (и это удивительно), что старая поговорка «покупай дешево, продавай дорого» оказалась абсолютно неправильной. Собственно говоря, наше исследование доказало прямо противоположное. Великий парадокс фондового рынка, в который трудно поверить, состоит в следующем:

То, что кажется большинству слишком дорогим и рискованным, обычно поднимается еще выше, а то, что кажется низким и дешевым, обычно падает еще ниже.

Вы находите, что в этот «парадокс высоты» не так‑то легко поверить? Позвольте мне сослаться на другое наше исследование. В нем мы анализировали долгосрочное поведение двух групп акций: тех, которые делали новые максимумы, и тех, которые делали новые минимумы.

Результаты оказались убедительными: акции из списка «новый максимум» имели тенденцию подниматься еще выше, тогда как акции из списка «новый минимум» имели тенденцию снижаться еще ниже.

Исходя из наших исследований, любая акция из списка IBD New Price Low («Новый минимум цены») имеет, скорее всего, довольно бледное будущее, и их следует избегать. На самом деле решительные инвесторы должны продавать такие акции задолго до того, как они попадают в список New Price Low. Акция, попавшая в список новых максимумов, особенно когда это происходит впервые и при торговле на большом объеме во время бычьего рынка, может оказаться объектом инвестирования с большим потенциалом.

Дата добавления: 2018-09-23; просмотров: 199; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!