Задача 5. (расчет чистого дисконтированного дохода проекта)

Имеется проект длительностью в 2 шага расчета, инвестиционные затраты С0=100 тыс. рублей, а потоки денег по шагам расчета С1=(+50 тыс. рублей) и С2=(+80 тыс. рублей). Если ставка дисконта не изменится, а потоки денег поменяются местами: С1=(+80 тыс. рублей) и С2=(+50 тыс. рублей), то изменится ли величина NPV? Почему?

Решение задачи:

Для определения целесообразности инвестиций необходимо, прежде всего, рассчитать такой показатель, как чистый дисконтированный доход. Чистый дисконтированный доход – это текущая стоимость будущих доходов (разности поступлений и затрат) за минусом инвестиционных затрат. Чистый дисконтированный доход определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или это превышение интегральных результатов над интегральными затратами.

Если инвестиционные затраты равны 100 тыс. руб., а потоки денег по шагам расчета равны 50 тыс. руб. и 80 тыс. руб., то чистый дисконтированный доход будет равен 3,97 тыс. руб. Таким образом, положительное значение чистого дисконтированного дохода позволяет сделать вывод о целесообразности реализации данного инвестиционного проекта.

Если потоки денег поменяются местами: 80 тыс. руб. и 50 тыс. руб., то чистый дисконтированный доход составит 7,38 тыс. руб. И в данном случае проект является целесообразным, поскольку он генерирует положительный чистый дисконтированный доход.

Сумма NPV зависит от того, в какой последовательности будет получен доход (50 и 80 тыс. руб. или 80 и 50 тыс. руб.), поскольку, чем быстрее будет получен доход, тем большую ценность каждый рубль этого дохода будет иметь для инвестора. Второй из рассматриваемых вариантов предусматривает, что большая часть дохода будет получена на первом шаге расчетов (т.е. раньше, чем при первом варианте), а меньшая – на втором шаге.

|

|

|

Здесь следует отметить взаимосвязь двух факторов: времени и стоимости. Важнейший принцип инвестирования состоит в том, что стоимость актива меняется со временем. Со временем связана еще одна характеристика процесса инвестирования – риск. Хотя инвестиционный капитал имеет вполне определенную стоимость в начальный момент времени, его будущая стоимость в этот момент неизвестна. Для инвестора эта будущая стоимость есть ожидаемая величина. Другими словами, для инвестора рубль, полученный сегодня, имеет гораздо большую ценность, чем рубль, полученный завтра.

Подробное решение задачи представлено в ролике

Задача 6. (сравнение инвестиционных проектов на основе чистой приведенной стоимости)

Предприятие имеет два варианта инвестирования имеющихся у него 200000 тыс. руб. В первом варианте предприятие вкладывает в основные средства, приобретая новое оборудование, которое через 6 лет (срок инвестиционного проекта) может быть продано за 14 000 тыс. руб.; чистый годовой денежный доход от такой инвестиции оценивается в 53 000 тыс. руб.

|

|

|

Согласно второму варианту предприятие может инвестировать деньги частично (40 000) в приобретение новой оснастки, а оставшуюся сумму в рабочий капитал (товарно-материальные запасы, увеличение счетов дебиторов). Это позволит получать 34 000 годового чистого денежного дохода в течение тех же 6 лет. Необходимо учесть, что по окончании этого периода рабочий капитал высвобождается (продаются товарно-материальные запасы, закрываются дебиторские счета).

Какой вариант следует предпочесть, если предприятие рассчитывает на 14% отдачи на инвестируемые им денежные средства? Воспользуйтесь методом чистого современного значения.

Решение задачи:

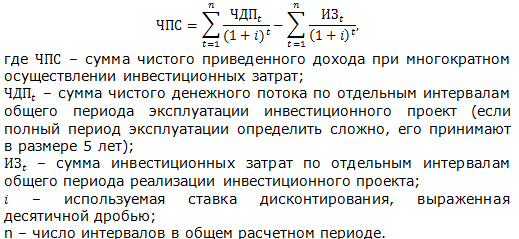

Формула для расчета чистой приведенной стоимости проекта:

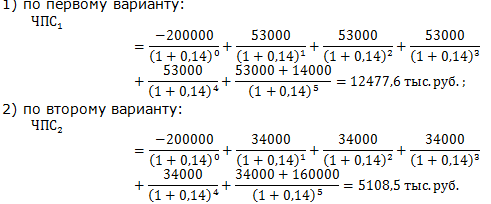

Осуществляем расчет чистой приведенной стоимости проекта:

Поскольку мы получили положительное значение чистой текущей стоимости, делаем вывод, что данные проекты являются выгодными. Исходя из критерия максимума чистой приведенной стоимости, для реализации выбираем первый вариант.

Дата добавления: 2018-06-01; просмотров: 847; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!