Какие факторы определяют объем (уровень) автономного инвестиционного спроса?

На этот вопрос существует два ответа: кейнсианский и неоклассический.

Кейнсианская функция автономного инвестиционного спроса.

В основе кейнсианской функции автономного инвестиционного спроса лежит категория предельной эффективности капитала.

Так как инвестиции дают результаты не в том периоде, когда они осуществляются, а в течение рядапоследующих периодов, возникает проблема соизмерения разновременных ценностных (стоимостных)показателей:

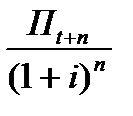

Возможность соизмерить разновременные ценностные показателидает принцип дисконтирования (известный из курса микроэкономики). Используя коэффициент дисконтирования, можно привестиразновременные денежные потоки к одному временному периоду:

- коэффициент дисконтирования, где

- коэффициент дисконтирования, где

i – норма дисконта – рыночнаяставка процента (в реальном выражении, так как уровень ценP = const.), под которую можно взять кредит для осуществления данного инвестиционного проекта,

n – количество лет (периодов), в течение которых ожидается получение дохода (прибыли) от осуществленных инвестиций.

По своей экономической сути норма дисконта устанавливает, в какой мере нынешняя ценность предпочтительнее будущей ценности.

Из микроэкономики известно, что инвестор осуществляет только те инвестиционные проекты, для которых чистая дисконтированная стоимостьNPV – имеет положительное значение:

NPV =–It +  +

+  + …+

+ …+  > 0 (1)

> 0 (1)

|

|

|

v NPV – чистая дисконтированная (приведенная) стоимость,

v It – цена предложения капитальных благ, то есть, объем инвестиций, которые необходимо осуществить в периоде t, чтобы приобрести капитальные блага данного вида;

v Пt+1…П t+n – доход (прибыль), которую ожидают получить в 1-м,…,

n–м периодах от использования приобретенных капитальных благ;

v  -это то, сколько стоит в периодосуществления инвестицийIt

-это то, сколько стоит в периодосуществления инвестицийIt

доход Пt+n, который инвестор ожидает получить в n–м периоде, т.е. это дисконтированная (приведенная) стоимостьPVожидаемого дохода Пt+n;

v  +

+  + …+

+ …+  - дисконтированная стоимость всего ожидаемого потока доходов:

- дисконтированная стоимость всего ожидаемого потока доходов:

· Этото, сколько стоит в период осуществленияинвестицийItвесь суммарныйпоток доходов, который инвестор ожидает получить за все n периодов.

· Это то, что побуждает инвестора предъявлять спрос на капитальные блага данного вида в объемеIt.

· Это, следовательно,цена спросана капитальные блага данного вида (при данной рыночной ставке процента).

Инвестиции будут осуществлены только в том случае, если цена спроса на инвестиции (дисконтированная стоимость всего ожидаемого потока доходов)будетне ниже цены предложения It при данной рыночной ставке процента. Это значит, что чистая дисконтированная стоимость NPV будет не меньше 0.

|

|

|

Значение нормы дисконта, при котором NPV = 0называетсяв микроэкономике внутренней нормой доходности –IRR.

Это означает, что IRR– это такая норма дисконта (ставка процента), которая уравнивает цену спроса на капитальные блага и цену предложения капитальных благ.

It =  +

+  + …+

+ …+  (2)

(2)

Из уравнения (2)следует, что чем выше ожидаемые доходы Πt+n, тем при прочих равных условиях выше внутренняя норма доходности IRR(для того чтобы сохранялось равенство обеих частей уравнения (2).

Она не зависит от текущей рыночной ставки процента.

Кейнс называл IRRпредельной эффективностью капитала (marginalefficiencyofcapital- MEC) данного вида.

По Кейнсу, предельная эффективность капитала – это такая норма дисконта, которая уравнивает «нынешнюю стоимость ряда годовых доходов, ожидаемых от использования капитального имущества в течение срока его службы, с ценой его предложения. Мы получаем таким образом предельную эффективность капитала отдельных видов капитального имущества. Наибольшая из этих предельных эффективностей может тогда рассматриваться как предельная эффективность капитала в целом» (Кейнс, с. 148).

Из уравнений(1)и(2)следует:

Ø Чем выше текущая рыночная ставка процента i, тем меньше стоит в период осуществления инвестиций ожидаемый в будущем поток доходов, т.е. тем меньше NPV при данной предельной эффективности капитала(= при данных ожидаемых доходах П), тем,следовательно, меньше уровень инвестиционного спроса I(и наоборот).

|

|

|

Из этого следует

ВЫВОД 1. Инвестиционный спрос и текущая рыночная ставка процентаiсвязаны обратной зависимостью:

iÞI¯

(Еще раз напомним: поскольку в кейнсианских моделях уровень цен неизменен, норма процента выступает в реальном выражении).

Ø Чем выше предельная эффективность капитала(= ожидаемые доходы П), тем больше при данной рыночной норме процента стоит сегодня ожидаемый в будущем поток доходов, т.е. тем больше NPV. Следовательно, рост предельной эффективности капитала, отражая рост ожидаемых доходов, увеличивает побуждение к инвестированию, способствует росту инвестиционного спроса.

Из этого следует

ВЫВОД 2. Инвестиционный спрос и предельная эффективность капиталасвязаны прямой зависимостью:

MECÞI

Из ВЫВОДОВ 1. и 2. следует

ВЫВОД 3. Чем больше разница между предельной эффективностью капитала и текущей рыночной ставкой процента (MEC–i), тем больше объем инвестиционного спроса:

|

|

|

(MEC–i)ÞI

Рис. 5.3Рис. 5.4

| Рост оптимизма |

| Рост пессимизма |

| ib |

0 IaIbI 0 I2II1I

· Из ВЫВОДОВ1., 2.,3. следует, что график инвестиционного спроса (рис. 5.3) является в то же время графиком предельной эффективности капитала:

при данных значениях предельной эффективности капитала объем инвестиционного спроса растет, если уменьшается текущаярыночная ставка процента и наоборот:

Как писал Кейнс, «действительная величина текущих инвестиций будет стремиться расти до тех пор, пока не останется больше никаких видов капитального имущества, предельная эффективность которых превышала бы текущую норму процента…величина инвестиций стремится к той точке на графике инвестиционного спроса, где предельная эффективность совокупного капитала равна рыночной норме процента» (Кейнс, с. 148).

Таким образом,

инвестиционный спрос представляет собой убывающую функцию от рыночной нормы (ставки) процента i:

I = I0 -  i

i

или

I = e – di, где

I0 (или e) – компонент инвестиционного спроса, независимый от процентной ставки (зависит от предельной эффективности капитала, т.е., от ожидаемых доходов);

(илиd) – коэффициент, показывающий, насколько снизится уровень инвестиционного спроса, если уровень процентной ставки увеличится на 1 процентный пункт (знак «–» означает, что график инвестиций имеет отрицательный наклон);

(илиd) – коэффициент, показывающий, насколько снизится уровень инвестиционного спроса, если уровень процентной ставки увеличится на 1 процентный пункт (знак «–» означает, что график инвестиций имеет отрицательный наклон);

i- уровень рыночной нормы (ставки) процента.

Если рыночная ставка процента установится на уровнеia, то инвестиционный спрос будет представлен уровнем Ia,который включает в себя инвестиционные проекты, предельная эффективность капитала которых не ниже (на самом деле – выше) ia.

Если же рыночная процентная ставка снизится до уровняib, то уровень инвестиционного спроса вырастет до Ib. Он включит в себя все инвестиционные проекты, вошедшие в состав Ia, а также те проекты, предельная эффективность которых хотя и нижеia, но не ниже(выше) ib.

Из 2.следует, что при неизменной рыночной ставке процента уровень инвестиционного спроса растет при росте предельной эффективности капитала и наоборот.

Ожидаемые доходы, а значит и предельная эффективность капитала, по Кейнсу, зависят от оптимизма или пессимизма инвесторов, т.е. настроений инвесторов, поэтому и предельная эффективность капитала отражает эту зависимость(рис.5.4):

· Если растет оптимизм, соответственно растут ожидаемые доходы, то растет и предельная эффективность капитала(независимо от рыночной ставки процента). Кривая Iсдвигается вправо: растет уровень спроса на инвестиции для каждой рыночной ставки процента, или

Дата добавления: 2018-05-12; просмотров: 324; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!