Проблемы налогообложения субъектов малого предпринимательства в Российской Федерации и пути их решения

В настоящее время в условиях существования экономической реформы в стране, особая роль отводится развитию малого бизнеса.Актуальность проблематики вопроса нашла отражение в возросшем числе публикаций, посвященных налогообложению малого бизнеса в России,и в значимости этих проблем для развития предпринимательства.

Так, Панов А.С., изучая систему налогообложения малых предпринимателей в Приморском крае, отмечает важность взаимодействия с органами государственного контроля и бюджета. Автор поддерживается мнения Митрофановой И.А., Эрентраута А.А. в необходимости комплексного реформирования налоговой системы. Исследователь отмечает тот факт, что введение специальных налоговых режимов в стране косвенным образом сдерживает рост малых предприятий, поскольку превышение предприятием одного изограничение специального режима, приводит к переводу компании на общий режим налогообложения, что означает увеличение налоговой нагрузки и усложнение налогового и бухгалтерского учета[28, с. 54].

Высоцкая Т.Р. отмечает, что малый бизнес за последнее десятилетие стал активно внедряться в инновационный процесс. Помимо прочего, малый бизнес способствует формированию среднего класса в стране, составляющего в мировой хозяйственной системе значительную долю экономически активного населения. Изучая перспективы развития малогои среднего бизнеса в России, автор отмечает важность поддержки малого бизнеса со стороны государства, что должно сопровождаться поиском новой интересной системы, работающей по принципу геомаркетингового навигатора–по этой системе, как утверждает исследователь, начинающий предприниматель сможет оценивать свое состояние на рынке в определенном регионе и определить себе, какой будет более успешным в определенном регионе[17, с. 117-120].

|

|

|

Рассматривая режимы налогообложения для субъектов малого бизнеса, Толстенко В.В., определила важность выбора налогового режима. Автор выделила положительные моменты в системах налогообложения. Отличительной чертой общей системы налогообложения (ОСНО) является высокая налоговая нагрузка, НДС в которой занимает основную часть. При данной системе налогоплательщик уплачивает налог на прибыль, налог на имущество и НДС. ОСНО для малого бизнеса –это верхний предел для малого бизнеса, на который переводятся налогоплательщики, в том случае, если показатели деятельности превышают допустимые. Специальные налоговые режимы являются стимулом для развития сферы деятельности малого бизнеса,поскольку совокупное налоговое бремя при использовании их существенно меньше[33, с. 127].

|

|

|

Также можно оценить удобство других налоговых режимов. Упрощенная система налогообложения (УСН) является самым комфортных среди налоговых режимов, который учитывает интересы налогоплательщиков, которые имеют бизнес со значительной долей затрат, такие как торговля и производство, а также занимающиеся деятельностью с высокой долей прибыли.В первой группе в качестве объекта налогообложения выбирается «доходы-расходы» по ставке 15 %, во второй группе–»доходы» , ставка составляет 6 %.

Единый сельскохозяйственный налог (ЕСНХН) является самым выгодным режимом, поскольку налоговое бремя, при уплате налога не связано с финансово - экономическим показателем деятельности предприятия.В качестве основного показателя выступает принятый законодателем средний вмененный доход, который основывается на базовой доходности. В качестве положительной стороны патентной системы налогообложения – уменьшение налоговой нагрузки по мере расширения бизнеса.

Однако, как отмечают многочисленные исследователи в области действующей системы налогообложения малого бизнеса (Власенков В.А., Смогина И.А.) ни одна из данных систем налогообложения в полной мере не стимулирует развитию малого бизнеса, особенности развитие инвестиций и инноваций и требует дальнейшего совершенствования в целях оптимального распределения налоговой нагрузки на предпринимателей.

|

|

|

Основное предназначение специального налогового режима для субъектов предпринимательства состоит в создании более легкой налоговой нагрузки для малого бизнеса.

Выбор форм ведения бухгалтерского учета в отношении субъектов малого предпринимательства определяется следующими факторами:

–финансовой возможностью;

–необходимостью формирования качественной и достоверной информации о финансово-экономической деятельности для принятия управленческих решений;

–определение позицией на рынке в отношении к конкурентам;

–определением потенциальных кредиторов.

Толстенко В.В. отмечает, что в России не существует универсального способа определения наиболее выгодного налогового режима. Об этом свидетельствуют следующие факторы:

–базы расчетов налогов несопоставимы;

–необходимо постоянно учитывать структуру себестоимости, поэтому выгодность режима на предприятии зависит от рентабельности предприятия;

–на совокупную налоговую нагрузку оказывает влияние величина уплачиваемых социальных взносов с заработанной платы сотрудников[40, с. 98].

|

|

|

На данный момент в России малый бизнес находится в достаточно неблагоприятной ситуации. С целью улучшения данного положения Путин В.В. ежегодно выступает с посланием к Федеральному собранию. С 01.01.2016 г. был введен трехлетний запрет на проведение плановых проверок для малого бизнеса. Такие условия не распространяютсяна все предприятия, а нате которые приобрел хорошую репутацию и не имел существенных нареканий.

Надзорные каникулы являются необходимым условием для нынешней экономической ситуации в стране, поскольку одним из главных плюсов является то, что предприятия малого бизнеса решают в значительной степени вопросы безработицы. Изатмуродова А.Х., изучая такую форму стимулирования малого бизнеса со стороны государства, отмечает важность таких нововведений для экономического развития страны[22, с. 86].

Галимарданова Н.М., Свечников К.Л., Сокольская Е.И. определили тенденции развития малого бизнеса в России, которые заключаютсяв следующем[18, с. 189]:

–ориентация на сферу услуг, то есть занимают именно ту нишу, которая менее развита в техническом оснащении, требует меньшего количества величины стартового капитала;

–доминирование микробизнеса–микропредприятий;

–региональный характер и низкий уровень взаимодействия с представителями крупного бизнеса, а также незначительное влияние малого предпринимательства на федеральном уровне;

–значительно невостребованный потенциал, что подтверждается вкладом в ВВП, количества рабочих мест.

Калинин А.А. отмечает наличия основных противоречий между государственной системой налогообложения и малым бизнесом, которые заключаются в несовпадении целей, определенных национальным интересоминтересами хозяйствующих субъектов,о чем свидетельствуют данные Финансирование программы развития малого бизнеса на 2005-2016 гг. [23, с. 77].

Рисунок 8–Финансирование программы поддержки малого бизнеса на 2005-2016 гг.

СайдуллаевФ.С. отмечает, что налоговые платежи субъектов малого бизнеса выступают в качестве основного источника дохода регионов. Однако поддержка органами государственной власти субъектов малого предпринимательства является неполной и нуждается в совершенствовании с целью увеличения доходной части консолидированного бюджета региона[36, с. 42].

Общероссийская общественная организация малого и среднего бизнеса «ОПОРА России» ежегодно публикует отчет о состоянии национального предпринимательского климата, в котором выделяет перечень ключевых проблем, которые препятствуют развитию малого бизнеса:

–дефицит кадров. Подготовка персонала для сфер малого бизнеса зачастую лежит на плечах бизнесменов. По данным исследований только каждая пятая организация может позволить себе обучение сотрудников;

–непосильная налоговая нагрузка. Действующая система налогообложения забирает основную часть прибыли предприятия, в результате чего, значительная часть предприятий остается на грани банкротства;

–низкая доступность финансов.Многие представители малого бизнеса отмечают низкую доступность к получению кредитов и займов;

–административные барьеры и коррупция;

–проблема социальной незащищенности персонала.Под действием налогового бремени часть предпринимателей стараются уйти от уплаты взносов.Заработанная плата «в конверте» становится обыденностью для населения, получая такую заработанную плату,сотрудники лишают себя получению социальных гарантий: пенсий, выплаты больничного и декретного листа.

Так, на мой взгляд, к малому бизнесу, как и к экономике государства в целом, в полной мере приемлема следующая характеристика, обоснованная академиком РАН Глазьевым С.Ю., который справедливо отмечает, что кризис является подтверждением критического состояния экономики России.В отличие от развитых стран, где кризис является стимулом для развития экономических процессов, в России кризис сильно ударил на наиболее уязвимый сектор–малый бизнес[19, с. 59].

Предприятия малого бизнеса являются важной сферой деятельности современной рыночной экономики. С развитием предпринимательства в Российской Федерации стремительно стали создаваться новые рабочие места, произошло оживление на рынке товаров и услуг, появилась возможность у большинства населения страны к поиску самостоятельного источника дохода, снизилась доля социальной нагрузке на расходы бюджетов Российской Федерации.

Основная особенность предприятий малого бизнеса – это деятельность в экономической среде с целью получения прибыли, экономической свободы, реализации товаров и услуг на рынке, гибкости и оперативности в принятии управленческих решений, более низкая потребность в наличии первоначального капитала, а также более высокая оборачиваемость собственного капитала в следствииосуществления финансовой деятельности.

Предприятия малого бизнеса выполняют важную роль, которая заключается в обеспечении населения рабочими местами, насыщение рынка товарами и услугами, выпуск специализированных товаров и услуг, а также удовлетворениинужд крупных предприятий.

Немаловажным является вклад малых предприятий в создание валового внутреннего продукта и в формировании федерального и регионального бюджета страны.

Малый бизнес, по своей сути,является базовой составляющей рыночной экономики, он играет огромную роль в формировании конкурентных, цивилизованных рыночных отношений, которые способствуют лучшему удовлетворению потребностей населения общества в товарах и услугах.

Развитие малого бизнеса в Россииявляется одним из главных факторов для решения экономических и социальных проблем в стране на федеральном, региональном и муниципальном уровне, поскольку именно малый бизнес формирует рабочиеместа для населения.

Малый бизнес отличается способностью к быстрой адаптации к внешним изменениям и является источников инновационного роста в стране. Малый бизнес наиболее остро реагирует на все изменения рыночной конъюнктуры и налогового права, формирует необходимую атмосферу конкуренции, выступает в роли источникаформирования среднего класса.

По данным Аналитического центра, в России вклад в малый бизнес во ВВП и занятость населения составляет около 20% и25 % соответственно. Несмотря на то, что развитие данного сектора экономики является приоритетным в государственной политике, на сегодняшний день доля малого бизнеса ничтожна мала.В России доля малого предпринимательства занимает около 22 % ,в то время как в США равняется 50%,в Китае–60%. Российские предприниматели связывают это с плохим микроклиматом в стране.

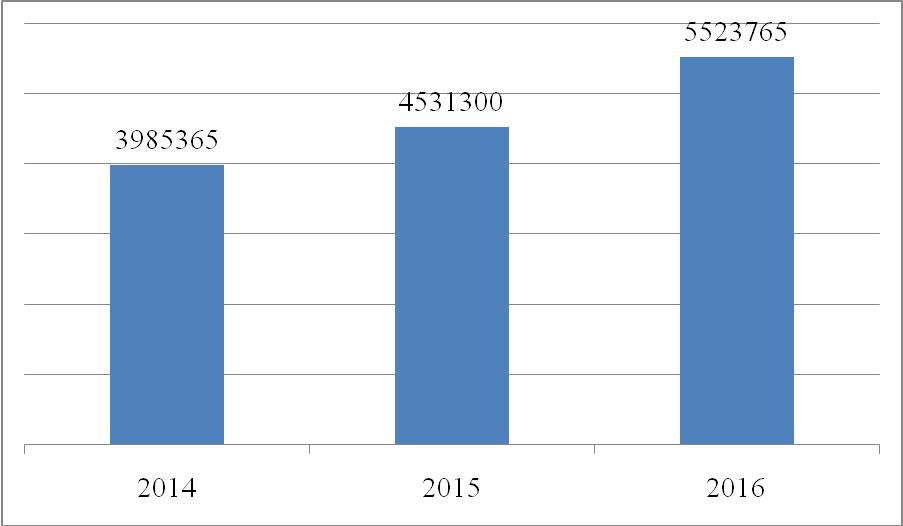

По данным Федеральной службы государственной статистики, в 2016 году количество зарегистрированных субъектов малого бизнеса увеличилось на 38,6 % по сравнению с 2014 отчетным периодом.

Рисунок 9–Количество зарегистрированных субъектов малого бизнеса в 2014-2016 гг. по данным ФСГС[43]

Доля налоговых поступлений в 2016 году от малого бизнеса находящегося в специальном налоговом режиме очень мала – около 11 % , УСН–50%.

По итогам исследований, проведенных «Российским банком поддержки малого и среднего предпринимательства»в 2016 году 53,4 % предпринимателей отмечают ухудшение условий для ведения предпринимательской деятельности.При этом для 27,3 % предпринимателей острая конкуренция является одной из самой важных проблем, 23,5% в качестве проблемы выделили проблему доступа к кредитам и другим формам займов, для 15 % остро строит проблема высокого уровня налогов в стране[42, с. 10].

Как справедливо отметил Доброва М.А.: «в качестве основного недостатка налогообложения малого бизнеса в РФ является налоговое бремя»[16, с. 32]. Система налогообложения, которая существует сегодня в стране,служит преимущественно фискальным целям и упрощению налогового администрирования со стороны налоговых служб, а не с целью снижения налоговой нагрузки, упрощенного налогового и бухгалтерского учета системы налогообложения в стране не учитывает издержки предпринимателей. Основным источником для инвестиций являются собственные средства субъектов малого бизнеса. В условиях кризисных ситуаций предприниматели вынуждены рассчитывать только на собственные силы, не прибегая к заемным средствам финансирования. Это связано с ростом процентных ставок банка, завышенные требования банка к финансовому состоянию заемщиков.

Установление налоговых ставок происходит без анализа и учета экономического влияния на производственные процессы, стимулирование инвестиций, а также на создание условий, препятствующих уходу налогоплательщиков от уплаты налогов. Таким образом, согласно данным ФНС, увеличение страховых взносов привело к уходу с рынка около 500 000 тыс. предпринимателей. Чрезмерно высокая налоговая нагрузка препятствует накоплению денежных средств, которые являются необходимыми для развития производственной базы, что приводит к прекращению деятельности многих предприятий, уходу предприятий в теневой бизнес, переориентацию на отрасли с более быстрым оборотом капитала. Так, в настоящее время среди отраслей преобладает торговля, что вызывает некоторую проблему, поскольку именно эта отрасль не создает добавленную стоимость и опасна для экономики страны и общества. Для того чтобы построить сбалансированную экономическую систему, государству следует повышать привлекательность малого бизнеса, функционирующего в производстве, в том числе путем снижения налогового бремени.Таким образом, малый бизнес должен получить значительные налоговые льготы, поскольку именно производственная деятельность сопрягается с высокими затратами, требует использование технологичного оборудования, квалифицированных сотрудников.

Следующей проблемой налогообложения является постоянное изменение налогового законодательства, что затрудняет процесс ведения бизнес процессов, а также работу самих налоговых служб. Нестабильность закона увеличивает издержки малого предпринимательства намного сильнее, чем крупного и среднего, так как получение информации об изменениях в порядке уплаты налогов, оформлении документации сопряжено с определенными издержками. Помимо этого, постоянные изменения усложняют процесс составления налоговой отчетности. При этом неправильное оформление документации или ошибки в сроках и их подачи и уплаты налогов по причине частоты изменения законодательства часто грозят большими штрафными санкциями.

Еще однойсерьезной проблемой в области налогообложения малого бизнеса является сложность самой системы. Сегодня предприниматель должен обладать профессиональными знаниями в области учета налогообложения, для того чтобы самостоятельно уплачивать налоги или нанимать специалистов по бухгалтерскому учета, что не соответствует потребностям бизнеса и отвлекает денежные средства.Большое число налогов и сборок приводит к тому, что даже профессиональные бухгалтеры часто допускают ошибки, что вынуждает оплачивать пени и штрафы. Осложняет ситуацию с налогообложением малого бизнеса и низкая финансовая грамотность предпринимателей и недостаток информирование о программах государственной поддержки. В настоящее время государство проводит активную политику в области стимулирования малого бизнеса. Выделение целевого финансирования является самой распространенной формой поддержки малого бизнеса.Еще одним способом поддержки является упрощенная форма сертификации и лицензирования, представление льгот для участия в ярмарках и выставках, скидок на рекламные акции.Начинающие предприниматели могут получать бесплатную юридическую помощь. Предоставляется ряду представителей малого бизнеса налоговые каникулы. Однако большинство субъектов малого бизнеса не знают о таких формах поддержки со стороны государства, что обуславливает необходимость совершенствования информационного обеспечения предпринимателей.

Повышение финансовой грамотности среди населения, проведение мероприятий по информированию субъектов малого бизнеса о существовании мер государственной поддержки, а также на пояснение осуществляемых изменений в налоговом праве и широкая огласка таких мероприятий в СМИ могут решить проблему.

Российские экономисты выделяет следующие проблемы развития налогообложения малого бизнеса. Панов А.С. одной из проблем называет отсутствие порядка ведения раздельного учета физических показателей базовой доходности (площадь, количество сотрудников). Исследователь выделяет следующие проблемы: каким образом делится численность административно-управленческого персонала,обслуживающего на предприятии несколько видов деятельности [28, с. 40].

Наиболее остро стоят проблемы внедрения раздельного учета операцийв малонаселенных пунктах, где например одна торговая организация обслуживает через магазины как население, так и больницы, детские сады и школы.

Экономическая необоснованность базовой доходности также является проблемой налогообложения. Как отмечает Митрофанова А.И., во многих регионах значение показателей базовой доходности, оказывающее основное влияние на величину базы налогообложения, которые установлены для отдельных категорий налогоплательщиков либо в завышенных, либо в заниженных размерах, что приводит к неравенству условий их налогообложениях в регионах.

Основной проблемой является трудности перехода с ЕНВД на иные режимы налогообложения. Карпухин А.И. отмечает тот факт, что в России недостаточно проработана процедура перехода с традиционной на упрощенную систему налогообложения, трудоемкость и неясность обратного перехода с упрощенной системы на традиционную и другие законодательные недоработки.Эксперты высказывают мнение о том, что процедура перехода от упрощенной системы обратно к традиционной вообще не достаточная определена.

Как отмечает Нагих В.Н., не менее важной проблемой является отсутствие денежных средств, которые необходимы для развития предприятия.

Резюмируя вышесказанное, следует отметить важность реформирования системы налогообложения субъектов малого бизнеса, поскольку сложившаяся в стране структура малого бизнеса, в реально количественных измерениях, свидетельствует о наличии существующего недостатка, она слабым образом ориентирована на производство добавленной стоимости, поскольку значительная часть малых предприятий функционирует в таких видах деятельности, в которых она не создается или только перераспределяется.

На наш взгляд, проблема налогообложения предприятий малого бизнеса является актуальной в современной экономической ситуации. Во-первых, это связано с противоречием налогового законодательстваи его нестабильностью. Недостаточная четкость и ясность нормативно-правовой документации, слишком частые изменения в налоговом законодательстве затрудняют работу самих налоговых служб, делают бесправным налогоплательщика.

Во-вторых, чрезмерно высокое налоговое бремя. Очевиден приоритет фискальных интересов государства над всеми остальными. Сегодняв стране ставки налогов устанавливаются без достаточного экономического анализа их воздействия на производство, стимулированиеинвестиций и пр.

В третьих, система, налогообложения в России довольна сложна и запутанна. Фактически не соблюдаются нормы п. 6 ст. 3 НК РФ, предусматривающая формулировку актов закона о налогах и сборам.

Изучив возможные варианты использования налоговых режимов в ООО «Альтис» можно сформировать вывод о том, что на сегодняшний день предприятием использует оптимальный налоговый режим в своей деятельности ОСНО (доходы минус расходы), а также, пониженная налоговая ставка в регионе по ОСНО позволяет снизить налоговую нагрузку, даже в том случае, если оно не имеет право на пониженную налоговую ставку.

Для того, чтобы улучшить ситуацию с налогообложением субъектов малого с и среднего бизнеса, мы вносим следующие предложения.

Необходимым условием для развития малого и среднего бизнеса в России, на наш взгляд,является снижение налоговой нагрузки для предпринимателей. Выделим основные направленияреформирования, способствующие снижению налогового бремени.

Во-первых, считаем возможным в Налоговом кодексе дать определение понятий «малыйбизнес (предпринимательство)» и «средний бизнес (предпринимательство)». Кроме того, увязать назаконодательном уровне статус бизнеса и возможно применяемую систему налогообложения.

Во-вторых, увеличить предельный объем годовой выручки при упрощенной системеналогообложения до 400 млн. руб., что позволит применять данный режим всеми субъектами малогобизнеса.

В-третьих, для снижения налоговой нагрузки среднего бизнеса, на наш взгляд, имеет смыслиспользовать опыт зарубежных развитых стран, где отсутствуют какие-либо специальные налоговыережимы, но для субъектов МСБ предусмотрены пониженные ставки на основные налоги (в основномналог на прибыль и НДС).

В целом можно утверждать, что за прошедшие два десятка лет, был пройден огромный путьпо восстановлению налоговой системы, отвечающей условиям рыночной экономики. Но это неозначает, что в преобразованиях больше нет нужды. Малое и среднее предпринимательствонуждается в построении оптимальной системы налогообложения, способствующей роступредпринимательства, а не развитии «теневой экономики».

Далее внесем конкретные предложения по сокращения налоговой нагрузки для ООО «Альтис».

Первый вариант. Организация продолжает применять общий порядок налогообложения без использования каких-либо инструментов налоговой оптимизации. Данный вариант не принесет за собой никаких перемен.

Второй вариант предполагает применение организацией ООО «Альтис» элемента налоговой оптимизации за счет использования права на освобождение от исполнения обязанностей налогоплательщика НДС. Это дает некоторый выигрыш в прибыли.

Третий вариант. ООО «Альтис» реализует свое право на применение кассового метода при исчислении налога на прибыль организации.

Статьей 273 п.1 Налогового кодекса РФ определено, что организации имеют право на определение даты получения доходов (осуществления расходов) по кассовому методу, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета НДС не превысила одного миллиона рублей за каждый квартал. Экономические показатели выручки ООО «Альтис», как фактической, так и планируемой, удовлетворяют данным требованиям.

В целях гл. 25 Налогового кодекса РФ (п. 2 ст. 273) датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступление иного имущества (работ, услуг) и (или) имущественных прав.

Расходами признаются затраты после их фактической оплаты.

Четвертый вариант предполагает сочетание освобождения от исполнения обязанности налогоплательщика НДС и применения кассового метода при исчислении налога на прибыль.

Пятый вариант. ООО «Альтис» имеет право на применение упрощенной системы налогообложения, что было выявлено на первом этапе налогового планирования.

При этом налогоплательщик может выбрать один из двух возможных объектов налогообложения: «доходы» либо «доходы, уменьшенные на величину расходов».

Шестой вариант. Налоговый план, соответствующий налоговому режиму «Упрощенная система налогообложения» с использованием объекта налогообложения «доходы, уменьшенные на величину расходов».

Разработав налоговые планы для общего порядка налогообложения с использованием элементов налоговой оптимизации и налоговых планов для специального налогового режима «Упрощенная система налогообложения», необходимо провести сравнительный анализ. При этом необходимо обратить внимание на структуру контрагентов, с которыми сотрудничает организация.

При применении специального налогового режима «Упрощенная система налогообложения» объект налогообложения «доходы» выгоден тем организациям, у которых невысокий уровень расходов, например с низким фондом оплаты труда. Объект налогообложения «доходы минус расходы», наоборот, импонирует организациям с высокой долей затрат. У ООО «Альтис» доля расходов по отношению к доходам достаточно высокая.

Поскольку ООО «Альтис» планирует работать преимущественно с физическими лицами, при данном варианте реализации бизнес-концепции наиболее выгодный вариант налогообложения - применение специального налогового режима - упрощенной системы налогообложения (объект налогообложения: доходы, уменьшенные на величину расходов).

Второй вариант реализации бизнес-концепции (в дополнение к коммерческой деятельности в Астрахани создание филиала организации в Астраханской области) также требует анализа налоговых последствий.

Исходя из финансового анализа, проведенного хозяйствующим субъектом, выручка организации должна возрасти на 60% за счет создания филиала. Предполагается обслуживать преимущественно физических лиц.

Наиболее выгодным вариантом налогообложения для ООО «Альтис» можно считать освобождение от исполнения обязанности плательщика НДС.

Поскольку цель любой предпринимательской деятельности - получение максимума прибыли, то при выборе варианта налогообложения необходимо, чтобы прирост чистой прибыли был выше, чем прирост суммы налоговых платежей. Мы предлагаем еще один вариант налоговой оптимизации –создание филиала. Создание филиала будет выгодным только тогда, когда прирост чистой прибыли будет выше прироста суммы налоговых платежей. Данного результата можно будет достичь, не создавая новые рабочие места в филиале и ожидая большего прироста выручки, а повышая производительность труда на уже имеющихся рабочих местах. Данное предложение «вытекает» из сущности специального налогового режима - ЕНВД. ЕНВД не зависит от финансового результата: налоговая база исчисляется как произведение физических показателей (количества работников) на базовую доходность, установленную НК РФ.

Можно также реализовать в некотором роде половинчатые меры – увеличить расходы, чтобы уменьшить налоговые выплаты. Сотрудникам можно открывать ИП для уменьшения налоговой нагрузки. Часть функций перевести на аутсорсинг. Можно войти в со

став крупного холдинга (чтобы часть налогов ушло на его плечи)

Обобщая возможные методы оптимизации налогообложения по региональным налогам, уплачиваемых предприятиями, можно сделать вывод, о том, что самыми эффективными инструментами являются использование налоговых льгот либо самой организацией, либо другим юридическим или физическим лицом, которое пользуется льготами и может сдавать в аренду имущество, транспортные средства и землю. Кроме того, регистрация организации на территории с пониженными налоговым ставками, либо льготным режимом налогообложения и действие от его лица в любом другом регионе РФ, а так же применение специальных налоговых режимов позволит оптимизировать налогообложение.

Заключение

На протяжении последних десятилетий активно обсуждается проблема места малого бизнеса в экономических процессах России, важность его развития и поддержки, что в дальнейшем будит способствовать стабилизации многочисленных социально-экономических моментов в стране. На территории страны существует множество программ поддержки малого и среднего предпринимательства на различных уровнях организации, которые тем самым позволяют сформировать эффективную инфраструктуру поддержки. Основными способами поддержки является: кредитование, субсидирование и выделение грантов.

Однако следует отметить тот факт, что положение многочисленных субъектов малого предпринимательства не улучшилось. Так, по данным Федерального портала малого и среднего предпринимательства в Российской Федерации за 2014-2015 года прекратились свою деятельность почти 923411 индивидуальных предпринимателей, а зарегистрировалось 2013.

ФЗ-402 «О бухгалтерском учете» существенно усложнил хозяйственную деятельность субъектов малого бизнеса. Согласно п. 2 ст.6 ФЗ «О бухгалтерском учете», не вести бухгалтерский учет имеют право только индивидуальные предприниматели в случае, если в соответствии с нормами законодательства Российской Федерации о налогах и сборах они ведут учет доходов или расходов и иных субъектов налогообложения в порядке, установленном действующим законодательством. Связывается это с тем, что, согласно статье 346.24 Налогового кодекса Российской Федерации, данные субъекты обязаны производить учет доходов и расходов и иных объектов налогообложения в соответствии с налоговым законодательством, независимо от применяемой системы налогообложения.

Малое предпринимательство в Российской Федерации использует следующие виды специального режима:

–упрощенная система налогообложения, которая имеет две разные формы и регулируется главой 26.2 Налогового кодекса Российской Федерации;

–система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (статья 26.3 Налогового кодекса Российской Федерации);

–патентная система налогообложения статья 26.5 Налогового кодекса Российской Федерации).

Однако, как отмечают многочисленные исследователи в области действующей системы налогообложения малого бизнеса (Власенков В.А., Смогина И.А.) ни однаиз данных систем налогообложения в полной мере не стимулирует развитие малого бизнеса, особенности развитие инвестиций и инноваций и требует дальнейшего совершенствования в целях оптимального распределения налоговой нагрузки на предпринимателей.

Основное предназначение специального налогового режима для субъектов предпринимательства состоит в создание более легкой налоговой нагрузки для малого бизнеса.

Выбор форм ведения бухгалтерского учета в отношении субъектом малого предпринимательства определяется следующими факторами:

–финансовой возможностью;

–необходимостью формирования качественной и достоверной информации о финансово-экономической деятельности для принятия управленческих решений;

–определение позицией на рынке в отношении к конкурентам;

–определением потенциальных кредиторов.

Список литературы

1. Конституция Российской Федерации от 12.12.1993. –М.: Право, 2017.

2. Налоговый кодекс Российской Федерации. Часть первая от 31.07.1998 (ред. от 30.10.2017). –М.: Право, 2017.

3. Налоговый кодекс Российской Федерации. Часть втораяот 05.08.2000 (ред. от 03.04.2017). –М.: Право, 2017.

4. Федеральный закон №402-ФЗот06.12.2011г. «О бухгалтерском учете»(ред. от 18.07.2017). –М.: Право, 2017.

5. Басовский Л.Е. Финансовый менеджмент: учебник / Л.Е. Басовский. – М.: ИНФРА–М, 2016.

6. Белова М.С., Кинсбурская В.А., Орлов М.Ю. и др. Налоговое право России в вопросах и ответах: Учебное пособие / А.А. Ялбулганова. – М.: Юстицинформ, 2015. – С. 29.

7. Борисов А.В. Большой экономический словарь/ А.В. Борисов. –М.: Книжный мир, 2016.

8. Брег С. Настольная книга финансового директора/С. Брег. – М.: Альпина Паблишер, 2015.

9. БрызгалинА.В.Налоговыепроверки.–М.: Эксмо, 2014.

10.

11. Винницкий Д.В. Налоговое право / Д.В. Винницкий. – М.: Юрайт, 2016. –С. 288.

12. Власенков В.А. Роль налогообложения в развитии субъектов малого и среднего предпринимательства: проблемы и перспективы//Налоговый вестник. –2015. –№2. –С. 3-8.

13. Горский И.В. Налогив рыночной экономике/ И.В. Горский. –М.: Анкил, 2015.

14. Горячев М.С. Налоги и налоговые вычеты в современной России. Исчисление и уплата/ М.С. Горячев. – Ростов-на-Дону: Феникс, 2014.

15. Демин А.В. Налоговое право России/ А.В. Демин. – М.: Проспект, 2014. – С. 15.

16. Доброва М.А. Проблемы налогообложения малого бизнеса/ М.А. Дробова// Материалы VIII Международной студенческой электронной научной конференции «Студенческий научный форум».

17. Высоцкая Т.Р. Перспективы малого российского бизнеса в 2017 году/ Т.Р. Высоцкая//Современная наука: актуальные проблемы и пути решения. –2016. –№ 4–С. 117-120.

18. Галимарданова Н.М., Свечников К.Л., Сокольская Е.И. Проблемы и перспективы развития системы налогообложения// Научно-методический журнал «Концепт». –2015–С. 1896.

19. Глазьев С.Ю. Уроки очередной Российской революции: крах либеральной утопии и шанс на «экономическое чудо»/ С.Ю. Глазьев. –М.: Экономическая газета, 2011.

20. Дудник М.А. Налоговое право. –М.: Книга по требованию, 2017

21. Елина И.А. Проблемы налогообложения малого бизнеса/ И.А. Елина// Молодой ученый. –2016. – № 24.

22. Изатмуродова А.Х. Надзорные каникулы, как фактор стимулирования развития малого бизнеса в Росии/ А.Х. Изатмуродова// Современные научные исследования и инновации. –2016. –№ 14.

23. Калинин А.А. Мало и медленно /А.А. Калинин// Российская газета. –2014. –№ 12.

24. Кирилина В.Е. Система налогового права: проблемы определения элементного состава // Финансовое право. –2015.– № 11.– С. 33.

25. Майбуров И.А. Налоговая политика/ И.А. Майбуров. – М.: Инфра-М, 2016.

26. Ногина О.А.Налоговый контроль: вопросы теории. –М.: Норма, 2016.

27.

28. Панов А.С. Проблемы налогообложения малого предпринимательства в Приморском крае/ А.С. Панов// Современные научные исследования и инновации. –2014. –№ 5.

29. Парыгина В.А. Российское налоговое право. Проблемы теории и практики / В.А. Парыгина. – М.: Юрайт, 2015. – С. 130.

30. Пепеляева С.Г. Налоговое право/ С.Г. Пепеляева. –М.: ЭКСМО-М, 2016.

31. Пушкарева В.М. История финансовой мысли и политики налогов/ В.М. Пушкарев. –М.: Финансы и статистика, 2015.

32. Рукавишникова И.В. Метод финансового права/ И.В. Рукавишникова. – М.: Проспект, 2015. – С. 89.

33. Родионов В.М. Налоги и налогообложения// Вестник. –2015. –№ 10.

34. Романова А.В. О налоге на доход физических лиц// Налоговый вестник. –2015. –№1.

35. РадионоваВ.М.Финансовый контроль. –М.: Эксмо, 2017.

36. СайдуллаевФ.С.Динамика развития малого предпринимательства в регионах РФ/ Ф.С. Сайдуллаев–М.: ЭКСМО, 2015

37. Сергеев И.В. Экономика организации (предприятия): учебное пособие / И. В. Сергеев, И. И. Веретенникова. – М.: Юрайт, 2014.

38. Смогина И.А. Налогообложение малых предприятий// Право и экономика. –2014. –№11. –С. 74-79

39. Спирина Л.В.Налоговые проверки. –М.: Экзамен, 2016.

40. Толстенко В.В.Система налогообложения как фактор развития малого предпринимательства/ В.В. Толстенко// Современные научные исследования и инновации. –2015. –№ 11.

41. Тимошенко В.А.Налоговые проверки. –М.: Учебная Книга, 2017.

42. Титов А.С. Налоговое администрирование и контроль/ А.С. Титов. –СПб.: Питер, 2016.

43. Трошин А.В. Сравнительный анализ методик определения налоговой нагрузки на предприятии// Финансы. –2015. –№ 21.

44. Тютин Д.В. Налоговое право: курс лекций/ Д.В. Тютин. –М.: Юрайт, 2015. – С. 17.

45. Уткин В.В.Налоговые проверки. –М.: Норма, 2017.

46. Финансовое право/ под ред. Ю.А. Крохина. –М.: НОРМА,2011. –720 с.

47. Химичева Н.И. Налоговое право/ Н.И. Химичева. –М.: ИНФРА-М, 2016.

48. Цинделиани И.А., Кирилина В.Е., Костикова Е.Г. Налоговое право России: Учебник. – М.: Эксмо, 2014. – С. 51.

49. Черника Д.Г. Налоги как источник дохода бюджета страны// Вестник–2016. –№ 32.

50. Шеремет А. Д. Анализ и диагностика финансово–хозяйственной деятельности предприятия / А.Д. Шеремет. – М.: ИНФРА–М, 2015.

51. Шеремет А.Д. Методика финансового анализа деятельности коммерческих предприятий / А.Д. Шеремет, Е.В. Негашев.–М.: ИНФРА–М, 2016.

52. Шохин Е.И. Финансовый менеджмент: учебник / Е.И. Шохин. – М.:КНОРУС, 2014.

53. https://www.nalog.ru/rn77/

| Заместитель директора по общим вопросам |

| Административно-хозяйственный отдел |

| Заместитель директора по реализации услуг |

| Отдел информационных технологий |

| Заместитель директора по экономике и финансам |

| Финансово-экономическое управление |

| Отдел бухгалтерии |

| Экономический отдел |

| Заместитель директора –главный инженер |

| Производственное управление |

| Заместитель инженера по ТБ, ПЧ |

| Отдел проектирования |

Приложение 1. Организационная структура управления

Приложение 2. Сравнение режимов налогообложения в Российской Федерации

| Параметры сравнения | ОРН | УСН | ЕНВД | ЕСХН |

| Налоги к уплате | Налог на прибыль; Налог на имущество; НДС | Единый налог, уплачиваемый всвязи с применением УСН | Единый налог на вмененный доход | Сельскохозяйственный налог |

| Ограничения применения | Нет | Не вправе применять УСН: –организации, имеющие филиалы; –банки; –страховщики; –негосударственные пенсионные фонды; –профессиональные участники рынка ценных бумаг; –инвестиционные фонды; –ломбарды; –организации, которые занимаются игорным бизнесом | Применяются в отношении определенных видов деятельности (ст. 346.26.НК РФ) | ЕСХН применяется в отношении организаций, где доля с/х продукции составляет 70 % |

| Виды деятельности | Без ограничения | Без ограничения | Закрытый перечень видов деятельности | Производство, переработка и реализация с/х продукции |

| Объект налогообложения | По налогу на прибыль: Прибыль По налогу на имущество: Движимое и недвижимое имущество ПО НДС: Реализация товаров и услуг | Доходы уменьшенные на величину расходов | Вмененный доход | Доходы, уменьшенные на выплату расходов |

| Налоговая база | По налогу на прибыль: денежное выражение прибыли По налогу на имущество организации: среднегодовая стоимость имущества | Денежное выражение доходов | Величина вмененного дохода | Денежное выражение доходов, уменьшенных на величину расходов |

| Налоговая ставка | По налогу на прибыль: 20% По налогу на имущество: 2,2% По НДС: 10-18% | 6,1%–ст. 346.20 п. 1 НК РФ 15%–ст.346.20 п. 2 НК РФ | 15% | 6% |

| Отчетный период | По налогу на прибыль: Квартал, полугодие, месс. По налогу на имущество: Квартал, полугодие,9 мес. По НДС: Нет | Первый квартал, полугодие, 9 мес. | Нет | Полугодие |

| Налоговый период | По налогу на прибыль : Календарный год По налогу на имущество: Календарный год По НДС: Календарный год | Календарный год | Квартал | Календарный год |

| Переход на иную систему налогообложения | Ограничений нет | Добровольно: по окончании текущегоналогового периода с начала следующего календарного года | Добровольно: по окончании текущегоналогового периода с начала следующего календарного года | Добровольно: по окончании текущегоналогового периода с начала следующего календарного года |

Дата добавления: 2018-05-12; просмотров: 438; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!