Модель Миллера-Орра

Модель Баумола проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. В действительности такое случается редко; остаток средств на расчётном счёте изменяется случайным образом, причём возможны значительные колебания.

Модель, разработанная Миллером и Орром, представляет собой компромисс между простотой и реальностью. Она помогает ответить на вопрос: как предприятию следует управлять своим денежным запасом, если невозможно предсказать каждодневный отток или приток денежных средств? Миллер и Орр используют при построении модели процесс Бернулли - стохастический процесс, в котором поступление и расходование денег от периода к периоду являются независимыми случайными событиями.

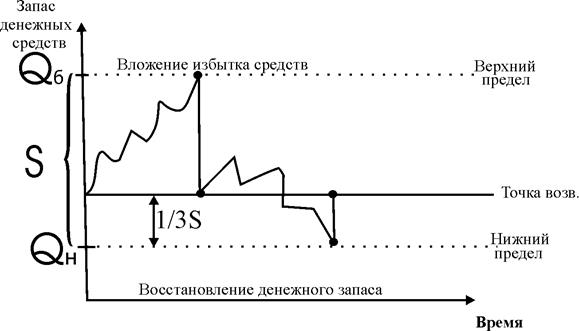

Логика действий финансового менеджера по управлению остатком средств на расчётном счёте представлена на рис.4.3 и заключается в следующем. Остаток средств на счёте хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит, предприятие начинает покупать достаточное количество ценных бумаг с целью вернуть запас денежных средств к некоторому нормальному уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продаёт свои ценные бумаги и таким образом пополняет запас денежных средств до нормальногопредела.

Рис. 4.3. Модель Миллера - Орра

|

|

|

При решении вопроса о размахе вариации (разность между верхним и нижним пределами) рекомендуется придерживаться следующий политики: если ежедневная изменчивость денежных потоков велика или постоянные затраты, связанные с покупкой и продажей ценных бумаг, высоки, то предприятию следует увеличить размах вариации и наоборот. Также рекомендуется уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставке по ценным бумагам. Реализация модели осуществляется в несколько этапов:

1. Устанавливается минимальная величина денежных средств (Он), которую целесообразно постоянно иметь на расчётном счёте (она определяется экспертным путём исходя из средней потребности предприятия в оплате счетов, возможных требований банка и др.).

2. По статическим данным определяется вариация ежедневного поступления средств на расчётный счёт (V).

3. Определяются расходы (РХ) по хранению средств на расчётном счёте (обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке) и расходы (РТ) по взаимной трансформации денежных средств и ценных бумаг (эта величина предполагается постоянной; аналогом такого вида расходов, имеющим место в отечественной практике, являются, например, комиссионные, уплачиваемые в пунктах обмена валюты).

|

|

|

4. Рассчитывают размах вариации остатка денежных средств на расчётном счёте (S) по формуле:

5. Рассчитывают верхнюю границу денежных средств на расчётном счёте (Ов), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

Ob=Oh+S.

6.Определяют точку возврата (ТВ) - величину остатка денежных средств на расчётном счёте, к которой необходимо вернуться в случае, если фактический остаток средств на расчётном счёте выходит за границы интервала (ОН, ОВ):

Tв = Он + 1/3*S.

Пример: Имеются следующие данные о денежном потоке на предприятии:

минимальный запас денежных средств (ОН) - 10 тыс. долл.;

расходы по конвертации ценных бумаг (РТ) - 25 долл.;

процентная ставка - 11,6% в год;

среднее квадратическое отклонение в день - 2000 долл.

С помощью модели Миллера- Орра определить политику управления средствами на расчётном счёте.

Решение

1. Расчет показателя РХ: (1+РХ)365=1,116,

отсюда: РХ=0,0003, или 0,03% в день.

2. Расчёт вариации ежедневного денежного потока:

V=20002=4000000.

3. Расчёт размаха вариации по формуле:

= 18900 долл.

= 18900 долл.

|

|

|

4. Расчёт верхней границы денежных средств и точки возврата:

ОВ= 1000+18900 долл.=29900 долл.

ТВ=10000+1/3*18900=16300 долл.

Таким образом, остаток средств на расчётном счёте должен варьировать в интервале (10000, 18900); при выходе за пределы интервала необходимо восстановить средства на расчётном счёте в размере 16300 долл.

Модель Стоуна

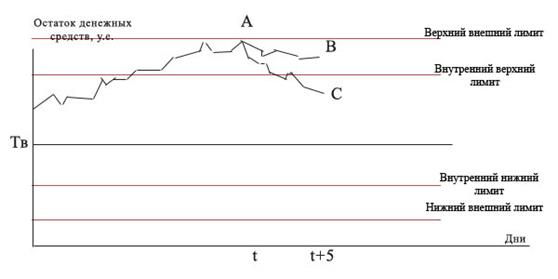

Модель Стоуна[1] в отличие от предыдущей модели больше внимания уделяет уделяет управлению целевым остатком, нежели его определению; вместе с тем она во многом сходна с моделью Миллера-Орра. Верхний и нижний пределы остатка средств на счете подлежат уточнению в зависимости от информации о денежных потоках, ожидаемых в ближайшие несколько дней. Данная модель дополняет модель Миллера-Орра, в которую дополнительно к внешним включаются внутренние контрольные лимиты, устанавливаемые примерно на уровне 10% от размаха вариации средств на расчетном счете. Концепция модели Стоуна представлена на на рис. 4.4.

Рис. 4.4. Концепция модели Стоуна

Когда в момент времени t остаток денежных средств на расчетном счете достигает верхнего внешнего лимита (точка А), который определяется как верхний предел в модели Миллера-Орра, финансовый менеджер делает прогноз на k (обычно k =5 как и изображено на рис.4.4) предстоящих дней. Если ожидаемый остаток средств в момент времени t + k останется выше внутреннего верхнего лимита (например, его размер определяется в точке B), то на величину (B-Tв) у.е. должны покупаться ценные бумаги. Если же прогноз покажет, что в момент времени t + k остаток окажется ниже внутреннего верхнего лимита (например, точка C), то фирма не должна покупать ценные бумаги. Аналогичные рассуждения верны и в случае нижнего лимита.

|

|

|

Таким образом, основной особенностью модели Стоуна является то, что действия фирмы в текущий момент времени определяются прогнозом на ближайшее будущее. Следовательно, достижение верхнего предела не вызовет немедленного перевода наличности в ценные бумаги, если в ближайшие дни ожидаются относительно высокие расходы денежных средств, тем самым минимизируется число конвертационных операций и, следовательно, снижаются расходы.

Дата добавления: 2015-12-20; просмотров: 19; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!