Виды экономических кризисов и их особенности

Содержание

1. Введение.

2. Понятие и причины возникновения кризисов.

3. Виды экономических кризисов и их особенности.

4. Корни российского кризиса.

5. Мировой финансовый кризис и его влияние на Россию.

6. Причины возникновения и проявления текущего мирового финансового кризиса.

7. Влияние мирового финансового кризиса на денежно-кредитную политику и банковскую систему России.

8. Пути преодоления: сравнительный анализ.

9. Литература.

Введение

Экономический кризис является одним из серьезных нарушений в обычной экономической деятельности. Он характеризуется в значительном спаде производства, нарушении сложившихся производственных связей, банкротстве предприятий, росте безработицы, и в итоге — в снижении жизненного уровня, благосостояния населения. Эта проблема является актуальной так, как кризис протекает в настоящее время и касается всех отраслей экономики.

Целью нашей работы является исследование глобального финансово-экономического кризиса 2008-2009 года, его появления и влияния на мировую экономику.

Понятие и причины возникновения кризисов

Понятие кризиса тесным образом связано с понятием социально-экономической системы, которая может проявлять способность своего существования в двух направлениях. Это функционирование (сохранение своих особенных функций для поддержания целостности) и развитие (приобретение новых качеств и функций в условиях изменяющейся внешней среды). Взаимосвязь этих двух тенденций носит диалектический характер: управление достигнутым функционированием имеет стабилизирующий и одновременно сдерживающий характер, а управление развитием организации носит инновационный характер, разрушающий процесс достигнутого уровня функционирования (рис.2.1).

|

|

|

Обострение противоречий через преобладание деструктивных сил порождает опасность возникновения и развития кризиса, угрожает жизнестойкости социально-экономической системе, оказавшейся под давлением негативных внешних и внутренних факторов.

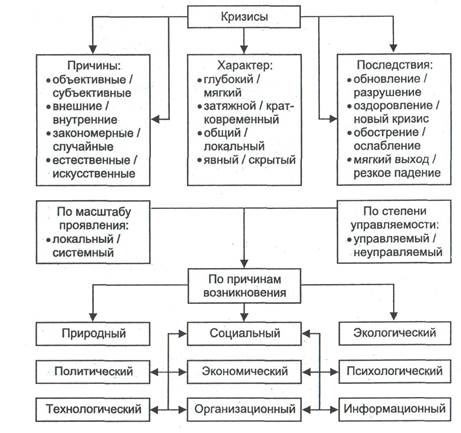

Причины кризиса могут быть различными: объективные, связанные с циклическими потребностями модернизации и реструктуризации, и субъективные, порожденные ошибками и недостатками в управлении (рис. 2.2).

Рис. 2.1. Возникновение опасности кризиса в социально-экономической системе

Рис. 2.2. Причины кризисов

Рис. 2.2. Причины кризисов

Причины кризиса могут быть внешними и внутренними. Внешние причины кризисов связаны с несовершенством управления на макро- и микроэкономических уровнях, с инновациями (новые научные знания, развитие научно-технического прогресса), с природными изменениями (например, ухудшение экологической ситуации), наконец, с обстоятельствами непреодолимой силы. Внешние причины для возникновения и развития кризиса существуют всегда, поэтому так важно предвидеть его возможные проявления. Внутренние причины кризиса связаны с неэффективным менеджментом на предприятии из-за непрофессионализма персонала, усложнения деятельности вследствие роста масштабов бизнеса и консерватизма личности.

|

|

|

Для уяснения понятия кризиса важно предвидеть всевозможные последствия кризисов, будет ли это финансовое оздоровление или ликвидация предприятия (рис. 2.3).

Рис. 2.3. Последствия кризисов

Выход из кризиса не всегда связан с позитивными последствиями. Возможен переход в состояние нового кризиса, может быть, еще более глубокого и продолжительного.

Последствия кризиса могут сопровождаться резкими изменениями или мягким длительным и поступательным выходом из состояния кризиса.

Посткризисные изменения в развитии предприятия могут носить долгосрочный или краткосрочный, а также обратимый или необратимый характер, отличаться качественными или количественными характеристиками.

|

|

|

Следует отметить, что кризис экономики советского периода относится к категории существенных по количеству и качеству, длительности периода, разрушительным последствиям. Тем важнее учесть допущенные ошибки и не допустить повторного обострения этого кризиса, подобного пережитому дефолту, сконцентрировать все позитивные усилия по скорейшему выздоровлению экономики и общества в целом.

В процессе учета и анализа банкротств важно определить вид экономического кризиса и его особенности. Идентификация кризиса позволит более четко высветить те параметры, по которым можно будет разрабатывать планы финансового оздоровления, способные реализовываться и выводить предприятие из кризиса.

Виды экономических кризисов и их особенности

Кризисы различаются по своей сути, причинам проявления и последствиям. Классификацию кризисов обычно связывают с выбором средств и способов управления ими (рис. 2.4).

Рис. 2.4. Типология кризисов

Причины кризиса могут носить объективный и субъективный характер. Из-за изменений в окружающей среде их можно назвать внешними, а, к примеру, неэффективный менеджмент или тихий саботаж персонала можно отнести к внутренним причинам. Причины кризиса могут носить случайный характер и проявляться в результате ошибок и просчетов менеджмента.

|

|

|

Закономерность причин может быть связана с жизненным циклом предприятия, отрасли и общества в целом. Также причины могут появляться естественным путем (землетрясения, ураганы, наводнения) и привноситься искусственно (террористические акты).

Характер протекания кризиса может различаться по нескольким признакам. Кризис может быть глубоким, с разрушением тех или иных модулей социально-экономической системы, И наоборот, протекать последовательно и безболезненно, в смягченных условиях.

Затяжные кризисы длятся долго, что говорит о неумении управлять ситуацией. Кратковременный кризис охватывает короткий период времени. Глобальный кризис касается всей социально-экономической системы, локальный затрагивает ее часть. Явный характер кризиса сразу заметен, легко обнаруживается. В свою очередь, скрытый кризис протекает незаметно и поэтому наиболее опасен.

Последствия кризисов могут привести к обновлению или разрушению, оздоровлению или возникновению нового кризиса, ослаблению или его обострению, плавному выходу или резкому усугублению кризиса.

Масштабы проявления кризиса могут отличаться локальностью или системностью. В анализе конкретных кризисных ситуаций необходимо отслеживать пограничные линии охвата социально-экономической системы, структуру этой системы и среду функционирования.

По степени управляемости кризис классифицируют как неуправляемый и управляемый.

Причины возникновения кризиса могут носить природный (условия жизнедеятельности человека с изменениями климата и катаклизмами), экологический (истощение ресурсов, загрязнение окружающей среды, возникновение опасных для человека технологий и др.), общественный или социальный характер.

Корни российского кризиса

Упрощенный подход к анализу российского финансового кризиса и перекладывание всей вины и ответственности на внешние факторы потенциально может сыграть злую шутку с российской экономикой. Без исчерпывающего анализа причин и механизмов развития российского финансового кризиса власти будут принимать неэффективные меры, а адекватные решения не появятся. Кроме того, крайне важно, чтобы все экономические субъекты правильно оценивали динамику ситуации и вносили необходимые коррективы в свои ожидания и поведение.

Бесспорно, кризис на западных финансовых рынках явился толчком к развитию кризисного процесса в России, однако представляется, что причины российского кризиса иные, нежели кризиса в финансовом секторе США. Сегодня можно констатировать, что финансовый кризис в России реализуется в трех основных плоскостях: потеря части капитала банковской системой и возможное кредитное сжатие; падение цен на нефть и связанное с этим «охлаждение» российской экономики; перегруженность российской экономики краткосрочными внешними займами при невозможности их рефинансирования. Рассмотрим их последовательно. Угроза кредитного сжатия. За период с 1 августа по 25 октября 2008 г., если судить по индексу РТС, котировки российских акций упали почти в 4 раза (549 пунктов против 1996). Российские банки практически не понесли потерь от ипотечных ценных бумаг, которые они не приобретали как низкодоходные, а все западные финансовые институты, напротив, считали их высокодоходными, и для них потери банковской системы от падения фондового рынка оказались весьма значительными. По состоянию на 1 августа 2008 г. российские банки имели существенные вложения как в федеральные, региональные и корпоративные долговые ценные бумаги, так и в акции российских компаний — 1,4 трлн руб. и 230 млрд руб. соответственно. Если предположить, что стоимость долговых бумаг снизилась после этого на 2—7% (в зависимости от категории эмитента), а стоимость вложений в акции изменилась в соответствии с динамикой индекса РТС, то (при разных гипотезах об объемах продаж ценных бумаг) получается, что прямые суммарные потери российских банков за август—октябрь могут оцениваться в 200—250 млрд руб., или примерно 7—8% совокупного капитала банковской системы.

Вполне оправданно предположить, что косвенные потери российских банков, связанные с падением фондового рынка, могут составить 50—70% величины прямых потерь. Таким образом, суммарные потери российских банков за три месяца будут исчисляться суммой в 300—350 млрд руб., или в 10—12% совокупного капитала банковской системы. С учетом 10-процентного норматива достаточности банковского капитала это означает, что банковские активы могут сократиться на сумму до 3,5 трлн руб. Если половина этого сокращения произойдет за счет снижения объемов выданных кредитов, то, следовательно, сумма последних должна сократиться на 10%.

Острой проблемой для российских банков может стать невозврат полученных кредитов российскими заемщиками, что потребует от банков повышения уровня рисков и резервирования на покрытие возможных убытков. Это означает, что банки должны будут размещать большую долю своих активов в наименее рисковые инструменты за счет сокращения вложений с более высоким уровнем риска, то есть сокращения того же самого кредитного портфеля.

«Охлаждение» российской экономики. Российская экономика в последние годы демонстрирует все признаки «голландской болезни». Рост реального обменного курса национальной валюты за счет увеличения объемов экспорта одних отраслей оказывает негативное воздействие на другие отрасли и на экономику в целом. Следствием «голландской болезни» является перетек производственных ресурсов из промышленности в сырьевой сектор, а также сектор услуг. Кроме того, укрепление национальной валюты усиливает приток капитала в страну, что «разогревает» потребительский спрос, однако негативный результат укрепления валюты в том, что ускоряется инфляция.

В качестве еще одного доказательства может служить тот факт, что практически % прироста ВВП в первом полугодии 2008 г. было получено в секторах, непосредственно связанных либо с благоприятной внешнеэкономической конъюнктурой (импорт и сырьевой экспорт), либо в секторах, развитие которых опиралось на интенсивные заимствования (финансовая деятельность, строительство и операции с недвижимостью), о чем свидетельствуют данные таблицы.

Таблица 1 – Структура ВВП и прироста ВВП России в первом полугодии

2008 г.(в %)

| ВВП | Прирост | |

| Конъюнктурные отрасли | 60,0 | 64,4 |

| Добыча полезных ископаемых | 9,3 | 10,5 |

| Оптовая и розничная торговля | 17,9 | 18,4 |

| Финансовая деятельность | 4,0 | 3,7 |

| Операции с недвижимым имуществом, Аренда и предоставление услуг | 8,4 | 6,5 |

| Строительство | 5,4 | 7,0 |

| Чистые налоги на продукты | 15,1 | 18,3 |

| Остальные сектора | 31,0 | 29,0 |

| Сельское хозяйство, охота и лесное хоз. | 2,8 | 3,5 |

| Рыболовство, рыбоводство | 0,2 | 0,2 |

| Обрабатывающие производства | 17,1 | 16,7 |

| Производство распределение электроэнергии, газа и воды | 2,2 | 1,3 |

| Гостиницы и рестораны | 0,8 | 0,7 |

| Транспорт и связь | 8,0 | 6,6 |

| Услуги государства | 11,5 | 9,9 |

| Государственное управление и обеспечение военной безопасности, обязательное социальное обеспечение | 4,4 | 3,3 |

| Образование | 2,4 | 2,3 |

| Здравоохранение и предоставление социальных услуг | 3,0 | 2,8 |

| Предоставление прочих коммунальных, социальных и персональных услуг | 1,7 | 1,4 |

| Косвенно измеряемые услуги финансового посредничества | -2,5 | -3,3 |

Источник: Росстат (http://www.gks.ru/bgd/free/b01_19/IssWWW.exe/Stg/d000/i000650.rhtm), расчеты автора.

Такая структура экономики и источников ее роста означает, что радикальное изменение внешнеэкономической конъюнктуры (падение сырьевых цен и спроса на сырьевые товары) и фактическое закрытие мировых рынков капитала, в том числе и для российских заемщиков, могут привести к чрезвычайно «жесткой посадке» российской экономики. Если предположить, что в конъюнктурных отраслях рост просто остановится (и не будет спада), а в остальных секторах он сохранится на уровне, достигнутом в первом полугодии 2008 г., то совокупные темпы роста российской экономики не превысят 2,5%.

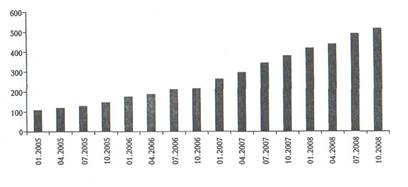

Кризис внешнего долга. Со всей очевидностью Россия столкнулась с кризисом корпоративного внешнего долга. Это определит многие макроэкономические тенденции на ближайший период. Совокупный внешний долг российских банков и компаний на конец третьего квартала 2008 г. превысил 510 млрд. долл., из которых около 200 млрд. являются краткосрочными, то есть подлежащими погашению до конца 2009 г.

Безусловно, кредит — необходимая поддержка развития любого бизнеса, и было бы нелепо требовать от российских компаний не прибегать к внешним займам, тем более что российские банки не в состоянии дать заемщикам ни крупные, ни «длинные» кредиты. А именно такие займы нужны, когда речь идет о сделках по поглощениям, особенно зарубежным, при которых экономические результаты от приобретений откладываются на годы, да и норма прибыли на развитых рынках, куда активно рвутся российские компании, существенно ниже, чем в России. Но то, с какой «яростью» российские компании набросились на внешние займы, поражает воображение: на начало 2005 г. корпоративный внешний долг составлял немногим более 100 млрд. долл., к середине 2006 г. едва перевалил за 200 млрд., но уже к середине 2007 г. приблизился к 350 млрд., а к середине 2008 г. вплотную подошел к 500 млрд. .

В какой-то мере ситуация с наращиванием внешнего долга напоминает те механизмы, которые работали на американском ипотечном рынке до начала кризиса. Там все прогнозы и оценки делались с учетом гипотезы о постоянном росте цен на недвижимость и стабильности процентных ставок, у нас — с верой в то, что «короткие» долги всегда можно будет рефинансировать, что фондовый рынок не может снижаться, что российская экономика является «островом стабильности» в бушующем океане финансового кризиса.

И как американская ФРС спокойно взирала на надувание пузыря на рынке недвижимости и разбухание балансов банков от нестандартных ипотечных кредитов и их производных, точно так же спокойно взирали на взрывоопасный рост корпоративного долга российские Минфин и Центробанк. Уже год назад было ясно, что благополучие российской экономики стало полностью зависеть от стабильно высоких цен на нефть и устойчивости притока капитала. Но осенью 2008 г. обе эти опоры рухнули.

Кому-то может показаться, что российские власти нашли рецепт борьбы с этой проблемой, приняв решение перекредитовать российских заемщиков за счет валютных резервов Центрального банка. Но уже сейчас очевидно, что озвученных 50 млрд. долл. на всех не хватит: объем заявок, свалившихся в ВЭБ еще до принятия закона, превысил эту сумму. Но самое главное: этот рецепт не позволяет надеяться на окончательное решение проблемы: через год, в конце 2009—начале 2010 г., полученные от ВЭБ кредиты нужно будет гасить.

Если мировые кредитные рынки не откроются вновь для российских заемщиков, то погашение внешнего долга будет осуществляться за счет либо «проедания» накопленных национальных сбережений (не важно, будут ли это валютные резервы Центрального банка, средства Резервного фонда или Фонда национального благосостояния, находящихся под управлением Минфина), либо существенного повышения нормы внутренних сбережений и сокращения уровня текущего потребления. Первый вариант не заставит российские власти принять содержательные решения в рамках проводимой экономической политики, но при этом будет чреват долгосрочными макроэкономическими угрозами. Второй вариант потребует радикальных изменений в проводимой макроэкономической политике, а именно снижения инфляции и достижения уровня положительных реальных процентных ставок.

Дата добавления: 2021-04-24; просмотров: 151; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!