Из писем партнерам: налогообложение

Июля 1963 г.

Существует определенная вероятность того, что мы получим в этом году значительный реализованный прирост капитала. Конечно, эта вероятность вовсе не обязательно материализуется, и в реальности она может ничего не добавить к нашему инвестиционному результату в этом году. Я твердый сторонник уплаты большого подоходного налога по низким ставкам. Огромное количество нечетких, сумбурных инвестиционных решений принимается исходя из так называемых налоговых соображений.

Мой собственный капитал – это рыночная стоимость активов минус налог, подлежащий уплате после продажи. Обязательство является таким же реальным, как и актив, если только стоимость актива не падает (увы и ах!), актив не передается кому‑то безвозмездно (без комментариев) или я не умираю с активом на руках. Последнее граничит с пирровой победой.

Инвестиционные решения должны приниматься на основе наиболее вероятной доходности после налогообложения при минимальном риске. Изоляция ценных бумаг с низкой налоговой базой просто замораживает часть капитала на уровне ставки, присущей изолируемым активам. Хотя в каких‑то случаях это может давать хороший результат, а в каких‑то плохой, в целом такой подход равносилен отказу от управления инвестициями. Владение большим количеством различных ценных бумаг с низкой налоговой базой без всякого сомнения приближается к владению ценными бумагами в целом, иначе говоря, доходность приближается к доходности Dow. Мы не считаем это оптимальным с учетом налогообложения.

Я уже говорил, что, если доходы от товарищества потенциально могут составлять заметную долю вашего совокупного налогооблагаемого дохода, то разумнее всего считать налог этого года равным налогу, начисленному в прошлом году. Тому, кто поступает таким образом, не грозят штрафные санкции. В любом случае налоговые обязательства для вступивших в товарищество 01.01.63 будут минимальными по той причине, что по условиям нашего соглашения об учреждении товарищества прирост капитала сначала распределяется между теми, кто имеет долю в нереализованном приросте.

Июля 1964 г.

Налоги

Мы вошли в 1964 г. с чистым нереализованным приростом капитала $2 991 090, который полностью связан с использованием средств партнеров в 1963 г. По состоянию на 30 июня мы реализовали прирост капитала в размере $2 826 248,76 (96 % которого приходятся на долгосрочные вложения), поэтому, скорее всего, в этом году будет реализован как минимум весь нереализованный прирост, связанный с вашей долей капитала и показанный в нашем письме от 25 января 1964 г. (пункт 3). Я вновь хочу подчеркнуть, что это не имеет никакого отношения к нашей текущей результативности. Вполне может оказаться, что, несмотря на мое приведенное выше заявление, рыночная стоимость вашей доли в BPL сильно уменьшится после 1 января, вот почему получение нами крупного нереализованного прироста капитала не является поводом для торжества. Аналогичным образом, когда наш нереализованный прирост капитала очень мал, это еще не повод для уныния. Мы принимаем инвестиционные решения на основе нашей оценки наиболее прибыльной комбинации вероятностей. С точки зрения уплаты налогов следует радоваться тому, что ставки обложения долгосрочного прироста капитала такие низкие, как сейчас.

Января 1965 г.

Налоги

В этом году партнеры хором жалуются на свои налоговые обязательства. Надо думать, вряд ли кто стал бы вздыхать, если бы его налоговый счет был нулевым.

Из‑за «налоговых соображений» вполне разумные в иных обстоятельствах люди совершают больше инвестиционных промахов, чем по любой другой причине. Один из моих друзей – известный философ Западного побережья – утверждает, что большинство ошибок в нашей жизни связано с тем, что мы забываем, к чему в действительности стремимся. Именно это происходит, когда такой сильно затрагивающий наши эмоции элемент, как налоги, появляется на горизонте (у меня есть еще один друг – известный философ Восточного побережья, – который говорит, что возражает не против подачи декларации, а против налогообложения).

Но вернемся к Западному побережью. К чему на самом деле необходимо стремиться в инвестиционном мире? Не к тому, чтобы платить минимальные налоги, хотя это, возможно, и следует учитывать на завершающем этапе. Нельзя смешивать, однако, средства с целью, а цель заключается в выходе из инвестиции с наибольшей доходностью после налогообложения. Совершенно очевидно, если две стратегии обещают равные доходности до налогообложения, и при этом одна из них предполагает возникновение налога, а другая нет, то вторая является более предпочтительной.

Крайне маловероятно, что 20 акций, отобранных, скажем, из 3000 возможностей, окажутся оптимальным портфелем и в данный момент, и год спустя при совершенно других ценах (как для выбранных акций, так и для альтернативных вариантов). Если наша цель состоит в получении максимальной ставки в сложных процентах после налогообложения, то нам просто нужны самые привлекательные акции при нынешних ценах. А при наличии 3000 быстро меняющихся переменных это неизбежно означает изменение (надо полагать, «генерирующее налог» изменение). Очевидно, что результативность акции в прошлом году или в прошлом месяце не является сама по себе причиной держать ее или не держать сейчас. Очевидно, что неспособность «выйти на безубыточность» ценной бумаги, которая упала, не имеет значения. Очевидно, что внутренний энтузиазм, оставшийся после владения акцией‑победителем в прошлом году, не имеет значения при принятии решения относительно того, должен ли этот победитель входить в оптимальный портфель в этом году.

В случае появления прироста капитала изменение состава портфеля ведет к необходимости уплаты налогов. За исключением особых случаев (которые, я вполне допускаю, могут встречаться) размер налога имеет второстепенное значение, если разница в ожидаемой результативности значительна. Я никогда не понимал, почему налог воспринимается многими людьми как тяжкое бремя, когда ставка обложения долгосрочного прироста капитала ниже, чем ставки обложения большинства видов деятельности (налоговая политика государства явно говорит о том, что рытье канав с социальной точки зрения менее желательно, чем перетасовка сертификатов акций).

С учетом того, что среди моих читателей значительна доля прагматиков, я лучше оставлю эти идеалистические рассуждения. Существуют только три способа избежать уплаты налога в конце: (1) умереть с активами на руках – это чересчур для меня – даже фанатичные приверженцы воспринимают этот «рецепт» со смешанными чувствами; (2) раздать активы безвозмездно – в этом случае вы определенно не будете платить налоги, но, конечно, и вам ничего не заплатят, и (3) упустить выигрыш – если у вас текут слюнки при виде такого способа экономии на налогах, то я восхищаюсь вами – вы определенно достойны своих убеждений.

Таким образом, политика BPL по‑прежнему заключается в максимизации прироста стоимости инвестиций, а не в минимизации налогов. Мы всеми силами будем доводить наш прирост капитала до наивысшего уровня, чтобы приносить Министерству финансов максимальный доход, но при минимальных ставках налогообложения, допускаемых правилами.

Любопытный подход к этой проблеме с налогами, индивидуальный инвестиционный менеджмент, появился в последние несколько лет. Он связан с изобретением так называемых своповых фондов. Они представляют собой инвестиционные компании, обменивающие свои акции на ценные бумаги широкого рынка, которыми владеют потенциальные инвесторы. Доминирующим аргументом при продаже была отсрочка (отсрочка, когда продавцы с энтузиазмом расхваливают ее, иногда кажется очень созвучной устранению) налога на прирост капитала при обмене одной ценной бумаги на диверсифицированный портфель. Налог уплачивается только в конце, когда выкупаются акции свопового фонда. У счастливчиков налог устраняется полностью в случае реализации одной из возможностей, о которой говорилось двумя абзацами ранее.

Предполагаемая мотивировка вхождения в своп довольно интересна. Участник свопа, очевидно, не должен хотеть в реальности держать то, что у него есть, иначе зачем ему пользоваться возможностью обмена (и платить очень приличную комиссию – обычно до $100 000), имеющегося на кучу таких же активов, принадлежащих другим озабоченным налогами инвесторам. Справедливости ради следует подчеркнуть, что после того, как все участники предоставят свои ценные бумаги для обмена и смогут проанализировать предлагаемый портфель, у них появляется возможность отказаться от участия, однако, насколько мне известно, довольно мало кто поступает так.

С момента зарождения этой идеи в 1960 г. появились 12 таких фондов (о которых мне известно), а в последнее время к ним добавились еще несколько. Данная идея не лишена привлекательности, учитывая, что совокупный объем продаж у фондов перевалил за $600 млн. Во всех этих фондах есть инвестиционный менеджер, которому они обычно платят 1 % от стоимости активов. Перед этим инвестиционным менеджером стоит интересная проблема: ему платят за грамотное управление фондом (в пяти крупнейших фондах вознаграждение варьирует от $250 000 до $700 000 в год), однако из‑за низкой налоговой базы, унаследованной от вкладчиков ценных бумаг, практически любое его действие приводит к возникновению обязательств по уплате налога на прирост капитала. И, конечно, ему прекрасно известно, что такие обязательства он создает для людей, которые крайне чувствительны к налогам, иначе они не держали бы акции свопового фонда.

Я преподношу все это немного гипертрофированно и не сомневаюсь, что в некоторых случаях своповые фонды могут быть наилучшим ответом на сочетание налоговых и инвестиционных проблем отдельных людей. Тем не менее, на мой взгляд, они представляют собой очень оригинальный тест для оценки способностей некоторых уважаемых инвестиционных консультантов, которые пытаются управлять инвестициями без уплаты (значительных) налогов.

Три крупнейших своповых фонда были организованы в 1961 г., в настоящий момент их активы в сумме составляют примерно $300 млн. Один из них, Diversification Fund, предоставляет отчетность на основе финансового года, что крайне затрудняет получение данных, необходимых для сопоставлений на основе календарного года. Другие два, Federal Street Fund и Westminster Fund (соответственно первый и третий по величине в группе), управляются инвестиционными консультантами, в распоряжении которых находятся не менее $2 млрд.

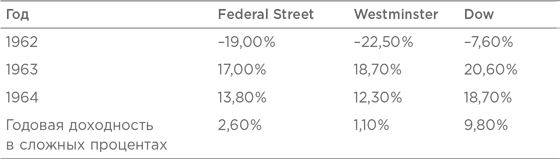

Вот их результаты за все полные годы существования:

Это сугубо результаты управления. Они не учитывают комиссию за вход и налоги, уплаченные фондом от имени акционеров.

Ну что, кто теперь за налоги?

Квинтэссенция

Туманные представления о налогообложении могут иногда мешать достижению того, к чему мы на самом деле стремимся – наивысшей возможной доходности после налогообложения. Обычно выбор акций является главным фактором, определяющим результат, а налоги играют лишь незначительную роль. Размер вашего капитала и, возможно, размер средств, доступных внешнему инвестиционному менеджеру, также могут иметь значение. Вопрос размера не так прост, как может показаться, поэтому мы посвящаем ему следующую главу.

Глава 12

Размер и результативность

У нас запас идей всегда на 10 % больше нашего банковского счета. Если в этом плане что‑то изменится, я обязательно сообщу вам{107}.

18 января 1964 г.

Пока рынки стабильно шли вверх в годы существования товарищества, Баффетт постоянно оценивал потенциальное влияние быстрого роста активов BPL на его будущую результативность. На протяжении многих лет он привлекал новых инвесторов и видел в наращивании фондов положительный момент. Вместе с тем, как только размер активов BPL достиг уровня, на котором инвестиционные идеи Баффетта уже не позволяли должным образом разместить их, он перестал принимать новых партнеров. Внимательное изучение последовательного изменения его комментариев по вопросу размера показывает, насколько глубоко в реальности переплетаются размер и рыночный цикл, когда дело доходит до ожидаемой результативности. Самый интересный вопрос заключается в том, в какой точке постепенное наращивание капитала превращается из положительного в отрицательный фактор. Как правило, эта точка приходится на момент, когда капитал перерастает идеи. На практике ответ зависит в значительной мере от того, в какой фазе рыночного цикла вы находитесь. Это не какое‑то неизменное число – все зависит от рынка. На медвежьих рынках даже менеджеры крупнейших фондов не испытывают затруднений с размещением огромных сумм. На спекулятивных пиках обычно лишь самые маленькие могут отыскать реальные высокодоходные идеи.

Если бы размер фондов BPL оставался в пределах нескольких миллионов долларов, Баффетту, возможно, удавалось бы полностью размещать их в периоды приближения рынка к спекулятивному пику. Не исключено, что именно это было причиной следующего комментария Баффетта на пике технологического пузыря:

«Если бы у меня в управлении был $1 млн или даже $10 млн, то я вложил бы все до цента. Самая высокая доходность, которую я когда‑либо получал, была в 1950‑х гг. Я переигрывал Dow. Не верите – посмотрите на цифры. Но в те времена я инвестировал какую‑то мелочь. Отсутствие больших денег – огромное структурное преимущество. Я думаю, что мог получить 50 % в год на $1 млн. Нет, я знаю, что мог. Я гарантирую это»{108}.

Правило «чем больше средств, тем труднее с ними работать» становится истиной лишь после перехода через определенный предел. Вложение нескольких тысяч или сотен тысяч долларов практически никогда не усложняется независимо от рыночной ситуации. Однако, когда вы достигаете уровня Berkshire (пример противоположной крайности), размер почти всегда является тормозом для результативности независимо от фазы рыночного цикла. Когда избыточный капитал достигает десятков миллиардов, мало какие компании достаточно крупны, чтобы рассматривать их в качестве объекта инвестирования, а такие компании тщательно отслеживаются и, как правило, эффективно оцениваются.

Данная тема впервые появляется в 1962 г. в эссе под заголовком «Вопрос размера», которое Баффетт начинает в своем характерном, пронизанном юмором стиле: «Помимо вопроса о том, что произойдет после моей смерти (хотя он покрыт тайной, мне бы очень хотелось приоткрыть ее), меня чаще всего спрашивают о том, как сказывается [именно так] быстрый рост фондов товарищества на результативности»{109}. Активы товарищества, составлявшие вначале $100 000, превышали $7 млн, когда Баффетт писал это ($59,5 млн в долларах 2015 г.). В тот момент Баффетт все еще считал, что более значительный размер должен быть лучше. Ключевым моментом являлся не абсолютный размер его капитала и не общее состояние рынка, а сочетание того и другого. Идей у него было больше, чем капитала, и поэтому увеличение размера казалось лучше.

Тем не менее даже тогда существовали отрицательные моменты. При работе с более мелкими, не очень известными ценными бумагами, которые нередко имели ограниченную ликвидность, даже небольшое увеличение инвестиционного капитала приводило к сложностям в покупке этих акций в достаточном количестве по приемлемым ценам. В результате на раннем этапе существования товарищества рост его размера был отрицательным фактором по отношению к недооцененным акциям для частного собственника, особенно с учетом сокращения количества хороших инвестиционных идей в то время. Это еще одно напоминание о том, что инвестирование с умеренными средствами имеет свои преимущества. Вы можете вкладывать туда, куда большинство других инвесторов не могут.

Вместе с тем более значительные активы тоже могут давать преимущество. Они открывают путь к инвестированию в контролирующие акции. Баффетт определенно верил в то, что возможности работы с контролирующими акциями расширяются с ростом размера его фондов и ослаблением конкуренции из‑за необходимости иметь определенный капитал для вступления в игру. Для тех, кто иронически относится к идее заняться этим самим, напомним, что Баффетт инвестировал в контролирующие акции, когда капитал BPL был эквивалентен паре миллионов в сегодняшних долларах.

Что более важно, ухудшение перспектив по прибыльности пассивных инвестиций или улучшение перспектив контролирующих инвестиций? Я не могу дать определенного ответа на этот вопрос, поскольку он в значительной мере зависит от типа рынка, на котором мы работаем. По моим текущим представлениям, нет причин считать, что эти факторы не могут быть взаимно компенсирующими; если мое мнение изменится, я обязательно сообщу об этом. Могу сказать с абсолютной уверенностью, что наши результаты в 1960 и 1961 гг. были бы лучше, если бы мы оперировали значительно меньшими суммами уровня 1956 и 1957 гг.» {110}

В 1966 г., когда бычий рынок был в полном разгаре, размер BPL рос экспоненциально в результате увеличения числа партнеров и фантастической результативности, а Баффетт управлял капиталом $43 млн, его представления все же изменились. Это был момент, когда он, наконец, объявил, что больше не может принимать новых партнеров, в разделе своего письма под заглавием «Отрицательные стороны сложных процентов». Размер стал иметь значение. Как Баффетт объяснил, «в текущих условиях, на мой взгляд, более значительный размер скорее пойдет во вред будущим результатам, чем поможет им. Это не обязательно относится к моим личным результатам, но практически наверняка затрагивает ваши»{111}.

Последнее предложение говорит очень многое о Баффетте как об инвесторе и как о человеке. Всем известно, что зачастую менеджер не заинтересован в закрытии фонда для внесения дополнительного капитала, даже если это пошло бы на пользу инвесторам. Для Баффетта, даже если бы он знал, что рост активов негативно отразится на результативности, с его 25 % с прибылей выше первых 6 % прироста, рост активов в управлении означал бы рост вознаграждения. Здесь, однако, мы видим еще один пример удивительного соблюдения интересов партнеров.

Поскольку рынок оставался горячим и фонды росли все больше, Баффетт предпринял следующий шаг, понизив официальную ожидаемую доходность BPL в октябре 1967 г. Теперь, имея капитал в размере $65 млн, он ясно дал понять, что основная проблема заключается не в размере, а в рынке. По его мнению, даже если работать с одной десятой капитала, ожидаемая результативность была бы лишь «немного лучше». Рыночные условия явно перевешивали как фактор.

Вместе с тем для индивидуальных инвесторов, работающих со средними суммами, небольшой размер является значительным преимуществом почти на любом рынке. Он дает возможность заниматься поиском возможностей в областях, которые недоступны для профессиональных инвесторов из‑за того, что компании в них слишком малы для институциональных инвесторов. Когда Баффетта спросили в 2005 г., по‑прежнему ли он подтверждает свой комментарий шестилетней давности относительно способности сделать 50 % в год на небольших суммах, то получили от него такой ответ:

«Да, я бы сказал то же самое и сегодня. На самом деле, мы по‑прежнему получаем доходность такого уровня от некоторых наших небольших инвестиций. Наилучшим десятилетием были 1950‑е гг.: я получал доходность 50 % с лишним с небольшим капиталом. Я мог бы сделать то же самое сегодня с меньшими суммами. В нынешних условиях это было бы, пожалуй, даже легче из‑за более простого доступа к информации. Вам нужно перелопатить кучу породы, чтобы откопать эти небольшие аномалии. Нужно найти компании, которые незаметны – незаметны никому. Это могут быть местные компании, функционирующие совершенно нормально. Одна из компаний, которые я нашел, Western Insurance Securities, торговалась по $3 за акцию, когда ее прибыль составляла $20 на акцию! Я постарался купить столько, сколько возможно. Никто не расскажет вам о таких компаниях. Вы должны найти их сами».

Так или иначе, всегда есть точка, в которой закон больших чисел начинает преобладать и дополнительные деньги начинают постепенно снижать доходность. После превышения определенного порога крупные фонды постепенно теряют потенциальную доходность. Если вы инвестируете собственный капитал, это вряд ли превратится в проблему, однако, если вы управляете фондом, вопрос снижения доходности заслуживает внимания. Порог варьирует в зависимости от фазы рыночного цикла. На минимумах медвежьего рынка он повышается (крупным менеджерам удается вкладывать массу денег с высокой доходностью), а на рыночных пиках он понижается (выживают только самые маленькие). Независимо от того, на какой фазе рыночного цикла вы находитесь, используйте историю BPL для прояснения вопроса о размере. Пока ваши идеи перевешивают доступный капитал, чем больше он становится, тем лучше, однако с того момента, когда активы начинают преобладать над идеями, увеличение размера снижает будущий темп прироста капитала (в процентном выражении, но не обязательно в денежном).

Иными словами, необходимо иметь в виду следующие два момента при рассмотрении инвестиции, где размер имеет значение: признавать, что исторические результаты профессиональных инвесторов, работающих с небольшими суммами, естественным образом являются более высокими при прочих равных условиях, и учитывать то влияние, которое текущий размер может оказывать на будущую результативность. Профессиональные менеджеры финансово склонны к наращиванию размера, а это не всегда совпадает с вашими интересами.

Дата добавления: 2019-09-13; просмотров: 193; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!