Классификация кредитов. Этапы кредитования

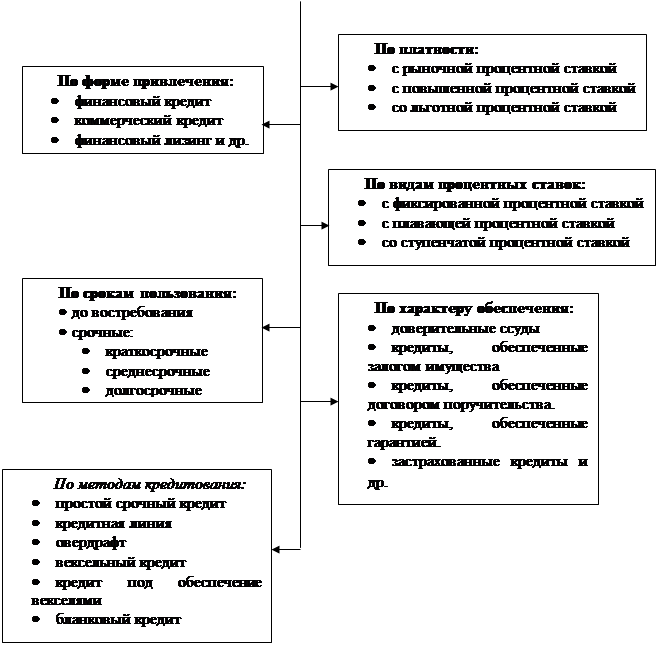

Существует множество различных форм и видов займов. Поэтому при положительном решении предприятием использования заемных средств, возникает проблема выбора наиболее подходящего вида кредита. На основе рассмотренных классификаций Р.М. Царева [42, с.154] и Е.И. Бородиной [10, с.85] на рисунке 1.1 предложена классификация кредитов.

| |||

| |||

Рисунок 1.1 - Классификация кредитов

По форме привлечения кредиты различают:

- Финансовый кредит (в денежной форме). Кредит в денежной форме является наиболее распространенным видом кредита в силу универсальности его использования. Это объясняется тем, что предприятие может финансировать деньгами любые свои потребности, тогда как сфера использования других форм кредитов весьма ограничена. Обычно источником финансового кредита является банк;

- Коммерческий кредит (в товарной форме). Одна из первых форм кредитных отношений в экономике, породившая вексельное обращение и тем самым активно способствовавшая развитию безналичного денежного оборота. Коммерческий кредит находит свое практическое выражение в финансово-хозяйственных отношениях между юридическими лицами в форме реализации продукции или услуг с отсрочкой платежа. Основная цель этой формы кредита - ускорение процесса реализации товаров, а, следовательно, извлечение заложенной в них прибыли. Инструментом коммерческого кредита является вексель, выражающий финансовые обязательства заемщика по отношению к кредитору. В современных условиях функции векселя часто принимает на себя стандартный договор между поставщиком и потребителем, регламентирующих порядок оплаты реализуемой продукции на условиях коммерческого кредита. Предприятия используют эту форму кредитования поскольку стоимость такого кредита значительно ниже стоимости обычных ссуд;

|

|

|

- Финансовый лизинг (в форме оборудования). Эта форма применима к финансированию долгосрочной аренды дорогостоящего оборудования. Согласно договору о лизинге арендатор получает в долгосрочное пользование оборудование при условии внесения периодических платежей владельцу оборудования. Для производственного предприятия лизинг позволяет в условиях сравнительно меньшего финансового напряжения (т.е. рассредоточения затрат во времени) обновлять основные фонды, формировать техническую базу производства для новых видов продукции, расплачиваясь за арендованное имущество по мере получения дохода от производимой с помощью этого имущества продукции. По сравнению с кредитом лизинг является более доступной формой привлечения инвестиций, поскольку не требует сложного пакета гарантий по кредитной сделке, т.к. предприятие получает фонды в полную собственность лишь при условии полного выкупа (тяжесть бремени по гарантированию кредитной сделки в этом случае перекладывается на лизинговую компанию).

|

|

|

По срокам пользования кредиты бывают:

- До востребования (должны быть возращены по первому требованию банка);

- Срочные (выдаются банком на определенный срок);

- Последние, в свою очередь, подразделяются на;

- Краткосрочные;

- Среднесрочные;

- Долгосрочные.

С позиции многих стран рыночной экономики краткосрочные ссуды – это ссуды, срок пользования которыми не превышает одного года. В основном это ссуды, обслуживающие кругооборот оборотного капитала, текущие потребности клиентов.

К долгосрочным ссудам относятся кредиты, сроки которых превышают 3 года. Данные ссуды обслуживают потребности в средствах, необходимых для формирования основного капитала, финансовых активов, а также некоторых разновидностей оборотных средств.

Среднесрочными кредитами являются кредиты, срок пользования которыми находится в пределах от 1 до 3 лет. Сфера их применения совпадает с обслуживанием потребностей посредством долгосрочного кредита.

|

|

|

Традиционно современное кредитное дело отличается преимущественно краткосрочным характером. Это объясняется тем, что даже при желании предприятия получить долгосрочный кредит, возможности его получения ограничены, поскольку банки предпочитают выдавать большей частью краткосрочные ссуды из-за меньшего риска последних.

Реальности денежного оборота современной России (сильная инфляция, быстрое обесценение банковского капитала) существенно видоизменяют устоявшиеся в мировой банковской практике стандарты краткосрочного, среднесрочного и долгосрочного кредита. Краткосрочными являются ссуды, предоставленные на срок до 6 месяцев, среднесрочными – на срок от 6 до 12 месяцев, долгосрочными – на срок свыше 1 года.

В отличие, к примеру, от американской практики, где краткосрочные кредиты зачастую оформляются без строго фиксированного срока (до востребования), российские банки, как правило, в обязательном порядке устанавливают срок пользования и погашения кредита.

По платности кредиты выделяются:

- С рыночной процентной ставкой;

- С повышенной процентной ставкой;

- Со льготной процентной ставкой.

Рыночная цена кредита – та его цена, которая складывается на рынке в данный момент, исходя из спроса и предложения, по различным видам банковских ссуд. В условиях сильной инфляции - это довольно подвижная цена, имеющая тенденцию к повышению. Ссуды с повышенной процентной ставкой, как правило, возникают в связи с большим риском кредитования предприятия, нарушением им условий кредитования, прогнозом увеличения стоимости кредитных ресурсов и др.

|

|

|

По видам процентных ставок кредиты бывают:

- С фиксированной процентной ставкой. Ставка устанавливается на весь период кредитования и не подлежит пересмотру. В этом случае предприятие принимает на себя обязательство оплатить проценты по неизменной согласованной ставке за пользование кредитом вне зависимости от изменения конъюнктуры на рынке. В основном фиксированные процентные ставки применяются при краткосрочном кредитовании. Такой вид ставки процента удобнее для предприятия тем, что можно более точно рассчитать расходы по обслуживанию долга и, соответственно, составить более точное планирование;

- С плавающей процентной ставкой. Это ставки, которые постоянно изменяются в зависимости от ситуации, складывающейся на кредитном и финансовом рынке;

- Со ступенчатой процентной ставкой. Эти процентные ставки периодически пересматриваются. Используются в период сильной инфляции.

По характеру обеспечения различают следующие кредиты:

- Доверительные ссуды. Единственной формой обеспечения возврата таких ссуд является кредитный договор. Этот вид кредита не имеет конкретного обеспечения и поэтому предоставляется, как правило, первоклассным по кредитоспособности предприятиям-клиентам, с которыми банк имеет давние связи и не имеет претензий по оформлявшимся ранее кредитам;

- Кредиты, обеспеченные договором залога. Залог имущества (движимого и недвижимого) означает, что кредитор залогодержатель вправе реализовать это имущество, если обеспеченное залогом обязательство не будет выполнено. Залог должен обеспечить не только возврат ссуды, но и уплату соответствующих процентов и неустоек по договору, предусмотренных в случае его невыполнения;

- Ссуды, обеспеченные договором поручительства. По этому договору поручитель обязывается перед кредитором другого лица (заемщика, должника) отвечать за исполнение последним своего обязательства. Предприятие-заемщик и поручитель отвечают перед кредитором как солидарные должники;

- Кредиты, обеспеченные гарантия. Это особый вид договора поручительства для обеспечения обязательства между юридическими лицами. Гарантом может быть любое юридическое лицо, устойчивое в финансовом плане;

- Застрахованные кредиты. Предприятие - заемщик заключает со страховой компанией договор страхования, в котором предусматривается, что в случае непогашения кредита в установленный срок страховщик выплачивает банку, выдавшему кредит, возмещение в размере от 50 до 90 % не погашенной заемщиком суммы кредита, включая проценты за пользование кредитом.

По методам кредитования кредиты различают:

- Простой срочный кредит. После подписания договора сумма кредита полностью перечисляется на расчетный счет предприятия. Погашение кредита производится по графику или по окончании срока кредитного договора. Возможно досрочное погашение. После погашения кредита и процентов отношения банк-заемщик прекращаются. Для получения нового кредита предприятию необходимо вновь представить полный пакет документов;

- Кредитная линия. Этот вид кредитования предполагает выдачу ссуды в пределах заранее установленного банком лимита задолженности и срока. Предприятие может использовать кредит по мере потребности для оплаты предъявляемых платежных документов за товарно-материальные ценности, услуги и выполненные работы. Этот вид кредита удобен для предприятия тем, что оно может получить ссуду в любой момент без дополнительных переговоров с банком. Однако за банком сохраняется право приостановить выдачу и досрочно взыскать ранее выданные суммы, если он обнаружит нецелевое использование ссуды, недостаточность обеспечения, неудовлетворительное состояние бухгалтерского и складского учета или невыполнения предприятием-заемщиком других условий кредитного договора. Кредитные линии используются в основном для покрытия сезонных влияний или прироста дебиторской задолженности;

- Овердрафт. Это краткосрочный кредит, который предоставляется путем списания средств по счету предприятия-заемщика, сверх остатка средств на счете. В результате этого, на счете образуется дебетовое сальдо. Овердрафт - это отрицательный баланс на текущем счете предприятия. Процент по овердрафту начисляется ежедневно на непогашенный остаток, и предприятие платит только за фактически использованные им суммы. Таким образом, этот вид кредита подходит в ситуации, когда предприятию удобно брать и гасить определенные суммы каждый день, т. к. в этом случае возникает экономия по процентам;

- Вексельные кредиты. Банки разрабатывают свои положения о порядке организации и выдачи вексельных кредитов. Процедура рассмотрения этого вида кредита имеет особенность — представленные к учету векселя проверяются одновременно в юридическом и экономическом аспектах. С юридической точки зрения при выдаче вексельного кредита проверяется соблюдение всех требований к оформлению векселя и полномочия лиц, от которых он поступает как объект для кредитования. Экономический анализ заключается в оценке коммерческой доброкачественности векселя. Проверяется кредитоспособность предприятия, предъявляющего вексель к учету, и по возможности финансовая устойчивость остальных обязанных по векселю лиц.

Суть кредитной операции при вексельном кредите в том, что предприятие заключает с банком кредитный договор, согласно которому получает в свое распоряжение простые дисконтные векселя, выписанные банком на это предприятие. Номинальная стоимость векселей равна сумме кредита. Векселя имеют дату платежа более позднюю, чем дата возвращения кредита. Векселей, распределенных по срокам и суммам, может быть несколько. Предприятие-заемщик рассчитывается этими векселями со своими поставщиками за товары, работы или услуги.

Предприятие - заемщик обязано предоставить банку покрытие, соответствующее сумме полученных векселей, т.е. сумме кредита, и также уплатить комиссию банку. При наступлении срока погашения векселя предприятие-владелец векселя предъявляет его к оплате в банк и взамен получает денежные средства. Предприятие заинтересовано в получении вексельного кредита, поскольку получает недорогую ссуду, примерно в 2 раза дешевле обычной.

На основе рассмотренной литературы [6] и [22] было выделено 7 этапов кредитования, которые схематично представлены на рисунке 1.2. Рассмотрим каждый из них.

| |||||||

| |||||||

| |||||||

| |||||||

| |||||||

| |||||||

| |||||||

| |||||||

Рисунок 1.2 - Этапы кредитования

1. Формулирование предприятием целей для получения кредита. Наиболее распространенными целями являются пополнение оборотных средств и воспроизводство основных фондов. Ссуды могут направляться на инвестиционную деятельность, инновационную деятельность, первоначальное развитие дела, организацию выпуска новой продукции и др. Помимо формулирования целей предприятие определяет желаемый размер, срок использования кредита и предполагаемое обеспечение. При этом размер ссуды должен быть оптимальным. Слишком большая сумма кредита усиливает риски снижения финансовой устойчивости и платежеспособности, а недостаточная сумма ограничивает возможность получения большей прибыли за счет использования кредитных ресурсов. Пример модели, по которой предприятие может оценить наиболее эффективный размер кредита, приведен в следующей главе.

2. Выбор необходимого вида кредита. Исходя из целей кредитования, намеченного срока использования ссуды и обеспечения, которое может предоставить предприятие, определяется наиболее подходящий вид кредита.

3. Оценка предприятием своей кредитоспособности. Перед тем как подать заявку на рассмотрение в банк, предприятию было бы не лишним самому уметь оценить свою кредитоспособность. Подобная оценка нужна, чтобы иметь представление в какую категорию заемщиков предприятие может попасть, и уметь управлять кредитоспособностью. У предприятия должна быть собственная методика по оценке своих возможностей погашения кредита и процентов. А поскольку банки оценивают кредитоспособность исходя из различных критериев (например, на краткосрочную или долгосрочную перспективы), во второй главе предложена модель, позволяющая предприятию оценить кредитоспособность исходя из критериев, наиболее часто используемых банками.

Предприятию необходимо учитывать, что наиболее распространенной методикой оценки кредитоспособности, является оценка на основе системы финансовых показателей, которые отражают источники и размещение оборотных средств и финансовые результаты. Кредитоспособность принято оценивать следующими коэффициентами (показателями) — ликвидности, оборачиваемости, финансовой независимости и рентабельности.

По своей кредитоспособности предприятия-заемщики могут быть подразделены на группы, представленные в таблице 1.2.

Таблица 1.2 - Деление предприятий на группы в соответствие с их финансовым положением

| Группа | Описание |

| Первая | Включает получателей ссуд с устойчивым финансовым положением. Их кредитование осуществляется по минимальной ставке |

| Вторая | Предприятия достаточно стабильны в финансовом положении, а кредитование осуществляется на общих основаниях по более высокой ставке, чем для получателей кредитов из предыдущей группы |

| Третья | Предприятия отличаются нестабильным финансовым положением. Процентная ставка выше, чем для клиентов второй группы из-за повышенной степени риска для банка |

| Четвертая | Получатели кредитов характеризуются неспособностью обеспечить возвратность ссуд. Кредиты таким заемщикам не предоставляются |

Отнесение заемщика к той или иной группе производится на основе анализа балансов за ряд периодов, а также учетных данных предприятия. Анализ названных выше финансовых коэффициентов позволяет более точно определить группу кредитоспособности конкретного получателя ссуды и условия его кредитования.

Из таблицы 1.2 видно, что предприятию выгодно иметь устойчивое финансовое положение не только потому чтобы получить кредит, но и из-за меньшего размера платежей по обслуживанию долга.

Также при анализе особое внимание уделяется кредитной истории предприятия, т. е. характером погашения ранее используемых кредитов. Исходя из характера погашения ранее полученных кредитов и процентов по ним предприятие может быть отнесено к одной из следующих категорий заемщиков, представленных в таблице 1.3.

Таблица 1.3 - Деление предприятий на группы в соответствие с их уровнем погашения основного долга и процентов

| Уровень погашения | Характеристика |

| Хороший | Задолженность по кредиту и проценты по нему выплачиваются в установленные сроки, а также при пролонгации кредита не более одного раза на срок не выше 90 дней |

| Слабый | Просроченная задолженность по кредиту и процентов по нему составляет не более 90 дней, а также при пролонгации кредита на срок более 90 дней, но с обязательным текущим его обслуживанием (выплатой процентов по нему) |

| Недостаточный | Просроченная задолженность по кредиту и процентов по нему составляет более 90 дней, а также при пролонгации кредита на срок свыше 90 дней без выплаты процентов по нему |

4. Заявка и интервью предприятия с кредитным работником банка. Следующим этапом является интервью предприятия с кредитным работником банка и предоставление заявки, где содержатся исходные данные о требуемой ссуде: цель, размер кредита, вид и срок ссуды, предполагаемое обеспечение, порядок погашения и уплаты процентов. Далее кредитный работник проверяет предоставленные данные, указанные в заявке:

- Цель ссуды состоит в том, что кредит запрашивается для выполнения задач, предусмотренных уставом предприятия. А это должно быть подтверждено конкретными документами, например, контрактом, договором, бизнес-планом, соглашениями и контрактами и др.;

- Сумма кредита. Специалист банка проверяет обоснованность заявки в отношении суммы запрашиваемой ссуды, оценивает степень участия собственных средств предприятия в финансировании кредитуемого проекта, сопоставляет эту сумму с оборотами по расчетному счету заемщика и объемом производственно-хозяйственной деятельности;

- Порядок погашения. Также в кредитном отделе проверяется соответствие сроков погашения кредита и уплаты процентов по нему с реальными возможностями клиента. Для этого используются данные технико-экономического обоснования запрашиваемого кредита, бизнес-плана, графики поступления средств на расчетный счет в период действия кредитных отношений. В ряде случаев источником погашения ссуды служит прибыль предприятия. Поэтому анализируются показатели финансового плана, используются документы о расчетах предприятия по прибыли с бюджетом и материалы налоговой службы. Если погашение кредита предусматривается за счет реализации активов клиента (недвижимость, ценные бумаги и т. п.), то проверяется соответствие суммы и сроков потенциальной выручки, и сроков возврата ссуды;

- Срок. При оценке срока банки исходят из того, что чем длительнее срок ссуды, тем выше риск непогашения и вероятность возникновения непредвиденных трудностей, в силу которых предприятие-заемщик не сможет вернуть деньги в установленный срок;

- Обеспечение. Обеспечение рассматривается как важнейший элемент сделки. В качестве обеспечения кредита могут быть:

- залог имущества, принадлежащего заемщику;

- залог имущества других предприятий и организаций, предоставляемого возможному заемщику;

- залог поручительства;

- гарантии;

- страхование.

Форму обеспечения по кредиту определяют в каждом конкретном случае с учетом характера кредитуемого мероприятия. В тех случаях, когда предметом залога выступают ценные бумаги в виде векселей, банк исходит из того, что векселя должны иметь товарное покрытие. Поэтому векселя проверяют по критериям экономической и юридической надежности, правильности заполнения всех реквизитов, полномочий лиц, чьи подписи имеются на векселе [34, с. 98].

При выдаче кредита на условиях гарантии, платежеспособность гаранта должна быть подтверждена необходимыми документами, включая заверенную нотариусом копию баланса.

Порядок уплаты процентов. Как уже отмечалось выше, проценты делятся на обычные, уплачиваемые в пределах срока пользования кредитом, и повышенные, взыскиваемые при нарушении срока возврата ссуды. Различают также простые и сложные проценты. Простые проценты начисляются на одну и ту же сумму в течение всего срока пользования кредитом, сложные проценты — с учетом суммы начисленных в предыдущем периоде процентов (при этом предприятию-заемщику нужно помнить, что при одинаковой ставке выгоднее использовать ссуду с простой процентной ставкой, так как платежи по обслуживанию кредита будут меньше). При просрочке возврата ссуды размер процентов увеличивается или банк предусматривает в договоре условие о начислении на сумму кредита увеличенной пени.

Все это предприятие должно знать и учитывать, чтобы быть готовым к интервью с кредитным работником.

После беседы с предприятием-клиентом и получения от него рассмотренных выше сведений кредитный работник принимает решение: продолжать работу с ним или отказать ему. Если принято положительное решение, то работник банка информирует предприятие о том, какие еще дополнительные сведения необходимы для дальнейшего рассмотрения вопроса о выдаче ему кредита.

5. Изучение кредитоспособности и оценка риска. Следующим этапом организации кредитных отношений предприятия с банком является анализ кредитоспособности банком возможного заемщика. На этом этапе кредитный работник получает непосредственно от руководителя кредитуемого предприятия полный пакет документов в соответствии с утвержденным Правлением банка перечнем, служащие обоснованием просьбы о предоставлении ссуды и объясняющие причины обращения в банк, удостоверяет его личность по паспортным данным, производит экономический анализ производственно-хозяйственной деятельности заемщика в соответствие с определенной методикой, утверждаемой каждым банком самостоятельно на основе действующих рекомендаций Центрального банка.

На этапе подготовки к заключению кредитного договора особое внимание уделяется анализу кредитоспособности предприятия на основе системы финансовых показателей, который проводится на основе анализа балансов и отчетов о прибылях и убытках за ряд периодов. Анализ названных выше финансовых коэффициентов позволяет более точно определить группу кредитоспособности конкретного получателя ссуды и условия его кредитования.

Если предприятие кредитуется в данном банке не первый раз, то особое внимание уделяется его кредитной истории, т. е. характером погашения ранее используемых кредитов.

Также внимание обращается на: обеспеченность рынком сбыта производимой им готовой продукции; наличие договоров на реализацию ценностей по кредитуемому проекту, формы расчетов. Оцениваются финансовые результаты в предшествующие периоды, материально-техническая база потенциального заемщика, износ оборудования, наличие у него складских помещений и т. д.

Далее если принято положительное решение о кредитовании, банк предлагает предприятию основные условия сделки, а именно: вид кредита, сумма, срок, способ погашения, обеспечение, цена кредита. После чего окончательные условия определяются на договорной основе.

6. Подписание кредитного договора. Ссудные операции осуществляются на основании кредитного договора, в котором фиксируются все основные условия предоставления ссуды. Условия кредитного договора зависят в каждый конкретный момент от кредитной политики, проводимой коммерческим банком, и следующих факторов: наличия и стоимости кредитных ресурсов, соотношения степени рискованности и прибыльности кредитования каждого конкретного проекта, стабильности и масштабов депозитной базы банка, установок экономической и денежно-кредитной политики государства, сложившейся хозяйственной ситуации в данном регионе, квалификации и профессионализма банковских работников и т.д.

7. Кредитный мониторинг. Кредитное управление обязано осуществлять мониторинг прямого кредитного риска, т.е. осуществлять текущий анализ финансового состояния предприятия-заемщика, в том числе в случае кредитования под залог – анализ состояния залога вплоть до завершения кредитной сделки. Если в случае различных причин отмечается возрастание риска потерь, кредитные подразделения предпринимают ряд мер, направленных на его снижение.

В свою очередь предприятие должно следить за выполнением своих обязательств по кредитному договору, т.е. за своевременной уплатой процентов и основного долга, если не хочет попасть в категорию заемщиков ниже классом.

Предприятию имеет смысл изучить политику банка по выдаче кредита, чтобы уметь управлять своей кредитоспособностью. В частности, предприятию полезно знать этапы выдачи ссуды для организации стабильных отношений с банком.

Дата добавления: 2019-07-15; просмотров: 335; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!