Очевидный вывод: когда акции стоят дешево, нужна существенно меньшая сумма, чтобы их курсовая динамика в будущем обеспечивала Ваше потребление.

Обобщая этот случай, мы приходим к еще одному заключению: размер вложений в акции, необходимый для обеспечения Вашего потребления, зависит от стоимости акций и доходности, которую обеспечивает бизнес.

Если Вы хотите, чтобы курсовая динамика акций покрывала Ваши расходы, Вы можете ориентироваться на средний коэффициент Р/Е всех акций или Р/Е индекса ММВБ. Например, если этот показатель находится на уровне 6. Это значит, что размер Ваших вложений в акции должен в 6 раз превосходить Ваши годовые траты (при условии неснижения прибыльности компаний). Еще раз повторимся, что при таком размере вложений (при условии постоянного Р/Е) курсовой рост, связанный с ростом цен, покроет рост расходов, и инфляция будет работать на Вас.

Это дает нам ответ на вопрос: когда можно прекратить осуществлять сбережения?

Не стоит путать это с ситуацией, когда «люди хотят жить на дивиденды от акций». Дивидендная доходность составляет всего 2-3% от стоимости акций, и чтобы дивиденды могли покрывать Ваше годовое потребление, объем вложений в акции должен в 30-50 раз превосходить объем потребления. В этом случае вся стоимость акций, включая их возможный курсовой прирост и будущие дивиденды, достанется Вашим наследникам. Заслуживают ли они такого щедрого подарка?

Выводы

• Чтобы выигрывать от инфляции, надо вложить в акции сумму, превышающую размер Вашего годового потребления, потому что те другие, кто потребляет продукты бизнеса, которым Вы владеете, делают Вас богаче.

|

|

|

• Наши расчеты показывают: чтобы курсовой рост Ваших вложений в акции покрывал Ваш объем потребления, их размер должен примерно в Х раз превосходить годовой объем Вашего потребления, где Х – средний уровень коэффициента Р/Е для российских акций.

• Если размер Ваших вложений меньше объема Вашего потребления, то чем больше эта разница, тем быстрее Вы беднеете.

• Понимая эти зависимости, Вы можете определить для себя правильную норму сбережения и потребления и ответить на вопрос, когда прекращать копить и начинать тратить.

■ В рамках курса «Университет» следующим читайте материал 2.5. Абстракция денег

Производительные и непроизводительные активы

Вариантов того, в какие виды активов можно вложить свободные деньги, на первый взгляд не так много. Средства могут быть инвестированы в бизнес (в том числе посредством приобретения акций), в облигации, депозиты, недвижимость, на них можно купить товары (золото, нефть и т.д.) или валюту, антиквариат или драгоценности. Других вариантов нет, так как все остальные случаи – это производные от вышеупомянутых инструментов (например, инструменты срочного рынка).

|

|

|

Для того, чтобы понять логику инвестиций профессиональных инвесторов, которые стремятся получать прибыль от вложений денег в долгосрочной перспективе, перечисленные выше виды активов необходимо разделить на две большие группы: активы, предполагающие создание добавленной стоимости, и активы, в которых отсутствует созидательная составляющая.

Активы, предполагающие создание добавленной стоимости

К активам, предполагающим создание добавленной стоимости, относятся:

• бизнес (акции) как организация, основной целью деятельности которой является извлечение прибыли;

• облигации и депозиты как инструмент, в котором заранее определенный денежный поток является платой за пользование заемными средствами;

• недвижимость, которая при сдаче ее в аренду приносит рентный доход, а при строительстве увеличивается в цене в результате увеличения строительной готовности.

Активы, в которых отсутствует созидательная составляющая

Товары и валюта являются активами, которые не генерируют денежный поток, поскольку сама природа этих активов не предполагает создания какой-либо добавленной стоимости.

Человек, владеющий бизнесом (акциями), облигациями или недвижимостью, может получить прибыль от своих активов в виде генерируемого ими денежного потока (в виде дивидендов, купонного и рентного дохода соответственно), даже в случае, если их рыночная стоимость не будет изменяться.

|

|

|

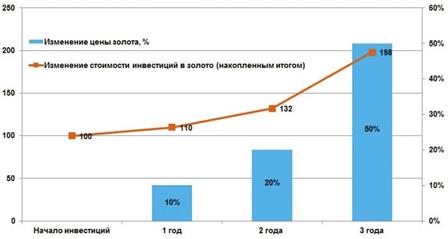

В случае же вложения денег в товары (золото, нефть и т.д.) или валюту человек не становится богаче просто от владения этими активами, поскольку сами по себе они не создают добавленной стоимости и, как следствие, денежного потока (исключением является случай с депозитами в драгоценных металлах). Весь расчет сводится к ожиданию увеличения рыночной стоимости этих активов, которая довольно часто определяется изменчивой конъюнктурой рынка или инфляцией.

Таким образом, если активы, генерирующие прибыль, дают возможность инвестору зарабатывать от самого владения активом, то при приобретении активов, не генерирующих денежный поток, человек рассчитывает заработать

на спекуляциях. В долгосрочной перспективе невозможно получать стабильную прибыль от игры на колебаниях стоимости активов (спекуляций). Кроме того, стоимость активов, создающих добавленную стоимость, как правило, растет быстрее, чем стоимость активов, которые добавленной стоимости не создают. Это происходит потому, что помимо инфляции, увеличивающей стоимость продаваемых предприятием товаров, на увеличение выручки компании работает еще и увеличение эффективности самого бизнеса.

|

|

|

Для большей наглядности рассмотрим сказанное выше на примере с золотом. Часто люди, пытающиеся сохранить заработанные деньги, вкладывают их в золото (в виде золотых слитков или монет).

Другой альтернативой, которую видят очень немногие, является вложение заработанных денег в акции золотодобывающей компании.

|

Человек, купивший на свои сбережения золотой слиток, получит прибыль только в результате роста стоимости золота. В то же время инвестор, который приобрел акции золотодобывающей компании, будет получать свою прибыль ежегодно, даже если цена золота в течение года не менялась. Произойдет это потому, что компания будет продавать свои изделия с определенной наценкой. При этом прибыль от инвестиций в золотодобывающую компанию выразится либо в росте стоимости акций компании, либо в объеме выплачиваемых на акцию дивидендов.

|

Таким образом, мы видим, что вложение средств в акции золотодобывающей компании более привлекательно в плане инвестиций, чем покупка золота (например, в виде золотых слитков).

Секрет процветания профессиональных инвесторов заключается во владении активами, генерирующими денежный поток. Это обусловлено тем, что увеличение стоимости таких активов происходит быстрее, чем увеличение стоимости активов, в которых созидательная составляющая отсутствует.

▲ В рамках курса «Школа» следующим читайте первый материал Главы 3. Зачем нам фондовый рынок?

Абстракция денег

Часть 1: эволюция

В свое время нам поступил вопрос от одного из постоянных читателей: он просил дать оценку сущности и функции денег, а также банковской системы в современном мире, которые изложены в видеоролике «Инструкция по захвату планеты с примитивными формами жизни».

В интернете представлен целый ряд роликов и текстовых материалов подобного содержания. Общая черта этих материалов — правда причудливым образом перемешивается с неточностями, искажениями смысла и неграмотными трактовками. Все это «приправляется соусом» из теории заговора банкиров и выглядит сенсационно-пугающе. Отсюда высокая популярность этих материалов.

Мы дадим свой взгляд на эту тему и проследим эволюцию денежной системы.

Вначале появляются металлические деньги как способ уйти от бартерных отношений и создать универсальное средство обмена. Обмена одного товара на деньги, а затем денег — на другой товар.

Автоматически деньги становятся способом задать общественно признанную полезностьвещи, тоестьстоимость, итакимобразомустановитькоэффициенты обмена полезностями.

Затем возникла другая функция денег как средства сбережения. Приведем удачную формулировку описания функции денег как средства сбережения, которую мы нашли у блогера gregbar, исследующего эту тему:

«Деньги, в отличие от бартера, разорвали два временных акта: купли и продажи. Человеку вообще-то изначально был нужен обмен: обменять свою ненужную сейчас корову на очень нужную сейчас обувь для семьи. Деньги дали возможность делать это в 2 этапа. Сначала продать корову, а потом купить обувь. Это разделение на два акта позволило, в свою очередь, отложить второй этап, создав у себя накопления денег. И сохранить эти деньги на будущее. Возникают богатства. Как возможные будущие покупки. Потенциальные покупки. То есть, появляется возможность защитить свое будущее, которое для человека всегда весьма туманно».

Пока деньги оставались в виде монет (в товарном виде, то есть имели своего рода «ликвидационную стоимость»: монеты можно было переплавить во что- то другое), все было более или менее понятно. Общественно признанная полезность вещей, измеряемая в деньгах, была относительно стабильна, хотя есть и отдельные экзотические случаи, как, например, покупка бутылки воды в пустыне за кошелек с золотом. Однако даже во времена монет были случаи, когда оценка полезности в деньгах резко менялась. Например, во время войн, а наиболее яркий пример — инфляция стоимости золота в период разграбления испанцами и англичанами Америки, когда резкое увеличение денежной массы не сопровождалось увеличением товарной массы. Поэтому даже стоимость

вещей, выраженная в монетах, является договоренностью (то есть абстракцией), которая может измениться в силу обстоятельств.

Основной фактор, который запутывает зрителя видеороликов «про сущность денег», появляется на этапе становления бумажных денег и «ссудного процента». Простота эмиссии бумажных денег неоднократно приводила к девальвации договоренности об общественно признанной полезности вещей, потому что создавать полезные вещи гораздо сложнее и медленнее, чем выпускать бумажные или, тем более, безналичные деньги.

Здесь и появляются два основных мифа, которые мы рассмотрим далее:

1. центральные банки (и в первую очередь ФРС США) бесконтрольно печатают деньги;

2. банки с помощью ссудного процента контролируют всю собственность в мире и держат всех в финансовой кабале.

Дата добавления: 2019-02-13; просмотров: 167; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!