Структура національного страхового

Ринку та основні проблеми його розвитку

Страховий ринок України – це частина фінансового ринку, де об'єктом купівлі–продажу виступає страховий захист, формується попит і пропозиція на нього.

В Україні періодом створення страхового ринку вважають початок 90–х років. Саме тоді виникли перші приватні страхові компанії, які поклали край тотальній монополії Держстраху. Серед них: „Омета–Інстер", „Ризик", „Скайд", „Саламандра", „Скайд–вест", „АСКО–Прометей", „Росток", „Славія" тощо. На страховий ринок України починають приходити провідні та досить відомі іноземні страхові компанії, що діють переважно через спільну страхову діяльність. Так з'явився альянс „Омета–Інстер" – „Ллойд" (Англія), Українсько–ізраїльське товариство страхова компанія "Система резервних фондів", пряме представництво відкрила австрійська фірма „Safe invest".

Страхова компанія – це юридично оформлена одиниця підприємницької діяльності у формі акціонерного, повного, командитного товариства з повною відповідальністю, яка має ліцензію на право здійснення страхової діяльності.

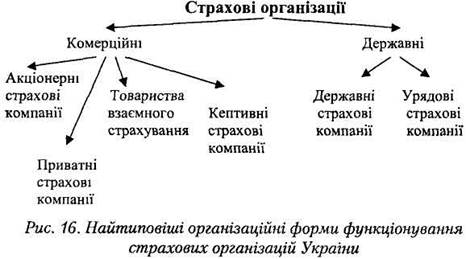

Усі компанії страхового ринку України можна поділити наступним чином:

1) за формою власності (приватні, акціонерні, взаємні, державні, урядові тощо);

2) за характером операцій (спеціалізовані, універсальні та перестрахувальні);

3) за територіальним критерієм (місцеві, регіональні, національні і транснаціональні);

|

|

|

4) за величиною статутного капіталу та обсягами нагромадження страхових платежів (великі, середні, малі).

Найтиповіші організаційні форми функціонування страхових організацій України показано на рис. 16.

В Україні Комітетом у справах нагляду за страховою діяльністю в 1997 р. було зареєстровано близько 700 страховиків, але за період з 1998–2003 pp. відкликано ліцензії майже у 250 з них. Найгрубіші порушення страхового законодавства виявлено в компаніях „Укар" (Харків), „Альбіна" (Львів), „Аспек" (Чернігів), „Херсон–Аско" (Херсон), „Укрін і К" (Київ) та ін. Основна причина – нездатність значної частини страховиків виконувати взяті на себе зобов'язання перед страхувальником.

Головною функцією національного страхового ринку є акумуляція та розподіл страхового фонду з метою страхового захисту суспільства.

Об'єктивна необхідність виникнення та розвитку страхового ринку зумовлюється наявністю суспільної потреби на страхові послуги та наявністю страховика, здатного їх задовольнити.

До внутрішньої структури страхового ринку нашої держави відносять:

♦ страхові продукти (послуги за конкретними видами договорів страхування);

|

|

|

♦ систему організації продажу страхових полісів та формування попиту на страхові продукти;

♦ гнучку систему тарифів (ціни, пільги, знижки, націнки, штрафи, пеня тощо);

♦ власну інфраструктуру страховика (агентства, контори, філії, представництва, канали комерційного зв'язку);

♦ матеріальні та фінансові ресурси, що визначають становище страховика;

♦ людські ресурси страхової компанії;

♦ фінансове становище страхової компанії та довіру до неї з боку фінансових інститутів;

♦ ліквідність страхового фонду.

Зовнішнє середовище страхового ринку складається з елементів, якими страховик може управляти, та з тих, на які він впливати не може, але повинен їх враховувати у своїй діяльності.

До складових, на які страховик може впливати, належать: ринковий попит, конкуренція, ноу–хау страхових послуг, інфраструктура страхового ринку тощо.

До складових, на які страхові компанії впливати не можуть, входять: чисельність населення, його вікова та статева структури, сезон міграції, купівельна спроможність населення тощо.

Отже, страховий ринок – це відкрита система, здатна до розширення та звуження, залежна як від загальної економічної ситуації в країні, так і від активності страховика.

|

|

|

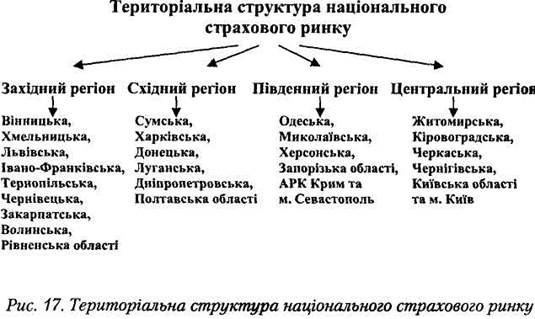

Залежно від критерію, покладеного в основу класифікації страхового ринку України, розрізняють інституціональну, територіальну, галузеву та організаційну структури.

Інституціональна структура ґрунтується на розмежуванні приватної, публічної або комбінованої форми власності, на якій створюється страхова організація. Вона може бути представлена акціонерними, корпоративними, взаємними та державними страховими компаніями.

Територіальна структура страхового ринку представлена нарис. 17.

За галузевою ознакою виділяють ринки особистого, майнового страхування та страхування відповідальності. Кожна з названих ланок має свою структуру (сегментацію).

Особисте страхування – це галузь страхування, в якій об'єктом страхових відносин в життя, здоров'я, працездатність та пенсійне забезпечення людини. Таке страхування спрямоване на забезпечення захисту сімейних доходів громадян, а також на нагромадження ними коштів для підвищення рівня свого фінансового благополуччя. До особистого страхування відносять такі види страхування: страхування життя і здоров'я громадян, страхування від нещасних випадків, медичне страхування, страхування спортсменів вищих категорій, працівників державної лісової охорони, спеціалістів ветеринарної медицини, службових осіб державних податкових інспекції, суддів, донорів крові, народних депутатів, працівників прокуратури, митних органів, осіб складу органів і підрозділів внутрішніх справ, контрольно–ревізійної служби в Україні тощо.

|

|

|

Майнове страхування – це галузь страхування, в якій об'єктом страхування є майно, що належить юридичним або фізичним особам. До майнового страхування належать такі види страхування: страхування залізничного, наземного, повітряного, водного транспорту, страхування вантажів та багажу, страхування кредитів, фінансових ризиків, виданих гарантій, страхування авіаційних суден, врожаю сільськогосподарських культур і багаторічних насаджень в державних сільськогосподарських підприємствах тощо.

Страхування відповідальності – це галузь страхування, де об'єктом є відповідальність перед третіми особами в разі, якщо їм внаслідок діяльності або бездіяльності страхувальника буде завдано шкоди. Страхування відповідальності охоплює такі види страхування: страхування цивільної відповідальності власників наземного, повітряного, водного транспорту, страхування відповідальності перед третіми особами (іншої ніж передбачено в трьох попередніх випадках, відповідальності повітряного перевізника і виконавця робіт щодо відшкодування збитків, заподіяних пасажирам, багажу, пошті, вантажу тощо.

Організаційна структура може бути представлена у вигляді страхових компаній, страхових спілок, асоціацій та страхових пулів, товариств взаємного страхування, страхових посередників (див. рис. 18), у вигляді Комітету в справах нагляду за страховою діяльністю в Україні тощо.

Страховий посередник – це одна з трьох головних дійових осіб на страховому ринку поряд зі страхувальником і страховиком.

Страхові агенти – це громадяни або юридичні особи, які діють від імені та за дорученням страховика і виконують частину його страхової діяльності, а саме: укладають договори страхування, одержують страхові платежі, виконують роботи, пов'язані із здійсненням страхових виплат та страхових відшкодувань. Агенти є представниками страховика і діють в його інтересах за винагороду на підставі договору доручення із страховиком.

Посередницька діяльність страхових брокерів у страхуванні здійснюється як виключний вид діяльності і може включати консультування, експертно–інформаційні послуги, роботу, пов'язану з підготовкою, укладанням та виконанням (супроводом) договорів страхування, в тому числі щодо врегулювання збитків у частині одержання перерахування страхових платежів, страхових виплат та страхових відшкодувань за угодою із страхувальником, інші посередницькі послуги в страхуванні за переліком, встановленим Уповноваженим органом.

Страхові брокери – це юридичні особи або громадяни, які зареєстровані у встановленому порядку як суб'єкти підприємницької діяльності та здійснюють за винагороду посередницьку діяльність у страхуванні від свого імені на підставі брокерської угоди з особою, яка має потребу у страхуванні як страхувальник. Брокери не мають права отримувати та перераховувати страхові платежі, страхові виплати та виплати страхового відшкодування.

Актуарій – це офіційно вповноважена особа, яка, маючи відповідну фахову підготовку, за допомогою методів математичної статистики обчислює страхові тарифи, і на яку покладається відповідальність за те, щоб сума страхових виплат, страхових ризиків і страхових премій не перевищувала страхові фонди на момент, коли компанії доведеться виконувати свої зобов'язання за виданими полісами.

Сюрвейер – це експерт, інспектор, агент страховика, який оглядає судна, вантажі та інше майно, що приймається на страхування.

Аварійний комісар – це особа, яка на прохання страховика з'ясовує причини настання страхового випадку та розмір збитків (у страхуванні переважно транспортних ризиків).

Диспашер (джастер) – це фахівець у галузі морського права, який здійснює розрахунки з розподілу витрат за загальною аварією між судном, вантажем і фрахтом.

До основних проблем розвитку національного страхового ринку можна віднести: недосконалість страхового законодавства, фінансово–економічну нестабільність країни, відсутність державної цілеспрямованої політики щодо розвитку страхування та низьку страхову культуру населення. Упровадження обов'язкового страхування цивільної відповідальності власників транспортних засобів наштовхнулося на перешкоди законодавчого характеру, існують випадки зволікання страхових компаній із виплатами страхових сум і страхових відшко–дувань, неправомірних відмов від виплат усупереч страховому законодавству. Усе це свідчить про незадовільне державне регулювання страхової діяльності та недосконалу систему державного контролю за фінансовою надійністю страховиків.

Дата добавления: 2018-11-24; просмотров: 227; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!