Дробление операций при использовании банковских счетов.

Боязнь попасть в поле зрения правоохранительных органов и финансовой разведки заставляет участников подозрительной финансовой деятельности дробить общие суммы перевода средств за пределы национальной юрисдикции: по времени, по месту совершения операции, по субъектам перевода. Основанием для подозрений о преступном происхождении средств, переводимых за рубеж, становятся результаты анализа совокупности операций. Например, а) переводы от одного физического лица нескольким при отсутствии явных признаков родственных связей между отправителем и получателями; б) переводы от нескольких физических лиц одному при отсутствии явных признаков родственных связей между отправителями и получателем; в) совершение однотипных трансфертов одним лицом через разных операторов; г) регулярность по времени; д) отсутствие всплесков объема переводимых средств в серии операций (практически равные суммы), независимо от того, откуда, кем и в адреса кого идут перечисления.

Переводимые средства принадлежат членам одной этнической диаспоры.

Нежелание истинных владельцев преступного дохода делиться с другими преступными сообществами, созданными по этническому признаку, стремление сохранить инкогнито сфер своей преступной деятельности, замаскировать источники происхождения средств под обычную экономическую деятельность и не попасть в поле зрения правоохранительных органов и/или финансовой разведки заставляет их специально подбирать из своей среды профессиональных отмывателей. На трансграничных переводах такую роль могут играть только лица, имеющие устойчивые связи в банковском секторе, хорошо знающие законодательство и механизмы функционирования данного сектора финансовых услуг, которые отделены от процесса добывания преступного дохода и к которым правоохранительные органы не могут предъявить претензий только на том основании, что ими осуществляются регулярные и значительные по суммам международные трансферты. Основанием для подозрений о преступном происхождении средств, переводимых за рубеж, становятся результаты анализа совокупности операций, осуществленных такими подпольными банкирами не только на канале трансграничных переводов, но и на внутреннем финансовом рынке. Например, а) незначительные по сравнению с объемами трансграничных переводов исходящие "внутренние" финансовые трансферты свидетельствуют о возможных взаиморасчетах между членами сообщества или об отмывании части средств на внутреннем финансовом рынке; б) значительные суммы, аккумулируемые на счете (счетах) подпольного банкира, поступающие к нему от одного и того же круга лиц; в) внесение лицами, перечисляющими средства подпольному банкиру, наличными на свои счета в качестве торговой выручки или без идентификации; г) регулярность внутренних перечислений на счет подпольного банкира, примерно равные суммы единичных операций.

|

|

|

|

|

|

Трансграничные переводы физическими лицами осуществляются на счета физических или юридических лиц в банках третьих стран, известных как "транзитные территории" и "транзитные банки".

Крупные суммы регулярных трансграничных переводов по основаниям платежей, не связанных с коммерческой деятельностью (дарение, материальная помощь, финансовая помощь и т.п.).

Использование физическими лицами в качестве оснований платежей, связанных с коммерческой деятельностью, импортных товарных договоров без ввоза товаров на таможенную территорию национальной юрисдикции.

Осуществление физическими лицами международных расчетов по операциям с ценными бумагами (акции, облигации, векселя).

Выявленные в ходе финансового расследования факты использования участниками трансграничных переводов фиктивных документов, удостоверяющих личность (утерянные паспорта, украденные документы).

|

|

|

Совершение трансграничных операций по доверенности.

Указанные признаки выявлены на основе выделения наиболее часто используемых физическими лицами для трансграничного банковского перевода формулировок назначения платежей международных трансфертов. На исходящих с территории национальной юрисдикции и входящих на ее территорию финансовых потоках физическими лицами - резидентами и нерезидентами используются однотипные формулировки назначений переводов, которые в большей или меньшей степени идентифицируют цели переводов. Это - частный перевод (Private transfer), дарение, финансовая помощь, перевод собственных средств (пополнение счета, доход нерезидента), зарплата, капиталовложения/дивиденды, предоставление/возврат займа, контракт, оплата товаров/услуг.

Рассмотрим некоторые общие схемы, применяемые кредитными организациями в целях "обналичивания" денежных средств и вывода за рубеж.

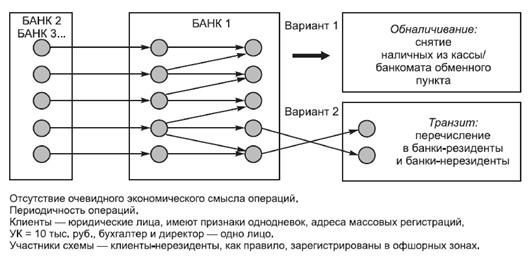

Первый тип схемы - транзитные операции и операции по "обналичиванию" с отсутствием очевидного экономического смысла операций (рис. 7).

Рис. 7. Транзитные операции и операции по "обналичиванию"

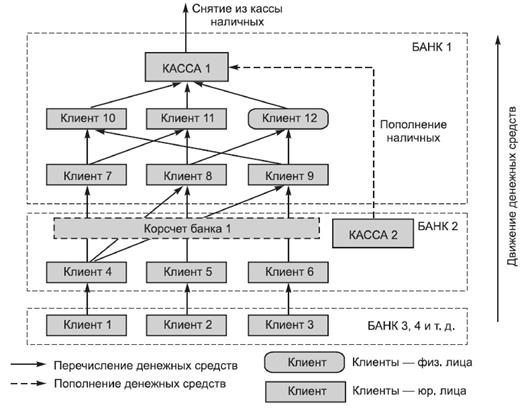

Второй тип - транзитные операции и операции по "обналичиванию путем перечисления через корсчет 3-го банка (рис. 8).

|

|

|

Рис. 8. Перечисление через корсчет 3-го банка

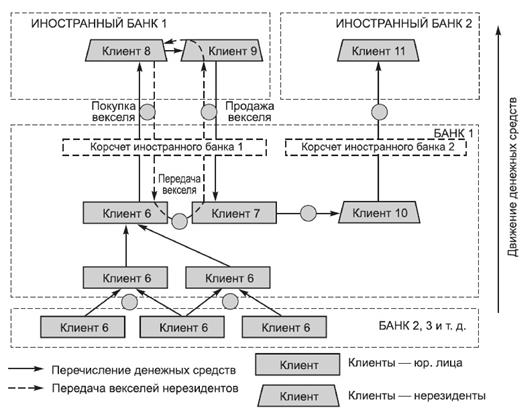

Третий тип - использование "петли" через иностранный банк (рис. 9).

Рис. 9. Использование "петли" через иностранный банк

Четвертый тип - использование ссудных средств (рис. 10).

┌─────────────────────────────────────────────────────────────────────────────────────────────────┐

│ Движение денежных средств в "транзитном потоке" │

─┼─────────────────────────────────────────────────────────────────────────────────────────────────┼─>

─┼─────────────────────────────────────────────────────────────────────────────────────────────────┼─>

─┼─┐ ┌─┼─>

│ │ 27.03.2007 │ 29.03.2007 │ │

│ │ ┌──────────────────────────────────────────────────────┐ │ │

│ │ │ ООО "Стерлинг девелопмент" │ │ │

│ │ │ │ │ │

│ │ 36906 тыс. руб. │ │ │ 36290 тыс. руб. │ │

│ └──────────────────┼──────────────┐ ┌───────────┼───────────────────┘ │

│ ОАО РАКБ "Москва",│ │ │ │ │ ОАО РАКБ "Москва", │

│оплата за дисконтные│ V │ │оплата за дисконтные │

│ векселя (без НДС) │┌─────────────────────────┐│┌─────────────┴──────────┐│ векселя (без НДС) │

│ ││ 36671 тыс. руб. │ │ 36100 тыс. руб. ││ │

│ ││ Погашение % и возврат │││ Предоставление кредита ││ │

│ ┌────────────────┐ ││кредита по договору N 913│ │ по договору N 925 ││ ┌──────────────┐ │

│ │ Вх. ост. │ ││ │││ ││ │ Исх. ост. │ │

│ │ 0,03 тыс. руб. │ │└─────────────────────────┘ └────────────────────────┘│ │ 44 тыс. руб. │ │

│ └────────────────┘ └──────────────┬────────────┬──────────────────────────┘ └──────────────┘ │

│ │ /\ │

│ Погашение ссуды │ │ │ Выдача ссуды │

│ V │ │

│ ┌──────────────────────────────────────────────────┴────────────────┐ │

│ │ │ │

│ │ БАНК │ │

│ └───────────────────────────────────────────────────────────────────┘ │

└─────────────────────────────────────────────────────────────────────────────────────────────────┘

Рис. 10. "Транзитные операции" с использованием

ссудных средств

Наибольший интерес представляют назначения платежей, не поддающиеся документальной проверке в сопоставлении с характеристиками переводов, отражаемыми в признаках подозрительности.

Кроме того, признаками отмывания денежных средств, переводимых за рубеж или поступающих из-за рубежа, могут служить сведения правоохранительных органов о предшествующих отмыванию (предикатных) преступлениях, совершенных лицами, данные о которых (или их контрагентах, связях) содержатся в базе данных ПФР об операциях, подлежащих контролю. Эффективность данного направления аналитической деятельности ПФР зависит, прежде всего, от уровня информационного взаимодействия с правоохранительной системой национальной юрисдикции. В процессе такого взаимодействия национальными ПФР выявляются и учитываются в ходе повседневной работы различные виды экономической деятельности, наиболее часто используемые физическими лицами - резидентами и нерезидентами для возможной маскировки действительных источников дохода, направляемого за рубеж по каналу трансграничного перевода.

По оценкам ПФР стран-участниц исследования, такими видами экономической деятельности в зависимости от системы правового регулирования, традиций национальной юрисдикции, условий экономической деятельности физических лиц - резидентов и нерезидентов являются: оказание различного вида услуг, строительство, оптовая и розничная торговля (в том числе приграничная), производство различных видов сельскохозяйственной продукции, иные виды частного предпринимательства, не запрещенные национальным законодательством для занятия резидентам и нерезидентам - физическим лицам.

Кроме того, участниками исследования отмечается, что значительную проблему для ПФР составляет так называемая нелегальная миграция - физические лица - нерезиденты, незаконно находящиеся на территории национальной юрисдикции. Для трансграничных исходящих переводов денежных средств этой категорией лиц используются, как правило, услуги операторов подпольного банковского бизнеса. Последние, в свою очередь, имеют в качестве прикрытия незаконной банковской деятельности оптовую торговлю или иную не запрещенную законом экономическую деятельность, которой фактически не занимаются. В рамках этой деятельности преступно нажитые капиталы смешиваются с деньгами законного происхождения. Разделение законных и преступных доходов - задача весьма сложная, требующая тщательного финансового расследования каждой ситуации, вызвавшей подозрение правоохранительных органов и/или финансовой разведки.

Противодействие свободному перемещению капиталов преступного происхождения через национальные границы нуждаются в особых методах в связи с наличием присущих для таких трансакций определенных специфик, таких как:

- значительное количество операций могут быть проведены очень быстро и в короткий промежуток времени (или операция проводится на большую сумму);

- использование "смерфинга" - дробление, структурирование операций;

- большая вероятность "смешивания" чистых и грязных средств.

Наиболее распространенной моделью является трехфазовая модель, которая предполагает выделение в едином процессе легализации следующих стадий: размещение (placement), расслоение (layering) и интеграция (integration). Указанные три стадии могут осуществляться одновременно или частично накладываться друг на друга. Это зависит от имеющегося механизма легализации и от требований, предъявляемых преступной организацией.

Размещение (placement) - это физическое размещение наличных денежных средств в мобильные финансовые инструменты, территориальное удаление от мест их происхождения. Размещение осуществляется в традиционных финансовых учреждениях; нетрадиционных финансовых учреждениях; розничной торговле либо полностью за пределами страны.

Этап размещения крупных сумм наличности является самым слабым звеном в процессе отмывания денег. Незаконно полученные деньги наиболее легко могут быть выявлены на этом этапе <20> (рис. 11).

--------------------------------

<20> См.: URL: http://images.yandex.ru/yandsearch?text.

┌────────────┐

│ Размещение │

└──────┬─────┘

│

┌─────────────────┬─────────┴───────┬────────────────────┐

V V V V

┌───────────────┐┌─────────────────┐┌──────────────────┐┌───────────────┐

│В традиционных ││В нетрадиционных ││ ││ │

│ финансовых ││ финансовых ││ В розничной ││ За рубежом │

│ учреждениях ││ учреждениях ││ торговле ││ │

└───────┬───────┘└────────┬────────┘└───────┬──────────┘└────────┬──────┘

│ V V V

│ ┌─────────────────┐┌──────────────────┐┌───────────────┐

│ │ Незаконные ││ Приобретение ││ Незаконный │

│ │ операции ││ имущества ││ физический │

│ │ с валютой ││за наличные деньги││ вывоз валюты │

│ └─────────────────┘└──────────────────┘└───────────────┘

├─────────────────┬─────────────────┬────────────────────┐

V V V V

┌─────────────────┐┌────────────────┐┌──────────────────┐┌───────────────┐

│ Использование ││ Незаконное ││ ││ Контроль │

│корреспондентских││ использование ││ Структурирование ││ финансовых │

│отношений банков ││ исключений ││наличных операций ││ учреждений │

└────────┬────────┘└────────────────┘└──────────────────┘└────────┬──────┘

┌────────┴────────┐ ┌────────────┴──────┐

│Создание ложного │ │ Слияние законных │

│ бумажного следа │ │и незаконных фондов│

└─────────────────┘ └───────────────────┘

Рис. 11. Размещение как этап отмывания криминальных фондов

Расслоение (layering) - отрыв незаконных доходов от их источников путем сложной цепи финансовых операций, направленных на маскировку проверяемого следа этих доходов. Если размещение больших сумм денег прошло успешно, т.е. не было обнаружено, то вскрыть дальнейшие действия отмывателей денег становится намного труднее. Различные финансовые операции наслаиваются одна на другую с целью усложнить работу правоохранительных органов по отысканию незаконных фондов, подлежащих конфискации <21> (рис. 12).

--------------------------------

<21> Там же.

┌────────────┐

│ Расслоение │

└──────┬─────┘

│

┌──────────────────┼────────────────────┐

V V V

┌─────────────────┐┌──────────────────┐┌───────────────┐

│ Электронный ││ Превращение ││ Продажа │

│ перевод ││ наличных денег ││ имущества, │

│ фондов ││ в денежные ││приобретенного │

│ ││ инструменты ││ за наличные │

└─────────────────┘└──────────────────┘└───────────────┘

Рис. 12. Расслоение

Интеграция (integration) - стадия процесса легализации, непосредственно направленная на придание видимости законности преступно нажитому состоянию <22> (рис. 13).

--------------------------------

<22> Там же.

┌────────────┐

│ Интеграция │

└──────┬─────┘

│

┌────────────────────┼────────────────────┐

V V V

┌─────────────────┐┌─────────────────────┐┌────────────────────┐

│ Продажа ││ Подчинение ││ Имитация доходов │

│ недвижимости ││ иностранных банков ││от нерентабельного │

│ подставной │└─────────────────────┘│ бизнеса │

│ корпорации │┌─────────────────────┐└────────────────────┘

└─────────────────┘│ │┌────────────────────┐

┌─────────────────┐│ ││Ложные кредиты через│

│ ││ Кредитование ││подставные компании │

│ Операции ││под залог имущества, │└────────────────────┘

│ с родственными ││ инструментов │┌────────────────────┐

│ подчиненными ││депозитов преступного││ Подставные │

│ компаниями ││ происхождения ││экспортно-импортные │

│ ││ ││ счета │

└─────────────────┘└─────────────────────┘└────────────────────┘

Рис. 13. Интеграция как стадия отмывания

криминальных фондов

После того как процесс расслоения успешно проведен, отмыватель денег должен создать видимость достоверности при объяснении источников появления своего богатства. Во время интеграции отмытые деньги помещаются обратно в экономику. Таким образом, они входят в банковскую систему под видом честно заработанных доходов. Если след отмываемых денег не был выявлен на двух предыдущих стадиях, то отделить законные деньги от незаконных исключительно сложно. Обнаружение отмытых денег на стадии интеграции становится возможным лишь с помощью агентурной работы.

Ряд авторов следует двухступенчатой модели: Money Laundering (отмывание денег) и Recycling (возвращение в оборот). Профессор П. Бернаскони считает данные составляющие "отмыванием" первой и второй степени.

Первая степень - отмывание денег, полученных непосредственно от совершенного преступления. "Отмывание" первой степени осуществляется путем обмена денег на купюры иного достоинства, металлы.

Особенности "отмывания" первой степени:

- речь идет об имущественных ценностях, полученных непосредственно от совершенного преступления;

- речь идет, как правило, о наличных деньгах;

- преступные действия по отмыванию денег представляют собой краткосрочные операции <23>.

--------------------------------

<23> См.: Oswald K. Die Implementation gesetzlicher MaBnahmen zur Bekampfung der Geldwasche in der Bundesrepublik Deutschland. Freiburg i. Br. Max - Planck. Institut fur auslandisches und internationales Strafnecht. 1997. P. 13.

Среднесрочные и долгосрочные операции, при которых предварительно отмытые деньги обращаются до того момента, пока не обретут "законный" источник происхождения и не будут введены в качестве законных в легальный оборот <24>.

--------------------------------

<24> См.: Bernaskoni P. Finanzunterwelt. Zurich-Wiesbaden, 1988. P. 30.

Бернаскони различает также страны совершения основного преступления, ставшего источником дохода, и страны отмывания денег.

Модель круговорота была предложена швейцарским ученым Цюндом во время публичных лекций в высшей школе Сант Топелена 9 и 17 июня 1989 г., а позже рассмотрена в его статьях <25>.

--------------------------------

<25> См.: Zund A. Der schweizer Treuhandler 9/1990. P. 403 - 408.4; Miiller C. Geldwascherei: Motive - Formen - Abwehr. Zurich, Treuhand - Kammer. 1992. P. 113.

В основе данной модели лежит сходство процесса отмывания денег с круговоротом воды в природе. Цюнд подразделяет процесс "отмывания" на составляющие, аналогичные составляющим круговорота воды.

Четырехсекторную модель предлагает К. Мюллер (Швейцария) <26>. Структура четырехсекторной модели определяется с помощью двух пар понятий: легальность/нелегальность и страна совершения основного преступления/страна отмывания денег. В поле пересечения этих пар образуются четыре сектора.

--------------------------------

<26> См.: Miiller C. Geldwascherei: Motive - Formen - Abwehr. Zurich, Treuhand - Kammer. 1992. P. 113.

Первый сектор - страна основного преступления/легальность. В этом секторе осуществляется внутреннее, предварительное "отмывание".

Второй сектор - страна основного преступления/нелегальность. В этом секторе происходит сбор прошедших предварительное отмывание денег в пул и подготовка их к контрабанде.

Третий сектор - страна отмывания денег/нелегальность. В этом секторе происходит подготовка к вводу денег в легальную финансовую систему.

Четвертый сектор - страна отмывания денег/легальность. Здесь производятся маскировочные действия в виде переводов, инвестиции <27>.

--------------------------------

<27> См.: URL: http://all-referats.com/diploms/diplom-27667.html.

Четырехфазовая модель. Этот подход к структурированию процесса отмывания используют эксперты ООН. Основными стадиями легализации являются:

первая стадия - освобождение от наличных денег и перечисление их на счета подставных лиц. Такими лицами могут быть, например, родственники преступника. При этом соблюдается только одно условие: посредники должны иметь собственные счета в банках. В настоящее время наблюдается тенденция к поиску посредников, имеющих выходы на международные банки;

вторая стадия - распределение наличных денежных средств. Они реализуются посредством скупки банковских платежных документов и других ценных бумаг. На этой стадии создается сеть осведомителей, которые могут сообщать правоохранительным органам о незаконном обороте денежной массы. Как показывает зарубежный опыт, распределение наличных денежных средств осуществляется часто в пунктах по обмену валюты, казино и ночных клубах;

третья стадия - маскировка следов совершенного преступления. Перед преступником, отмывающим доходы, стоит на этой стадии следующая задача: принять все меры к тому, чтобы постороннее лицо не узнало, откуда получены деньги и с помощью кого они распределены в те или иные учреждения или организации. В целях выполнения этой задачи они проводят, как правило, следующие мероприятия:

- использование банков для открытия счетов, расположенных, как правило, далеко от места работы и проживания преступников;

- перевод денег в страну проживания из-за границы, но уже легально с новых счетов фирм или иных учреждений;

- использование подпольной системы банковских счетов;

четвертая стадия - интеграция денежной массы. На этой стадии преступные сообщества инвестируют легализованные капиталы в высокоприбыльные сферы и отрасли бизнеса.

Как показывает практика, сокрытие преступного происхождения имущества и денежных средств производится посредством совершения широкого спектра сделок и финансовых операций в предпринимательской и иной экономической деятельности, которыми осуществляется смена номинального владельца имущества (подставная фирма), формы имущества (на денежные средства приобретаются вексель, вещи и т.д.), изменение основания приобретения имущества (исполнение договора займа). В большинстве случаев такие сделки не имеют экономического смысла. Для узаконения обладания криминальным имуществом сделки документально оформляются. В процессе легализации доходы, добытые преступным путем, выступают в виде товаров, денежных средств, ценных бумаг, имущественных прав.

Для придания правомерности владению, пользованию и распоряжению денежными средствами, полученными преступным путем, используется сеть подставных фирм, число которых может достигать нескольких сотен. Фиктивные организации позволяют замаскировать процесс легализации под предпринимательскую деятельность, обойти требования идентификации личности клиентов банка, что затрудняет доказывание причастности лица к совершенному преступлению <28>.

--------------------------------

<28> См.: Жубрин Р.В. Борьба с легализацией преступных доходов: теоретические и практические аспекты. М., 2011. С. 95.

Другим способом скрыть свою причастность к совершению преступления является использование поддельной доверенности от реально существующей или фиктивной фирмы. Используются учредительные документы и печати фирм, прекративших свою деятельность.

Для совершения преступления используются также счета юридических лиц, осуществляющих законную деятельность, где криминальные денежные средства смешиваются с деньгами, полученными законным путем. Легализаторы сами являются руководителями таких организаций или принуждают к выполнению своих указаний подконтрольные фирмы. Руководители сторонних компаний склоняются к соучастию в совершении преступления, вводятся в заблуждение относительно целей перечисления денежных средств или оказывают услугу за вознаграждение.

Существуют и постоянно действующие конторы, занимающиеся легализацией как видом криминального бизнеса. Большая часть хозяйственных операций лжефирм осуществляется по доверенности; документы, помимо офиса, хранятся на частных квартирах; стоимость сделок, заключаемых организацией, может многократно превышать ее активы и уставный капитал; в договорах не содержатся существенные сведения, гарантии исполнения обязательства; предпринимательская деятельность осуществляется только на бумаге, реальное движение товаров отсутствует. Зачастую такие фирмы составляют целую сеть, контролируемую одним лицом. Для оформления противоправных сделок используются лица, обладающие иммунитетом от уголовного преследования <29>.

--------------------------------

<29> Там же.

В последнее время отмечаются попытки криминальных организаций проникнуть в мелкие банки и небанковские финансовые структуры, а также усилить контроль над деятельностью предприятий, расположенных в зоне их действия. В этом случае для отмывания капиталов используются руководители и служащие банков, которые оказывают преступникам содействие в дроблении счетов, использовании банковского счета для массовых операций по вкладам и снятию средств. За несколько месяцев до проверки банковской бухгалтерии операции прекращаются и на счет оставляются незначительные суммы. В ходе проверки выясняется, что в течение последних трех месяцев по счету не осуществлялось значительного движения средств, что не вызывает особых подозрений.

Активно осваивают легализаторы и систему небанковских финансовых учреждений: валютные, фондовые, товарно-сырьевые биржи, страховые организации, пенсионные и инвестиционные фонды, организации, осуществляющие денежные переводы. "Черные" брокеры оказывают легализаторам услуги по получению наличных денег посредством вексельных схем за определенную плату. Незаконный предприниматель составляет фиктивный договор купли-продажи, комиссии с целью объяснения поступления векселя, после чего предъявляет его для погашения векселедателю. Для получения наличных денег привлекаются лица, не осведомленные о преступном характере деятельности, которые также представляют вексель к оплате, и на их счет перечисляются денежные средства за погашенный вексель.

В процессе легализации преступных доходов могут быть задействованы специалисты: нотариусы, адвокаты, бухгалтеры и т.п. Нотариусы, например, за определенную плату удостоверяют фиктивные сделки: заведомо ложные завещания, договоры купли-продажи, дарения недвижимости и т.п. У нотариусов заверяются также фальсифицированные доверенности, подписи подставных лиц. Удостоверение таких документов не фиксируется в нотариальном реестре.

Сотрудники юридических организаций оформляют учредительные документы вновь создаваемых организаций по поддельным или утерянным паспортам, сами выступают учредителями или номинальными директорами регистрируемых фирм или подыскивают на эту роль подставных лиц, используют данные ранее зарегистрированных фирм. Подставные фирмы обслуживаются аудиторскими организациями, которые ведут их документацию, составляют с использованием компьютера или на готовых бланках фиктивные документы: договоры, сметы, акты приемки, которые подписываются подложными исполнителями, а не руководством компании. Эти документы в незаполненном виде передаются в фиктивные организации как доказательство расчетов с целью сокрытия истинного происхождения денежных средств. Платежные документы передаются номинальным директорам, которые их подписывают, не вникая в деятельность организации. На документах проставляется печать подставной фирмы, которая также хранится у аудитора, который осуществляет и доставку документации в банк.

Легализаторы активно используют поддельные ценные бумаги, документы, которые изготавливают сами или приобретают у профессиональных фальсификаторов. Наиболее часто подделываются паспорта путем вклеивания в него фотографии легализатора. Поддельный паспорт можно приобрести через посредников или по объявлению в газете, Интернете. Цена такого паспорта составляет порядка 700 долл., осуществляется доставка на дом курьером, который получает указанную сумму. По данным МВД России, ежегодно сотрудники полиции изымают более 25 тыс. поддельных российских паспортов.

Легализаторы подделывают подписи номинальных директоров, бухгалтерские, учредительные документы, нотариальные надписи. Распространена подделка документов путем замены текста на бланке с последующим многократным копированием. Таким способом подделываются документы с нотариальным удостоверением, затем документ с измененным текстом представляется другому нотариусу для удостоверения копии <30>.

--------------------------------

<30> См.: Жубрин Р.В. Указ. соч. С. 98.

Широко используется данный метод в России, где свыше 3 тыс. организованных преступных групп (сообществ, организаций) специализируется на легализации доходов, полученных от незаконной деятельности, почти 1,5 тыс. из них образовали в этих целях собственные хозяйственные легальные структуры. Помимо этого, ими установлен контроль над более чем сорока тысячами хозяйствующих субъектов, среди которых около полутора тысяч предприятий и организаций государственного сектора экономики, целый ряд банковских и финансовых структур <31>. Для легализации своих преступных доходов широко используется обналичивание денег.

--------------------------------

<31> См.: Бекряшев А.К., Белозеров И.П., Бекряшева А.И., Леонов И.В. Указ. соч.

По оценкам Банка России, в России за 30 календарных дней обналичивание составляет в среднем 50 - 80 млрд. руб.

Для обналичивания крупных денежных сумм используются банки-оптовики, которые действуют в течение недолгого времени (от нескольких месяцев до года) и в течение этого срока проводят через себя миллиарды рублей. Такие банки сами организуют схемы по отмыванию преступных доходов.

Способы обналичивания:

1) получение наличных денежных средств с банковского счета юридического лица посредством предъявления денежного чека. В качестве фиктивных оснований для обналичивания указывается: возврат ссуды по договорам займа с физическими лицами, закупка сельскохозяйственной продукции, получение зарплаты и т.п. Выдача денежных средств производится в кассе банка по контрольной марке от денежного чека. Полученные денежные средства, как правило, в кассу организации не вносятся;

2) перечисление безналичных денежных средств по фиктивным основаниям (договорам оказания услуг, страхования, выплата дивидендов, авторского гонорара и т.п.) на счета физических лиц, откуда деньги снимаются;

3) получение наличных денежных средств в почтовых отделениях. В целях отмывания используются возможности Почты России, которая осуществляет выдачу наличных денежных средств, полученных из банков, в местностях, не имеющих представительств кредитных организаций;

4) "вексельные схемы". На полученные в результате преступной деятельности безналичные денежные средства подставной фирмой приобретается простой вексель крупного российского банка. Затем фирмой вексель передается другой организации или физическому лицу по фиктивному договору продажи или мены на основании акта приема-передачи, после чего новый фиктивный владелец предъявляет его к оплате. Денежные средства за погашенный вексель перечисляются векселедателем на счет юридического или физического лица, откуда снимаются. За операции по предъявлению векселей для погашения легализатором взимается плата в размере 0,5% от номинальной стоимости ценной бумаги;

5) применение платежных карт (расчетные, кредитные и предоплаченные).

Данные карты выпускаются кредитными организациями для физических, юридических лиц на основании договора. Для целей отмывания договоры на обслуживание платежных карт заключаются с подставными физическими и юридическими лицами. Например, юридическое лицо перечисляет зарплату на платежные карты фиктивных сотрудников, фактически отбывающих различные сроки наказания. Посредством платежных карт легализаторы получают в банкоматах банка-эмитента и сторонних банков наличные денежные средства в рублях или иностранной валюте в России, за рубежом <32>.

--------------------------------

<32> См.: Жубрин Р.В. Указ. соч. С. 100 - 102.

Существуют и другие схемы отмывания денег. Росфиннадзор выделяет следующие типологии этого процесса <33>.

--------------------------------

<33> Легализация (отмывание) доходов, полученных в результате хищения бюджетных средств и злоупотребления должностными полномочиями руководителями организаций с государственной долей участия. URL: eurasiangroup.org>files/embazzelment_rus.doc.

Типология 1.

Отмывание преступного дохода, полученного в результате хищения государственных средств, посредством перевода денежных средств через "цепочку" посредников на счета юридических и физических лиц с последующим снятием наличными.

Использование подставных компаний, так называемых фирм-однодневок <34>, в схемах отмывания доходов, полученных в результате хищения госсредств, получило широкое распространение, в частности, в России, Украине и целом ряде других государств. Результаты материалов уголовных дел и проведенных финансовых расследований указывают на то, что фиктивные компании используются в целях хищения и легализации преступных доходов практически в каждом выявленном случае.

--------------------------------

<34> Под "фирмой-однодневкой" понимается компания, обладающая явными признаками фиктивности (непредставление финансовой отчетности, отсутствие ведения реальной финансово-хозяйственной деятельности, адресом регистрации компании является адрес массовой регистрации юридических лиц, учредители или руководители организации являются руководителями или учредителями большого количества других компаний, минимальный уставный капитал и др.).

Этому, в частности, способствует отсутствие должного контроля при осуществлении процедуры регистрации юридических лиц. Зарегистрированные на утерянные паспорта либо на паспорта людей, согласившихся оформить на себя юридическое лицо, такие организации могут функционировать от одной недели до года и больше. В ряде случаев были выявлены факты регистрации компаний по паспортным данным ничего не подозревающих физических лиц, полученным в результате подкупа сотрудников регистрационных и иных служб.

Использование "фирм-однодневок" в виде подставных компаний в схемах отмывания денег от хищения госсредств существенно облегчает процесс хищения и отмывания и в значительной степени затрудняет проведение эффективных расследований таких преступлений и выявление источников происхождения средств.

При этом, например, для вывода активов, полученных от хищения госсредств из безналичного оборота, преступники зачастую прибегают к использованию законных, но фиктивных оснований, таких как "выдача денежных средств на выплату заработной платы", "выдача денежных средств на хозяйственные расходы", "выдача денежных средств на покупку ценных бумаг" и др.

Использованные механизмы, инструменты, методы:

- регистрация и обналичивание денег через "фирмы-однодневки";

- банковские учреждения;

- фальсификация документов.

Индикаторы:

- оплата недвижимого имущества, приобретаемого в пользу третьих лиц;

- совершение госорганизацией операций с частной компанией, которая часть полученных денежных средств переводит за рубеж.

Типология 2.

Легализация преступного дохода, полученного в результате хищения государственных средств, путем перевода денежных средств через "цепочку" посредников на счета офшорных компаний <35> и физических лиц за рубежом.

--------------------------------

<35> Под офшорной компанией понимается организация, зарегистрированная в юрисдикциях, законодательства которых частично или полностью освобождают от налогообложения компании, принадлежащие иностранным лицам.

Использование офшорных компаний в схемах легализации доходов, полученных в результате хищения средств у государства, также широко применяется в России и ряде других государств. Зарегистрировать юридическое лицо в офшорной юрисдикции не составляет особого труда и требует относительно небольшой суммы денежных средств и минимального набора документов. Кроме того, существует множество фирм-посредников, предоставляющих услуги по регистрации юридических лиц в офшорах.

Определить источник происхождения денег, цели и характер их дальнейшего использования, конечного получателя денежных средств после того, как деньги поступили на счета офшорных компаний за рубежом, становится крайне затруднительным. Естественно, важнейшим фактором использования офшорных компаний является анонимность. Офшорные компании позволяют скрыть реальных получателей преступных доходов, которыми в том числе могут выступать государственные должностные лица <36>.

--------------------------------

<36> Легализация (отмывание) доходов, полученных в результате хищения бюджетных средств и злоупотребления должностными полномочиями руководителями организаций с государственной долей участия. URL: eurasiangroup.org>files/embazzelment_rus.doc.

Использованные механизмы, инструменты, методы:

- банковские учреждения;

- торговцы ценными бумагами и эмитенты "мусорных акций";

- предприятия - резиденты и нерезиденты с признаками фиктивности (зарегистрированные на утраченные паспорта).

Индикаторы:

- совершение госорганизацией операций с частной компанией, которая в течение короткого промежутка времени большую часть полученных денежных средств переводит за рубеж;

- крупные операции по счетам недавно созданных юридических лиц;

- покупка акций, не обращающихся на организованном рынке ценных бумаг.

Дата добавления: 2018-10-26; просмотров: 386; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!