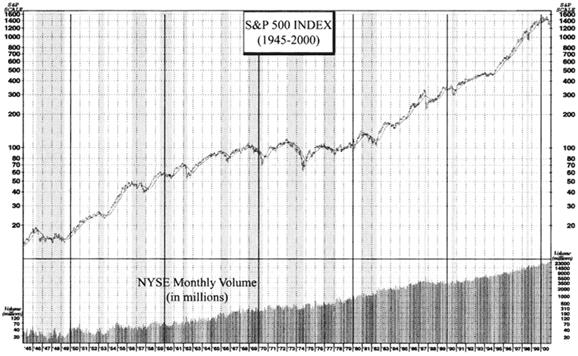

Гг.: самое значительное падение рынка с 1929 г.

Уотергейтский скандал и слушания в сочетании с нефтяным эмбарго ОПЕК 1974 г. сделали 1973–1974 гг. самой серьезной катастрофой фондового рынка со времени депрессии 1929–1933 гг. Доу понизился на 50 %, а средняя акция упала более чем на 70 %.

Это было катастрофой для акционеров, причем почти столь же серьезной, как коррекция в среднем на 90 %, имевшая место в 1929–1933 гг. (В 1933 г. промышленное производство составило только 56 % от уровня 1929 г., и более 13 млн. американцев не имели работы.)

Рынки в 1973–1974 гг. были так деморализованы, что большинство членов Нью‑Йоркской фондовой биржи боялись, что биржа не сможет выжить как жизнеспособное учреждение. Вот почему так критически важно изучать рыночные индексы и защищать себя от катастрофических убытков – ради вашего здоровья и вашего портфеля.

Чтобы компенсировать падение на 33 %, требуется рост на 50%

Важность знания направления рынка нельзя переоценить. Для того чтобы компенсировать убыток портфеля в 33 %, требуется рост на 50 %. Например, если портфель в 10 000 долл. обесценивается до 6666 долл. (снижение на 33 %), он должен вырасти на 3333 долл. (или 50 %) только для того, чтобы вернуть вас в исходное положение.

Вы, несомненно, должны всегда действовать так, чтобы сохранить максимум той прибыли, которую накопили в период бычьего рынка, а не пускаться с вашими инвестициями вниз, в дебри медвежьего рынка. Для этого вы должны изучить исторически испытанные правила продажи. (Более подробно о правилах продаж см. главы 9 и 10.)

|

|

|

Миф о «долгосрочном инвестировании»

Многие инвесторы любят считать или, по крайней мере, называть себя «долгосрочными инвесторами». Их стратегия состоит в том, чтобы оставаться полностью инвестированными и в хорошие, и в плохие времена. Некоторые учреждения делают то же самое, но этот негибкий подход может привести к трагическим результатам, особенно для индивидуальных инвесторов. Частные лица и организации в равной степени могут избежать неприятностей, оставаясь на относительно умеренных (20 % или меньше) медвежьих рынках, но многие из медвежьих рынков отнюдь не умеренны. Некоторые являются совершенно разрушительными.

Проблема всегда возникает в начале, когда вы начинаете ощущать надвигающийся медвежий рынок. Вы не можете в каждом случае предсказать, насколько ухудшится экономическое положение или как долго продержится ухудшение. Например, война во Вьетнаме, инфляция и дефицит денежной массы способствовали превращению коррекции 1969–1970 гг. в двухлетний спад на 36,9 %. До этого медвежьи рынки продолжались в среднем лишь девять месяцев и приводили к снижению индексов на 26 %.

|

|

|

Большинство акций во время медвежьего рынка падают, но не все из них потом восстанавливаются. Если вы держите акции в течение даже скромной медвежьей коррекции, вы можете зависнуть с подпорченным товаром, который уже никогда не вернется к своим прежним максимумам. Вы должны научиться продавать, когда общая окружающая среда изменяется и ваши акции больше не работают.

Инвесторы, предпочитающие покупать и держать, в 80‑х и 90‑х гг. облюбовали акции Coca‑Cola. Этот производитель безалкогольных напитков год за годом взбирался все выше и выше, поднимаясь и падая вместе с рынком, но все это закончилось в 1998 г., одновременно с Gillette. Когда летом того года рынок соскользнул в умеренную медвежью коррекцию, Coke последовала за ним. Но через два года – после самого захватывающего роста рынка за несколько десятилетий – она все еще плелась в нисходящем тренде. В некоторых случаях такие акции могут возвращаться, но в данном случае ясно одно: инвесторы в Coke пропустили огромные повышения цен таких акций, как America Online и Qualcomm. Стратегия «покупай и держи» оказалась также бедственной для тех, кто держал высокотехнологичные акции в 2000 г. Многие «птицы высокого полета» потеряли тогда от 75 до 90 % своей стоимости, и некоторые из них так и не вернулись к былым максимумам.

Дата добавления: 2018-09-23; просмотров: 201; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!