ОЦЕНКА РЫНОЧНОЙ СТОИМОСТИ ДОЛГА

Финансовые операции: ищем выгоду

Статья была опубликована в журнале «Справочник экономиста» № 7 (145) июль 2015.

Все права защищены. Воспроизведение, последующее распространение, сообщение в эфир или по кабелю, доведение до всеобщего сведения статей с сайта разрешается правообладателем только с обязательной ссылкой на печатное СМИ с указанием его названия, номера и года выпуска.

В. И. Семенов, бухгалтер, канд. техн. наук

Применение финансовых расчетов для оценки предполагаемой выгоды не ограничивается рамками задач изменения соглашений или обязательств. Такие расчеты составляют основу преобладающего числа методов количественного финансового анализа в разных отраслях экономики. Рассмотрим, как это сделать на практике, используя разные способы расчета, ставки процентов, методы наращения и дисконтирования доходов.

Любая финансовая или кредитная операция, инвестиционный проект или коммерческое соглашение предусматривают наличие ряда условий их выполнения, с которыми согласны участвующие стороны. Но на практике нередко необходимо заменить одно денежное обязательство другим, изменить процентную ставку по кредитам или депозитам, объединить несколько платежей в один, изменить условия договора и т. д. Причем каждая из участвующих сторон предполагает получить определенную выгоду от таких изменений. Для должника эта выгода может заключаться в отсрочке платежей, то есть в выигрыше времени использования денег кредитора. Ведь не зря говорят, что «время — деньги». А продавец или кредитор заинтересованы в этом случае в получении дополнительного дохода либо наращении суммы долга по сравнению с прежними условиями соглашения (сделки). Ясно, что такие изменения в договоре не могут быть установлены произвольно. Неизбежно возникает вопрос о количественной оценке выгоды либо, напротив, ущерба от изменений условий контрактов или соглашений. Многие начинающие бизнесмены на собственном опыте узнали последствия необдуманных решений. Поэтому любая сделка должна основываться на финансовых расчетах. Ведь кто лучше владеет подобными расчетами, тот и сможет заключить контракт, который как минимум не будет ущемлять его интересы.

|

|

|

КОНСОЛИДАЦИЯ (ОБЪЕДИНЕНИЕ) ЗАДОЛЖЕННОСТИ

Зачастую участники сделки соглашаются заменить нескольких денежных платежей, разнесенных по времени, на один консолидированный платеж. В этом случае необходимо определить размер одного платежа, заменяющего уплату нескольких денежных сумм. Для этого в финансовой математике используются формулы приведения платежей к одной дате, дополнительная выгода или ущерб оцениваются с помощью рыночной процентной ставки, а искомая величина консолидированного платежа находится как сумма наращенных и дисконтированных платежей. При этом при консолидации платежей к более позднему сроку происходит наращивание общего долга, а для более раннего срока — дисконтирование (уменьшение) долга.

|

|

|

Пример 1

В соответствии с подписанным контрактом крупный инвестор должен получить от должника наращенный доход от использования своего капитала в следующем порядке:

- первый платеж в размере 1 млн руб. должен был поступить через 180 дней от начала текущего года;

- второй платеж в сумме 1,5 млн руб. — через 300 дней от начала года.

Должник предлагает объединить их в один платеж со сроком погашения через 270 дней. Стороны согласились на применении при конверсии платежей простой ставки, равной 20 %. Оценим, насколько это выгодно инвестору.

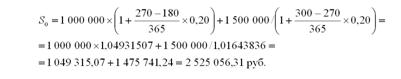

Сначала подсчитаем консолидированную сумму долга (S0) простым способом:

А теперь проведем то же вычисление другим способом приведения платежей к одной дате, часто используемым в финансовых расчетах:

_____________________

Некоторое отличие в результатах расчета в примере обусловлено применением разных правил наращения и дисконтирования доходов по простым процентам. Поэтому при изменении финансового соглашения необходимо заранее оговорить, каким способом пользоваться при приведении расчетов к единому знаменателю.

|

|

|

Из данных расчетов следует, что на итоговый результат больше всего оказывает влияние платеж с первоначальной суммой в 1 млн руб., поэтому консолидированная сумма платежа оказалась примерно на 25 тыс. руб. больше, чем для варианта с разновременными сроками погашения долга. Поэтому инвестору следует согласиться с такой схемой получения консолидированного платежа от должника.

Но так бывает не всегда. Рассмотрим следующий пример.

Пример 2

Два платежа — 1 млн руб. и 1,5 млн руб. — со сроками уплаты соответственно в 180 и 300 дней объединяются в один платеж со сроком погашения 200 дней. Процентная ставка при конверсии платежей принята равной 20 %.

Воспользуемся первым способом расчета консолидированной суммы долга:

Вследствие большого влияния четвертого члена суммы на результаты расчета консолидированная сумма платежа оказалась на 71 232,9 руб. меньше, чем для варианта с разновременными сроками погашения долга. Инвестору не следует соглашаться с этой схемой погашения консолидированного платежа должником.

|

|

|

____________________

ИЗМЕНЕНИЕ УСЛОВИЙ ДОГОВОРА

На практике часто возникают ситуации, вынуждающие участников сделки к изменению условий ранее заключенного финансового соглашения. В частности, это касается и платежей (например, изменяются сроки платежей, обычно на более отдаленные, а иногда и в сторону уменьшения, то есть задолженность погашается досрочно). Естественно, в результате любых изменений ни один из участников не должен нести убытки. Поэтому в такого рода ситуациях стороны руководствуются принципом равноценности получаемой выгоды до и после изменения финансового соглашения. Для одного из участников договора это может быть получение дополнительной экономической выгоды в денежном выражении, а для другого участника эта выгода выражается в форме временного фактора, заключающегося в отсрочке платежей по договору. В каждом конкретном случае выгода определяется условиями договора. Порядок оценки равноценности сравниваемых сделок при изменении условий договора удобнее показать на конкретном примере.

Пример 3

Имеются два обязательства. По первому надо уплатить инвестору 10 млн руб. через 3 месяца с начала года, по второму — 8 млн руб., но уже через 5 месяцев тоже с начала года. Из-за недостатка средств должник предлагает изменить сроки погашения долга следующим образом: первый платеж погасить через 6 месяцев с начала года, а второй — через 11 месяцев. Необходимо определит, какие суммы наращенного дохода устроят инвестора при использовании простой процентной ставки, равной 20 % в год.

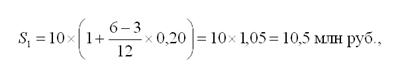

С учетом наращения дохода первый платеж должен составить:

второй:

Тогда общая сумма платежей будет равна:

S0 = S1 + S2 = 1,05 + 8,8 = 19,3 млн руб.

В данном случае при сдвиге платежей на более поздние сроки общая их сумма возросла на 1,3 млн руб. Поэтому инвестору следует принять данное предложение должника о переносе платежей на более отдаленные сроки.

_________________

Обратите внимание!

При изменении условий договора позиции сторон могут быть прямо противоположными. Для одного из участников сделки выгода выражается, например, в отсрочке платежей, а для другого — в получении дополнительной выгоды в виде наращения дохода либо суммы долга.

ОЦЕНКА РЫНОЧНОЙ СТОИМОСТИ ДОЛГА

Оценить наращение суммы долга в случае запаздывания платежей от покупателя можно, используя уровень рыночной процентной ставки по кредитам или вкладам. Рассмотрим один из таких способов приведения платежей к более позднему сроку. Предположим, надо выбрать один из вариантов поступления денежных средств от покупателя к продавцу. Они различаются суммами (S1 и S2) и сроками платежей (n1 и n2). Причем S2 > S1 и n2 > n1, иначе задача не имеет экономического смысла. Логически выбор одного из вариантов можно обосновать путем следующих рассуждений. Допустим, можно отдать меньшую сумму (S1) под проценты на время запаздывания платежа по второму варианту (n2 – n1). Какая процентная ставка наращения дохода нас устраивает, чтобы в итоге получить такую же сумму, что и по второму варианту (S2)? Очевидно, что результаты выбора зависят от ожидаемого рыночного уровня процентной ставки. Рассмотрим метод решения такой задачи для общего случая наращивания дохода по простой процентной ставке.

Для простой ставки имеем следующее равенство наращения дохода:

S1 = S2 [1 + (m / 12) × ir],

где m — число месяцев запаздывания платежей от покупателя по второму варианту;

ir — рыночная процентная ставка за год.

Отсюда окончательно получим:

ir = 12 × (S2 / S1 – 1) / m.

Из последнего выражения следует, что чем больше соотношение S2 / S1, тем более высокая величина рыночной ставки требуется для равноценности сравнения обоих вариантов во временном разрезе. Рассмотрим пример.

Пример 4

Сравним два варианта поступления денег от покупателя. В первом варианте покупатель может оплатить поставщику на сегодняшний день величину долга S1 = 100 тыс. руб., а по второму варианту может вернуть большую сумму S2 = 110 тыс. руб., но уже только через m = 5 месяцев. При какой рыночной процентной ставке оба варианта расчета будут равноценными?

Найдем рыночную ставку процентов:

ir = 12 × (110 000 / 100 000 – 1) / 5 = 1,2 / 5 = 0,24,

или ровно 24 % в год.

Отсюда следует, что при рыночной простой ставке процентов меньше 24 % для продавца предпочтительнее более отдаленная дата получения платежа при всех прочих равных условиях. В таком случае продавец получит большую сумму, чем если бы он отдал первоначальную сумму (100 тыс. руб.) в рост под проценты при более раннем сроке возврата долга от покупателя. И напротив, если ставка процентов выше 24 %, то выгоднее получить деньги от покупателя сегодня.

______________________

Дата добавления: 2018-06-27; просмотров: 346; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!