Расчет и оценка баланса платежеспособности и коэффициентов ликвидности.

Л- это степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Для проведения анализа Л баланса проводят сравнение сгруппированных по степени Л-ти средств актива с группами пассива, сформированными по критерию срочности обязательств.

В зависимости от степени Л активы предприятияделятся на следующие 4 группы:

I (А1) – высоколиквидные активы (260+250-252)

II (А2) – быстрореализуемые активы (240-244)

III (А3) – медленно реализуемые активы (210-216+270)

IV (А4) – трудно реализуемые активы (190+230)

Все пассивы делятся на 4 группы по степени срочности оплаты:

I (П1) – наиболее срочные обязательства (620-220)

II (П2) – средне-срочные пассивы (610+660)

III (П3) – долгосрочные пассивы (590)

IV (П4) – постоянные пассивы (490+630+640+650-244-252-216)

Баланс считается абсолютно Л-м, если имеют место следующие соотношения:

А1 >= П1

А2 >= П2

A3 >= ПЗ

А4 <= П4.

Нормальная ликвидность:

А1+А2 >= П2+П1

A3 >= ПЗ

А4 <= П4.

Критическая ликвидность:

А1+А2+A3 >= П2+П1+ПЗ

А4 <= П4.

Абсолютная неликвидность:

А4 >= П4.

Недостаток средств по одной группе активов не может компенсироваться их избытком по другой группе, то есть менее ликвидные активы не могут заместить более ликвидные. Путём сопоставления соответствующей группы активов с группой пассивов выявляют платёжный излишек или недостаток средств для выполнения обязательств.

|

|

|

П - это наличие у предприятия средств, достаточных для уплаты долгов по всем краткосрочным обязательствам и одновременно бесперебойного осуществления процесса производства и реализации продукции.

При оценке платёжеспособности используются следующие коэффициенты:

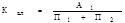

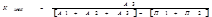

1. Общий показатель П-ти – позволяет осуществить оценку изменения финансовой ситуации в организации с точки зрения Л-ти. Он применяется при выборе наиболее надёжного из нескольких партнёров на основе отчётности.

где, 0,5;0,3 – поправочные коэффициенты.

0,5 А2; 0,3 А3 – 50% дебиторской задолженности организации удастся получить от своих дебиторов и 30% запасов организация сможет реализовать. 0,5 П2; 0,3 П3 – 50% среднесрочных обязательств останутся в нашем распоряжении и 70% долгосрочных обязательств.

Норматив общего показателя П-ти - ≥1. Это означает что на каждый рубль обязательств должно быть либо столько же, либо больше наиболее Л-ых активов.

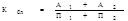

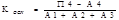

2. Коэф-нт абсолютной ликвидности - отражает П-ть предприятия на дату составления баланса. Этот показатель характеризует способность предприятия выполнять краткосрочные обязательства за счет свободных денежных средств и краткосрочных финансовых вложений.

|

|

|

Норматив показателей абсолютной ликвидности - 0,2-0,3.

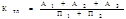

3. Коэффициент промежуточной ликвидности - характеризует ожидаемую П-ть предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности.

Нормативное значение - ≥ 1.

4. Коэффициент текущей ликвидности - показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства

Нормативное значение - ≥ 2.

5. Коэффициент маневренности функционирующего капитала – показывает какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженност

уменьшение показателя в динамике – положительный эффект.

6. Доля оборотных средств в активах – показывает структуру оборотных средств во внеоборотных активах.

Значение этого показателя зависит от отраслевой принадлежности организации.

7. Коэффициент обеспеченности собственными средствами – характеризует наличие собственных оборотных средств и организации, необходимых для её финансовой устойчивости.

Нормативное значение - ≥ 0,1.

Дата добавления: 2020-01-07; просмотров: 194; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!