Аналіз платоспроможності підприємства

Визначальною характеристикою фінансового стану підприємства є його платоспроможність. Платоспроможність визначається здатністю підприємства до швидкого погашення своїх короткострокових зобов’язань. В оцінках фінансового стану не варто ототожнювати платоспроможність з ліквідністю активів. Платоспроможність розглядається у ширшому значенні якості фінансового стану, ніж ліквідність, оскільки передбачає не лише здатність конвертування оборотних активів у засоби платежу, а й фінансову стійкість підприємства.

Платоспроможним вважається підприємство, якщо його загальні активи більші, ніж довгострокові та короткострокові зобов’язання.

Неплатоспроможним може бути підприємство через:

– невиконання виробничої програми, порушення договорів поставки та втрати ринків збуту продукції;

– підвищення затрат за всіма видами господарської діяльності;

– зниження платоспроможності, банкрутство клієнтів і партнерів;

– співвідношення оборотності оборотних активів;

– формування понаднормативних запасів та значне відволікання коштів у дебіторську заборгованість;

– інфляційні процеси та підвищення податкового навантаження.

Оскільки можливість конвертування різних видів оборотних активів у засоби платежу є різною, то для оцінки платоспроможності підприємства використовують коефіцієнти платоспроможності. Розрахуємо їх:

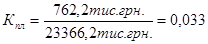

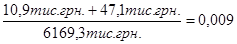

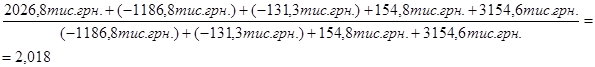

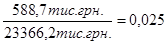

Коефіцієнт платоспроможності:

|

|

|

На початок періоду:

На кінець періоду:

Розрахуємо:

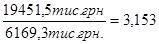

– відношення надходження готівки до довгострокової заборгованості:

на початок періоду:

на кінець періоду:

– відношення прибутку до сплати податків до сплаченим відсоткам по кредитам на початок та на кінець періоду не розраховуються тому що підприємство не має поточної заборгованості за довгостроковими зобов’язаннями;

– відношення суми надходження готівки та відсотків за кредит до відсотків за кредит на початок та на кінець періоду не розраховуються тому що підприємство не має поточної заборгованості за довгостроковими зобов’язаннями;

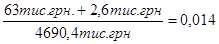

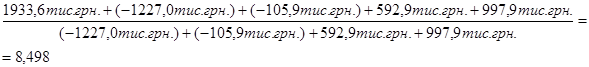

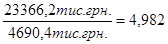

– відношення суми прибутку до сплати податків та постійних витрат до постійних витрат:

за звітний період:

за попередній період:

– відношення активів до довгострокової заборгованості:

на початок періоду:

на кінець періоду:

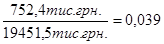

– відношення нерозподіленого прибутку до всієї суми активів:

на початок періоду:

на кінець періоду:

Аналіз оборотності активів

Ефективне використання фінансових ресурсів визначається їх оборотністю.

У практиці планування, обліку та аналізу оборотний капітал класифікується за такими ознаками:

|

|

|

1. За функціональним призначенням в процесі виробництва: оборотні фонди та фонди обігу.

2. За практикою контролю, планування та управління: нормовані та ненормовані оборотні кошти.

3. За джерелом формування оборотного капіталу: власний і позичковий оборотний капітал.

4. За ліквідністю: найбільш ліквідні активи, активи, що швидко реалізуються, активи, що реалізуються повільно, активи, що важко реалізуються.

5. За рівнем ризику вкладення капіталу: оборотний капітал з мінімальним. Невеликим, середнім та високим ризиком вкладення.

6. За матеріально-майновим станом: предмети праці, готова продукція. Товари. Гроші і кошти в розрахунках.

Основні джерела формування оборотних коштів:

1. Власні джерела: статутний капітал, пайовий капітал, додатковий капітал, що вкладається, інший додатковий капітал, резервний капітал, нерозподілений прибуток, цільове фінансування.

2. Позичкові кошти: довгострокові кредити банків, інші довгострокові фінансові зобов’язання, короткострокові кредити банків, поточна заборгованість за довгостроковими зобов’язаннями.

3. Додатково залучені джерела: кредиторська заборгованість за товари, роботи, послуги, поточні зобов’язання щодо отриманих авансів, розрахунків з бюджетом, позабюджетних платежів, розрахунки зі страхування, з оплати праці, з учасниками, за іншими поточними зобов’язаннями, резерви сумнівних боргів, благодійні та інші надходження.

|

|

|

Фінансовий стан підприємства залежить від того, наскільки швидко кошти, вкладені в активи, перетворюються на реальні гроші. Найважливіші показники господарської діяльності підприємства – прибуток і обсяг реалізованої продукції – безпосередньо залежать від швидкості обертання оборотних коштів.

Прискорення обертання оборотних коштів має велике значення для забезпечення стабільності фінансового стану підприємства. Слід наголосити, що робота за умов ринку і повної господарської самостійності не скасовує необхідності планування (нормування) оборотних коштів. Обов’язковість використання нормативів, установлених вищою за рівнем організацією, залежить від їх економічної доцільності.

Загальний аналіз оборотності

Для обґрунтування оцінки стану оборотних коштів аналізують передовсім їхню динаміку, бо балансові залишки оборотних коштів на кінець року, як правило, є нижчими ніж на певні поточні дати, оскільки перед складанням кінцевого балансу перевіряється його реальність з допомогою проведення інвентаризації, результатом якої є, як правило, списання різних витрат, не виявлених протягом року.

|

|

|

Треба зважати й на те, що за умов перехідного періоду на оборотні кошти і в цілому на весь фінансовий стан підприємства можуть впливати виробничі стосунки між підприємствами акціонерної форми власності і суто приватними підприємствами.

Аналізуючи стан оборотних коштів за умов ринкової економіки, необхідно розглядати всі конкретні причини, виявляти ті, що негативно впливають на стан цих коштів і розробляти конкретні заходи для усунення таких причин.

В процесі цього аналізу виявляється наскільки швидко засоби, вкладені в активи, обертаються в процесі діяльності підприємства. Для проведення аналізу оборотності активів використовуються основні фінансові показники. Розрахуємо їх за звітний період.

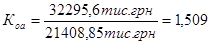

Коефіцієнт оборотності всіх використовуваних активів:

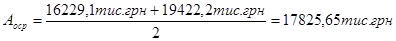

. Знайдемо

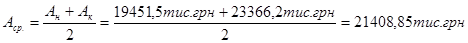

. Знайдемо  :

:

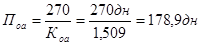

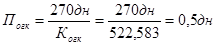

Період оборотності активів:  .

.

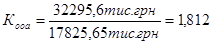

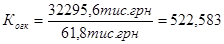

Коефіцієнт оборотності оборотних активів:

. Знайдемо

. Знайдемо  :

:

Період оборотності оборотних активів:

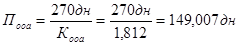

Коефіцієнт оборотності грошових засобів:

. Знайдемо

. Знайдемо  :

:

Період оборотності грошових коштів:

Дата добавления: 2019-09-02; просмотров: 75; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!