Дополнительные налоговые стимулы развития бизнеса в России

В нашей стране существует ряд программ, цель которых стимулировать развитие малого и среднего бизнеса, а также стимулировать приток инвестиций в научно-техническую сферу деятельности.

Инвестиционный налоговый кредит (ИНК) отличается от банковского кредита и тем более от отсрочки (рассрочки) по уплате налоговых платежей – у них разные основания для получения и цели, преследуемые кредитором.

Цель банковского кредита - извлечение прибыли банком. При это основания для получения кредита могут быть любыми, банку достаточно быть уверенным, что заёмщик способен предоставить соответствующее обеспечение и выплатить начисленные проценты.

Цель предоставления (рассрочки) по уплате налогов и сборов – недопущение банкротства налогоплательщика. При этом количество оснований для получения отсрочки (рассрочки) ограничено.

ИНК преследует цель инновационного развития экономики или выполнение организациями ряда важных социально – экономических задач, не имеющих высокой финансовой рентабельности. При этом изменение срока уплаты налога даёт возможность организации при наличии соответствующих оснований уменьшать в течение определённого срока и в определённых пределах платежи по налогу с последующей поэтапной уплатой сумм уменьшения и начисления на них процентов.

Другие отличия: число оснований для предоставления ИНК ограничено по сравнению с банковским кредитом, и заёмщик не является финансово не состоятельным, как это имеет место в случае с предоставлением отсрочки (рассрочки) (Таблица 3).

|

|

|

Кроме того, государственные органы при предоставление ИНК не ставят своей целью получение финансовой выгоды, поскольку процентная ставка по данному виду кредита не может превышать ¾ ставки рефинансирования [21]Банка России.

Вопреки распространенному заблуждению, ИНК не являются разновидностью и бюджетного кредита.

Во-первых, нормы бюджетного кодекса РФ не могут быть применены к налоговым правоотношениям в силу положений ст.1 БК РФ и ст.2 НК РФ. Бюджетное законодательство регулирует отношения по распределению и использованию денежных средств, в то время как налоговое законодательство – порядок их аккумулирования.

Во-вторых, ИНК не соответствует установленному в ст.6 БК РФ определению понятия "бюджетный кредит" - форма финансирования бюджетных расходов которая предусматривает предоставление средств юридическим лицам или другому бюджету на возвратной и возмездной основах то есть без предоставления заемщику денежных средств непосредственность бюджета кредит рассматриваемого вида не образует.

Кроме того, государственные органы при предоставление ИНК не ставят своей целью получение финансовой выгоды, поскольку процентная ставка по данному виду кредита не может превышать ¾ ставки рефинансирования Банка России.

|

|

|

Таблица 3 - Сравнительная характеристика различных способов кредитования

| Характеристики | Инвестиционный налоговый кредит | Банковский кредит | Отсрочка (рассрочка) по уплате налогов и сборов |

| Основания для предоставления | Устанавливаются государством | Зависят только от экономической политики банка | Устанавливаются государством |

| Обеспечение | Залог, поручительство | Залог, поручительство, гарантия | Залог, поручительство (в ряде случаев – не обязательно) |

| Обязательность предоставления для кредитора | Не обязателен | Не обязателен | В ряде случаев обязательна |

| Цель действий кредитора | Инновационное развитие экономики | Получение прибыли | Недопущение банкротства налогоплательщика |

| Размер процентов | Устанавливается государством | Зависит от условий заключения кредитного договора | Устанавливается государством (в ряде случаем не начисляются) |

| Характер предоставляемых средств | Средства налогоплательщика | Собственные средства банка | Средства не предоставляются |

| Органы принимающие решение | Государственные | Руководство банка | Государственные |

Кроме того, государственные органы при предоставление ИНК не ставят своей целью получение финансовой выгоды, поскольку процентная ставка по данному виду кредита не может превышать ¾ ставки рефинансирования Банка России.

|

|

|

Вопреки распространенному заблуждению, ИНК не являются разновидностью и бюджетного кредита.

Во-первых, нормы бюджетного кодекса РФ не могут быть применены к налоговым правоотношениям в силу положений ст.1 БК РФ и ст.2 НК РФ. Бюджетное законодательство регулирует отношения по распределению и использованию денежных средств, в то время как налоговое законодательство – порядок их аккумулирования.

Во-вторых, ИНК не соответствует установленному в ст.6 БК РФ определению понятия "бюджетный кредит" - форма финансирования бюджетных расходов которая предусматривает предоставление средств юридическим лицам или другому бюджету на возвратной и возмездной основах то есть без предоставления заемщику денежных средств непосредственность бюджета кредит рассматриваемого вида не образует.

Между тем денежные средства считаются бюджетными (зачисленными в доход соответствующего бюджета) только с момента совершения Банком России или кредитной организацией операции по зачислению (учету) денежных средств на счет органов, исполняющего бюджет.

|

|

|

Поэтому ИНК не может быть одним из видов бюджетного кредита, так как предоставляется в форме денежных средств (по налоговым платежам), которые еще не являются доходами бюджета.

Вполне возможно, путаница по этому вопросу возникла по вине законодателей, которые указали на то, что предоставление бюджетных средств, среди прочего, осуществляется в форме "бюджетных кредитов юридическим лицам (в том числе налоговых кредитов, отсрочек и рассрочек по уплате налоговых платежей и других обязательств)".

В последствии, с принятием Федерального закона от 26.04. 2007 №63-ФЗ, эта ошибка была исправлена.

В 1 января 2008 года бюджетный кредит определяется как "денежные средства, предоставляемые бюджетом другому бюджету бюджетной системы Российской Федерации, юридическому лицу (за исключением государственных (муниципальных) учреждений), иностранному государству, иностранному юридическому лицу на возвратной и возмездной основах". Вопрос о предоставлении бюджетного кредита будут регулироваться ст.92.3. БК РФ, в которой прямо установлено, что "правоотношением сторон вытекающим из договора о предоставлении бюджетного кредита применяется гражданское законодательство Российской Федерации, если иное не предусмотрено настоящим кодексом". Кроме того упоминание о налоговом кредите будет изъято из текста БК РФ.

Всё это означает, что ИНК является совершенно самостоятельным способом кредитования организаций.

Основания для получения кредита могут быть следующие:

Осуществление организацией научно-исследовательских или опытно конструкторских работ (НИОКР) либо технического перевооружения собственного производства, в том числе направленного на создание рабочих мест для инвалидов или охрану окружающей среды от загрязнения промышленных отходов.

Осуществление организацией внедренческой и инновационной деятельности, в том числе создание новых или совершенствование применяемых технологий, создание новых видов сырья или материалов.

Выполнение организацией особо важного заказа по социально-экономическому развитию региона или предоставление ею особо важных услуг населению.

Однако определение НИОКР, внедренческой и инновационной деятельности, особо важного заказа и услуг не проводятся. Поэтому налогоплательщикам и налоговым органам приходиться прибегать к определениям, содержащимся в других отраслях законодательства. Здесь и возникают трудности, так как определение НИОКР содержится сразу в трёх законодательных актах[22], что ведёт за собой сложности в его точном определение и как следствие осложняет возможность получения ИНК. Но всё же инвестиционный налоговый кредит служит для стимулирования развития крупных предприятий.

Для помощи в развитие малого и среднего бизнеса существует упрощенная система налогообложения, но и здесь существуют определённые проблемы.

Малый бизнес – основа экономики современного государства. Законодательством большинства развитых стран малый бизнес определён в качестве особого субъекта государственного регулирования. Специфика малого бизнеса (социальная значимость, массовость) определила особенности его налогообложения, которое ориентировано на долгосрочные цели экономического развития и привязано к реально складывающимся экономическим пропорциям внутри данного сектора.

Однако, действующая в настоящее время в Российской Федерации федеральная нормативная правовая база регулирования и государственной поддержки малого предпринимательства не обеспечивает правового решения проблем, стоящих на пути развития малого предпринимательства[23]. Вместе с тем малый бизнес является рыночным институтом обеспечивающим решение экономических и социальных задач, в том числе увеличение налоговых поступлений всех уровней (в первую очередь - местных и региональных бюджетов), экономический рост.

Для предприятий малого бизнеса в настоящее время существуют следующие системы налогообложения:

Уплата единого сельскохозяйственного налога (ЕСХН)

Упрощенная система налогообложения (УСН) с уплатой налога на выбор: 6 процентов от дохода или 15 процентов от разницы между доходами и расходами

Уплата единого налога на вменённый доход (ЕНВД)

Кроме того, малые предприятия, кроме тех, которые должны платить ЕНВД, могут использовать и общую для всех систему налогообложения.

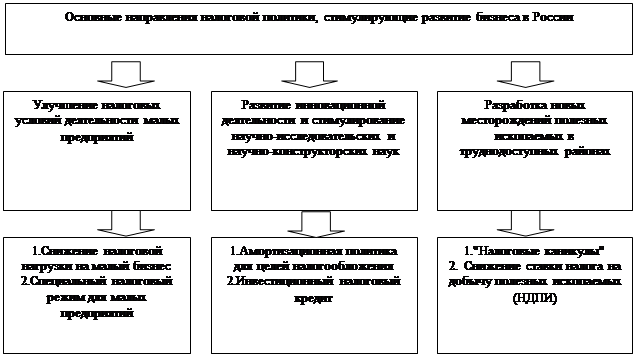

Рисунок 9 - Основные направления налоговой политики в России для развития бизнеса и способы её реализации.

Исходя из Бюджетного послания Президента РФ Федеральному Собранию РФ "Основные направления и ориентиры бюджетной политики в 2009-2011годах" можно выделить три основных направления налоговой политике в ближайшие годы, стимулирующие развитие бизнеса в России (Рис.9). Для улучшения налоговых условий деятельности малых предприятий используется снижение налоговой нагрузки на них (это особенно актуально в условиях финансового мирового кризиса): " Снижение налоговой нагрузки - оптимальная основа для резкого повышения предпринимательской активности в стране. Таким образом, государство дает производителям возможность максимально эффективно использовать свои активы в условиях финансового кризиса", - подчеркнул, оценивая принятые поправки, представитель думского комитета по экономической политике и предпринимательству Олег Валенчук.

Парламентарий также отметил, что существенное значение для реального сектора российской экономики имеет инициатива премьер-министра, который предложил дать регионам право снижать региональную составляющую ставки налога на прибыль на 10 процентов - до 5 процентов.

Благодаря этой мере субъекты Российской Федерации смогут поддержать малый и средний бизнес, защитить экономически активных граждан, предоставить им дополнительные финансовые возможности.

Для развития инновационной деятельности используется амортизационная политика в частности с 10 до 30 процентов увеличивается размер так называемой амортизационной премии[24] для основных средств со сроком полезного использования от 3 до 20 лет.

Чтобы стимулировать разработку новых месторождений полезных ископаемых в труднодоступных районах, предприятиям по их добыче будут введены налоговые каникулы (для месторождений нефти, расположенных севернее Северного полярного круга, на континентальном шельфе, на Азовском и Каспийском морях, а также на Ямале и в Ямало-Ненецком АО, будут предоставлены налоговые каникулы[25] в течение 7 лет). Также от уплаты НДПИ будут освобождены труднодоступные месторождения, расположенные севернее Северного полярного круга и на континентальном шельфе, при условии, что накопленный объем добычи нефти не больше 35 млн. т, а период разработки месторождения не превышает десяти лет.

Эти меры должны стимулировать развитие бизнеса в России особенно в условиях финансового кризиса.

Заключение

В настоящее время ведётся множество споров о налоговой политике нашего государства, её настоящем состояние и путях её развития для обеспечения максимального экономического роста. В этой работе были проанализированы теоретические основы налоговой политики, определены её цели принципы, а также инструменты воздействия на экономику. Также была определена взаимосвязь между налоговой политикой и экономическим ростом в стране, найдены способы её расчёта.

Отдельно был проведён анализ влияния изменений в налогообложение на деловую активность хозяйствующих субъектов, в частности рассмотрена и проанализирована динамика налоговой нагрузки в России за 2005-2007 год и определены факторы, влияющие на её значение. Сопоставлены инвестиционные поступления для развития предприятия от снижения налогов в России.

Проанализированы дополнительные методы налогового стимулирования развития бизнеса в России, как малого, так и крупного на фоне финансового кризиса. На основе Бюджетного послания Президента РФ были выделены основные направления развития налоговой политики в сфере бизнеса, а также способы её реализации.

Дата добавления: 2019-07-15; просмотров: 203; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!