Расчеты платежными поручениями.

Платежное поручение — это распоряжение владельца счета (плательщика) обслуживающему банку перевести определенную сумму на счет получателя средств, открытый в этом или другом банке. Срок исполнения платежного поручения — 10 дней, не считая дня выписки.

Платежное поручение составляется на бланке формы № 0401060 .

Платежными поручениями могут производиться следующие операции:

· перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги (в том числе и для предварительной или периодической их оплаты);

· перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды;

· перечисления денежных средств в целях возврата/размещения кредитов (займов)/депозитов и уплаты процентов по ним;

· перечисления денежных средств в других целях, предусмотренных законодательством или договором.

Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика. При отсутствии или недостаточности денежных средств на счете плательщика платежные поручения помещаются в картотеку документов, не оплаченных в срок. Банк обязан информировать плательщика об исполнении платежного поручения.

Схема проведения платежа платежным поручением:

1 — покупатель оформляет платежное поручение и передает его в обслуживающий банк; 2 — банк покупателя дебетует счет клиента; 3 — банк покупателя перечисляет сумму в банк поставщика; 4 — банк поставщика кредитует счет поставщика; 5 — банк поставщика передает поставщику выписку из счета.

|

|

|

Расчеты по аккредитивам

Аккредитив — это условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению плательщика, произвести в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи.

Банки могут открывать следующие виды аккредитивов:

-покрытые (депонированные) и непокрытые (гарантированные);

-отзывные и безотзывные;

-подтвержденные и неподтвержденные.

При покрытом аккредитиве банк-эмитент перечисляет сумму аккредитива в распоряжение исполняющего банка на весь срок действия аккредитива. При непокрытом аккредитиве банк-эмитент предоставляет право исполняющему банку списать сумму аккредитива с ведущегося у него корреспондентского счета.

При отзывном аккредитиве банк-эмитент имеет право на основании письменного распоряжения плательщика без предварительного согласования с получателем средств изменить или отменить аккредитив. Безотзывным признается аккредитив, который может быть отменен только с согласия получателя средств. Если отсутствует указание на то, что аккредитив является безотзывным, то он считается отзывным.

|

|

|

Безотзывный аккредитив по просьбе банка-эмитента может быть подтвержден исполняющим банком. Это означает, что исполняющий банк берет на себя ответственность за проведение расчета 110 аккредитиву наравне с банком-эмитентом.

Аккредитив предназначен для расчетов с одним получателем средств.

Порядок расчетов по аккредитиву устанавливается в основном договоре, в котором указывается:

-наименования банков;

-наименование получателя средств;

-вид и сумма аккредитива;

-перечень документов, представляемых получателем средств;

-срок действия аккредитива;

-условие оплаты (с акцептом или без акцепта);

-ответственность за неисполнение обязательств.

Платеж по аккредитиву производится в безналичном порядке путем перечисления суммы аккредитива на счет получателя средств. Допускаются частичные платежи по аккредитиву.

Если плательщик отзывает аккредитив или изменяет его условия, то он должен представить соответствующее распоряжение в трех экземплярах в банк-эмитент.

Если установлено, что документы, принятые исполняющим банком от получателя средств, не соответствуют условиям аккредитива, банк-эмитент вправе потребовать от исполняющего банка возврата сумм.

Если получатель средств представил в банк документы, предусмотренные аккредитивом, с нарушениями или неправильно оформил реестр счетов, то платеж по аккредитиву не осуществляется. Возможно повторное представление документов до истечения срока аккредитива.

Закрытие аккредитива в исполняющем банке производится:

-по истечении срока аккредитива;

-на основании заявления получателя средств об отказе от дальнейшего использования аккредитива до истечения срока его действия;

-по распоряжению плательщика об отзыве аккредитива.

Исполняющий банк должен направить уведомление о закрытии аккредитива в банк-эмитент.

|

|

|

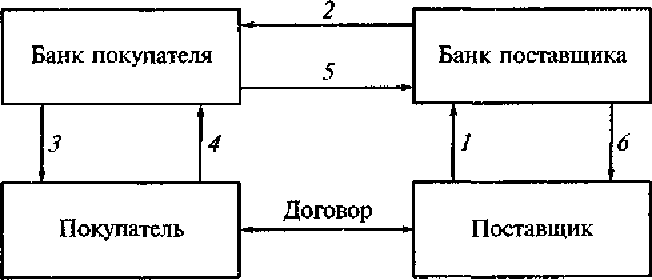

Схема проведения платежа по покрытому безотзывному неподтвержденному аккредитиву:

1 — плательщик представляет обслуживающему банку заявление на аккредитив; 2 — банк-эмитент проверяет аккредитив; 3 — банк-эмитент извещает исполняющий банк об открытии аккредитива и перечисляет ему для депонирования сумму аккредитива; 4 — исполняющий банк депонирует средства, зачисляя их на отдельный счет; 5 — исполняющий банк извещает поставщика об открытии аккредитива; 6 — поставщик отгружает товар; 7 — поставщик представляет в банк реестр счетов и документы, предусмотренные аккредитивом; 8 — исполняющий банк проверяет представленные документы; 9 — исполняющий банк зачисляет сумму на расчетный счет поставщика.

|

|

|

Расчеты по инкассо

Инкассо — это банковская операция, посредством которой банк (банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другой банк (исполняющий банк).

Расчеты по инкассо производятся на основании:

· платежных требований;

· инкассовых поручений.

Платежные требования и инкассовые поручения предъявляются получателем средств к счету плательщика через банк, обслуживающий получателя средств. Принимая на инкассо расчетные документы, банк-эмитент берет на себя обязательство доставить их по назначению.

Платежное требование — это расчетный документ, содержащий требование кредитора (получателя средств) к должнику (плательщику) об уплате определенной денежной суммы через банк.

Платежное требование составляется на бланке формы № 0401061.

Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика, при этом на бланке платежного требования в поле «условие оплаты» указывается «с акцептом» или «без акцепта». Срок для акцепта не должен быть менее пяти рабочих дней и устанавливается. До наступления срока платежа с учетом срока для акцепта платежные требования в исполняющем банке помещаются в картотеку «расчетных документов, ожидающих акцепта для оплаты».

Акцепт платежного требования либо отказ от акцепта оформляется «Заявлением об акцепте, отказе от акцепта». При отказе от акцепта или неполучении в установленный срок заявления об акцепте платежное требование возвращается в банк-эмитент.

Если указание «без акцепта» отсутствует, то платежные требования подлежат оплате плательщиком в порядке предварительного акцепта со сроком для акцепта — пять рабочих дней.

Схема расчетов по платежному требованию:

1 — поставщик передает в обслуживающий его банк платежное требование; 2 — банк поставщика направляет платежное требование в банк покупателя; 3 — банк покупателя передает покупателю платежное требование для акцепта; 4 — покупатель акцептует платежное требование и возвращает его в банк; 5 — банк покупателя перечисляет сумму платежного требования банку поставщика; 6 — банк поставщика зачисляет сумму на счет поставщика

равным пяти рабочим дням, если он не указан.

Инкассовое поручение — это расчетный документ, на основании которого производится списание денежных средств со счетов плательщиков в бесспорном порядке.

Инкассовые поручения применяются:

· если бесспорный порядок взыскания денежных средств установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции;

· для взыскания по исполнительным листам;

· если это указано в основном договоре.

Банки приостанавливают списание денежных средств в бесспорном порядке в следующих случаях:

· по решению органа, осуществляющего контрольные функции;

· при наличии судебного акта о приостановлении взыскания;

· по иным основаниям, предусмотренным законодательством.

При отсутствии или недостаточности денежных средств на счете

плательщика платежные требования или инкассовые поручения помещаются в картотеку «расчетных документов, не оплаченных в срок». Исполняющий банк обязан известить об этом банк-эмитент не позднее следующего дня, а тот обязан довести это извещение до клиента. Оплата расчетных документов производится по мере поступления денежных средств на счет плательщика.

Банки не рассматривают по существу возражений плательщиков по списанию денежных средств с их счетов в безакцептном или бесспорном порядке.

Расчеты чеками

Чек — это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Участниками расчетов по чеку являются:

· чекодатель — юридическое лицо, имеющее денежные средства, которыми он вправе распоряжаться, в банке;

· чекодержатель — юридическое лицо, в пользу которого выдан чек;

· плательщик — банк, в котором находятся денежные средства чекодателя.

Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате.

Для осуществления безналичных расчетов могут применяться чеки, выпускаемые кредитными организациями. Такие чеки применяются в межбанковских расчетах на основании договоров, заключаемых с клиентами, и межбанковских соглашений о расчетах чеками в соответствии с внутрибанковскими правилами проведения операций с чеками, они не применяются для расчетов через подразделения расчетной сети Банка России. Внутрибанковские правила проведения операций с чеками должны предусматривать:

· форму чека, перечень всех его реквизитов и порядок заполнения чека;

· перечень участников расчетов чеками;

· срок предъявления чеков к оплате;

· условия оплаты чеков;

· ведение расчетов и состав операций по чекообороту;

· бухгалтерское оформление операций с чеками;

· порядок архивирования чеков.

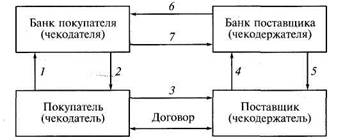

Схема проведения платежа чеком:

1 - чекодатель направляет в банк заявление на выдачу ему чеков и платежное Поручение, на основании которого банк депонирует денежные средства; 2 — ЙНК пылает чеки чекодателю; 3 — чекодатель выписывает чек чекодержателю; 4 — Чекодержатель предъявляет чек в обслуживающий его банк; 5 — банк зачисляет сумму чека на счет чекодержателя; 6 — банк чекодержателя предъявляет чек для оплаты банку чекодателя; 7 — банк чекодателя перечисляет сумму чека банку чекодержателя.

Дата добавления: 2019-01-14; просмотров: 627; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!