Тема 5. Технология составления финансовых бюджетов (4 часа)

Цель занятия:закрепление теоретических знаний в области организации и составления операционных бюджетов предприятия.

Практическая работа по составлению операционных бюджетов.

Список рекомендуемой литературы по курсу «Финансовое планирование на предприятии»

Основная литература

1. О государственном прогнозировании и программах социально-экономического развития Российской Федерации. Федеральный закон от 20.07.1995 г. №115-ФЗ

2. Карелин В.С. Финансы корпораций. Учебник. – М.:ИПК «Дашков и К», 2005.

3. Бухалков М.И. Планирование на предприятии. – М.: ИНФРА-М, 2005.

4. Ковалев В.В., Ковалев В.В. Финансы предприятия. Учебник, 2005.

Дополнительная литература

Тема 1.

1. Алексеева М.А. Планирование деятельности фирмы. – М.: Финансы и статистика, 2003.

2. Филатов О.К. Планирование, финансы, управление на предприятии: Практическое пособие. – М.: Финансы и статистика, 2005.

3. Ревенко А. финансовое планирование на предприятии//Экономист – 2004 №11, стр.72-78

Тема 2.

1. Тренев Н.Н. Стратегическое управление. – М., 2000.

2. Зуб А.Т. Стратегический менеджмент. Учебное пособие. – М.: Аспект Пресс, 2002.

3. Любанова Т.Т. Стратегическое планирование на предприятии.- М.: ПРИОР, 2004.

Тема 3.

1. Галенко В.П., Самарина Г.П. Бизнес-планирование предприятия в условиях открытой экономики. Учебное пособие. – М.: «Академия», 2006.

2. Дранко О.И. Финансовый менеджмент. Учебное пособие. – М.: ЮНИТИ-ДАНА, 2004.

|

|

|

3. Владимирова Л.П. Прогнозирование и планирование в условиях рынка. Учебное пособие. – М.: ИТК «Дашков и К», 2006.

Тема 4.

1. Сергеев И.В. Оперативное финансовое планирование на предприятии. – М.: Финансы и статистика, 2002.

2. Щиборщ К.В. Бюджетирование деятельности промышленных предприятий России. – М.: ДИС, 2004.

3. Хруцкий В.Е., Гамаюнов В.В. Внутрифирменное бюджетирование. – М.: Финансы и статистика, 2005.

4. Бочаров В.В. Коммерческое бюджетирование. – СПб.: Питер, 2003.

Тема 5.

1. Владимирова Л.П. Прогнозирование и планирование в условиях рынка. Учебное пособие. – М.: ИТК «Дашков и К», 2006.

2. Бочаров В.В. Коммерческое бюджетирование. – СПб.: Питер, 2003.

Вопросы для самоподготовки и контроля знаний

Тема 1

1. В чем суть финансового планирования?

2. Какова причина развития планирования предприятия?

3. В чем особенности финансового планирования на современном этапе?

4. Каковы задачи финансового планирования?

5. Перечислите факторы, тормозящие использование финансового планирования.

6. Каковы принципы финансового планирования?

7. Из его складываются издержки финансового планирования?

8. Как оценить эффективность планирования?

|

|

|

9. Дайте краткую характеристику субъектам финансового планирования.

10. Охарактеризуйте методы финансового планирования.

11. Раскройте содержание каждого из типов финансового планирования.

12. В чем проявляется взаимосвязь типов планирования и их результатов?

13. Какова общая схема функционирования финансового планирования?

Тема 2

1. Раскройте содержание стратегического планирования.

2. В чем различие стратегического и долгосрочного планирования?

3. На какие ключевые вопросы, касающиеся развития предприятия, должно ответить стратегическое планирование?

4. Что такое внешняя среда?

5. Каковы факторы внешней среды, воздействующие на фирму?

6. Дайте определение внутренней среды.

7. Каков механизм влияния внутренней среды на предприятие?

8. В чем суть метода анализа внешней и внутренней среды?

9. Раскройте содержание основных категорий стратегического планирования.

10. Что такое стратегия? Каковы ее основные характеристики?

11. Указать три уровня стратегий, разрабатываемых на предприятии.

12. Что такое стратегия роста?

13. В каких случаях используются антикризисные стратегии?

14. В чем суть корпоративных стратегий?

|

|

|

15. Назовите стратегии международного развития корпорации.

16. каковы особенности деловых стратегий?

17. Дайте определение функциональным стратегиям.

18. Какие ограничения следует учитывать при формулировании стратегий?

19. Что означает выбор стратегии?

20. Каков механизм реализации стратегий?

Тема 3

1. В чем сущность текущего планирования?

2. Каковы этапы текущего планирования?

3. Каковы исходные предпосылки планирования?

4. Перечислите показатели текущего планирования.

5. Дать общую характеристику методам текущего планирования.

6. Каким способом можно рассчитать величину затрат?

7. Какие факторы участвуют в планировании выручки?

8. Охарактеризуйте методы планирования прибыли.

9. В чем суть расчета точки безубыточности?

10. Что такое чувствительность прибыли?

11. Как определяется запас финансовой прочности?

Тема 4

1. Каковы особенности оперативного финансового планирования?

2. Дайте определение процессу бюджетирования.

3. В чем состоят цели бюджетирования?

4. Что такое бюджет?

5. Назовите классификацию бюджетов.

6. Раскройте содержание технологии бюджетирования.

7. Что такое финансовый план предприятия?

8. Каков порядок составления финансового плана предприятия?

|

|

|

9. Раскройте содержание и порядок составления кассового плана.

10. Как составляется платежный календарь?

Технология финансового планирования

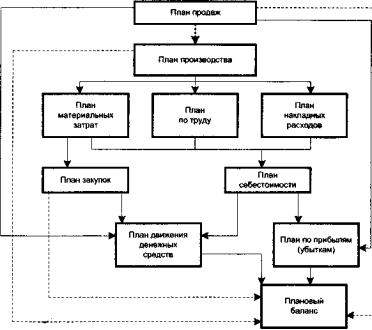

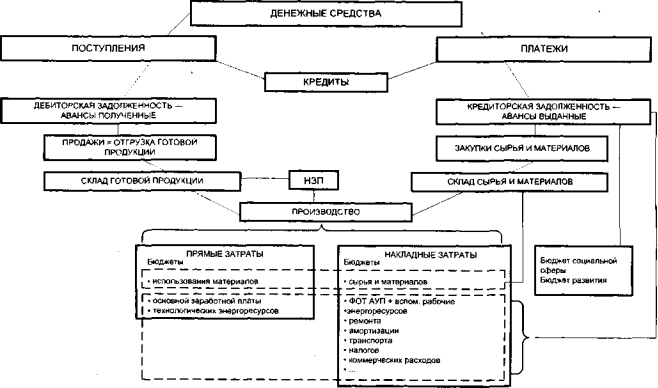

Финансовый план включает чисто финансовую и производственно-технологическую части. Для торговых предприятий, у которых отсутствует производственно-технологическая цепочка, связанная с преобразованием материалов в готовую продукцию, общая схема планирования несколько упрощается (рис. 7.5).

Рис. 7.5. Укрупненная схема планов

Количество и состав бюджетов могут отличаться на различных предприятиях, поскольку единого стандарта нет. Предприятия самостоятельно разрабатывают схему бюджетирования, приемлемую для них (например, на одном промышленном предприятии число бюджетов довели до 104). По мнению автора, необходима чрезвычайно аккуратная взаимосвязь и иерархия этих бюджетов, чтобы подобный механизм планирования работал без внутренних противоречий и сбоев, так как число взаимоувязок значительно увеличивается. Примерные формы бюджетов приведены в Методических рекомендациях по разработке финансовой политики предприятия (приказ № 118 от 1 октября 1997 г. Минэкономики России).

Некоторые связи на рис. 7.5 упрощены, чтобы не загромождать рисунок.

Детализированная схема процедуры планирования.

- План продаж. Финансовое планирование необходимо начинать с планирования продаж. Готовит план продаж маркетинговая (сбытовая) служба.

План продаж состоит из плана поступлений и плана отгрузки. Собственно продажам соответствует отгрузка готовой продукции со склада. План продаж включает объем продаж товаров в натуральном выражении (предполагаются средние цены) и показывает, сколько, какой продукции и когда отгружается потребителю. План продаж формируется на основании договоров, контрактов, гарантийных писем, устных договоренностей, а также заранее ожидаемого объема продаж без предварительного заказа.

Из плана продаж непосредственно следует план дебиторской задолженности. Суммарная дебиторская задолженность входит в плановый баланс (рис. 7.6).

| План продаж; (отгрузки) | Дебиторская задолженность | -> | Поступления |

Рис. 7.6. Увязка плана продаж и поступлений с дебиторской задолженностью

План продаж является входной информацией для планирования склада готовой продукции и необходимого объема производства. Целесообразно, чтобы сбытовая (маркетинговая) служба отвечала за склады готовой продукции и формировала заказ на план выпуска с учетом остатков на складах и ожидаемого производства (рис. 7.7).

Рис. 7.7. Увязка планов продаж и производства

- План производства. План производства составляется исходя из плана продаж с учетом предполагаемых остатков готовой продукции на складе. Стоимость готовой продукции попадает в плановый баланс отдельной строкой.

Под продажи и пополнение склада необходимо спланировать объем производства. Специалисты службы планирования производства (плановый отдел, планово-диспетчерский отдел, цеха) рассчитывают необходимый объем производства под планируемую отгрузку и наличие товара на складе готовой продукции по видам товаров.

Здесь следует принять во внимание наличие буфера — склада готовой продукции:

Объем производства =

= Запас на конец периода + Объем продаж — Запас на начало периода.

Заметим, что запас на конец одного периода есть наличие на начало следующего.

План формируется по подразделениям и товарным группам. Производственная служба проверяет реализуемость плана выпуска с учетом мощностей, сопряженности оборудования, наличия персонала (рабочих, инженерно-технических работников), возможностей транспортной системы, технологических стыков и незавершенного производства. Объем производства согласовывается с производственными службами по срокам выпуска (помесячно с разбивкой по неделям) и ассортименту.

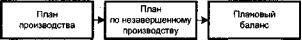

Исходя из плана производства с учетом технологического цикла, мы можем спланировать состояние незавершенного производства, которое входит в баланс отдельной строкой (рис. 7.8).

Рис. 7.8. Учет незавершенного производства в плановом балансе

- План закупок. В соответствии с планом выпуска производственная служба рассчитывает потребности в сырье, основных и вспомогательных материалах и комплектующих. План использования материалов рассчитывается по нормам расхода материалов на единицу продукции с учетом времени использования материалов в процессе производства согласно технологическим картам.

План закупок формируется на базе плана материальных затрат и желаемого (планового) состояния склада сырья, материалов, комплектующих. К этому плану целесообразно также отнести закупки горюче-смазочных материалов (ГСМ) и других материалов, особенно если они закупаются через службу снабжения (рис. 7.9).

Служба материально-технического обеспечения отвечает за бесперебойное снабжение производства необходимыми сырьем и материалами. В первую очередь производство обеспечивается запасами сырья со складов. Для поддержания склада сырья в «безопасной» зоне

Составляется график оплаты материальных издержек с учетом опережающего роста цен на сырье и сроков оплаты, а также необходимых временных задержек (прохождение денег, транспортировка сырья, время перегрузок и пр.). При поставке материалов с последующей оплатой образуется кредиторская задолженность перед поставщиками. При предварительной оплате формируется дебиторская задолженность (авансы выданные).

-

План по труду. План по труду формируется в соответствии с нормами затрат времени по квалификационным группам рабочих и расценкам их оплаты.

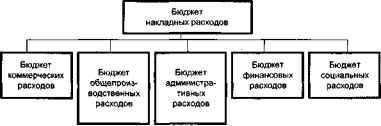

План по труду. План по труду формируется в соответствии с нормами затрат времени по квалификационным группам рабочих и расценкам их оплаты. - Накладные расходы. По природе возникновения накладные расходы учитываются как единое целое. Для получения прибыли предприятию необходимо «покрыть» величину накладных расходов разницей между продажами и расходами на собственно производство и продажу (маржинальной прибылью). Отсюда следует, что накладные расходы планируются по типам расходов и подразделениям.

Бюджет накладных расходов целесообразно разделить на несколько достаточно автономных бюджетов (рис. 7.10):

- бюджет коммерческих расходов, напрямую связанный с бюджетом продаж. Сюда могут включаться затраты на упаковку, доставку, рекламу и т.д. Бюджет коммерческих расходов разрабатывает служба маркетинга;

- бюджет общепроизводственных расходов, связанный с производством продукции. В него могут включаться затраты на ремонт оборудования, затраты на обслуживание производственных мощностей, амортизацию, аренду, транспортные расходы и др. Затраты на энергоносители (тепло, электроэнергию, пар, воду) могут быть включены полностью в данный бюджет, разделены с бюджетом материальных затрат или выделены в отдельный бюджет энергетических затрат;

- бюджет административных расходов, в который могут быть включены заработная плата административно-управленческого персонала, затраты на связь, канцелярию, транспорт и т.д.;

- бюджет финансовых расходов. В данный бюджет целесообразно включить те расходы, которые ведутся финансово-экономической службой: налоги, отчисления во внебюджетные фонды, проценты по кредиту. Финансово-экономическая служба совместно с бухгалтерией прорабатывает план финансовых расходов, обслуживание займов и кредитов. Отдельно разрабатываются мероприятия по минимизации налогов и штрафных санкций (налоговое планирование);

- бюджет социальных расходов, который включает расходы на социальную среду и другие расходы социального характера. С точки зрения налогообложения расходы данного бюджета не попадают в себестоимость, поэтому для определения налогооблагаемой базы по прибыли этот бюджет учитывается отдельно.

Рис. 7.10. Основные составляющие бюджета накладных расходов

Критерий отнесения той или иной статьи расходов к некоторому бюджету заключается в группировке статей затрат по соответствующему отделу (подразделению), отвечающему за обеспечение (реализацию) по данной статье.

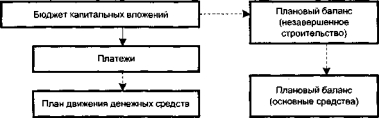

- Бюджет капитальных вложений. В отличие от остальных планов (бюджетов), бюджет капитальных вложений не привязан к текущей деятельности и текущим доходам, а ориентирован на будущие доходы. Как правило, процесс капитального строительства осуществляется медленнее, чем основная деятельность, в связи с чем данный бюджет рассматривается и корректируется реже, чем остальные.

Бюджет капитальных вложений влияет на увеличение основных средств и требует оплаты денежными (или другими) средствами (рис. 7.11).

Рис. 7.11. Увязка бюджета капитальных вложений с ДДС и балансом

В настоящее время многие предприятия из-за нехватки средств практически не инвестируют в основные средства, поэтому они даже не рассматривают этот план.

- Поступления. План поступлений показывает сколько средств, когда и в какой форме получит предприятие за проданную продукцию. Планирование поступлений в современных условиях является самым сложным элементом.

При продаже продукции с последующей оплатой образуется дебиторская задолженность перед поставщиками. Уменьшение дебиторской задолженности происходит через поступления (рис. 7.6). При предварительной оплате за продукцию формируется кредиторская задолженность (авансы полученные).

При планировании поступлений следует учитывать два основных фактора: организацию-плателыцика и форму оплаты. График (план) поступления средств по срокам разрабатывается маркетинговой и финансовой службами, в том числе по видам платежей: наличные средства, расчетный счет, валютный счет, в виде ценных бумаг (векселя, денежные зачеты и т.д.), на другие счета, по взаимозачетам, бартеру (товары).

Поступление денежных средств — один из ключевых показателей в движении денежных средств (cash flow). Оплата продукции по бартеру отражается в движении товаров (через уменьшение дебиторской задолженности и соответствующее увеличение товаров).

Маркетинговая служба ведет планирование продаж с учетом договоров в разряде организаций-покупателей, группируя их удобным способом. В силу того, что планирование ведется на перспективу, определить объем продаж с большой определенностью достаточно проблематично. Для прогноза поступлений могут использоваться различные методы, в частности структуризация покупателей по различным видам.

Временной период планирования должен быть сопоставим со временем пополнения соответствующих запасов. Как правило, период использования денежных средств составляет до одной недели, поэтому рекомендуемое время (период) планирования — неделя.

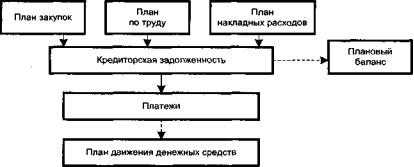

- Платежи. Из плана закупок, плана по труду и плана накладных расходов формируется кредиторская задолженность. Погашение кредиторской задолженности фиксируется в плане движения денежных средств в качестве платежей. Величина кредиторской задолженности фиксируется в плановом балансе (рис. 7.12).

Рис. 7.12. Увязка кредиторской задолженности и платежей

- Сводный план. Результаты планирования в укрупненном виде представляются финансовой службой в виде сводного плана, включающего баланс, план по прибылям и убыткам и план движения денежных средств.

В плане движения денежных средств учитываются поступления по всем источникам и все виды платежей в денежной форме. Основные группы поступлений; выручка, собственный капитал (в том числе расчетный счет на начало периода) и заемный капитал. Основные группы платежей: на закупку материалов и оплату труда, налоги и внебюджетные фонды, возврат кредитов и процентов по ним, выплаты из прибыли.

Важнейшая контролируемая характеристика плана движения денежных средств — неотрицательность остатка денежных средств (расчетный счет плюс касса). Этот план позволяет предусмотреть и заблаговременно ликвидировать периоды неплатежеспособности. Если остаток денежных средств на конец какого-либо периода становится отрицательным, то такой план нереализуем и необходимо предпринимать меры ло балансировке денежных средств.

Сводный бюджет состоит из плана о прибылях и убытках и планового баланса, которые по форме совпадают с отчетными. Это позволяет сравнить фактические и спланированные показатели. При необходимости (неудовлетворительном результате, недостижении целей) следует внести исправления в методику планирования.

После определения прямых и накладных расходов определяется общая себестоимость произведенной продукции. Сюда входит план использования прямых и накладных расходов.

Для формирования баланса следует отслеживать изменение всех основных статей активов и пассивов. Движение дебиторской и кредиторской задолженности отслеживается по покупателям и поставщикам. Движение материалов складывается из поступлений материалов и списания материалов в производство. Изменение незавершенного производства происходит при поступлении материалов и использовании электроэнергии, топлива, труда рабочих, списания накладных расходов и сдаче готовой продукции на склад. Склад готовой продукции изменяется при поступлении продукции от производства, закупок товаров (для торговых предприятий), отгрузки продукции покупателям, а также при получении или продаже бартера. Изменение основных средств происходит за счет амортизации, а также ввода новых мощностей.

На рис. 7.13 показана взаимосвязь бюджетов. Бюджет доходов/расходов складывается из бюджетов продаж и затрат на производство, бюджет движения денежных средств — из бюджетов поступлений, платежей, кредитов и остатков денежных средств. Бюджет доходов и расходов и бюджет движения денежных средств прямо не связаны друг с другом. Между ними существует ряд промежуточных бюджетов: дебиторской задолженности, кредиторской задолженности, запасов сырья и материалов.

На рис. 7.13 жирным шрифтом выделены балансовые статьи. На практике до 90% плановой информации о балансовых статьях предприятия имеется. Так, легко получить (в том числе прямым счетом) остатки денежных средств, дебиторскую и кредиторскую задолженности, запасы готовой продукции, сырья, материалов и комплектующих, величину кредитов. Сложнее с бюджетом незавершенного производства (НЗП), который рассчитывается через движение НЗП с помощью списания затрат и выпуска готовой продукции. Таким образом получается плановый баланс.

Рис. 7.13 отчасти объясняет, почему в России широко распространена практика отдельных бюджетов (доходов/расходов, движения денежных средств) и практически нет комплексных бюджетов. Комплексные бюджеты требуют отслеживания значительно большего количества связей.

Бюджетная комиссия. Финансовая служба координирует взаимодействие других служб, уточняет планы, формирует сводный план (бюджет) и отвечает за его реализацию. Координатором процесса планирования/реализации, ответственным за его исполнение, является финансовый директор. Каждая служба в явном виде фиксирует плановые предложения: объем выпуека/струзки, инфляцию, курс валюты, основную зависимость от смежников и другие необходимые факторы.

Рис. 7.13. Схема зависимости бюджетов («круговая картинка«’)

Для координирования процесса распределения доходов и расходов формируется бюджетная комиссия (бюджетный комитет). В состав бюджетной комиссии входят руководители всех основных функциональных подразделений: маркетинговой (коммерческой), производственной, снабженческой, вспомогательных и финансово-экономической служб.

Руководителем бюджетной комиссии является генеральный директор или финансовый директор. Ответственность за выполнение финансового бюджета несет финансовый директор.

Генеральный директор контролирует достижение целей предприятия, принимает решение о реализации или доработке плана.

Центры финансовой ответственности. Система финансового планирования будет функционировать успешно, если:

- на предприятии отработана схема координирования всех планов (сводный отдел финансового планирования);

- за разработку (реализацию) каждого плана назначается ответственный (соответствующее подразделение).

Второе условие решается за счет введения центров финансовой ответственности или их более простой модификации — центров финансового учета.

В зависимости от распределения функций и обязанностей на предприятии следует включать в соответствующий план по центру финансового учета только те статьи затрат, за которые отвечает и на которые может влиять подразделение.

Традиционно выделяют следующие виды ЦФО:

- центры доходов, в которых менеджеры отвечают только за доходы,

- центры затрат, в которых менеджеры могут повлиять только на затраты, поэтому и отвечать должны только за них;

- центры прибыли, в которых менеджеры должны влиять не только на затраты, но и на доходы, поэтому отвечать они должны только за финансовый результат;

- центры инвестиций. В этом случае в ЦФО реализуется полный цикл от инвестиций до окупаемости капитала.

На практике выделяются также ЦФО несколько модифицированных видов. Например, в ОАО «ЗЭиМ» (г. Чебоксары) выделяют бюджетные ЦФО затратного типа, ЦФО с лицевыми счетами, ЦФО с субсчетом в банке, бизнес-единицы[39].

Деятельность ЦФО регламентируется Положением о ЦФО, договором между ЦФО и администрацией предприятия, Положением

о внутреннем ценообразовании, системой бюджетирования.

Этапы разработки и внедрения финансового планирования представлены в табл. 7.4. Обратим особое внимание на проведение пробных расчетов и обучение менеджеров. Разработка удобных форм может упростить задачу планирования, иначе планирование может превратиться в муку.

Таблица 7.4 Этапы разработки и внедрения системы финансового планирования

| № | Наименование | Ответ ственный | Результат |

| \ | 2 | 3 | 4 |

| I. | Определение целей и задач системы Создание временной целевой фуппы (ВЦГ) | Гене ральный директор | Положение о целях и задачах системы Положение о ВЦГ Положение о мотивации членов ВЦГ Назначение ответственного за процесс |

| 2. | Определение пользователей информации | Финан совый директор | Список менеджеров, использующих информацию финансового планирования по уровням управления |

| 3. | Анализ плановой информации. Определение плановой информации | Финан совый директор | Содержание плановой информации Перечень принимаемых решений |

| 4. | Определение участков планирования (бюджетирования): подразделения, проекты, сотрудники. Формирование структуры плановых показателей | Финан совый директор | Финансовая структура предприятия (схема участков планирования) Схема консолидации финансовых планов (бюджетов) |

| 5. | Разработка основных видов финансовых планов (для различных участков) | Финан совый директор | Формы финансовых планов по участкам планирования Перечень менеджеров, ответственных за строки плана на каждом участке |

| 6. | Разработка укрупненной технологии финансового планирования и контроля | Финан совый директор | Описание технологии с приложением форм документов |

| 7. | Разработка регламентов планирования с привязкой к подразделениям, рабочим местам, структуре данных и т.д. | Финан совый директор | Детальные описания процессов планирования Описание дополнительных задач и функций Дополнения к должностным инструкциям |

| 1 | 2 | 3 | 4 |

| 8. | Документирование | Финан совый директор | Положение о финансовом планировании Единый словарь (глоссарий) Система документооборота |

| 9. | Обучение | Финан совый директор | Подготовка менеджеров, понимание ими процесса финансового планирования |

| 10. | Проведение пробных расчетов | Финан совый директор | Начальные варианты планов (бюджетов) |

| 11. | Анализ исполнения бюджетов | Финан совый директор | Анализ исполнения бюджетов Технология проведения анализа Поощрен ия/наказания ответственных |

| 12. | Автоматизация процесса финансового планирования | Гене ральный директор | Требования к системе Выбор системы автоматизации Приобретение системы Настройка системы Обучение сотрудников Реорганизация управленческих процессов |

Выбор периода планирования. Успех в решении задач, стоящих перед предприятием, во многом зависит от правильного выбора периода финансового планирования, в первую очередь, это определяется сроками, на которые разрабатываются стратегические планы. Разработка стратегического плана преследует вполне определенные цели, что влияет и на охватываемый планом интервал времени, ю- торый может быть иногда весьма значительным. Кроме стратегических, необходимо учитывать и тактические планы.

Финансовое планирование имеет свои особенности, которые влияют на выбор временного интервала. Финансовое планирование можно разделить на т р и вида в зависимости от срока:

- краткосрочное;

- среднесрочное;

- долгосрочное.

- Краткосрочное планирование. Общий срок планирования составляет одну неделю, интервалы планирования — один день. Особое внимание уделяется планированию денежных и товарноматериальных потоков.

- Среднесрочное планирование. Период планирования определяется исходя из сроков оборота по каждой товарной группе и сроков авансовых платежей по налогам:

Т[Л2 ~ Шах {7^аХ, 7обЬ 7^52’ •••gt;

где Тцп — время среднесрочного планирования;

Т^ах — период по авансовым налоговым платежам;

Тоб; — срок оборота по /-й товарной группе, / = 1, 2, и.

Планирование ведется еженедельно.

- Долгосрочное планирование. Период планирования определяется сроком, на который разрабатываются стратегические планы и временем жизни инвестиционных проектов:

ЗрИ ~ ГОЗХ { Гдг, 7]ПУ ), Тту 2, ..., Т^пут})

где 7^,|з — время долгосрочного планирования;

Гйг — период, на который разрабатываются стратегические пл аны;

Тмг- время жизни /-го инвестиционного проекта, / = 1,2, ..., т.

Интервалы планирования — месяц, квартал, полугодие, в зависимости от сроков планирования.

Планирование в разрезе разных сроков ведется с помощью одной и той же системы. Основные формы совпадают. Разница заключается лишь в установленных временных интервалах.

Выбор периода планирования обусловливается:

- возможностью переноса (перестановки) производственно-финансовых операций внутри выбранного периода (например, выплата зарплаты в пределах некоторой недели или когда отгрузка происходит в течение 2—3 дней);

- циклом деятельности предприятия (например, недельный цикл, декадный, месячный);

- стоимостью подготовки и отслеживания информации (чем более короткие периоды планирования, тем их больше, а значит, более трудоемко и дорого сформировать всю необходимую информацию, проанализировать ее корректность, отследить выполнение факта, провести анализ отклонений);

- возможной точностью результатов (если мы можем определить время продаж с точностью до 1—2 дней, то интервал планирования в полдня малоосмыслен).

В зависимости от решаемых задач период планирования может быть разным.

Целесообразным является выбор интервалов планирования и отслеживания факта, некоторые рекомендации приведены в табл. 7.5.

$ Дранке* О.И.

| Период | План | Факт |

| День Неделя (декада) Месяц | Расчеты с иностранными партнерами Зарплата Налоги Погашение кредитов/ссуд Денежные средства Отгрузка Запасы основных материалов Крупные статьи расходов Мелкие статьи расходов Инвестиционный бюджет | Денежные средства Отгрузка Запасы основных материалов Погашение кредитов/ссуд Мелкие статьи расходов Инвестиционный бюджет Прочее |

Таблица 7.5

Сравнение недели и декады как периодов внутримесячного планирования приведено в табл. 7.6.

Сравнение недели и декады как периодов внутримесячного планирования приведено в табл. 7.6.

Таблица 7.6

Со поста мен не неделя и декады

| Период | Достоинства | Недостатки | Число в квартале |

| Неделя | Общая регулярность Постоянное число рабочих дней | Различное число недель по месяцам | 13 |

| Декада | Постоянное число декад в месяце (Э) | Неодинаковое число рабочих дней Не корре лиро ва нность с житейским циклом | 9 |

По нашим экспертным данным, соотношение времени планирования в обшей массе рабочего времени персонала предприятия составляет до 5% (табл. 7.7).

Таблица 7.7 Оценка распределения времени на выполнение функций

| Только управленческий персонал (20% от общего числа). % | Рабочие (80% от общего числа), % | Всего, % | |

| Планирование | 10-15 | 2 | 4-5 |

| Деятельность | 45-65 | 95 | 84-88 |

| Контроль | (0-15 | 2 | 4-5 |

| Анализ | 10-20 | 1 | 3-5 |

| Целеобразован не | 5 | 0 | 1 |

Скользящее планирование. Существует противоречие между технологическими процессами и планированием, поскольку технологические процессы осуществляются в массовом производстве более или менее непрерывно, а планирование — один раз в месяц.

Чтобы устранить данное противоречие, целесообразно перейти на скользящее недельное планирование на 4—8 недель. Глубину (срок) планирования следует выбирать исходя из деятельности производственно-финансового цикла. Это позволит:

- определить предполагаемые расходы и доходы с точностью до недели;

- прогнозировать возможности финансовых провалов или убытка денежных средств в течение месяца;

- предпринять заблаговременные меры по предотвращению периодов неплатежеспособности;

- оперативно вносить коррективы в финансовый план;

- отслеживать «план-факт» еженедельно и оперативно реагировать на ухудшение ситуации (неплатежеспособность) или новые возможности ее улучшения (дополнительные доходы).

Преимущество скользящего планирования — при приближении конца периода видно, что делать дальше. При обычном планировании на месяц 25 января не совсем ясно, что же предполагается 3 февраля.

Технология скользящего планирования.

- Составляется план на 2—3 месяца вперед.

- Месячные планы разбиваются по неделям.

- Доходы разбиваются равномерно.

- Расходы привязываются к неделям (где это возможно).

- Расходы, которые нельзя привязать к конкретным неделям, разбиваются равномерно.

- Понедельный план корректируется с учетом дополнительной информации о продажах (отгрузке), поступлениях, платежах, поставках, которые изменяют равномерное разбиение месячных планов.

Источники информации: договоры, договоренности, повторяющаяся неравномерность по месяцу, сезонность.

- После подведения итогов очередной недели корректируются недельные планы на 4—8 недель вперед.

- После подведения итогов очередного месяца корректируются планы следующих 1 —2 месяцев и составляется план на 2—3 месяца.

Таким образом, речь идет о последовательных корректировках на глубину планирования и новом планировании последующего месяца.

Из практики

финансового менеджмента

финансового менеджмента

Опыт ОАО «Владимирский завод «Электроприбор»»[40]

Движение денежных средств. Состояние по анализу движения денежных средств (ДДС) было аналогичным для многих предприятий: после поступления всех крупных сумм генеральный и финансовый директора расписывали все платежи. Приоритеты платежей устанавливались просто: кто первым прорвался и громче заявил, тому и досталось.

Что сделано. Основной результат выразил главный инженер завода В.В. Гончаров: «Самое главное — мы начали разговаривать на одном языке с финансистами». Формирование плана ДДС стало коллективной, скоординированной работой по всем службам предприятия.

Работа по формированию плана ДДС состояла в последовательности нескольких шагов:

- Была сформирована «финансовая» структура завода: перечень всех лиц, кто формирует бюджеты ДДС, установлены ответственные бюдже- тодержатели.

- Разработаны формы заявок по основным бюджетам. Специальное внимание уделено унификации заявок для включения в единую базу данных.

- Разработано программное обеспечение (база данных по платежам).

- Выпущено несколько приказов о формировании плана ДДС (с уточнениями процедуры, сроков подачи заявок и отчета). Проведено обучение ответственных бюджетодержателей.

- Образован бюджетный комитет. Разработан регламент совещаний бюджетного комитета.

- Установилась практика проведения отдельных бюджетных комитетов по планированию (25—28 числа) и по отчету (3—5 числа).

Точность планирования движения денежных средств составила до 15% (в месяц), но по отдельным месяцам имелись отклонения и более 15%.

Не работает:

- нет прямой связи между платежами по закупкам материалов, комплектующих и их использованием и объемом выпуска продукции. Как правило, использовался эмпирический коэффициент, увязывающий объем выпускаемой продукции и объем платежей по оборотным средствам. Это простейшее правило дает достаточное приближение в стационарных условиях, а в нестационарных может привести к серьезным ошибкам;

- нет автоматического формирования факта ДДС (из системы формирования платежных поручений);

- нет связи бюджета ДДС и бюджета затрат. По ДДС в классическом виде не видно, все ли затраты оплачиваются, как изменяются долги и т.д. Для этого необходимо управление капиталом;

- на предприятии установился цикл планирования по месяцам с отчетностью по декадам. Перейти к планированию по декадам или неделям не удается (причина — редкие, но крупные поступления от основных потребителей с невыполнением заявляемых сроков).

Управление капиталом. Имеет место ситуация, типичная для многих промышленных предприятий: предприятию неизвестно, где реально находятся активы и какова величина долгов. Многие долги и активы, которые показаны в балансе, отличаются от реальных (например, не все пени по задолженности в бюджет включены в баланс).

Бухгалтерская отчетность дает представление об этих данных, но к 20 числу месяца, следующего за кварталом. На многих предприятиях технология бухгалтерского учета по техническим или организационным причинам не позволяет формировать баланс помесячно, то есть бухгалтерская отчетность, во-первых, запаздывает; во-вторых, составляется только по кварталам; в-третьих, не все учитывает.

Что сделано. В основу учета капитала положена идеология движения капитала. На начальном этапе сосредоточено внимание на оборотном капитале (оборотных активах, текущих пассивах). В качестве основного показателя рассматривается собственный оборотный капитал: Собственный оборотный капитал =

= Оборотные активы — Текущие пассивы.

Анализ изменения собственного оборотного капитала (СОК) показывает реально получаемую прибыль на предприятии.

Работа по учету капитала осуществлялась в несколько этапов:

- Разработаны формы заявок по основным статьям капитала. Специальное внимание уделено унификации заявок для включения в сводную ведомость по капиталу.

- Разработано программное обеспечение по сводной ведомости по капиталу.

- Проведено обучение ответственных бюджетодержателей.

- Выпущено несколько приказов о формировании оборотного капитала.

- Прописаны основные бизнес-процессы учета оборотного капитала (приказ № 518 от 14 августа 2000 г.).

- Проводится анализ «скопления» капитала (в сборочном производстве, на складе готовой продукции и т.д.).

- Пересчитана величина реальных долгов.

- Изменение собственного оборотного капитала показывает, что предприятие получило значительную прибыль, а анализ основных статей оборотного баланса — «главных героев» этих изменений.

- По сути, ведется подготовительная работа по нормированию оборотных средств по подразделениям и товарным группам.

- Отношения с центрами финансовой ответственности формируются по идеологии управления капитала: учет переданных активов, учет взаимных обязательств.

Не работает на начальном этапе.

- Нет планирования капитала (сознательный шаг, отрабатывается учет капитала).

- Учет капитала по товарам или капитала по цехам — приоритет отдан учету по цехам.

- Нет стыковки с системой АСУ из-за негибкой, непрозрачной, трудно модифицируемой программы (во многом — из-за огромной номенклатуры используемых деталей).

Создание центра управления финансами. Преобразование финансового отдела в центр управления финансами (ЦУФ) осуществлялось с целью выделения новой роли финансово-экономической службы. Многим специалистам необходимо представлять предприятие во внешней среде (кредиторы, покупатели, властные органы) с соответствующей степенью ответственности и представительности.

Что сделано. Созданы отделы:

- банковского обслуживания;

- по работе с дебиторами и кредиторами;

- налогового планирования;

- анализа, финансового планирования и бюджетирования.

Повысилась ответственность и активность руководителей отделов.

Удалось частично снять нагрузку по несущественным делам с начальника ЦУФ (ранее — финансового отдела), перераспределив ее по другим руководителям отделов. За счет этого удалось высвободить время руководителей (финансового директора, начальника ЦУФ) и решать более сложные вопросы. Утверждены новые положения о Центре и отделах, должностные инструкции руководителей и ключевых специалистов.

Бизнес-планированне (обоснование внутренних проектов) — очередной шаг к повышению реализуемости технических и технологических мероприятий.

Что сделано.

- Разработаны внутренние упрощенные методики по обоснованию внутренних проектов[41].

2 По первым рассматриваемым мероприятиям после формирования денежных потоков для самих технологов оказалось неожиданным, что мероприятия имеют не такую высокую привлекательность по проектам, как они (технологи) предполагали или рассчитывали изначально.

- Полученные результаты стимулируют руководство предприятия определиться с критериями финансирования проектов. Например, срок окупаемости проекта по порошковой окраске до 18 месяцев не выглядит очень привлекательным и не соответствует установленным критериям (до 12 месяцев).

- Программа организационно-технических мероприятий по новой технике службы главного инженера на 2001 г. разрабатывается с обоснованием в виде денежных потоков и согласованием с планом ДДС завода*.

Итоговые результаты:

- точность планирования движения денежных средств составила до 15% в месяц;

- отмечен рост объемов производства на 10% в месяц в среднем за последние 12 месяцев, объемов поступлений — на 9% в месяц, средней заработной платы — на 4% в месяц;

- сокращение платежей на ПКИ и материалы составило до 5—8% от заявляемых сумм. Общий эффект — до 1 млн. руб. в месяц.

Бюджетирование как технология планирования и управления

Бюджетирование - технология финансового планирования, учета и контроля доходов и расходов фирмы, которая позволяет анализировать фактические и прогнозировать будущие финансовые показатели для принятия управленческих решений.

В основе технологии бюджетирования лежит процедура составления и исполнения бюджетов фирмы, а также контроль их исполнения.

Бюджет - это сформулированный в стоимостных показателях план фирмы на определенный период, который характеризует: •

доходы и расходы фирмы; •

движение денежных средств; •

источники финансирования текущей и инвестиционной деятельности фирмы; •

инвестиции (капитальные и финансовые вложения).

Система внутрифирменного бюджетирования предназначено для: •

повышения финансовой обоснованности планов и управленческих решений; •

оценки всех аспектов финансовой состоятельности фирмы; •

укрепления финансовой дисциплины и подчинения интересов отдельных структурных подразделений интересам фирмы в целом и собственникам; •

разработки базы данных для финансового анализа и финансового менеджмента, перехода системы планирования от натуральных и физических единиц измерения к финансовым показателям; •

проведения мониторинга финансовой эффективности отдельных видов хозяйственной деятельности фирмы и ее структурных подразделений; •

контроля изменений финансовой ситуации на фирме.

Система бюджетов позволяет руководителям фирмы проводить сравнительный анализ эффективности работы структурных подразделений, оценивать последствия принимаемых стратегических решений с позиций платежеспособности фирмы, оценивать финансовую состоятельность отдельных видов бизнеса.

Главная функция системы бюджетирования - прогноз финансового состояния, доходов и расходов фирмы, которые отражаются в соответствующих финансовых планах.

Из специфики бюджетов как финансовых планов вытекает их отличие от других видов планов: бюджеты содержат только количественные финансовые показатели, тогда как другие планы традиционно наряду с показателями включают еще мероприятия, направленные на достижение заданных количественных показателей.

Системы бюджетирования включает описание структуры бюджетов, процедуры формирования, утверждения и контроля бюджетов, распределение ответственности за формирование и исполнение бюджетов, а также бюджетный период - срок, на который разрабатываются бюджеты.

Общая схема формирования бюджетов фирмы показана на слайде 9.1.

Процесс бюджетирования подразделяют на три составные части: •

подготовка операционных бюджетов; •

подготовка инвестиционного бюджета; •

подготовка финансового бюджета;

Выделяют 8-12 операционных бюджетов (слайд 9.1): -

бюджет продаж, который сопровождается графиком поступлений денежных средств; -

бюджет запасов; -

бюджет производства; -

бюджет прямых материальных затрат, который сопровождается графиком расчетов с поставщиками материальных ресурсов (или Бюджетом закупок); -

бюджет прямых затрат на оплату труда, который сопровождается графиком расчетов по оплате труда работников предприятия; -

бюджет производственных накладных расходов; -

бюджет коммерческих расходов; -

бюджет управленческих расходов и пр.

Инвестиционный бюджет отражает вопросы финансирования обновления и выбытия капитальных активов фирмы.

Финансовый бюджет включает сводный бюджет доходов и расходов и прогнозный баланс фирмы.

Логика построения и методика формирования бюджетов фирмы опирается на международную систему учета и отчетности.

Хотя фирма может иметь свои особенности построения системы бюджетирования. Для построения всех бюджетов необходимо спрогнозировать объем продаж определить ожидаемый объем производства (закупок) рассчитать производственные и операционные затраты определить денежные потоки сформировать прогнозные финансовые документы.

Особенности бюджетного процесса: -

нацеленность на сбыт (исходный бюджет - бюджет продаж); -

комплексный охват всех сторон деятельности фирмы; -

сочетание объемного финансового планирования с календарными планами движения денежных средств.

Логика разработки бюджетов фирмы показана на слайде 9.2, где также показаны основные функциональные подразделения фирмы, отвечающие за разработку операционных и иных бюджетов. Хотя в разработке бюджетов участвуют практически все подразделения фирмы, однако аналитическим центром, ответственным за подготовку сводного бюджета, как правило, является планово-экономический отдел.

Система бюджетирования требует информационного, методического, кадрового и технического обеспечения. При этом опыт российских предприятий показывает, что внедрение системы бюджетирования позволяет значительно сократить их расходы.

Дата добавления: 2018-06-27; просмотров: 352; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!