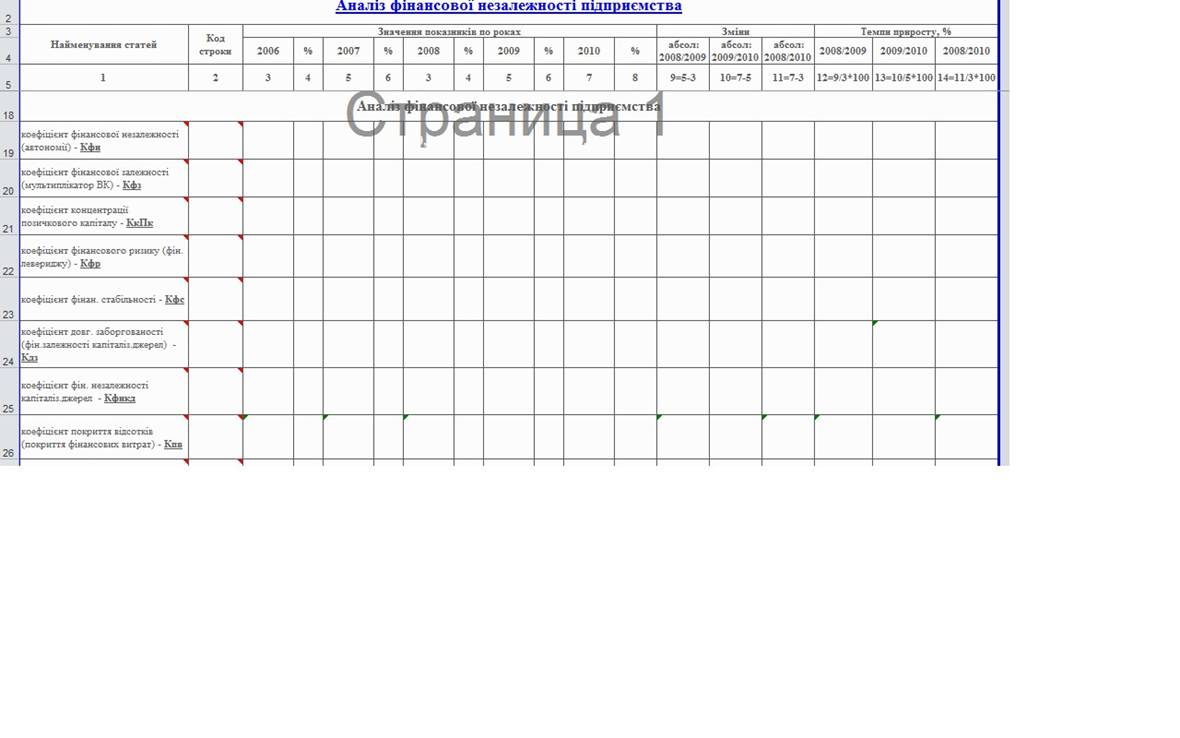

ВИЗНАЧЕННЯ НОРМАТИВНИХ ЗНАЧЕНЬ КОЕФІЦІЄНТІВ ФІНАНСОВОЇ АВТОНОМІЇ, ФІНАНСОВОЇ ЗАЛЕЖНОСТІ І ФІНАНСОВОГО РИЗИКУ

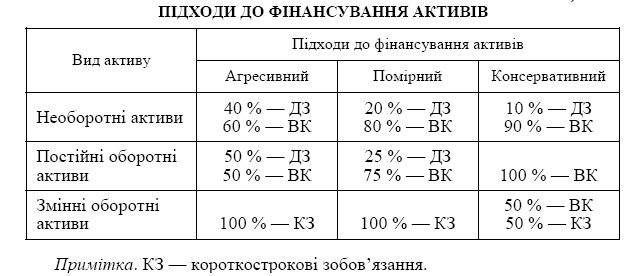

Щоб визначити нормативне значення коефіцієнтів фінансової незалежності, фінансову залежність і фінансовий ризик рекомендують керуватися фактично сформованою структурою активів і загальноприйнятими підходами до їх фінансування (агресивний, помірний, консервативний).

Вибір джерел фінансування для кожного виду активу здійснюється відповідно до золотих правил — золотого правила фінансування та золотого правила балансу Довгострокові зобов’язання та власний капітал спрямовують на фінансування необоротних активів та постійних оборотних активів.

Постійні оборотні активи — це той мінімум, що необхідний підприємству для операційної діяльності з точки зору довгострокових потреб підприємства і величина якого не залежить від коливань обсягу виробництва та реалізації продукції.

Постійні оборотні активи є навіть в періоду спаду діяльності підприємства. Як правило, до постійних оборотних активів відносять мінімально необхідну величину запасів та середній розмір дебіторської заборгованості, щось на зразок резервного капіталу.

Постійний оборотний капітал — це не конкретна нерухома частина поточних активів, а фіксований рівень інвестування в оборотні активи, елементи яких знаходяться в постійному русі.

Змінні оборотні активи — це частина оборотних активів, схильна до коливань у зв’язку зі зміною обсягів діяльності.

|

|

|

Фінансується змінна частина оборотних активів за рахунок короткострокового позикового капіталу, а при консервативному підході — частково й за рахунок власного капіталу.

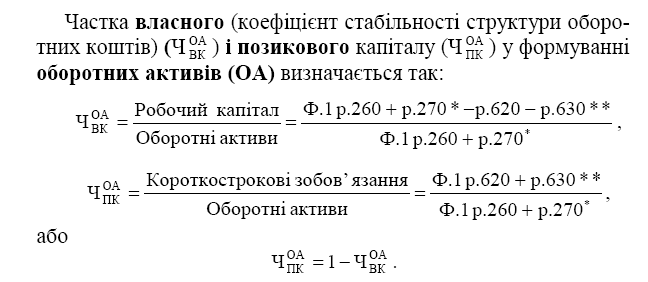

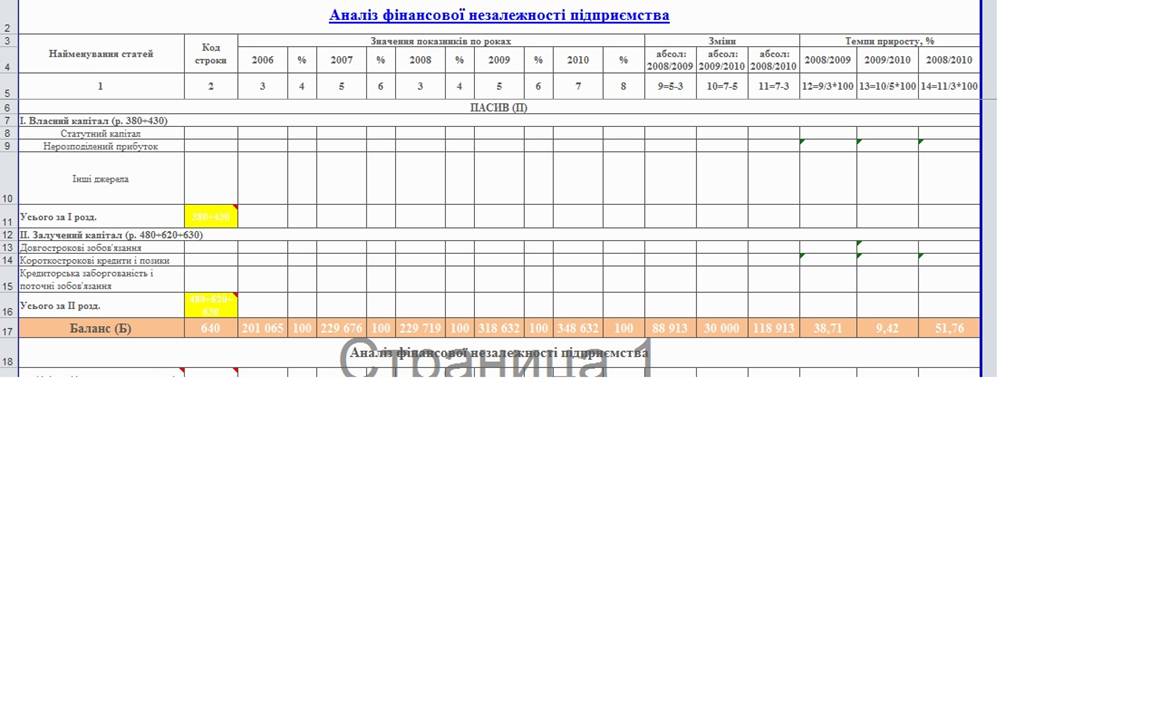

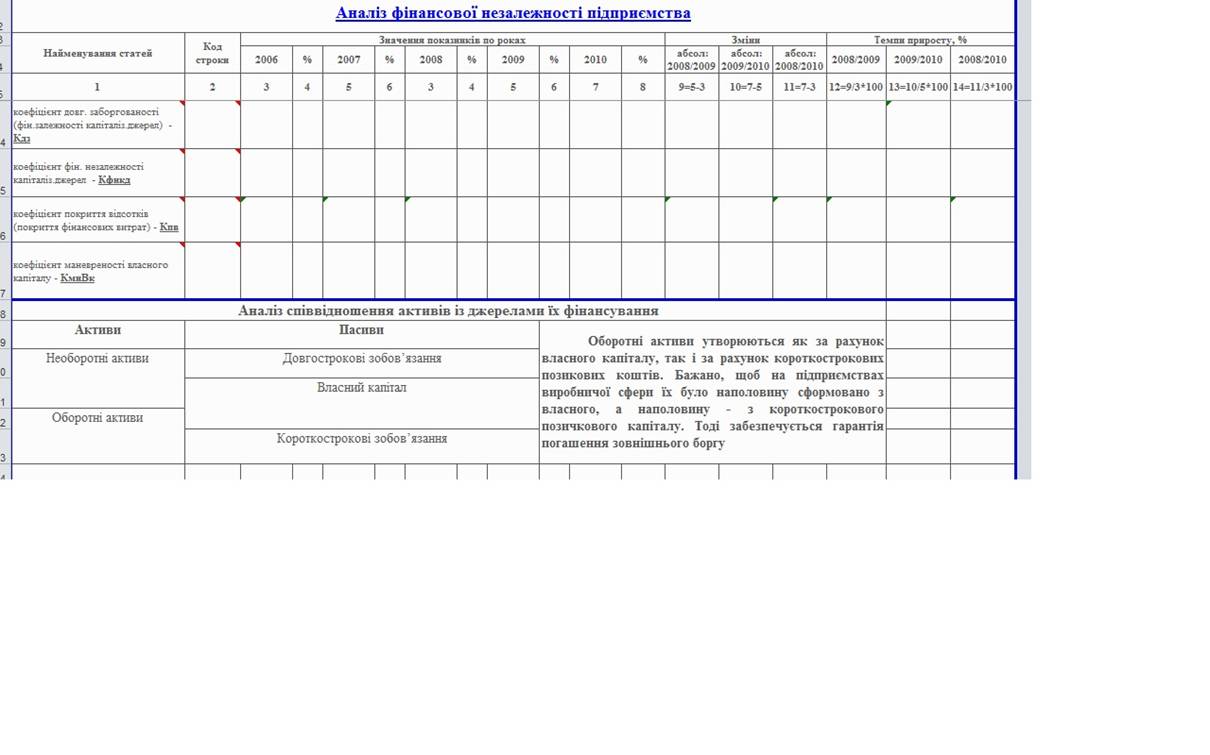

Особливу увагу під час оцінювання структури джерел майна підприємства необхідно приділити способу їхнього розміщення в активі. У цьому проявляється нерозривний зв’язок аналізу пасивної й активної частин балансу.

Така група показників характеризує співвідношення двох головних складників активу балансу (необоротних та оборотних активів) і двох головних складників пасиву балансу (власного і залученого капіталу) між собою та відповідно пов’язаних розділів активу і пасиву. Це дає змогу оцінити як структури активу та пасиву балансу, так і забезпеченість відповідних активів відповідними джерелами фінансування. У разі відхилення цих співвідношень від оптимальних і середньогалузевих можна дійти відповідних висновків щодо фінансового стану підприємства.

Порівняння активів і пасивів підприємства дає змогу оцінити ефективність фінансової політики підприємства. Схематично взаємозв’язок активів та джерел їх фінансування (пасивів) подано на схемі.

| Активи | Пасиви | |||

|

Необоротні активи | Довгострокові зобов’язання | |||

|

Власний капітал | ||||

|

Оборотні активи | ||||

| Короткострокові зобов’язання |

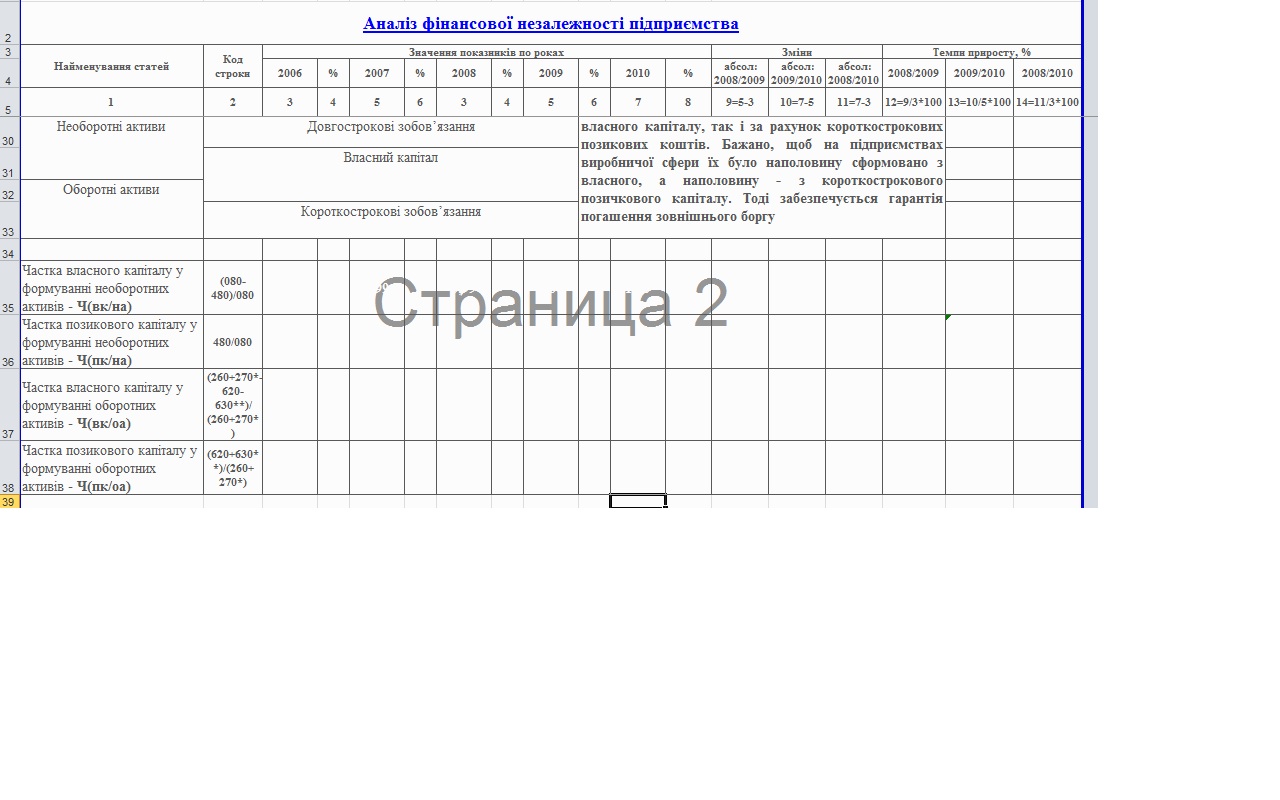

Відповідно до цієї схеми, основними джерелами фінансування необоротних активів є, як правило, власний капітал i частково довгострокові кредити i позики.

Оборотні активи утворюються як за рахунок власного капіталу, так i за рахунок короткострокових позикових коштів. Бажано, щоб на підприємствах виробничої сфери їx було наполовину сформовано з власного, а наполовину — з короткострокового позичкового капіталу. Тоді забезпечується гарантія погашення зовнішнього боргу.

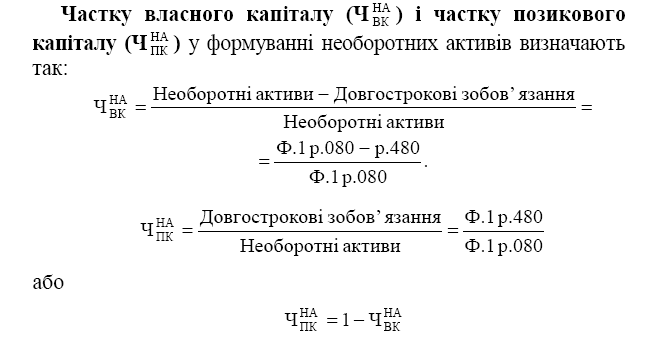

Щоб визначити, скільки власного капіталу вкладено в довгострокові активи, слід від загальної суми необоротних активів відняти довгострокові зобов’язання.

Щоб дізнатися, яка сума власного капіталу використовується в обігу (власний оборотний капітал), необхідно від загальної суми власного капіталу i довгострокових зобов’язань відняти ту частину, яка вкладена в необоротні активи.

Отже, на ефективність використання капіталу підприємства впливають дві групи чинників: оптимальне співвідношення власного і позикового капіталу, довгострокових і короткострокових джерел фінансування; рівень інвестування в основні й оборотні засоби, тобто скільки їх перебуває у сфері виробництва і сфері обігу, в грошовій і матеріальній формах та наскільки оптимальне їх співвідношення.

|

|

|

Дата добавления: 2018-05-01; просмотров: 218; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!