Вопросительные знаки и трудные дети.

Компании (хозяйственные подразделения), попадающие в правую верхнюю клетку матрицы, БКГ назвала "вопросительными знаками", или "трудными детьми". Высокие темпы роста делают их привлекательными с отраслевой точки зрения. Однако низкая относительная доля рынка (и, таким образом, ограниченные возможности использования "эффекта кривой опыта") поднимает вопрос о том, смогут ли эти подразделения успешно конкурировать с крупными, более эффективно действующими соперниками - таково предназначение "вопросительных знаков", или "трудных детей". Бизнес на стадии "вопросительных знаков", к тому же, является "захватчиком ресурсов" - его называют так, поскольку потребности данного бизнеса в финансировании высоки (по причине того, что быстрый рост и развитие производства новых товаров требуют значительных вложений), а размер его доходов низок (ввиду низкой доли на рынке, ограниченных возможностей использования эффекта кривой опыта и экономии на масштабах производства, а в результате - более низкого уровня прибыли). Бизнес на стадии "вопросительный знак / захватчик ресурсов" в быстрорастущей отрасли может потребовать значительных финансовых вливаний только для того, чтобы успевать за высокими темпами роста отрасли; он может нуждаться даже в более крупных затратах, чтобы обогнать темпы роста рынка и завоевать достаточную долю рынка, если ставится цель стать лидером отрасли. Корпорация, породившая захватчика ресурсов, должна решить, стоит ли финансировать такое направление деятельности.

|

БКГ утверждает, что существуют две стратегические возможности для хозяйственных подразделений на стадии вопросительного знака: 1) агрессивная стратегия инвестиций и экспансии, направленная на использование возможностей быстрорастущей отрасли, или 2) свертывание, если расходы на расширение мощностей и завоевание доли рынка перевешивают потенциальную отдачу от вложений и значительно увеличивают финансовый риск. Следование стратегии быстрого роста обязательно для привлекательного вопросительного знака в отрасли, характеризующейся сильным эффектом кривой опыта. В таких случаях это приносит наибольший выигрыш при расширении доли рынка, что дает возможность соперничать с фирмами, имеющими более низкие издержки и более значительный накопленный производственный опыт и большую долю рынка. Чем больше накопленный опыт конкурентов с высокой относительной долей рынка, тем сильнее их преимущество по издержкам. Следовательно, как утверждает БКГ, пока вопросительный знак не сможет успешно следовать стратегии быстрого роста и завоевать значительную долю рынка, он даже не может надеяться на то, что ему удастся стать конкурентоспособным по затратам в сравнении с фирмами, имеющими большие объемы реализации, равно как и накопленный опыт (продвинувшимися далеко вперед по кривой опыта). Свертывание в таком случае остается единственно возможной долгосрочной альтернативой. Стратегия корпорации в управлении хозяйственными подразделениями на стадии вопросительных знаков следующая: закрывать наиболее слабые, не имеющие шансов хозяйственные подразделения, догнать лидеров по кривой опыта, усиленно инвестировать вопросительные знаки с высоким потенциалом и стараться вырастить из них звезды.

Звезды.

|

Компании (хозяйственные подразделения) с высокой относительной долей рынка в быстрорастущих отраслях названы в таблице БКГ звездами, поскольку они обещают наибольшие прибыли и перспективы роста. От таких компаний зависит общее состояние хозяйственного портфеля корпорации. Заняв доминирующие позиции на быстрорастущем рынке, компании-звезды обычно нуждаются в значительных инвестициях для расширения производственных возможностей и увеличения оборотного капитала. Но они также сами генерируют значительный приток наличности ввиду низкого уровня издержек за счет экономии на масштабах производства и накопленного производственного опыта. Компании-звезды различаются по их потребностям в инвестициях. Некоторые из них могут покрывать свои инвестиционные потребности за счет поступлений от собственной деятельности; другие нуждаются в финансовой поддержке со стороны материнской компании для того, чтобы не отстать от высокого темпа роста отрасли. Хозяйственные подразделения, занимающие передовые позиции в отраслях, где рост начинает замедляться, не могут существовать только за счет собственного притока средств, и поэтому начинают подпитываться из ресурсов материнской компании. Молодые компании-звезды, однако, обычно требуют существенных вложений сверх тех средств, которые они зарабатывают сами, и, таким образом, являются захватчиками ресурсов.

Дойные коровы.

Компании (хозяйственные подразделения), имеющие высокую относительную долю рынка в медленно растущих отраслях, названы в схеме БКГ дойными коровами. Компании - дойные коровы зарабатывают средства в объемах, превышающих их потребности в реинвестировании. Существуют две причины, по которым бизнес, попадающий в данный квадрант, становится дойной коровой. В связи с тем, что относительная доля рынка этого хозяйственного подразделения велика и оно занимает лидирующие позиции в отрасли, объемы продаж и хорошая репутация позволяют ему получать существенные доходы. Поскольку темпы роста отрасли невелики, компания получает от текущей деятельности средств больше, чем необходимо для сохранения лидирующих позиций на рынке и капитальных реинвестиций.

|

Многие из дойных коров - это вчерашние звезды, опускающиеся в левый нижний квадрант матрицы по мере перехода спроса в данной отрасли в стадию зрелости. Хотя дойные коровы и менее привлекательны с точки зрения перспектив роста, это очень ценные хозяйственные подразделения. Дополнительный приток средств от них может быть использован на выплату дивидендов, финансирование приобретений и обеспечение инвестирования в развивающиеся звезды и в трудных детей, из которых могут вырасти будущие звезды. Все усилия корпорации должны быть направлены на поддержание дойных коров в процветающем состоянии, чтобы как можно дольше использовать их возможности в генерировании притока финансовых ресурсов. Должна быть поставлена цель укрепления и защиты рыночных позиций дойных коров в течение всего периода, когда они способны зарабатывать средства, которые будут направляться на развитие других подразделений. Однако слабеющие дойные коровы, которые перемещаются в нижний правый угол квадранта дойных коров, могут стать кандидатами на снятие урожая и постепенное "сокращение", если жесткая конкуренция или возросшая потребность в капиталовложениях (вызванная новой технологией) приведут к тому, что дополнительный приток наличных средств иссякнет или, в худшем случае, станет отрицательным.

Собаки.

| К слабеющим собакам следует применять стратегии сбора урожая, сокращения или ликвидации; более сильные компании-собаки могут существовать до тех пор, пока обеспечиваемая ими прибыль и поток наличности остаются на приемлемом уровне. |

Компании (хозяйственные подразделения) с низкой относительной долей рынка в медленно растущих отраслях называются собаками из-за слабых перспектив их роста, отстающих позиций на рынке и того, что нахождение позади лидеров на кривой опыта ограничивает размер их прибыли. Слабеющие собаки (они располагаются в нижнем правом углу квадранта собак) зачастую неспособны зарабатывать значительные средства в долгосрочной перспективе. Иногда этих средств недостаточно даже для поддержки арьергардной стратегии укрепления и защиты, особенно если на рынке жесткая конкуренция и норма прибыли хронически низкая. Следовательно, за исключением особых случаев к слабеющим собакам БКГ рекомендует применять стратегию сбора урожая, сокращения или ликвидации, в зависимости от того, какой вариант может принести наибольшие выгоды.

Выбор стратегии корпорации.

Главным достоинством матрицы "рост/доля" БКГ является то, что она заостряет внимание на движении наличности и на инвестиционных характеристиках каждого бизнеса и отвечает на вопрос, каким образом финансовые ресурсы корпорации могут распределяться между хозяйственными подразделениями с целью оптимизации всего портфеля деловой активности корпорации. В соответствии с выводами БКГ верная долгосрочная стратегия корпорации должна использовать дополнительные средства, поступающие от дойных коров, для финансирования увеличения долей рынка захватчиков ресурсов - молодых звезд, не способных пока обходиться собственными средствами для роста, и трудных детей, имеющих хорошие шансы перерасти в звезды. В случае успеха захватчики ресурсов становятся звездами, полностью покрывающими свои потребности в финансировании. Затем, когда темпы роста рынков звезд замедляются и рынки переходят в стадию зрелости, звезды становятся дойными коровами. Таким образом, успешным является последовательное движение бизнеса по пути трудный ребенок/вопросительный знак - новая звезда (вероятно, все еще являющаяся захватчиком ресурсов) - звезда, обеспечивающая собственные потребности - дойная корова.

|

Более слабые, менее привлекательные вопросительные знаки, которым вряд ли подходит стратегия инвестирования и расширения, зачастую являются обузой для диверсифицированной компании, поскольку высокие затраты на них сочетаются с их низкой относительной долей рынка и их натура захватчиков ресурсов требует от корпорации, их породившей, поддерживать высокий уровень капиталовложений в данный бизнес, чтобы тот не отставал от высоких темпов роста рынка. БКГ считает, что эти вопросительные знаки должны быть первыми кандидатами на ликвидацию, если: 1) они не могут поддерживать уровень своей прибыльности и существовать за счет собственных средств; 2) требуемое от материнской компании вливание капитала достаточно умеренное.

Однако не каждый вопросительный знак является захватчиком ресурсов или безнадежным конкурентом. Те из них, которые относятся к отраслям, не требующим больших затрат капитала, где невелика экономия на масштабах производства и есть лишь слабый эффект кривой опыта, зачастую могут на равных конкурировать с лидерами отрасли и приносить доходы, достаточные для того, чтобы оправдать свое существование. Однако очевидно, что слабеющие вопросительные знаки менее приоритетны для вложений ресурсов корпорации и их роль в составе портфеля компании незначительная. Вопросительные знаки, не способные стать звездами, обречены на сползание в нижнюю ' клетку матрицы (вертикально вниз), превращаясь в собак по мере замедления роста отрасли и перехода рыночного спроса в стадию зрелости.

Собаки должны оставаться в составе портфеля только до тех пор, пока они вносят соответствующий вклад в деятельность фирмы в целом. Сильные собаки могут даже обеспечить достаточный приток средств и приемлемый средний уровень прибыльности. Но чем ниже и правее собака оказывается в матрице БКГ, тем очевиднее, что она связывает активы корпорации, которые можно было бы разместить более выгодно. БКГ рекомендует применять в отношении таких собак стратегию сбора урожая. Если использование такой стратегии более не оправдано, то слабая собака должна быть удалена из состава портфеля.

Схема БКГ включает два случая с трагическим исходом для компаний: 1) когда позиции звезды ослабевают, она становится трудным ребенком и по мере замедления роста отрасли превращается в собаку и 2) когда дойная корова теряет позиции лидера на рынке до того уровня, когда она становится слабеющей собакой. К другим стратегическим ошибкам относятся следующие: чрезмерное инвестирование в стабильных дойных коров; недовложения в вопросительные знаки, что приводит к тому, что вместо того, чтобы стать звездами, они опускаются в категорию собак, и распыление ресурсов по всем вопросительным знакам вместо того, чтобы сосредоточить внимание на наиболее перспективных, обещающих превратиться в звезд.

Преимущества и недостатки матрицы "рост/доля".

|

Матрица хозяйственного портфеля БКГ приносит несомненную пользу для принятия решения о характере стратегии для каждого отдельного вида деятельности (бизнеса). Взгляд на диверсифицированную корпорацию через призму поступлений денежных средств от разных хозяйственных подразделений и потребности в них (сейчас и в будущем) является наиболее важным шагом к пониманию финансовых аспектов корпоративной стратегии. Матрица БКГ выдвигает на первый план финансовое взаимодействие внутри хозяйственного портфеля, показывает виды финансовых решений, которые должны приниматься, и объясняет, почему приоритеты распределения ресурсов внутри корпорации различны для разных хозяйственных подразделений. Она также предлагает удачные способы рационализации как для стратегии инвестирования и расширения, так и для стратегии ликвидации. Тем не менее данная матрица аналитически не закончена и потенциально может ввести в заблуждение.

Рис. 5. Матрица существующего и будущего состояния портфеля.

1. Четырехклеточная матрица, оценивая критерии только как "низкий-высокий", не отражает того, что многие хозяйственные подразделения (быть может, большинство) работают на рынках со средними темпами роста и их относительная доля рынка не является ни высокой, ни низкой, а находится где-то посередине. В какой клетке матрицы должны они в таком случае находиться?

2. Рассматривая хозяйственные подразделения как звезды, дойные коровы, собаки и вопросительные знаки, приходится делить их лишь на четыре группы, что является довольно-таки упрощенным подходом. Некоторые лидеры, обладающие максимальной долей рынка, никогда не были звездами с точки зрения прибыльности. Многие компании с низкой относительной долей рынка не являются собаками или вопросительными знаками - в большинстве случаев, играющие вторые роли фирмы имеют стабильные темпы роста, прибыльны и способны успешно конкурировать и даже превосходить так называемых лидеров. Следовательно, ключевой характеристикой, требующей оценки, является тренд относительной доли рынка компании. Укрепляет или теряет свои позиции компания и почему? Этот недостаток можно преодолеть, указав стрелками направления движения, как это показано на рис. 5.

3. Матрица БКГ не отражает относительных возможностей инвестирования между хозяйственными подразделениями. Например, инвестирование в звезду не всегда более выгодно, чем инвестирование в приносящую высокую прибыль дойную корову. Матрица не дает ответа на вопрос, кем является вопросительный знак - потенциальным победителем или вероятным неудачником? Неясно также, можно ли за счет мощных вложений превратить сильную собаку в дойную корову.

4. Позиция лидера на медленно растущем рынке не гарантирует статуса дойной коровы, поскольку, во-первых инвестиционные потребности стратегии укрепления и защиты, переносящие влияние инфляции и изменяющейся технологии на затраты по замене изношенного оборудования, могут выкачивать большую часть или вообще все денежные средства и, во-вторых, по мере перехода рынка в стадию зрелости конкуренция зачастую ужесточается и дальнейшая борьба за увеличение объема продаж и занимаемой доли рынка может снизить норму прибыли и прекратить любые дополнительные поступления наличных средств.

5. Для того чтобы верно оценить долгосрочную привлекательность группы хозяйственных подразделений, стратеги должны проанализировать не только темпы роста отрасли и относительную долю рынка.

6. Связь между относительной долей рынка и доходностью не так сильна, как эффект кривой опыта. Важность накопленного производственного опыта для снижения издержек меняется от отрасли к отрасли. Иногда большая доля рынка превращается в преимущество за счет низкой себестоимости, иногда - нет. Следовательно, нужно быть осмотрительным при выборе стратегии, предполагая, что эффект кривой опыта является достаточно сильным фактором, дающим тотальные конкурентные преимущества (существует гораздо больше источников конкурентных преимуществ, чем только кривая опыта).

Матрица "привлекательность отрасли/ позиция в конкуренции"

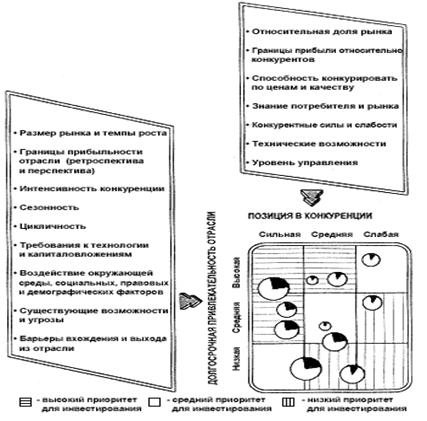

Рис. 6. Матрица General Electric для анализа привлекательности отрасли и позиции в конкуренции.

Альтернативный подход, устраняющий часть недостатков матрицы "рост/доля" БКГ, был предложен компанией General Electric (GЕ). Разработанная для анализа собственного диверсифицированного портфеля (при участии консалтинговой фирмы McKensey and Company) эта девятиклеточная матрица расположена в двухмерной системе координат - отраслевой привлекательности и силы/позиции в конкуренции конкретного бизнеса (рис. 6). Оба элемента ее вертикального и горизонтального построения характеризуются комплексом величин, а не определяются единственным показателем. Критерий определения долгосрочной отраслевой привлекательности включает в себя емкость рынка и темп его роста; технологические требования; напряженность конкуренции; входные и выходные барьеры, сезонные и циклические колебания; потребности в капиталовложениях; угрозы и возможности развивающихся отраслей; исторически сложившаяся и перспективная прибыльность отрасли; воздействия социального, экологического факторов, а также государственное регулирование. Чтобы получить формальную, количественную оценку долгосрочной отраслевой привлекательности, каждому показателю нужно присвоить вес, соответствующий его важности для руководства корпорации и той роли, которую играет этот показатель в выборе стратегии диверсификации. Сумма всех весов должна быть равна 1,0. Взвешенные оценки привлекательности рассчитываются путем умножения оценки каждого показателя привлекательности отрасли (при оценке можно использовать шкалу от 1 до 5 или от 1 до 10) на вес данного показателя. Например, оценка 8 с весом 0,25 дает взвешенную оценку, равную 2,0. Сумма взвешенных оценок всех факторов привлекательности дает долгосрочную отраслевую привлекательность. Эта процедура представлена ниже:

| Показатели отраслевой привлекательности | Вес | Оценка | Взвешенная оценка отрасли |

| Емкость рынка и предполагаемый рост | 0,15 | 5 | 0,75 |

| Сезонные и циклические колебания | 0,10 | 8 | 0,80 |

| Технологическое состояние | 0,10 | 1 | 0,10 |

| Интенсивность конкуренции | 0,25 | 4 | 1,00 |

| Появляющиеся возможности и угрозы | 0,15 | 1 | 0,15 |

| Потребности в капитале | 0,05 | 2 | 0,10 |

| Доходность отрасли | 0,10 | 3 | 0,30 |

| Социальные и политические факторы, факторы окружающей среды, государственного регулирования | 0,10 | 7 | 0,70 |

| Оценка привлекательности отрасли | 1.00 | - | 3,90 |

Оценки привлекательности рассчитываются для каждой отрасли, представленной в портфеле корпорации. Уровень привлекательности отрасли определяет ее положение в матрице по вертикали (рис. 6).

Чтобы получить количественную оценку показателя "сила / конкурентная позиция" каждого хозяйственного подразделения, используется подход, аналогичный тому, который использовался при оценке привлекательности отрасли.

К факторам, используемым для оценки силы/конкурентной позиции, относятся: доля рынка, относительный уровень издержек, возможность превзойти конкурентов по качеству товара, знание потребителей и рынков, адекватность технологических ноу-хау, наличие желаемых главных достоинств, уровень менеджмента и уровень прибыльности относительно конкурентов (см. рис. 6). Аналитику необходимо сделать выбор: оценивать каждое хозяйственное подразделение либо на основе одинаковых факторов (что усиливает основу межотраслевого сравнения), либо на основе наиболее значимых факторов для его отрасли (что позволяет сделать более объективный вывод о конкурентных позициях). Оценка силы/позиции в конкуренции каждого подразделения определяет, его положение по горизонтали матрицы: именно, добилось ли оно сильной, средней или слабой позиции.

Оценки отраслевой привлекательности и силы бизнеса определяют его размещение в одной из девяти клеток матрицы. В матрице General Electric площадь кругов пропорциональная размеру отрасли [1] , а сектор внутри круга отражает долю рынка данного хозяйственного подразделения.

Дата добавления: 2018-04-15; просмотров: 919; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!