Классификация основных видов лизинга

КГЭУ

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральное государственное бюджетное образовательное учреждение

Высшего образования

«КАЗАНСКИЙ ГОСУДАРСТВЕННЫЙ ЭНЕРГЕТИЧЕСКИЙ УНИВЕРСИТЕТ»

(ФГБОУ ВО «КГЭУ»)

Институт __ИЭЦТ__

Кафедра ___ЭОП___

ОТЧЕТ

По учебной практике

На тему: «Лизинг как современная форма обновления основных фондов предприятия»

_Анисимовой Алины Витальевны_

(Фамилия И.О. обучающегося в род. падеже)

обучающего(ей)ся в группе ЗФМм-2-16 по образовательной программе

Финансовый менеджмент

(указывается наименование направленности ОП)

38.04.02 «Менеджмент»

(указывается код и наименование направления подготовки)

ОТЧЕТ ПРОВЕРИЛ

Руководитель практики:

Алтынбаева Э.Р.

«__»______________ 201_»

ОЦЕНКА при защите отчёта:

_________________________

Казань 2018 г.

Оглавление

Введение. 3

Глава 1. Теоретические аспекты лизинга как современной формы обновления основных средств предприятия. 5

1.1 Понятие и содержание лизинга. 5

1.2 Классификация основных видов лизинга. 8

Глава 2. Лизинг как метод финансирования инвестиций. 11

Глава 3. Преимущества и недостатки лизинга. 11

Заключение. 14

Список литературы.. 17

Введение

Конкурентная борьба на рынке, развитие технического прогресса требуют от предприятия значительных средств на обновление фондов. Развитие производства невозможно без обновления основных средств предприятия.

|

|

|

Лизинг - мощный инструмент разумного управления денежными потоками. Именно тогда, когда стоит вопрос планирования - брать ли кредит в банке, использовать ли собственные средства для приобретения дорогостоящих основных средств, необходимо иметь в виду использование лизинговых сделок. Он удобен с точки зрения гибкости как оформления, так и выплат.

Под лизингом понимается передача во временное владение и в пользование физическим и юридическим лицам имущества, относящегося к непотребляемым вещам (кроме земельных участков и других природных объектов) на основании договора лизинга.

Лизинг имеет множество преимуществ с точки зрения налогообложения, а также безопасности предприятия. Предмет лизинга может не ставится на баланс лизингополучателя, в таком случае в период действия договора лизинга он будет учитываться на балансе лизингодателя, поэтому у лизингополучателя отпадает необходимость платить налог на имущество с его стоимости. А также в крайних случаях на него не может быть наложен арест.

Тема данной работы достаточно актуальна, так как с развитием технологий и изменениями в экономике, а так же на рынке услуг, организациям необходимо искать новые и более выгодные предложения для осуществления оказания услуг или производства продукции. Одним из таких предложений является лизинг, который с каждым годом становится популярнее в нашей стране.

|

|

|

лизинг финансирование лизинговый платеж

Предмет исследования - лизинг в организации, методика начисления лизинговых платежей.

Целью выполнения работы является раскрытие лизинга как современной формы обновления основных фондов предприятия.

Для достижения данной цели, исходя из стремления к комплексности раскрытия темы, в работе ставятся следующие задачи:

1. Классификация основных видов лизинга

2. Методы расчета лизинговых платежей

Глава 1. Теоретические аспекты лизинга как современной формы обновления основных средств предприятия

Понятие и содержание лизинга

России до начала 90-х годов лизинг применялся в ограниченных масштабах и в основном советскими внешнеторговыми организациями для приобретения современных машин и оборудования по международным контрактам. В частности, на условиях лизинга в 1990 году Аэрофлот приобрел первые западноевропейские Аэробусы А-130.

|

|

|

Лишь в первой половине 90-х годов при активном участии банковского капитала стали появляться первые российские лизинговые компании. В основном это были отраслевые лизинговые компании, такие как Аэролизинг, Лизингуголь, Росстанкоминструмент, Росагроснаб. Эти компании в большей мере финансировались за счёт бюджетных средств. В 1994 году лизинговые компании России для защиты своих интересов и представления их в органах государственной власти, международных организаций объединились в Российскую Ассоциацию лизинговых компаний (Рослизинг). Цель Ассоциации - координация деятельности организаций, входящих в её состав, а также представление и защита общих имущественных интересов и прав её членов. Членами ассоциации стали ведущие компании в Москве, Приморье, Сибири, на Урале и Поволжье.

Специального законодательства о лизинге в России в это время ещё не было. Лизинговая деятельность осуществлялась по аналогии с арендой без специальных нормативно-правовых актов. Активная нормотворческая деятельность начинается лишь в сентябре 1994 года - с Указа Президента Российской Федерации №1929 от 17 сентября 1994 года "О развитии финансового лизинга в инвестиционной деятельности". Лизинговые платежи по лизинговым операциям стали включаться в себестоимость продукции (работ, услуг). После введение в действие второй части Гражданского кодекса Российской Федерации, где параграф 6 Главы 34 (ст. ст.665-670) посвящён финансовой аренде (лизингу), лизинговая деятельность стала регулироваться, наконец, на законодательном уровне. Более подробно лизинг регламентируется специальным Федеральным Законом "О финансовой аренде (лизинге)", который был принят в 1998 году после присоединения Российской Федерации к Конвенции УНИДРУА О международном финансовом лизинге.

|

|

|

До 2002 года Федеральный Закон №164-ФЗ назывался "О лизинге", а 29 января 2002 года Федеральным Законом №10-ФЗ в него были внесены существенные изменения, в том числе и в название: теперь он называется "О финансовой аренде (лизинге)". Это было сделано с целью унификации российского законодательства о лизинговой деятельности.

Теперь российское законодательство о лизинге (финансовой аренде) имеет относительно стройную систему, и в нём отсутствуют противоречия одних законов другим (как это было до 2002 года, когда положения Федерального Закона "О лизинге" входили в противоречие с Гражданским кодексом). Благодаря этим поправкам законодателя, в российском праве исчезла неопределённость в регламентации лизинга, и у предпринимателей стало больше возможностей использовать лизинг в своей коммерческой деятельности. [1]

Лизинг (англ. leasing от англ. tolease - сдать в аренду) - вид финансовых услуг, форма кредитования при приобретении основных фондов предприятиями или очень дорогих товаров физическими лицами.

Лизингодатель обязуется приобрести в собственность определённое лизингополучателем имущество у указанного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Чаще всего это осуществляется для предпринимательских целей, однако с 1 января 2011 года в России это не обязательно. В мировой практике широко распространён потребительский лизинг. Договор может предусматривать, что выбор продавца и приобретаемого имущества делает лизингодатель. Лизингополучатель может изначально являться собственником имущества.

Законодательство разных стран по-разному рассматривает налоговые последствия лизинга. В России лизинг позволяет применять ускоренную амортизацию, возможно перераспределение сроков уплаты НДС. По сути, лизинг - это долгосрочная аренда имущества с последующим правом выкупа. Ратифицированная Россией конвенция УНИДРУА о международном финансовом лизинге не предусматривает обязательности права выкупа, возможна только аренда.

Предметом лизинга являются любые не потребляемые вещи, в том числе предприятия, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество.

Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Земельные участки не могут быть самостоятельным предметом договора лизинга. Содержащийся в ст.666 Гражданского кодекса Российской Федерации и ст.3 Федерального закона "О финансовой аренде (лизинге)" запрет не распространяется на случаи, когда предметом лизинга служат здание (сооружение), предприятие, иной имущественный комплекс (постановления Президиума Высшего Арбитражного Суда Российской Федерации от 16.09.2008 No.4904/08 и 8215/08).

Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя. Предмет лизинга, переданный лизингополучателю по договору финансового лизинга, учитывается на балансе лизингодателя или лизингополучателя по соглашению сторон.

Предметы лизинга относят к той или иной профильной группе. В зависимости от принадлежности к профильной группе рассчитывается показатель риска лизинговой сделки. В условиях экономической нестабильности риски возмещения остаточной стоимости в секторе автолизинга минимальны. [2]

Классификация основных видов лизинга

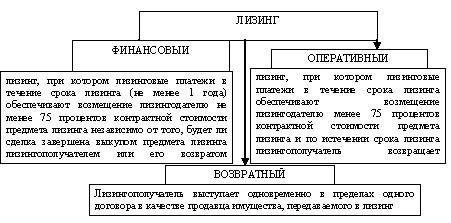

В зависимости от срока полезного использования объекта лизинга и экономической сущности договора лизинга различают (рис.1):

· Финансовый лизинг (финансовая аренда). Срок договора лизинга сравним со сроком полезного использования объекта лизинга. Как правило, по окончании договора лизинга остаточная стоимость объекта лизинга близка к нулю, и объект лизинга может без дополнительной оплаты перейти в собственность лизингополучателя. По сути, является одним из способов привлечения лизингополучателем целевого финансирования (в целях приобретения объекта лизинга).

· Оперативный лизинг (иногда "операционный лизинг"). Срок договора лизинга существенно меньше срока полезного использования объекта лизинга. Обычно предметом лизинга являются уже имеющиеся в распоряжении лизингодателя активы (может не быть третьей стороны - продавца). По окончании договора объект лизинга либо возвращается лизингодателю и может быть передан в лизинг повторно, либо выкупается лизингополучателем по остаточной стоимости. Лизинговая ставка обычно выше, чем по финансовому лизингу. По экономической сущности является разновидностью аренды. В Российской Федерации оперативный лизинг законодательно не регулируется, поэтому контракты, по сущности являющиеся оперативным лизингом, заключаются в виде договоров аренды.

В договорах лизинга может быть предусмотрено техническое обслуживание поставляемой техники, обучения кадров и т.д. В договоре возможны положения о праве (или обязанности) лизингополучателя купить товар по истечении срока аренды.

· Особым случаем является возвратный лизинг, при котором продавец лизингового имущества одновременно является лизингополучателем. Фактически это форма получения кредита под залог производственных фондов и получения дополнительного экономического эффекта от различий в налогообложении. [3]

Рисунок 1. Классификация основных видов лизинга

К основным видам лизинга относится оперативный, финансовый и возвратный лизинг.

К оперативному лизингу относятся все сделки, в которых затраты лизингодателя, связанные с приобретением сдаваемого в лизинг имущества, окупаются лишь частично в течение первоначального срока лизинга. Особенностями оперативного лизинга являются:

■ лизингодатель не рассчитывает покрыть все свои затраты за счет поступлений от одного лизингополучателя;

■ сроки лизинга не охватывают полного физического износа имущества;

■ риск порчи или утери имущества лежит главным образом на лизингодателе;

■ по окончании установленного срока имущество возвращается лизингодателю, который продает его или сдает в лизинг другому клиенту.

Причины, обусловливающие выбор лизингополучателем операционного лизинга, могут быть следующими:

1) лизингополучателю необходимо арендуемое имущество лишь на время, например, для реализации какого-то проекта или работы, имеющих разовый характер; после окончания проекта надобность в данном типе имущества полностью отпадает;

2) арендуемое имущество подвержено сравнительно быстрому моральному старению, т.е. лизингополучатель считает, что но истечении определенного времени, в частности срока лизинга, на рынке могут появиться новые, более эффективные аналоги данного имущества.

Финансовый лизинг предусматривает выплату в течение срока аренды твердо установленной суммы арендной платы, достаточной для полной амортизации машин и оборудования, способной обеспечить фиксированную прибыль лизингодателю. Предмет лизинга переходит в собственность лизингополучателя по истечении срока действия договора лизинга или до его истечения при условии выплаты лизингополучателем полной суммы, предусмотренной договором лизинга, если иное не предусмотрено договором лизинга.

Данный вид лизинга используется при аренде дорогостоящих объектов: зданий, сооружений, дорогого оборудования. Однако платежи лизингополучателя превышают расходы лизингодателя по приобретению данного вида имущества. [4]

Дата добавления: 2018-04-05; просмотров: 338; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!