Тема урока - НАЛОГОВЫЕ ВЫЧЕТЫ ДЛЯ ФИЗИЧЕСКИХ ЛИЦ

Налоговый вычет - это сумма, на которую уменьшается налоговая база. Каждый вправе компенсировать 13% своих расходов в виде возвращенного НДФЛ.

Налоговое законодательство предусматривает несколько видов вычетов (рис.2):

Рисунок 2 – Классификация налоговых вычетов

1) стандартные налоговые вычеты, которые предоставляются различным категориям граждан, в том числе льготникам (ст. 218 НК РФ);

2) социальные налоговые вычеты в связи с расходами, в частности, на обучение, лечение, софинансирование пенсии и т. д. (ст. 219 НК РФ); а также инвестиционные налоговые вычеты, которые применяется к некоторым операциям с ценными бумагами и по индивидуальным инвестиционным счетам (ст. 219.1 НК РФ);

3) имущественные налоговые вычеты, предоставляемые в связи с продажей имущества, приобретением жилья и выплатой процентов по ипотечным кредитам (ст. 220 НК РФ);

4) профессиональные налоговые вычеты, на получение которых имеют право ИП, адвокаты, нотариусы и т. д. (ст. 221 НК РФ).

Стандартные налоговые вычеты работающим гражданам предоставляются работодателем. В ст. 218 НК РФ перечислены категории граждан, которые имеют право на получение стандартного налогового вычета.

В частности, стандартный налоговый вычет в размере 1,4 тыс. руб. за каждый месяц налогового периода распространяется на первого и второго ребенка (3 тыс. – на третьего и каждого последующего ребенка) налогоплательщиков, на обеспечении которых находится ребенок и которые являются родителями или супругом (супругой) родителя. При этом налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета. Налоговый вычет действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 350 000 рублей.

|

|

|

Социальные налоговые вычеты. На основании ст.219 НК РФ налогоплательщик имеет право на получение социальных налоговых вычетов в сумме, уплаченной на обучение в образовательном учреждении, перечисленной на благотворительные цели, уплаченной за медицинские услуги, уплаченных дополнительных страховых взносов на накопительную часть трудовой пенсии, а также в сумме уплаченных пенсионных взносов по договору (договорам) негосударственного пенсионного обеспечения. Чтобы получить социальные вычеты, придется подать налоговую декларацию по окончании налогового периода, за исключением случая, когда вычет представлен компанией-работодателем. Деньги уплатят по результатам проверки декларации.

|

|

|

Имущественные налоговые вычеты. В частности, согласно ст.220 НК РФ предоставляется имущественный налоговый вычет в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков. Имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов, не превышающем 2 000 000 рублей.

Профессиональные налоговые вычеты . На получение указанных налоговых вычетов, согласно ст.221 НК РФ имеют право физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, а также нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой. Они могут уменьшить сумму своих облагаемых доходов на сумму документально подтвержденных расходов.

Сумма налогового вычета – это та сумма, на которую можно уменьшить налогооблагаемую базу. К примеру, если заработная плата работника, указанная в его трудовом договоре, составляет 10 тыс. руб., то эта сумма является налогооблагаемой базой по НДФЛ. Без применения налоговых вычетов работодатель удержит с нее налог в размере 13% (1,3 тыс. руб.), и на руки работник получит только 8,7 тыс. руб.

|

|

|

Если же работник имеет налоговый вычет по какому-либо основанию, к примеру, в размере 6 тыс. руб. за обучение, то работодатель удержит НДФЛ с суммы заработной платы за минусом размера налогового вычета, то есть с 4 тыс. руб. В этом случае НДФЛ составит лишь 520 руб. и на руки работник получит 9480 руб.

Налоговые вычеты предоставляются на основании письменного заявления и документов, подтверждающих право на такие вычеты.

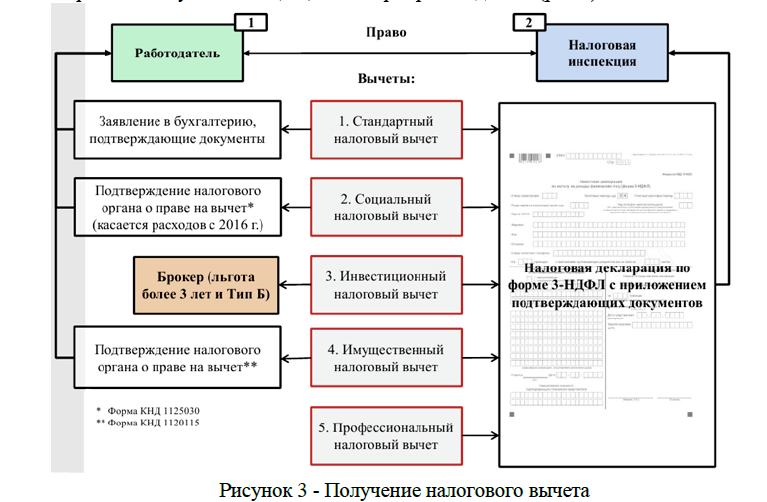

В настоящее время существуют два варианта получения налогового вычета: либо через налоговую инспекцию, либо через работодателя (рис.3).

В первом случае подать заявление на вычет можно только после окончания года, в котором были понесены расходы, предъявляемые к вычету. При этом сумма возвращаемого налога будет перечислена на банковский счет налогоплательщика.

Чтобы получить налоговый вычет через работодателя, нет нужды дожидаться окончания года, в котором налогоплательщик понес расходы. В этом случае работодатель просто не будет удерживать НДФЛ по ставке 13% из зарплаты работника.

|

|

|

Большинство налоговых вычетов можно получить непосредственно через работодателя, но по крупным вычетам (к примеру, по возврату налога при покупке квартиры) иногда удобнее получить всю сумму возврата налога сразу на банковский счет через налоговую инспекцию.

Использование налоговых льгот и налоговых вычетов

Цель работы: научиться определять и рассчитывать основные виды налогов, уплачиваемых физическими лицами, использовать налоговые льготы и налоговые вычеты.

Общие положения

Налог - это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Платить налоги — обязанность всех граждан, которые работают на территории РФ. В настоящее время физические лица являются плательщиками следующих налогов и сборов:

1) налог на доходы физических лиц;

2) транспортный налог;

3) налог на имущество;

4) земельный налог.

Налог на доходы физических лиц (НДФЛ) – форма изъятия в бюджет части доходов физических лиц (гл. 23 НК РФ). При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Налоговая база = Доходы (подлежащие налогообложению) – Налоговые вычеты

Налоговый вычет - это сумма, на которую уменьшается налоговая база. Каждый вправе компенсировать 13% своих расходов в виде возвращенного НДФЛ.

Предусмотрены 4 типа налоговых вычетов по НДФЛ, которые носят характер налоговых льгот и могут предоставляться налогоплательщику одновременно в течение налогового периода:

- стандартные налоговые вычеты;

- социальные налоговые вычеты;

- имущественные налоговые вычеты;

- профессиональные налоговые вычеты.

Стандартные налоговые вычеты работающим гражданам предоставляются работодателем. В ст. 218 НК РФ перечислены категории граждан, которые имеют право на получение стандартного налогового вычета.

В частности, стандартный налоговый вычет в размере 1,4 тыс. руб. за каждый месяц налогового периода распространяется на первого и второго ребенка (3 тыс. – на третьего и каждого последующего ребенка) налогоплательщиков, на обеспечении которых находится ребенок, и которые являются родителями или супругом (супругой) родителя. При этом налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета. Налоговый вычет действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 350 000 рублей.

Социальные налоговые вычеты. На основании ст.219 НК РФ налогоплательщик имеет право на получение социальных налоговых вычетов в сумме, уплаченной на обучение в образовательном учреждении, перечисленной на благотворительные цели, уплаченной за медицинские услуги, уплаченных дополнительных страховых взносов на накопительную часть трудовой пенсии, а также в сумме уплаченных пенсионных взносов по договору (договорам) негосударственного пенсионного обеспечения. Максимальная сумма расходов во всех этих случаях равна 120 000 рублей.

Имущественные налоговые вычеты. В частности, согласно ст.220 НК РФ предоставляется имущественный налоговый вычет в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков. Имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов, не превышающем 2 000 000 рублей. В данном случае налог может возвращаться несколько лет подряд в виде 13% от стоимости приобретённого жилья, но не больше максимальной суммы расходов.

Сумма налога при определении налоговой базы исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

НДФЛ = Налоговая база × Налоговая ставка

Налоговая ставка в размере 13 % для всех доходов, кроме выигрышей, призов, доходов по вкладам и др.

Налоговым периодом признается календарный год.

Российские организации, индивидуальные предприниматели (налоговые агенты), от которых налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога.

Исчисление сумм налога производится нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Транспортный налог относятся к налогам субъектов РФ (региональный), элементы которого и общие принципы взимания устанавливаются НК РФ (гл. 28), а конкретные особенности исчисления и уплаты - налоговым законодательством субъектов РФ.

Налогоплательщиками признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством РФ.

Сумма транспортного налога, подлежащая уплате в бюджет по итогам налогового периода, исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки.

Сумма налога = Налоговая база × Налоговая ставка × Период (в годах)

Налоговая база определяется в отношении транспортных средств, имеющих двигатели (за исключением воздушных ТС), - как мощность двигателя транспортного средства в лошадиных силах.

Налоговым периодом признается календарный год.

Налоговые ставки устанавливаются законами субъектов РФ соответственно в зависимости от мощности двигателя в расчете на одну лошадиную силу мощности двигателя ТС (ст.361 НК).

К некоторым категориям граждан могут применяться налоговые льготы.

В случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации в течение налогового (отчетного) периода исчисление суммы налога (суммы авансового платежа по налогу) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц регистрации транспортного средства, а также месяц снятия транспортного средства с регистрации принимается за полный месяц. В случае регистрации и снятия с регистрации транспортного средства в течение одного календарного месяца указанный месяц принимается как один полный месяц.

Земельный налог относится к местным налогам, элементы которого и общие принципы взимания устанавливаются НК РФ (гл. 31), а конкретные особенности исчисления и уплаты (налоговые ставки, порядок и сроки уплаты налога, налоговые льготы) - нормативными правовыми актами представительных органов муниципальных образований. С момента введения в действие обязателен к уплате на территории соответствующих муниципальных образований.

Налогоплательщиками налога признаются физические лица, обладающие земельными участками, расположенными в пределах муниципального образования

Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющегося налоговым периодом.

Налоговая база = Кадастровая стоимость

Налоговая база уменьшается на величину кадастровой стоимости 600 квадратных метров площади земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении налогоплательщиков, относящихся к одной из следующих категорий: ветеранов и инвалидов Великой Отечественной войны, инвалидов 1 и 2 группы, детей инвалидов, пенсионеров и др. (ст.391 НК РФ).

Если размер не облагаемой налогом суммы, превышает размер налоговой базы, определенной в отношении земельного участка, налоговая база принимается равной нулю.

Налоговым периодом признается календарный год. Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований и не могут превышать 0,3 % в отношении земельных участков физических лиц (ст.394 НК РФ).

Сумма налога исчисляется по истечении налогового периода как соответствующая налоговой ставке процентная доля налоговой базы.

Сумма налога = Налоговая база × Налоговая ставка

Налог на имущество физических лиц – устанавливается Налоговым Кодексом и нормативными правовыми актами представительных органов муниципальных образований.

Налогоплательщиками признаются физические лица, обладающие правом собственности на имущество. Объектом налогообложения признается расположенное в пределах муниципального образования имущество: жилой дом; квартира, комната; гараж, иные здания, строения, сооружения, помещения.

Налоговая база в отношении объектов налогообложения определяется исходя из их кадастровой стоимости.

Налоговая база определяется в отношении каждого объекта налогообложения как его кадастровая стоимость, указанная в Едином государственном реестре недвижимости по состоянию на 1 января года, являющегося налоговым периодом, с учетом особенностей:

- налоговая база в отношении квартиры, части жилого дома определяется как ее кадастровая стоимость, уменьшенная на величину кадастровой стоимости 20 квадратных метров общей площади этой квартиры, части жилого дома; - налоговая база в отношении жилого дома определяется как его кадастровая стоимость, уменьшенная на величину кадастровой стоимости 50 квадратных метров общей площади этого жилого дома. При отсутствии в кадастровом реестре цены имущества для начисления налогового обязательства используются инвентаризационные оценки, которые умножаются на коэффициенты-дефляторы.

Налоговым периодом признается календарный год.

Ставка налога устанавливается исходя из кадастровой стоимости объекта налогообложения в размере 0,1 % в отношении жилых домов, частей жилых домов, квартир, частей квартир, комнат, гаражей, хозяйственных строений (до 50 кв.м.).

От уплаты налогов на имущество физических лиц освобождаются определенные категории граждан (ст.407 НК).

Сумма налога исчисляется налоговыми органами как соответствующая налоговой ставке процентная доля налоговой базы.

Сумма налога = Налоговая база × Налоговая ставка

В случае возникновения (прекращения) у налогоплательщика в течение налогового периода права собственности на имущество исчисление суммы налога в отношении данного имущества производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых это имущество находилось в собственности налогоплательщика, к числу календарных месяцев в налоговом периоде.

Если возникновение права собственности на имущество произошло до 15-го числа соответствующего месяца включительно или прекращение права собственности на имущество произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц возникновения (прекращения) указанного права.

Если возникновение права собственности на имущество произошло после 15-го числа соответствующего месяца или прекращение указанного права произошло до 15-го числа соответствующего месяца включительно, месяц возникновения (прекращения) указанного права не учитывается при определении коэффициента, указанного в настоящем пункте.

Практическая работа № 9

по теме НАЛОГИ

ВАРИАНТ 1

Задание 1. Приятели Алексей и Борис сравнивают свои заработные платы. Алексей говорит, что его оклад по трудовому договору составляет 24 000 рублей в месяц, а Борис ежемесячно получает на карточку по 21 000 рублей. Ставка налога на доходы физических лиц равна 13%. Кто из приятелей зарабатывает больше? Какой оклад указан в трудовом договоре у Бориса?

Решение:

Рассчитаем реальную зарплату Алексея _______________________________

Борис ______________________________________ у Бориса в трудовом договоре указана зп.2_________________________

Кто больше получает заработную плату? Вывод:_______________________

Задание 2. Суммарная кадастровая стоимость частного дома составляет 1750 000 руб., а стоимость пристройки, возведенной в конце июля, - 250 000 руб. Ставка налога на строение – минимальная для этой категории имущества. Определить годовую сумму налога на строение.

Решение:

Так как, Налоговая ставка минимальная значит, она составляет 0,1%

Следовательно, нам необходимо:

_________________________________________________________________

________________________________________ –годовая сумма на строения.

Задание 3. Работнице, гражданке РФ, имеющей несовершеннолетнего ребенка, определен оклад в 20 000 руб. и премия в размере 25 % ежемесячно. Определить сумму налога на доходы физических лиц (НДФЛ) за каждый месяц налогового периода и размер ее налоговых обязательств перед бюджетом за год.

Решение:

Так как премия тоже облагается налогом, то

________________ сумма премии

________________ сумма подлежащая налогообложению

_______________ НДФЛ

На руки сотрудница получит: __________________.

Задание 4. Гражданин имеет следующие транспортные средства:

1) снегоход с мощностью двигателя 50 лошадиных сил, для определения размера налога нужно использовать ставку 38руб. за 1 л.с. Отчетный период не устанавливается;

2) автомобиль легковой с мощностью двигателя 220 л.с., ставка за 1 л.с. 56р.

Определить сумму транспортного налога, подлежащую перечислению в бюджет в данном налоговом периоде.

Решение:

1) _________________________________ налог на снегоход в год

2) _________________________________ налог на автомобиль

Дата добавления: 2022-06-11; просмотров: 203; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!