Показатели, характеризующие прибыльность (рентабельность)

Пятифакторная модель Альтмана: Z=1,2Коб + 1,4Кнп +З,ЗКр + 0,6Кп + 1,0Ком, где Ко6 — доля рабочего капитала в активах; Кнп—нераспределеннаяприбыль; Кр — рентабельность активов; К1 — коэффициент покрытияпо рыночной стоимости собственного капитала; Ком — отдача всех активов. В рассматриваемой модели первый фактор (Ко6) представляет собой долю покрытия активов собственным оборотным капиталом; второй ичетвертый — отражают структуру капитала; третий — рентабельностьактивов и пятый — оборот капитала. В зависимости от значения Zпрогнозируется вероятность банкротства: • до 1,8 — очень высокая; • от 1,81 до 2,7 — высокая; • от 2,8 до 2,9 — возможная; • более 3 — очень низкая. Точность прогноза по данной модели в течении одного года составляет 95%, двух лет — до 83%. ___________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________ 2. В 1997 г. Теффлер предложил следующую формулу: Z = 0,53Х1+ 0,13Х21+ 0,18Х3 + 0,16Х4, где X1 — отношение суммы прибыли от продажи к краткосрочным обязательствам; Х2 — отношение суммы оборотных активов к сумме обязательств; Х3— отношение суммы краткосрочных обязательств к суммеактивов; X4, — коэффициент оборачиваемости активов. Если величина Z меньше 0,3, то банкротство более чем вероятно. _______________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________ 3. Модель Коннана — Гольдера: KG= -0Д6Х1 - 0,22Х2 + 0,87Х3 + 0,10Х4 - 0,24X5, где X1 — доля быстрореализуемых ликвидных средств в активах; Х2 - доля устойчивых источников финансирования в пассивах; Х3 - ношение финансовых расходов к выручке от продажи; Х4 — доля расходов на персонал в валовой прибыли; Х5 — соотношение накопленнойприбыли и заемного капитала. Расчетные значения индекса KGпоказывают вероятность банкротства организации: Индекс KG +0,048 -0,026 -0,068 -0,107 -0,164 Вероятность банкротства, % 90 70 50 30 10 ________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________ 4. Сущность методики Уильяма Бивера заключается в расчете пяти основных показателей, в соответствии со значениями которых организация может быть отнесена к одной из трех групп по финансовому положению (см. табл. 1). Таблица 1. Система показателей комплексной оценки финансового состояния Бивера Показатели Расчет Значения показателей группа 1 группа 1 группа 2 группа 3 нормальное нормальное неустойчивое кризисное Коэффициент Бивера Чистая прибыль + амортизация/ /Заемныйкапитал Более 0,35 От 0,17 до 0,3 От 0,16 до 0,15 Коэффициент текущей ликвидности (L4) Оборотные активы/ /Текущиеобязательства От 2 до 3,2 и более От 1 до 2 £1 Экономическая рентабельность (R4) Чистая прибыль / /Валютабаланса х 100 От 6 до 8 От 5 до 2 От 1 до -22 Коэффициент покрытия активов собственными оборотными средствами (Собственный капитала - Внеоборотные активы)/Оборотные активы 0,4 и более От 0,3 до 0,1 Менее 0,1 или отрицательное значение Финансовый леверидж Заемный капитал / Валютабаланса х 100% £35 От 40 до 60 £80 _________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________ Система показателей деловой активности предприятия Показатель Формула расчета Формулы Комментарий Расчетные данные Коэффициент общей оборачиваемости капитала (ресурсоотдача) Показывает эффективность использования активов или капитала. Отражает скорость оборота всех средств предприятия Фондоотдача производственных фондов [fixedassets) ) Отражает эффективность использования основных средств и прочих внеобоотных активов. Показывает, сколько на 1 руб. стоимости внеоборотных активов реализовано продукции Коэффициент оборачиваемости оборотных (мобильных) средств (D3) ) Отражает скорость оборота материальных и денежных ресурсов предприятия за анализируемый период, или сколько рублей оборота (выручки) приходится на каждый рубль данного вида активов Коэффициент отдачи нематериальных активов (D4) ) Показывает эффективность использования нематериальных активов Коэффициент отдачи собственного капитала (D5) ) Показывает скорость оборота собственного капитала. Сколько тыс. руб. выручки приходится на 1 тыс.руб. вложенного собственного капитала. Коэффициент оборачиваемости материальных оборотных средств (запасов) (D6) Скорость оборота запасов и затрат, т. е. число оборотов за отчетный период, за который материальные оборотные средства превращаются в денежную форму Оборачиваемость денежных средств (D7) Показывает срок оборота денежных средств Коэффициент оборачиваемости средств в расчетах (D8) Показывает количество оборотов средств в дебиторской задолженности за отчетный период Срок погашения дебиторской задолженности (D9) Показывает, за сколько, в среднем, дней погашается дебиторской задолженность организации Коэффициент оборачиваемости кредиторской задолженности (D10) Показывает расширение или снижение коммерческого кредита, предоставляемого кредита, предоставляемого организации Срок погашения кредиторской задолженности (D11) Показывает средний срок возврата долгов организации по наиболее срочным обязательствам Информация о величине выручки содержится в Отчете о финансовых результатах (с. 2110). Средняя величина активов для расчета коэффициентов деловой активности определяется по балансу по формуле средней арифметической: Средняя величина активов= где Коэффициент оборачиваемости в оборотах: Если ∆ в оборотах = +, то ускорение оборачиваемости; Если ∆ в оборотах = -, то замедление оборачиваемости. Коэффициент оборачиваемости в днях: Если ∆ в оборотах = +, то замедление оборачиваемости; Если ∆ в оборотах = -, то ускорение оборачиваемости. Продолжительность одного оборота в днях можно рассчитать: При проведении анализа деловой активности организации необходимо обратить внимание на следующее: - длительность производственно-коммерческого цикла и его составляющие; - основные причины изменения длительности производственно-коммерческого цикла. Разрыв между сроком платежа по своим обязательствам перед кредитам и получением денег от дебиторов является финансовым циклом, в течение которого денежные средства отвлечены из оборота (ФЦ): ФЦ= ОЗ+ОДЗ-ОКЗ (в днях), ОЦ = ОЗ + ОДЗ (в днях), Где ОЗ – оборачиваемость запасов, ОДЗ – оборачиваемость дебиторской задолженности; ОКЗ- оборачиваемость кредиторской задолженности; ОЦ- операционный цикл (срок, в течение которого денежные средства находятся в операциях производственно-коммерческого процесса). В рамках данного направления осуществляют анализ выполнения «золотого правила» экономики, характеризующего экономическую деятельность организации, при этом рекомендуется сравнивать динамику основных показателей предприятия, учитывая, что оптимальным является следующее их отношение: Тп>ТВ>Та>100%, где Тп — темп изменения прибыли, %; Тв — темп изменения объемов реализации, %; Та — темп изменения активов (имущества), %. Эта зависимость означает, что: · экономический потенциал предприятия возрастает; · объем реализации растет более высокими темпами, чем ресурсы, т. е. растет также эффективность использования ресурсов; · прибыль увеличивается быстрее, чем реализация, что свидетельствует о снижении издержек предприятия. Данное соотношение можно назвать «золотым правилом» экономики предприятия, но отклонения от этого правила не всегда следует рассматривать как негативные. Освоение новых перспективных сфер приложения капитала, реконструкция и техническое перевооружение предприятия связаны со значительными капитальными вложениями, которые не дают сиюминутной выгоды, но в перспективе могут окупиться с лихвой. ___________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________ ___________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

|

|

|

|

|

|

|

|

|

|

|

|

Показатели, характеризующие прибыльность (рентабельность)

| Показатель | Способ расчета | Экономический смысл | Расчетные показатели |

| Рентабельность продаж (R1) |  х100% х100%

| Показывает, сколько рублей прибыли от продаж приходится на 1 руб. реализованной готовой продукции (товаров, работ, услуг) до исчисления налога на прибыль организаций | |

| Общая рентабельность (бухгалтерская) (R2) |  х100% х100%

| Показывает, сколько рублей общей прибыли до налогообложения приходится на 1 руб. выручки-нетто от продаж | |

| Чистая рентабельность (RЗ) |  х100% х100%

| Показывает, сколько рублей чистой прибыли приходится на 1 руб. выручки-нетто от продаж | |

| Экономическая рентабельность (рентабельность активов) (R4) |  х100% х100%

| Показывает, сколько рублей чистой прибыли в среднем приходится на 1 руб. общей величины имущества (активов) фирмы и таким образом характеризует эффективность использования имущества | |

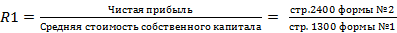

| Рентабельность собственного капитала (R5) |  х100% х100%

| Показывает, сколько рублей чистой прибыль в среднем приходится на 1 руб. величины собственного капитала фирмы и таким образом характеризует эффективность использования собственного капитала | |

| Затратоотдача (R6) |  х100% х100%

| Показывает, сколько рублей прибыли от продаж приходится на 1 руб. затрат на производство и реализацию продукции и характеризует эффективность произведенных затрат | |

| Рентабельность перманентного (устойчивого) капитала (R7) |

| Показывает, сколько рублей чистой прибыли приходится на 1 руб. перманентного капитала (собственный капитал + долгосрочные обязательства) фирмы и таким образом показывает эффективность использования перманентного капитала, вложенного в деятельность организации на длительный срок | |

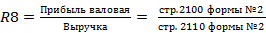

| Валовая рентабельность |  х100% х100%

| Показывает, сколько валовой прибыли приходится на единицу выручки | |

| Коэффициент устойчивости экономического роста |

| Показывает, какими темпами увеличивается собственный капитал за счет финансово-хозяйственной деятельности |

Рентабельность продаж  – это отношение суммы прибыли от продаж к объему реализованной продукции:

– это отношение суммы прибыли от продаж к объему реализованной продукции:

Из этой факторной модели следует, что на рентабельность продаж влияют те же факторы, которые влияют на прибыль от продажи. Чтобы определить, как каждый фактор повлиял на рентабельность продаж, необходимо осуществить следующие расчеты.

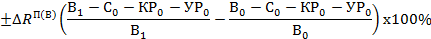

1. Влияние на рентабельность изменения выручки от продажи:

и

и  – отчетная и базисная выручка

– отчетная и базисная выручка

и

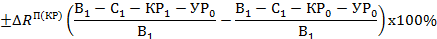

и  – отчетная и базисная себестоимость

– отчетная и базисная себестоимость

и

и  – отчетные и базисные коммерческие расходы

– отчетные и базисные коммерческие расходы

и

и  - управленческие расходы в отчетном и базисном периоде

- управленческие расходы в отчетном и базисном периоде

2. Влияние на рентабельность изменения себестоимости продажи:

3. Влияние изменения коммерческих расходов на рентабельность продаж

4. Влияние изменения управленческих расходов на рентабельность продаж

___________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

Анализ основных средств производственных предприятий используются показатели, характеризующие эффективность их использования, такие как:

ü Фондоотдача (Фо)

ü Фондоемкость (Фе)

ü Фондовооруженность (Фв)

ü Фондорентабелльность (Rф)

ü Относительная экономия основных средств

Использование основных фондов признается эффективным, если относительный прирост физического объема продукции или прибыли превышает относительный прирост стоимости основных средств за анализируемый период.

Относительная экономия использования основных средств:

где

- среднегодовая стоимость основных средств в отчетном периоде

- среднегодовая стоимость основных средств в отчетном периоде

- среднегодовая стоимость основных средств в базисном периоде

- среднегодовая стоимость основных средств в базисном периоде

- выручка в отчетном периоде

- выручка в отчетном периоде

- выручка в базисном периоде

- выручка в базисном периоде

Использование основных фондов признается эффективным, если относительный прирост физического объема продукции или прибыли превышает относительный прирост стоимости основных средств за анализируемый период.

___________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

______________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

Дата добавления: 2018-02-15; просмотров: 555; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!