Мошенничество с банковскими картами

ОГАПОУ «Белгородский машиностроительный техникум»

Методическая разработка

Всероссийский урок по теме: «Финансовая безопасность»

(преподаватель: Откидач О.Ю.)

Белгород, 2021

Содержание

| Пояснительная записка | 3-4 | |

| Введение | 5-6 | |

| 1. | Мошенничество с банковскими картами | 7-9 |

| 2. | Финансовое мошенничество | 10 |

| 3. | Мобильные мошенничества | 11-12 |

| Используемые источники | 13 | |

| Приложение 1: «Глоссарий» | 14 | |

| Приложение 2:»Нормативно-правовая база финансовой грамотности» | 15 |

Пояснительная записка

Финансовое образование молодежи способствует принятию грамотных решений, минимизирует риски и, тем самым, способно повысить финансовую безопасность молодежи.

Низкий уровень финансовой грамотности и знаний в области финансовой безопасности может привести не только к банкротству, но и к неграмотному планированию выхода на пенсию, уязвимости к финансовым мошенничествам, чрезмерным долгам и социальным проблемам, включая депрессию и прочие личные проблемы.

Цель – создание условий для формирования у базовых представлений о различных видах финансового мошенничества и основных правилах финансовой безопасности.

Задачи:

- сформировать убежденность студентов в том, что финансовая грамотность и личная финансовая безопасность – основа финансового благополучия;

|

|

|

- заложить у студентов установки грамотного финансового поведения, закрепить базовые финансовые понятия, предупредить о рисках; ü сформировать у школьников представление об основных видах финансового мошенничества и о способах противодействия им.

Особенности организации учебной деятельности заключаются в том, что важным условием достижения педагогических задач является организация урока таким образом, чтобы фронтальная, групповая и индивидуальная работа взаимно дополняли друг друга.

При подготовке и проведении занятия учитываются возрастные и образовательные возможности студентов.

По данным Национального агентства финансовых исследований (опрос проведен Аналитическим центром НАФИ в июле 2020 г.) 82% россиян владеют хотя бы одной банковской картой: чаще всего это карты для 3 получения заработной платы (50%), реже – дебетовые (32%) и кредитные карты (20%), а также социальные карты (27%).

Треть владельцев карт в России (31%) сталкивались с мошенничеством: это были попытки узнать конфиденциальные данные карты по телефону и просьбы предоставить данные для денежного перевода (например, для ложной помощи знакомым или оформления несуществующего выигрыша).

|

|

|

Также держатели карт получали сообщения или письма с вирусами или вредоносными ссылками, сообщения о подтверждении или отмене операций по карте, которые они не совершали.

Чаще других атакам мошенников подвергались россияне в возрасте от 25 до 34 лет (35%), люди, занимающие руководящие посты (41%). Реже о попытках мошенничества сообщали люди старшего возраста (26% против 31% в среднем среди возрастных групп), при этом они в целом пользуются картами менее активно.

Способность распознать мошенничество свидетельствует о высоком уровне финансовой грамотности человека.

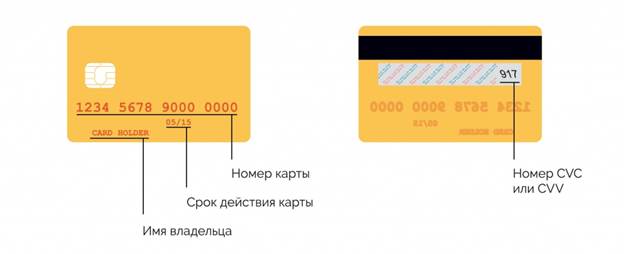

Часть данных карты безопасно сообщать, например, сотруднику банка: это шестнадцатизначный номер карты, имя и фамилия держателя карты.

Срок действия карты, а также трехзначный код с обратной стороны карты передавать никому нельзя.

Только 10% россиян, имеющих банковские карты, дали верные ответы на вопрос о том, какие данные карты можно сообщать сотруднику банка (номер карты, имя и фамилия держателя).

Большинство россиян (63%) не готовы передавать никакие данные карт по телефону.

Четверть россиян (27%) находятся в «группе риска»: они могут стать жертвами мошенников, поскольку готовы сообщить сотруднику банка по телефону данные карт, которые сообщать нельзя (срок действия, трехзначный код безопасности с обратной стороны, код из смс-сообщения).

|

|

|

Раскрытие основной темы урока направлено на формирование основ финансовой культуры студентов, воспитание понимания школьниками важности приобретения базовых знаний и навыков обеспечения финансовой безопасности.

Основой урока станет ответ на вопрос: «Почему важно учиться финансовой безопасности?», а также усвоение студенттами минимальных правил финансовой безопасности.

Студентам предлагается решить ситуационные задачи, связанные со случаями финансового мошенничества – изучить ситуацию и составить план действий по ее предотвращению или предотвращению ее негативных последствий.

Введение

Многие студенты уже сейчас задумываются о взрослой жизни, о том, как выбрать хорошую профессию, реализовать свои планы и мечты.

А для этого не в последнюю очередь важно достичь финансовой независимости и уметь грамотно обращаться со своими деньгами.

Ведь во взрослой жизни придется самостоятельно принимать множество финансовых решений, будь то оплата образования, покупка автомобиля и недвижимости для будущей семьи и даже управление пенсионными накоплениями.

|

|

|

Как накопить деньги и не попасть в финансовые ловушки, как взять кредит или инвестировать свои средства – уже скоро сегодняшним школьникам предстоит решать эти непростые вопросы. Финансы окружают нас повсюду, и знать базовые правила их безопасного использования жизненно необходимо каждому из нас.

Финансовая безопасность – понятие, включающее комплекс мер, методов и средств по защите экономических интересов государства на макроуровне, корпоративных структур, финансовой деятельности хозяйствующих субъектов на микроуровне.

Из определения данного понятия мы можем выделить уровни финансовой безопасности:

· Национальный, то есть финансовая безопасность всего государства; · Региональный – безопасность отдельных частей государства: республик, краев, областей, автономных округов и автономной области; · Корпоративный, то есть финансовая безопасность организаций;

· Личный – финансовая безопасность отдельно взятого индивида, или личная финансовая безопасность.

Личная финансовая безопасность – это социально-экономическая возможность человека, иметь финансовую независимость для удовлетворения своих материальных и духовных потребностей, как индивидуально, так и внутри общества, а также сохранение этой независимости в перспективе и её дальнейшее преумножение.

Иными словами, финансовая безопасность личности означает независимость и стабильность – и именно поэтому так важно знать, как ее обеспечить каждому из нас.

Для того, чтобы эффективно противостоять финансовому мошенничеству, которое угрожает нашей личной финансовой безопасности, необходимо, в первую очередь, разобраться с тем, что оно из себя представляет и каким бывает.

Финансовое мошенничество – это совершение противоправных действий в сфере денежного обращения путем обмана, злоупотребления доверием и других манипуляций с целью незаконного обогащения.

Среди видов финансового мошенничества выделяют:

- мошенничество с использованием банковских карт;

- мошенничество в сети Интернет;

- мошенничество с использованием мобильных телефонов;

- мошенничество с финансовыми пирамидами;

- мошенничество на рынке Форекс.

Разберемся с основными способами защиты от финансовых мошенников, с которыми можно столкнуться уже в подростковом возрасте.

Мошенничество с банковскими картами

Мошенничество с банковскими картами бывает различных типов, среди которых можно выделить:

· Скимминг – это установка специальных устройств на банкоматы, с помощью которых преступники получают информацию о карте. Это специальное устройство, которое копирует данные с магнитной полосы карты. Могут украсть и ПИН-код, установив на банкомат скрытую камеру или накладную клавиатуру. Поддельную клавиатуру ставят прямо поверх оригинальной, и сам банкомат реагирует на нажатия как обычно — человек даже не заметит, что что-то идет не так. Злоумышленники, используя украденные данные, могут изготовить копию карты. Перед пользованием банкоматом внимательно осмотрите его на предмет наличия посторонних предметов.

· «Магазинные мошенничества».

Данные карты могут быть считаны и зафиксированы ручным скиммером. Поэтому не передавайте карту или ее данные посторонним, требуйте проведения операций с картой только в личном присутствии. Данный вид мошенничества также распространен в отношении банковских карт с функцией бесконтактной оплаты: с помощью специального терминала, прислоненного к карману или сумке жертвы, мошенники могут украсть денежные средства с карты.

· Траппинг.

На банкомат устанавливаются устройства, которые блокирует карту. На помощь человеку приходит мошенник, который подглядывает ПИН-код и после ухода человека достает карту из банкомата. При вводе ПИН-кода закрывайте рукой клавиатуру.

· Фишинг.

Рассылка электронных писем о якобы производимых изменениях в системе безопасности банка. Мошенники просят дать информацию о карте, в том числе указать номер кредитки и ее ПИН-код, отправив ответное письмо или заполнив анкету на сайте, похожем на сайт банка-эмитента. Самая сложная задача мошенника — узнать ваш ПИН-код. Никому не сообщайте его.

· Вишинг (голосовой фишинг).

Сбор информации о номерах карт и счетов при помощи моделирования звонка автоинформатора.

· Звонки мошенников с просьбой погасить задолженность по кредиту.

Когда гражданин сообщает, что кредит он не брал, ему предлагается уточнить данные его банковской карты. Банки не присылают писем и не звонят на телефоны своих клиентов с просьбой предоставить им данные счетов. Если такая ситуация произойдет, вас попросят приехать в банк лично. Как не стать жертвой таких мошенников?

- Храните ПИН-код отдельно от карты и не пишите его на карте, не сообщайте никому и не вводите ПИН-код при работе в Интернете.

Помните, что ПИН-код не может быть затребован ни банком, ни любой другой организацией, в том числе при оплате товаров/ услуг через Интернет и иные информационные сети.

В случае потери карты или утраты ПИН-кода немедленно обратитесь в ваш банк для ее блокирования.

- Сохраняйте документы до окончания проверки правильности списанных сумм.

- Сообщайте банку актуальные контактные данные. Если у банка будут устаревшие данные, он не сможет оперативно связаться с вами для подтверждения подозрительных операций или при возникновении спорных ситуаций.

- Подключите услугу SMS- уведомлений, это позволит вам оперативно получать информацию о проводимых по вашей карте операциях: оплате товаров/услуг, просмотре баланса в банкомате, снятии наличных.

Следите за тем, чтобы в выписке, SMSуведомлениях или мобильном приложении были отражены ваши реальные операции. Если вы заметили несоответствие — обратитесь в банк.

- Всегда имейте при себе телефон службы поддержки держателей карт вашего банка — это позволит вам оперативно получать информацию о состоянии вашей карты и решать все возникающие при использовании карты вопросы.

- Перед снятием денег в банкомате осмотрите его. На картоприемнике не должно быть посторонних предметов, клавиатура не должна шататься. ü Набирая ПИН-код, прикрывайте клавиатуру рукой. Делайте это даже во время расчетов картой в кафе.

- При бесконтактной оплате банковской картой или с помощью технологии NFC для смартфонов придерживайтесь лимитов, при превышении которых требуется ПИН-код для подтверждения транзакции (в России такой лимит составляет 999 рублей, все более крупные денежные операции требуют подтверждения ПИНкодом).

Кроме того, пользователям бесконтактной оплаты стоит ограничить размер ежедневных, еженедельных или ежемесячных расходов с учетом личного бюджета, связавшись с банком, осуществляющим обслуживание карты.

В случае мошеннической или ошибочной операции по карте обратитесь в отделение банка и попросите выписку по счету.

Напишите заявление о несогласии с операцией. Сохраните экземпляр заявления с отметкой банка о приеме. Обратитесь в правоохранительные органы с заявлением о хищении.

Дата добавления: 2021-07-19; просмотров: 147; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!