Методы анализа хозяйственного риска (или идентификации угроз экономической безопасности предприятия)

МИНОБРНАУКИ РОССИИ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

«ТВЕРСКОЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ»

Кафедра экономики и управления производством

КУРСОВОЙ ПРОЕКТ

По курсу: «Экономическая безопасность»

На тему: «Концепция экономической безопасности предприятия ООО «Тверской Лакокрасочный Завод»

Выполнил: студент 5 курса

группы ЭБ.16-02

Бачманов А.И.

Руководитель: Вякина И.В.

Тверь, 2020 г

Содержание

Введение. 3

Глава 1. ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ АСПЕКТЫ РАЗРАБОТКИ КОНЦЕПЦИИ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ ПРЕДПРИЯТИЯ 1.1Сущность концепции экономической безопасности предприятия. 5

1.2 Выбор и обоснование методики оценки состояния экономической безопасности предприятия. 7

1.3 Методы анализа хозяйственного риска (или идентификации угроз экономической безопасности предприятия) 17

Глава 2. АНАЛИЗ СОСТОЯНИЯ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ ПРЕДПРИЯТИЯ ООО «ТВЕРСКОЙ ЛАКОКРАСОЧНЫЙ ЗАВОД» 2.1 Организационно-экономическая характеристика предприятия. 19

2.2 Анализ основных показателей финансово-хозяйственной деятельности предприятия 22

2.3 Комплексная оценка экономической безопасности предприятия. 32

Глава 3. РАЗРАБОТКА КОНЦЕПЦИИ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ ПРЕДПРИЯТИЯ ООО «ТВЕРСКОЙ ЛАКОКРАСОЧНЫЙ ЗАВОД» 3.1 Разработка основных механизмов обеспечения экономической безопасности предприятия. 36

3.2 Разработка плана (или программы) реализации концепции экономической безопасности предприятия. 37

|

|

|

3.3 Оценка эффективности реализации концепции экономической безопасности предприятия. 43

Заключение. 48

Список литературы.. 51

Введение

Актуальность оценки и обеспечения экономической безопасности современного бизнеса с каждым днем возрастает. С момента установления на правовом уровне в 1992 г. Законом Российской Федерации № 2446-1 понятия безопасности, относимой к материальным ценностям общества, понятие экономической безопасности было уточнено и существенно трансформировано.

Сегодня нормативно-правовую основу данного понятия образуют Конституция РФ, федеральные законы (от 28.12.2010 № 390-Ф3 «О безопасности» и от 28.06.2014 № 172-ФЗ «О стратегическом планировании в Российской Федерации»), Стратегия национальной безопасности Российской Федерации, Стратегия экономической безопасности Российской Федерации на период до 2030 г., нормативные правовые акты Президента Российской Федерации и Правительства Российской Федерации, прочие нормативные акты и программные документы, регламентирующие основные направления развития национальной экономики.

Целью курсовой работы является анализ уровня экономической безопасности предприятия и направления его повышения.

|

|

|

Для достижения поставленной цели необходимо решить следующие задачи:

- изучить теоретические и методические аспекты разработки концепции экономической безопасности предприятия;

- провести анализ состояния экономической безопасности предприятия;

- разработать концепцию экономической безопасности предприятия.

Объектом исследования является ООО «Тверской Лакокрасочный Завод», предметом – уровень экономической безопасности предприятия.

Методы исследования: теоретический анализ источников литературы, системный метод, обобщение.

Теоретическую основу курсовой работы составили данные учебной и периодической литературы.

Курсовая работа состоит из введения, трех глав, заключения и списка использованной литературы.

Глава 1. ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ АСПЕКТЫ РАЗРАБОТКИ КОНЦЕПЦИИ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ ПРЕДПРИЯТИЯ

1.1Сущность концепции экономической безопасности предприятия

Первые два десятилетия 21-го века ознаменовались для России существенными экономическими потрясениями. Например, финансовый кризис, начавшийся в 2008 г., кризис, связанный с санкциями в 2014 г., «обвал» цен на нефть, падение экономики в связи с пандемией COVID-19. Все эти события привели к тому, что в стране сложилась крайнем сложная экономическая ситуация. Большинство организаций также находятся в состоянии кризиса, а потому их руководители обратили пристальное внимание на проблематику обеспечения собственной экономической и, прежде всего, финансовой безопасности.

|

|

|

К сожалению, на сегодняшний день в отечественной и зарубежной научной литературе отсутствует единый подход к пониманию термина «экономическая безопасность».

Так, например, по мнению А.Коновалова, «экономическая безопасность - это состояние предприятия, свидетельствующее о стабильном превышении доходов над расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции»[1].

С точки зрения О.Н. Большакова , «экономическая безопасность есть ни что иное, как защищенность жизненно важных интересов личности, общества и государства в экономической сфере от угроз»[2].

По мнению автора настоящей работы, наиболее полно отражает содержание понятия «экономическая безопасность» следующее определение. Экономическая безопасность – это совокупность условий, позволяющих сделать вывод об отсутствии существенных препятствий эффективной реализации субъектом деятельности своих жизненно-важных экономических потребностей. Соответственно, система обеспечения экономической безопасности хозяйствующего субъекта – это совокупность специфических отношений и регулирующих их институтов, способствующих в целом созданию или сохранению условий, необходимых для эффективной реализации хозяйствующим субъектом своих жизненно-важных экономических потребностей. В процессе построения эффективной системы обеспечения экономической безопасности хозяйствующего субъекта следует руководствоваться принципами законности, системности, экономической целесообразности, непрерывности, подконтрольности и многими другими.

|

|

|

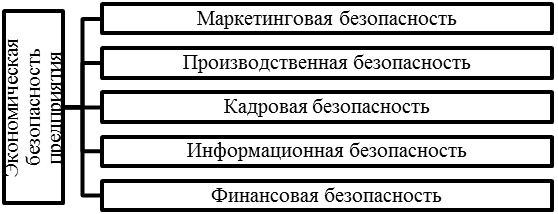

На рисунке 1.1 представлены основные виды экономической безопасности организации.

Рисунок 1.1 - Виды экономической безопасности организации

Как известно, к видам экономической безопасности организации относят информационную, финансовую, маркетинговую, производственную и кадровую безопасность.

Следует уделить особое внимание финансовой безопасности хозяйствующего субъекта.

Финансовая безопасность хозяйствующего субъекта – это совокупность условий, позволяющих сделать вывод об отсутствии существенных препятствий эффективной реализации хозяйствующим субъектом своих жизненно-важных финансовых потребностей. Соответственно, система обеспечения финансовой безопасности хозяйствующего субъекта – это совокупность специфических отношений и регулирующих их институтов, способствующих созданию или сохранению условий, необходимых для эффективной реализации хозяйствующим субъектом своих жизненно-важных финансовых потребностей.

Финансовые интересы организации являются важнейшей частью её экономических интересов и имеют основное положение. С помощью реализации финансовых интересов оказывается возможной воплощение иных экономических интересов. Финансовые интересы имеют объективный характер, потому что они базируются на объективных потребностях фирмы. На различных стадиях жизни компании финансовые интересы могут демонстрировать различные цели, такие как прогресс, стабилизацию или сохранение целостности. Финансовые интересы образуются деятельностью субъектов, организующих финансовый контроль (владельцев).

1.2 Выбор и обоснование методики оценки состояния экономической безопасности предприятия

Для проведения анализа экономической безопасности предприятия необходимо определить показатели финансовых результатов предприятия.

В процессе формирования подходов к определению понятия финансового состояния фирмы были взяты определенные, ключевые индикаторы, дающие возможность создать оценку деятельности компании. Таким образом, анализируя их, проводится оценка имущественного положения, финансовой устойчивости, кредитоспособности, Ликвидности и рентабельности искомой компании. Также может быть осуществлена рейтинговая оценка финансового положения, сформирована степень финансовой недееспособности и выделены методы улучшения финансового положения компании. Для начала взглянем на определения данных показателей, следуя авторитетам экономической мысли.

Перейдем к определению сущности основных показателей финансового состояния, которые были определены раннее.

Финансовая устойчивость является основополагающей характеристикой экономического постоянства предприятия. Финансовая устойчивость отражает степень независимости предприятия от источников финансирования заемного характера[3]. Показатель финансовой устойчивости определяется соотношением собственных и заемных средств в структуре капитала. Расчет данного показателя позволяет оценить величину риска неплатежеспособности предприятия.

Существуют абсолютные показатели финансовой устойчивости предприятии, которые характеризуют обеспеченность запасов источниками их формирования.

К таким показателям относятся следующие.

1. Показатель излишка или недостатка собственных источников их формирования (ΔEc) [4]:

ΔEc = СК − ВА –З (1.1)

СК – собственный капитал,

ВА – внеоборотные активы,

З – запасы.

2. Показатель излишка или недостатка собственных и долгосрочных заемных источников формирования запасов (ΔEt):

ΔEt = СК + ДЗС − ВА − З (1.2)

ДЗС – долгосрочные заемные средства[5].

3. Показатель излишка или недостатка общей величины источников формирования запасов (ΔEs):

ΔEs = СК +ДЗС +КЗС −ВА − З (1.3)

КЗС – краткосрочные заемные средства[6].

По итогам расчетов показателей обеспеченности запасов источниками их формирования различают несколько типов финансовой устойчивости.

Абсолютная финансовая устойчивость определяется способностью собственных источников формировать запасы.

ΔEc ≥ 0, ΔEt ≥ 0, ΔEs ≥ 0 (1.4)

Нормальная финансовая устойчивость определяется, когда для формирования запасов необходимо привлекать долгосрочные займы, так собственных источников недостаточно.

ΔEc < 0, ΔEt ≥ 0, ΔEs ≥ 0 (1.5)

Относительная финансовая неустойчивость отражает положение предприятия, когда собственных и долгосрочных источников недостаточно для формирования запасов и необходимо привлечение краткосрочных заемных средств. Следует отметить, что такое состояние предприятие считается допустимым только при условии, что величина привлеченных заемных средств не превышает общей стоимости материалов, сырья и готовой продукции.

ΔEc < 0, ΔEt < 0, ΔEs ≥ 0 (1.6)

Абсолютная финансовая неустойчивость устанавливается тогда, когда при условии привлечения краткосрочных средств невозможно сформировать запасы. Кредиторская задолженность характеризуется, как пассив первой срочности, а запасы являются активами с низкой скоростью реализации. Поэтому когда запасы формируются на основании кредиторской задолженности, такое положение ведет к банкротству предприятия[7].

ΔEc < 0, ΔEt < 0, ΔEs < 0 (1.7)

Рассмотрим основные коэффициенты финансовой устойчивости, которые отражают автономность каждого вида актива предприятия, как по имуществу, так и в совокупности[8].

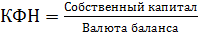

1. Коэффициент финансовой независимости, рекомендуемое значение: К фин. нез. ≥ 0,5

(1.8)

(1.8)

Данный коэффициент отражает автономность предприятия от заемных средств и показывает, какую часть в общей стоимости предприятия занимают собственные средства. Считается, что если на предприятии установлена внушительная доля внеоборотных активов, то предприятие нуждается в источниках финансирования на длительной основе, чтобы быть в состоянии обеспечить деятельность предприятия должным объемом основных средств[9].

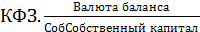

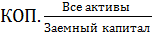

2. Коэффициент финансовой зависимости, рекомендуемое значение: К КФЗ ≤ 2,0

(1.9)

(1.9)

Данный коэффициент отражает то, насколько обеспечено предприятие собственными средствами в разрезе всего капитала.

3. Коэффициент концентрации заемного капитала, рекомендуемое значение: К заем. кап. ≤ 0,5

(1.10)

(1.10)

Значение данного коэффициента показывает, какая часть капитала предприятия сформирована за счет заемных источников[10].

4. Коэффициент задолженности, рекомендуемое значение: К задолж. ≤ 0,5

(1.11)

(1.11)

5. Коэффициент обеспеченности собственными средствами, рекомендуемое значение: К об. собств. ср. ≥ 0,1

(1.12)

(1.12)

Значение данного коэффициента показывает, в какой степени оборотные активы предприятия профинансированы за счет собственного капитала.

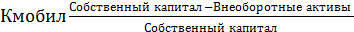

6. Коэффициент мобильности, рекомендуемое значение: К мобил.. ≥ 0,3–0,5

(1.13)

(1.13)

Коэффициент мобильности позволяет определить часть собственного капитала, которая направляется на обеспечение оборотных активов предприятия[11].

По итоговым результатам анализа, обобщая промежуточные итоги, формируется общий вывод о степени устойчивости предприятия.

По мнению Н.Киреева, показатель платежеспособности характеризует способность предприятия оплачивать свои краткосрочные и долгосрочные обязательства. Платежеспособность предприятия определяется наличием у предприятия средствами для осуществления своевременных расчетов с банками, поставщиками, налоговыми органами, персоналом по заработной плате и т.д.[12].

Определяя платежеспособность, необходимо установить какими средствами, и какими способами будущие расчеты могут быть мобилизованы. Предприятие можно считать платежеспособным, если активов больше, чем внешних обязательств[13].

Рассмотрим основные коэффициенты платежеспособности.

1. Коэффициент общей платежеспособности, рекомендуемое значение: К об. плат.. ≥ 2

(1.14)

(1.14)

Значение данного коэффициента показывает степень обеспеченности обязательств предприятия всеми активами предприятия.

2. Коэффициент инвестирования, рекомендуемое значение: К инв.соб. ≥ 1

(1.15)

(1.15)

Значение данного коэффициента показывает, насколько профинансированы внеоборотные активы за счет средств собственного капитала.

3. Коэффициент инвестирования, рекомендуемое значение: Кинв.соб.+до. ≥ 1

(1.16)

(1.16)

Значение коэффициента инвестирования показывает, насколько профинансированы внеоборотные активы за счет средств инвестированного капитала[14].

ТЛЗвидность предприятия является более узконаправленным понятием по сравнению с платежеспособностью и отражает способность предприятия оплачивать краткосрочные обязательства, и осуществлять неплановые расходы. Понятие ТЛЗвидность бухгалтерского баланса, показывает, насколько быстро, реализуются активы предприятия в денежные средства с целью покрытия обязательств[15].

Анализ деловой активности предприятия заключается в расчете и анализе показателей оборачиваемости, рентабельности и рыночной активности. Показатели оборачиваемости показывает степень реализации ресурсов предприятия. Первым этапом анализа является анализ оборачиваемости оборотных активов, отражающий усредненное значение продолжительности кругооборота, которое определяется скоростью превращения в денежную форму после реализации товаров за отчетный период[16]. Показатели оборачиваемости оборотных активов делятся на общие, которые характеризуют степень использования оборотных активов по предприятию в целом и на частные показатели, которые отражают степень использования оборотных активов отдельных видов[17]. К основным показателям оборачиваемости оборотных активов относят коэффициент оборачиваемости оборотных активов, среднюю продолжительность одного оборота оборотных активов и экономический эффект от изменения оборачиваемости оборотных активов. Коэффициент оборачиваемости оборотных активов отражает то, как быстро осуществиться оборот и сколько оборотов совершится за анализируемый период.

Рентабельность предприятия отражает то, насколько результативна деятельность предприятия и оценивает степень эффективности использования ресурсов предприятия.

Поэтому существует две группы показателей рентабельности, которые отражают:

1. эффективность деятельности предприятия;

2. эффективность использования ресурсов предприятия[18].

В таблице 1.1 представлены коэффициенты рентабельности, отражающие эффективность деятельности предприятия.

Таблица 1.1 - Коэффициенты рентабельности, отражающие эффективность деятельности предприятия[19]

| Наименование финансовых коэффициентов | Формула | |

| Числитель | Знаменатель | |

| Рентабельность реализованных товаров | Прибыль от продаж | Полная себестоимость реализованных товаров |

| Рентабельность продаж | Прибыль от продаж | Выручка |

| Норма прибыли | Чистая прибыль | Выручка |

В данной таблице используются формулы показателей рентабельности, демонстрирующие эффективность функционирования компании. Рентабельность выпущенных продуктов нужна в первую очередь для понимания объективности необходимости издержек на реализацию продукта. Индикатор рентабельности продаж показывает разумность издержек и ценообразования в компании. Норма прибыли в данном случае это индикатор показывающий производительность фирмы, и демонстрирующий как много данная фирма получает чистой прибыли.

В таблице 1.2 представлены коэффициенты рентабельности, отражающие эффективность использования ресурсов предприятия.

Таблица 1.2 - Коэффициенты рентабельности, отражающие эффективность использования ресурсов предприятия[20]

| Наименование финансовых коэффициентов | Формула | |

| Числитель | Знаменатель | |

| Рентабельность активов | Чистая прибыль или прибыль до налогообложения | Средняя сумма валюты баланса |

| Рентабельность собственного капитала | Средняя сумма собственного капитала | |

| Рентабельность заемного капитала | Средняя сумма заемного капитала | |

| Рентабельность инвестированного капитала | Средняя сумма инвестированного капитала | |

| Рентабельность оборотных активов | Прибыль от продаж | Средняя сумма оборотных активов |

| Рентабельность внеоборотных активов | Чистая прибыль или прибыль до налогообложения | Средняя сумма внеоборотных активов |

Здесь анализируются показатели рентабельности, демонстрирующие эффективность распределения ресурсов предприятия. Ключевым коэффициентом рентабельности является коэффициент рентабельности активов. Он отражает, как много чистой прибыли фирма получает, осуществляя внесение средств в активы фирмы[21]. Этот индикатор отражает, насколько успешно используются все активы предприятия. Анализ рентабельности фирмы необходимо осуществлять во временном промежутке и итоги анализа нужно сопоставить с цифрами схожих компаний по отрасли. В итоге нужно будет проанализировать эффективность использования средств и понять причины изменчивости показателей во времени[22].

Итак, нами были рассмотрены основные показатели, характеризующие финансовое состояние предприятия. Было выявлено, что анализ финансовой устойчивости позволяет определить уровень независимости предприятия от внешних источников финансирования, тем самым оценив насколько предприятие независимо с точки зрения финансовой состоятельности, а также определив динамику этой независимости. Этот показатель обязателен к анализу и оценке, если предприятие хочет установить, насколько рационально используются активы и пассивы предприятия. Показатели Ликвидности и платежеспособности являются важнейшими характеристиками финансового состояния. Анализ и оценка данных показателей, дают возможность определить обеспеченность предприятия должным объемом средств, и определить способность предприятия к погашению обязательств перед контрагентами в установленный срок и в полном объеме. Важность анализа деловой активности предприятия заключается в том, что по итогам анализа можно сформировать обоснованное мнение о рациональности и эффективности использования ресурсов предприятия[23]. Также по итогам анализа можно установить пути улучшения и повышения показателей ресурсов. Рентабельность отражает уровень использования различных видов ресурсов. Анализ финансового состояния трудно представить без показателей рентабельности, так как они характеризуют доходную деятельность предприятия в разрезе тех, или иных структурных элементов[24]. Можно сделать вывод, что для определения комплексной оценки финансового состояния необходимо проанализировать совокупность всех приведенных выше показателей.

Методы анализа хозяйственного риска (или идентификации угроз экономической безопасности предприятия)

Для определения уровня экономической безопасности предприятия необходимо использовать следующие показатели:

1. Коэффициент абсолютной Ликвидности (L2)

2. Коэффициент "критической оценки" (L3)

3. Коэффициент текущей Ликвидности (L4)

4. Коэффициент автономии (U1)

5. Коэффициент обеспеченности собственными средствами (U3)

6. Коэффициент финансовой устойчивости (U4)

В таблице 1.3 представим бальные показатели экономической безопасности предприятия.

Таблица 2.3 - Интегральная бальная оценка финансового состояния организации, используемая для определения класса экономической безопасности

| Показатель финансового состояния | Рейтинг показателя | Критерий | Условия снижения критерия | |

| высший | низший | |||

| 1. Коэффициент абсолютной Ликвидности (L2) | 20 | 0,5 и выше - 20 баллов | Менее 0,1 - 0 баллов | За каждые 0,1 пункта снижения по сравнению с 0,5 снимается 4 балла |

| 2. Коэффициент "критической оценки" (L3) | 18 | 1,5 и выше - 18 баллов | Менее 1 - 0 баллов | За каждые 0,1 пункта снижения по сравнению с 1,5 снимается по 3 балла |

| 3. Коэффициент текущей Ликвидности (L4) | 16,5 | 2 и выше - 16,5 балла | Менее 1 - 0 баллов | За каждые 0,1 пункта снижения по сравнению с 2 снимается по 1,5 балла |

| 4. Коэффициент автономии (U1) | 17 | 0,5 и выше - 17 баллов | Менее 0,4 - 0 баллов | За каждые 0,01 пункта снижения по сравнению с 0,5 снимается по 0,8 балла |

| 5. Коэффициент обеспеченности собственными средствами (U3) | 15 | 0,5 и выше - 15 баллов | Менее 0,1 - 0 баллов | За каждые 0,1 пункта снижения по сравнению с 0,5 снимается по 3 балла |

| 6. Коэффициент финансовой устойчивости (U4) | 13,5 | 0,8 и выше - 13,5 балла | Менее 0,5 - 0 баллов | За каждые 0,1 пункта снижения по сравнению с 0,8 снимается по 2,5 балла |

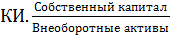

Полученные данные итоговой интегральной оценки следует отнести к классу экономической безопасности (см. рис. 1.2).

Рисунок 1.2 – Классы экономической безопасности предприятия на основании интегральной оценки

Итак, обеспечение экономической безопасности является процессом поддержки финансовой, информационной, кадровой, интеллектуальной и других видов безопасности на определенном уровне. Для оценки экономической безопасности используется множество методов.

Глава 2. АНАЛИЗ СОСТОЯНИЯ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ ПРЕДПРИЯТИЯ ООО «ТВЕРСКОЙ ЛАКОКРАСОЧНЫЙ ЗАВОД»

2.1 Организационно-экономическая характеристика предприятия

ООО «Тверской Лакокрасочный Завод» зарегистрирована 8 декабря 2005 г. регистратором Межрайонная инспекция Федеральной налоговой службы № 12 по Тверской области. Краткое наименовании предприятия – ООО «ТЛЗ».

Руководитель организации: генеральный директор Горелов Александр Геннадьевич.

Юридический адрес ООО "Тверской Лакокрасочный Завод" - 170039, Тверская область, город Тверь, Паши Савельевой улица, 45 строение 3.

Основным видом деятельности является «Производство красок, лаков и аналогичных материалов для нанесения покрытий, полиграфических красок и мастик», зарегистрировано 14 дополнительных видов деятельности.

ООО «ТЛЗ» — одно из самых передовых российских предприятий отрасли. В основе его создания лежит идея организации в России технологически совершенного производства авторемонтных и индустриальных покрытий, отвечающего мировым стандартам лакокрасочной индустрии. Это современный производственный комплекс, спроектированный совместно немецкой инжиниринговой компанией и российской проектной организацией. Поэтому его технические и эксплуатационные характеристики соответствуют наиболее жестким нормативам как Российской Федерации, так и Евросоюза, касающимся технологии производства, охраны труда, пожарной и экологической безопасности[25].

ООО «ТЛЗ» производит продукцию под торговыми марками: Транслак, Brulex, Normex.

Лакокрасочные материалы Транслак предназначены для окрашивания коммерческого транспорта, прицепов, железнодорожных составов, экскаваторов, тракторов, сельскохозяйственной техники и дорожных машин, а также любых металлоконструкций, которым необходимы длительная антикоррозионная защита и отличные декоративные свойства покрытия. Существуют также отдельные продуктовые линейки для окраски изделий из пластиков, дерева и бетона.

Brulex — авторемонтные ЛКМ с идеальным соотношением цены и качества. Комплект оборудования и расходных материалов Brulex для подбора краски позволяет быстро и точно приготовить любой цвет для любой марки автомобиля. Brulex — это классическая микс-система, состоящая из 2К-Акриловых компонентов, базовых миксов с эффектом металТЛЗ, перламутр и ксираТЛЗ. Использование материалов Brulex дает максимальный эффект при минимальных затратах.

Normex — бюджетная линейка авторемонтных ЛКМ. Технология их применения для ремонта лакокрасочного покрытия легковых автомобилей отличается простотой и доступностью. Материалы Normex удобны в работе, не «капризны» и позволяют быстро и легко добиваться прекрасного результата. Широкий спектр шпатлевок, грунтов, наполнителей и прозрачных лаков предназначен для того, чтобы у мастера всегда был выбор для выполнения ремонта любой сложности.

В приложении 1 представлена организационная структура ООО «ТЛЗ».

Далее в таблице 2.1 проанализируем финансовые показатели предприятия.

Таблица 2.1 - Динамика доходов, расходов и финансовых результатов ООО «ТЛЗ», тыс. руб.

| Элемент доходов, расходов или финансовых результатов | Год | Абсолютный прирост (отклонение),+,– | Относительный прирост (отклонение), % | |||||

| 2017 | 2018 | 2019 | 2018/ 2017 | 2019/ 2018 | 2018/ 2017 | 2019/ 2018 | 2019/ 2017 | |

| Выручка | 198662 | 230874 | 267499 | 32212 | 36625 | 16,21 | 15,86 | 34,65 |

| Себестоимость продаж | 117635 | 153913 | 178019 | 36278 | 24106 | 30,84 | 15,66 | 51,33 |

Продолжение таблицы 2.1

| Валовая прибыль (убыток) | 81027 | 76961 | 89480 | -4066 | 12519 | -5,02 | 16,27 | 10,43 |

| Управленческие расходы | 58652 | 62865 | 70640 | 4213 | 7775 | 7,18 | 12,37 | 20,44 |

| Прибыль (убыток) от продаж | 22375 | 14096 | 18840 | -8279 | 4744 | -37 | 33,65 | -15,8 |

| Проценты к уплате | 9438 | 7215 | 3728 | -2223 | -3487 | -23,55 | -48,33 | -60,5 |

| Прочие доходы | 2600 | 6095 | 11804 | 3495 | 5709 | 134,42 | 93,67 | 354 |

| Прочие расходы | 510 | 2507 | 132812 | 1997 | 130305 | 391,57 | 5197,65 | 25941,57 |

| Прибыль (убыток) до налогообложения | 15027 | 10469 | -105896 | -4558 | -116365 | -30,33 | -1111,52 | -804,7 |

| Текущий налог на прибыль | 2022 | 984 | 3804 | -1038 | 2820 | -51,34 | 286,59 | 88,13 |

| Чистая прибыль (убыток) | 13005 | 9485 | -109700 | -3520 | -119185 | -27,07 | -1256,56 | -943,52 |

Выявленное повышение объема выручки ООО «ТЛЗ» c 198 662 тыс. руб. до 267 499 тыс. руб., то есть на 34,65%, свидетельствует о высоком уровне конкурентоспособности предприятия, использовании резервов усиления своего положения на конкурентном рынке. Такой процесс обеспечивает приток денежных средств, что положительно сказывается на конечных финансовых результатах. Если бизнес-модель предприятия является эффективной, то это создает возможности для обеспечения дальнейшего развития и обеспечения стабильности своего состояния. Качество управления расходами на предприятии снижается, о чем свидетельствует рост себестоимости более быстрыми темпами (на 151,33% от 2017 г.), чем выручки (на 134,65% от 2017 г.). Это приводит к снижению валовой маржи проданных товаров и услуг ООО «ТЛЗ». Важно активизировать управленческий потенциал для поиска возможностей изменения выявленного тренда.

По результатам 2019 г. сумма валовой прибыли ООО «ТЛЗ» составляла 89 480 тыс. руб. Положительное значение показателя говорит о том, что в целом бизнес-модель предприятия является эффективной, так как взаимодействие различных структурных элементов, специалистов, управленцев обеспечивало в конечном итоге генерирование достаточного объема прибыли для дальнейшего проведения маркетинговой деятельности, стимулирования работы менеджмента, решения других задач.

Отсутствие детального анализа операционных, финансовых и инвестиционных процессов ООО «ТЛЗ» не позволяет менеджменту находить возможности повышения финансового результата от осуществления основных бизнес-процессов. Об этом свидетельствует снижение операционного результата на 15,8%.

Наиболее важным индикатором, который характеризует не только эффективность управления производственной и сбытовой деятельностью, а также качество управления налоговыми обязательствами, долговой нагрузкой, прочими сторонами финансово-хозяйственной деятельности предприятия, является чистая прибыль или убыток. Кроме внутренних процессов, этот показатель также отображает способность реагировать на внешние вызовы и угрозы, которые могут нарушать финансовую безопасность предприятия. Чистая прибыль ООО «ТЛЗ» равна 13 005 тыс. руб. в 2017 г. Значение ниже нуля прямо указывает на более сильное влияние отрицательных факторов, чем положительных. ООО «ТЛЗ» не способно конкурировать на сложном рынке, а также создавать дополнительные фонды, которые в дальнейшем могут использоваться для развития своего производственного, трудового и в целом экономического потенциала. Негативное воздействие оказывает сокращение показателя на 122 705 тыс. руб., что формирует меньше источников для поддержания активного развития предприятия. Полученный результат продолжает обесценивать вложенный и накопленный ранее капитал.

2.2 Анализ основных показателей финансово-хозяйственной деятельности предприятия

В таблице 2.2 проведем анализ показателей Ликвидности ООО «ТЛЗ».

На конец 2019 г. менеджмент не был способен обеспечить устойчивость и ритмичность погашения сформированных краткосрочных обязательств компании, о чем свидетельствует текущее значение основного показателя Ликвидности ниже нормативного предела (≥2). В течение 2017-2019 гг. наблюдается некоторое снижение такого показателя ООО «ТЛЗ» с 0,36 рублей до 0,31, что указывает на повышение риска неспособности своевременно ответить перед кредиторами, сотрудниками, другими партнерами в рамках финансово-хозяйственной деятельности.

Таблица 2.2 - Динамика показателей Ликвидности ООО «ТЛЗ»

| Коэффициент | Год | Абсолютный прирост (отклонение),+,– | ||||

| 2017 | 2018 | 2019 | 2018/ 2017 | 2019/ 2018 | 2019/ 2017 | |

| Коэффициент текущей Ликвидности | 0,36 | 0,5 | 0,31 | 0,14 | -0,19 | -0,05 |

| Коэффициент быстрой Ликвидности | 0,08 | 0,15 | 0,01 | 0,07 | -0,14 | -0,07 |

| Коэффициент абсолютной Ликвидности | 0 | 0 | 0 | -0 | -0 | -0 |

| Соотношение краткосрочной дебиторской и краткосрочной кредиторской задолженности | 0,24 | 0,25 | 0,01 | 0,02 | -0,24 | -0,22 |

Из всей суммы своих краткосрочных обязательств в течение относительно короткого периода времени, то есть трех-шести месяцев, ООО «ТЛЗ» могло погасить 8,23% в 2017 г. Для 2019 г. характерно значение показателя 0,01. Это ниже, чем нормативная граница, что говорит о неспособности управленцев обеспечить достаточную сбалансированность между более оборотными активами и текущими долгами предприятия. Как результат, репутация предприятия как делового партнера, поставщика, клиента, работодателя, заемщика может ухудшиться.

Вне нормативного предела находится индикатор абсолютной Ликвидности ООО «ТЛЗ», так как в 2019 г. предприятие могло немедленно погасить лишь 0% краткосрочных обязательств. Желательно несколько увеличить объем остатка на текущем счете для обеспечения своевременности и бесперебойности движения денежных средств.

В целом предприятию удалось выстроить хорошие отношения с поставщиками и клиентами, ведь дебиторы отвлекают меньше средств, чем предоставляют поставщики, прочие стороны, которые формируют кредиторскую задолженность предприятия. На каждую единицу кредиторской задолженности ООО «ТЛЗ» приходится 0,01 рублей дебиторской. Это снижает потребность в дополнительных финансовых ресурсах, которые дороги в обслуживании.

Таблица 2.3 - Динамика показателей финансовой устойчивости ООО «ТЛЗ»

| Коэффициент | Год | Абсолютный прирост (отклонение),+,– | ||||

| 2017 | 2018 | 2019 | 2018/ 2017 | 2019/ 2018 | 2019/ 2017 | |

| Собственные оборотные средства , тыс. руб. | -101 966 | -97 714 | -137 127 | 4 252 | -39 413 | -35 161 |

| Коэффициент обеспечения оборотных активов собственными средствами | -1,76 | -0,99 | -2,23 | 0,77 | -1,24 | -0,47 |

| Маневренность собственных оборотных средств | -0 | -0 | -0 | 0 | 0 | 0 |

| Коэффициент обеспечения собственными оборотными средствами запасов | -2,28 | -1,41 | -2,33 | 0,87 | -0,92 | -0,05 |

| Коэффициент финансовой автономии | 0,63 | 0,59 | 0,47 | -0,04 | -0,12 | -0,16 |

| Коэффициент финансовой зависимости | 1,58 | 1,69 | 2,14 | 0,11 | 0,45 | 0,56 |

| Коэффициент финансового левериджа | 0,58 | 0,69 | 1,14 | 0,11 | 0,45 | 0,56 |

| Коэффициент маневренности собственного капитала | -0,37 | -0,34 | -0,79 | 0,03 | -0,44 | -0,42 |

| Коэффициент краткосрочной задолженности | 1 | 1 | 1 | 0 | -0 | 0 |

| Коэффициент финансовой устойчивости (покрытия инвестиций) | 0,63 | 0,59 | 0,47 | -0,04 | -0,12 | -0,16 |

| Коэффициент мобильности активов | 0,15 | 0,26 | 0,2 | 0,1 | -0,06 | 0,04 |

Текущий отрицательный объем собственных оборотных средств говорит о неспособности менеджмента ООО «ТЛЗ» покрыть часть потребности при формировании запасов, дебиторской задолженности, денежных средств, прочих элементов оборотных активов самостоятельно, то есть за счет капитала собственников, который находится в распоряжении юридического лица. Значение показателя составляет -137 127 тыс. руб. Такая несбалансированная структура финансирования повышает финансовые и производственные риски, так как растет вероятность остановки деятельности из-за неспособности приобрести материальные ресурсы, а также другие необходимые ресурсы, при ограничении доступа на рынок заемного капитала. Объем этих средств снизился наа 35 161 тыс. руб. за 2017-2019 гг.

Финансовая система ООО «ТЛЗ» не является гибкой, так как управленцы не имеют возможность использовать как внешние источники, так и собственный капитал для формирования части оборотного капитала. Такой показатель составляет -223,18% в 2019 г. Таким образом, если отношения с кредиторами или другими поставщиками финансовых ресурсов ухудшатся, то компания не сможет продолжать стабильную деятельность.

Собственные оборотные средства не являются маневренными, то есть доля денежных средств в них не является ощутимой. Показатель составляет -0.

Для любого предприятия, будь то производственное, торговое, предприятие сферы услуг и так далее, важным вопросом является наличие достаточного объема запасов материалов и прочих ресурсов для прогнозируемого и стабильного предоставления услуг, производства товаров, в целом реализации основных операционных процессов. Рыночная позиция ООО «ТЛЗ» может ухудшиться в случае недостаточного объема запасов. Поэтому низкое значение показателя наличия собственных оборотных средств в размере -233,15% запасов указывает на сложнопрогнозируемое положение на конец 2019 г. Собственных ресурсов недостаточно, чтобы своевременно выполнять услуги, отгрузить товары, выполнить прочие задачи.

В процессе оценки и анализа финансовой устойчивости используются две группы показателей, а именно те, которые отображают объем доступных собственных оборотных средств, и те, которые демонстрируют соотношение различных элементов источников финансирования. Высокий уровень финансовой автономии ООО «ТЛЗ» указывает на защищенность интересов различных поставщиков финансовых ресурсов. Ведь существенная доля собственного капитала обеспечивает выполнение обязательств в том случае, если предприятие остановит свою деятельность, в том числе и из-за банкротства. Доля капитала собственников в общей структуре источников финансирования составляет 46,7%. Это ниже значения на конец 2017 г. на 0,16.

Соответственно, индикаторы финансовой зависимости и финансового левереджа ООО «ТЛЗ» также подтверждают вывод о том, что зависимость финансовой системы от внешних источников является низкой. В таком случае партнеры рассматривают предприятие как кредитоспособное, а значит оно может привлекать в случае необходимости финансовые ресурсы на выгодных для себя условиях. У компании на каждый рубль собственного капитала ООО «ТЛЗ» было 2,14 рублей пассивов. Также было 1,14 рублей обязательств на каждый рубль собственного.

Низкий показатель маневренности свидетельствует об отсутствии гибкости при выстраивании отношений с контрагентами. На конец 2019 г. значение равно -78,81%.

В вопросе привлечения финансовых ресурсов из внешних источников ООО «ТЛЗ» делает акцент на краткосрочных. Это означает, что предприятие рассчитывает быстро погасить свои обязательства в том случае, если привлеченные финансовые ресурсы будут генерировать меньшую рентабельность, чем они стоят. Таким образом, такая политика обеспечивает более высокую эффективность экономической деятельности. Краткосрочные обязательства составляли 99,98% обязательств в 2019 г. За 2017-2019 гг. индикатор ООО «ТЛЗ» вырос на 0.

Индикатор финансовой устойчивости ООО «ТЛЗ» включает в себя в числителе не только собственный капитал, как индикатор финансовой автономии, но и долгосрочные обязательства. Факт нахождения показателя ниже нормативного, а именно на уровне 46,72% в 2019 г., может свидетельствовать о высокой вероятности банкротства компании в том случае, если товарные кредиты, краткосрочные банковские кредиты, прочие источники краткосрочных средств будут недоступны предприятию. На текущий момент у предприятия не возникало с этим проблем, но ситуация может измениться.

Уровень адаптивности предприятия к внешним условиям является низким в 2019 г., так как соотношение необоротных и оборотных активов демонстрирует неспособность предприятия быстро перестроить свои операционные процессы. На каждый рубль внеоборотных активов было 0,2 рублей оборотных активов. Если ситуация на рынке изменится, например, спрос на основные товары или услуги сократится, то ООО «ТЛЗ» не сможет быстро преобразовать существенную часть своих активов в денежные средства, после чего вложить в более перспективные производственные мощности, материальные ресурсы, прочие необходимые факторы производства.

Таблица 2.4 - Показатели деловой активности ООО «ТЛЗ» (показатели оборачиваемости)

| Коэффициент | Год | Абсолютный прирост (отклонение),+,– | |

| 2018 | 2019 | 2019/ 2018 | |

| Оборачиваемость собственного капитала | 0,83 | 1,17 | 0,34 |

| Оборачиваемость активов, коэффициент трансформации | 0,51 | 0,63 | 0,12 |

| Фондоотдача | 0 | 0 | 0 |

| Коэффициент оборачиваемости оборотных средств (обороты) | 2,95 | 3,35 | 0,39 |

| Период одного оборота оборотных средств (дней) | 121,85 | 107,55 | -14,29 |

| Коэффициент оборачиваемости запасов (обороты) | 2,7 | 2,78 | 0,08 |

| Период одного оборота запасов (дней) | 133,35 | 129,52 | -3,83 |

| Коэффициент оборачиваемости дебиторской задолженности (обороты) | 11,01 | 16,9 | 5,88 |

| Период погашения дебиторской задолженности (дней) | 32,69 | 21,31 | -11,38 |

| Коэффициент оборачиваемости кредиторской задолженности (обороты) | 1,83 | 1,15 | -0,68 |

| Период погашения кредиторской задолженности (дней) | 197,25 | 313,08 | 115,83 |

| Период производственного цикла (дней) | 133,35 | 129,52 | -3,83 |

| Период операционного цикла (дней) | 166,03 | 150,82 | -15,21 |

| Период финансового цикла (дней) | -31,22 | -162,26 | -131,04 |

Показатель оборачиваемости собственного капитала указывает на загруженность этого элемента источников финансирования и интенсивность его использования в операционном процессе. Индикатор оборачиваемости собственного капитала характеризует насколько интенсивно используется собственный капитал для генерирования выручки предприятия. На каждый привлеченный рубль этого источника финансирования активов ООО «ТЛЗ» получило 0 рублей выручки в 2019 г. Фактором повышения оборачиваемости капитала собственников является рост выручки предприятия, а также снижение средней стоимости собственного капитала, что имело положительное влияние на результативный показатель в 2017-2019 гг.

Каждый рубль активов ООО «ТЛЗ» обеспечил получение 0,63 рублей от выполнения работ, продажи товаров и услуг в течение 2019 г. В 2019 г. каждый рубль , который выделен на финансирование и формирование основных средств, позволил позволил получить 0 рублей от продажи работ, товаров и услуг предприятия.

В 2019 г. средний элемент дебиторской задолженности ООО «ТЛЗ» был погашен в течение 21,31 дней. То есть оборачиваемость составляла 16,9 оборота в год. Потребители товаров и услуг предприятия, поставщики сырья и материалов, прочие дебиторы используют пропорционально меньший объем финансовых ресурсов компании, что спровоцировало повышение оборачиваемости на 5,88. Предприятие использует средства поставщиков в течение более длительного периода (313,08 дней), чем погашают клиенты и прочие дебиторы (21,31 дней) в 2019 г. Таким образом, предприятие финансирует своих дебиторов за счет поставщиков и других кредиторов, а также использует их ресурсы для формирования оборотного капитала. Если отношения с поставщиками являются хорошими, доверительными, и они не против такого взаимодействия, то целесообразно и дальше использовать такой источник финансирования для покрытия потребности в финансовых ресурсах.

Длительность операционного цикла ООО «ТЛЗ», то есть периода, в течение которого вложенный капитал превращается в материальные ресурсы, запасы материалов и сырья, незавершенное и завершенное производство, дебиторскую задолженность и обратно в денежные средства, составляла 166,03 дня.

Финансовый цикл, который в отличие от операционного учитывает также отношения с поставщиками и другими кредиторами, составлял -162 дня. Период финансового цикла ООО «ТЛЗ» находится ниже нуля, что указывает на возможные проблемы с платежеспособностью. Важно своевременно отвечать по обязательствам перед поставщиками и другими партнерами, что позволит обеспечить высокий уровень доверия и минимальный риск остановки операционного процесса из-за невозможности получить доступ к необходимым материальным и прочим ресурсам.

Таблица 2.5 - Динамика показателей рентабельности (убыточности) ООО «ТЛЗ»

| Коэффициент | Год | Абсолютный прирост (отклонение),+,– | |

| 2018 | 2019 | 2019/ 2018 | |

| Рентабельность (пассивов) активов, % | 1,98 | -29,44 | -31,42 |

| Рентабельность собственного капитала, % | 3,34 | -63,04 | -66,39 |

| Рентабельность производственных фондов, % | 13,69 | -186,52 | -200,21 |

| Рентабельность реализованной продукции по прибыли от продаж, % | 6,11 | 7,04 | 0,94 |

| Рентабельность реализованной продукции по чистой прибыли, % | 4,11 | -41,01 | -45,12 |

| Коэффициент реинвестирования, % | 100 | 100 | 0 |

| Коэффициент устойчивости экономического роста, % | 3,34 | -63,04 | -66,39 |

| Период окупаемости активов, год | 50,59 | -3,4 | -53,98 |

| Период окупаемости собственного капитала, год | 29,91 | -1,59 | -31,5 |

Показатели рентабельности лучше всего отображают эффективность работы управленцев и предприятий в целом по направлению повышения благосостояния собственников. На каждый рубль, который вложено в активы ООО «ТЛЗ», сгенерировано чистого убытка в объеме 0,2944 рублей в 2019 г. Происходит реальное обесценивание имеющихся активов. Можно сделать вывод, что управленцы демонстрируют недостаточные навыки использования ограниченного объема ресурсов. Основными факторами, которые оказывают воздействие на результативный показатель рентабельности активов является средневзвешенная стоимость активов и чистый прибыль или убыток. Снижение чистой прибыли (убытка) ООО «ТЛЗ» с 9 485 тыс. руб. до -109 700 тыс. руб. привело к сокращению рентабельности активов в 2017-2019 гг., но уменьшение привлеченного объема активов с 434 076 тыс. руб. до 372 573 тыс. руб. оказывало на показатель противоположный эффект.

Наиболее важным индикатором является рентабельность собственного капитала ООО «ТЛЗ», ведь он показывает, как изменился уровень благосостояния собственников. Чистая прибыль может быть вложена обратно в предприятие, либо выплачена в виде дивидендов, но оба действия одинаково влияют на материальное положение инвесторов, вложивших в долевые ценные бумаги. Ведь улучшение их положения произойдет либо за счет получения дополнительных денежных средств, либо за счет повышения стоимости тех долевых активов, которыми они обладают. На каждый рубль используемого в 2019 г. собственного капитала собственники получили чистый убыток в размере -0,6304 рублей. Очевидно, что управленцы не обеспечивают приемлемую работу компании, а текущая бизнес-модель приводит к ухудшению материального положения собственников. Отрицательная динамика показателя указывает на факт недостаточного поиска резервов усиления результативного показателя. Невозможно осуществить экономическую интерпретацию окупаемости собственного капитала, так как рентабельность этого источника финансирования отрицательная.

В процессе оценки рентабельности производственных активов ООО «ТЛЗ» в знаменателе используется их средний объем. Как можно судить, показатель равен -186,52% в 2019 г. , что на 200,21% меньше значения на конец 2017 г.

В целом операционные процессы на предприятии были продуманными, так как в конечном итоге удалось достичь прибыли от продаж больше нуля. В 2019 г. ООО «ТЛЗ» на каждый рубль продаж получило 0,3345 рублей прибыли от продаж. Это говорит о том, что управленцы являются компетентными и способными принимать продуманные и рациональные решения, обеспечивающие достижение целей, которые установлены собственниками. Управленцы игнорируют резервы повышения эффективности основных процессов ООО «ТЛЗ», о чем свидетельствует снижение показателя на 7,34% в 2017-2019 гг.

На текущий момент инвесторы в долевые ценные бумаги оценивают ООО «ТЛЗ» как перспективный актив, с потенциалом дальнейшего развития, поэтому в течение 2019 г. вкладывают существенную часть, 100%, заработанной чистой прибыли обратно в интенсификацию основных операционных процессов и поддержание дальнейшего хозяйственного развития.

Для полного заключения финансового положения ООО «ТЛЗ» необходимо дать ему рейтинговую оценку. Рейтинговая оценка позволяет подытожить финансовое состояние и эффективность организации. Для этого используется классическая градация финансового состояния от D до AAA.

Таблица 2.6 - Рейтинговая оценка ООО «ТЛЗ»

| Показатель | Вес показателя | Рейтинговая оценка | Средняя оценка | Оценка с учетом веса | |

| Предпоследний период | 2019 | ||||

| 1 | 2 | 3 | 4 | 5=0,35*3+0,65*4 | 6=5*2 |

| Рентабельность реализованной продукции по чистой прибыли | 0,15 | 0 | -1 | -0,65 | -0,0975 |

| Рентабельность активов | 0,15 | 0 | -1 | -0,65 | -0,0975 |

| Финансовая автономия | 0,15 | 1 | 0 | 0,35 | 0,0525 |

| Текущая ТЛЗвидность | 0,1 | -1 | -1 | -1 | -0,1 |

| Прирост сбыта(без НДС) | 0,1 | -1 | -1 | -1 | -0,1 |

| Рентабельность реализованной продукции по прибыли от продаж | 0,1 | 0 | 0 | 0 | 0 |

| Темп прироста собственного капитала | 0,1 | -1 | -1 | -1 | -0,1 |

| Быстрая ТЛЗвидность | 0,05 | -1 | -1 | -1 | -0,05 |

| Коэффициент обеспечения оборотных активов собственными средствами | 0,05 | -1 | -1 | -1 | -0,05 |

| Коэффициент финансовой устойчивости | 0,05 | -1 | -1 | -1 | -0,05 |

| Итого | 1 | - | - | - | -0,5925 |

Показатель таблицы 2.6 необходимо сопоставить с таблицей 2.7.

Таблица 2.7 - Градация полученного результата

|

| Рейтинг | Состояние | |

| От (включительно) | До | ||

| 1 | 0,8 | ААА | Отличное |

| 0,8 | 0,6 | АА | Очень хорошее |

| 0,6 | 0,4 | А | Хорошее |

| 0,4 | 0,2 | ВВВ | Положительное |

| 0,2 | 0 | ВВ | Нормальное |

| 0 | -0,2 | В | Удовлетворительное |

| -0,2 | -0,4 | ССС | Неудовлетворительное |

| -0,4 | -0,6 | СС | Плохое |

| -0,6 | -0,8 | С | Критическое |

| -0,8 | -1 | D | Потенциальный банкрот |

Рассмотрев различные стороны финансовой работы предприятия, можно заключить, что текущее финансовое состояние плохое (СС).

2.3Комплексная оценка экономической безопасности предприятия

В связи с негативной тенденцией большинства рассчитанных показателей финансового состояния ООО «ТЛЗ», с уверенностью можно сказать, что в организации существуют различные финансовые риски, которые могут помешать достижению целей компании, что отрицательно сказывается на экономической безопасности организации.

В 2019 году отмечается отрицательная тенденция большинства рассчитанных показателей, а именно, рентабельности, финансовой устойчивости, деловой активности.

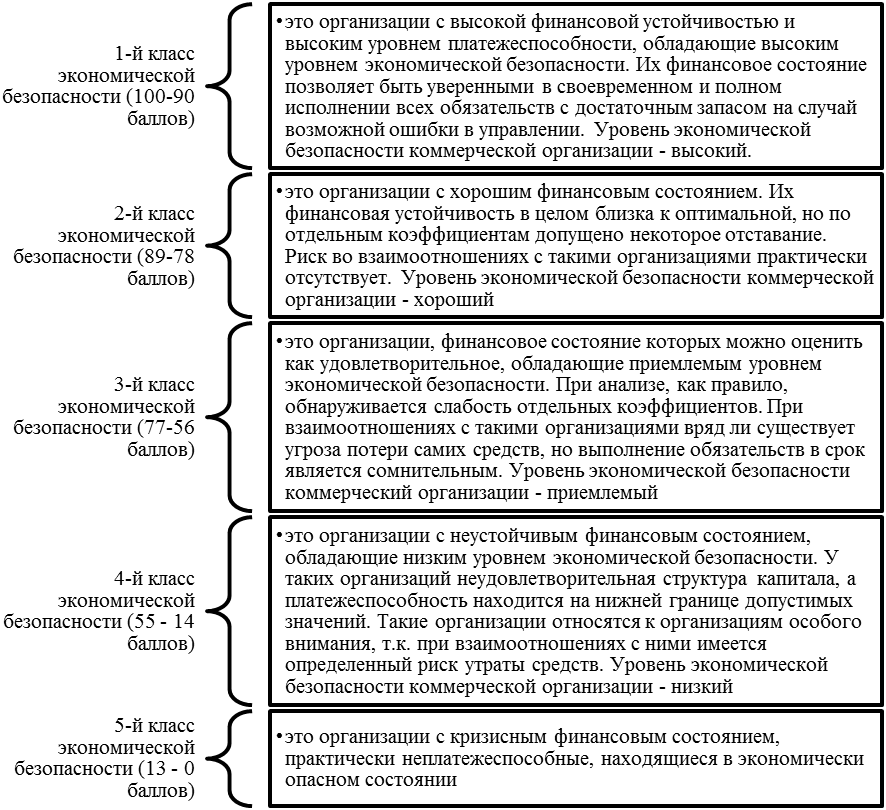

Далее, при помощи метода интервью был произведен отбор важнейших рисков, влияющих на показатели эффективности экономической безопасности организации. По опросам сотрудников были выделены следующие финансовые риски экономической безопасности организации (см. рис. 2.1).

Рисунок 2.1 - Существующие риски ООО «ТЛЗ»

Таким образом, с помощью метода интервью выявлены существующие риски для анализируемой компании, подробная характеристика которых представлена в Приложении 2. Далее, при помощи метода экспертных оценок распределим риски по их уровню влияния и вероятности возникновения на деятельность организации на данный момент времени. Результаты ранжирования существующих рисков компании представлены в таблице 2.7.

Таблица 2.7 – Матрица рисков

|

| Уровень влияния | ||||

| Вероятность | Низкий 1 | Средний 2 | Высокий 3 | Критический 4 | |

| 4 | Весьма вероятно | Юридический риск | Инфляционный риск | Валютный риск | Риск Ликвидности |

| 3 | Вероятно | Налоговый риск | Риск персонала | Инвестиционный риск | Процентный риск |

| 2 | Возможно | Законодательный | Риск конкуренции | Кредитный риск | Риск отсутствия спроса |

| 1 | Маловероятно | Риск стратегии предприятия | Технологический риск | Технический риск | Риск теракта |

На полученной матрице рисков (таблица 2.7) выделяются 4 зоны.

Зеленая зона – область допустимого риска, если риск стратегии предприятия имеет низкую вероятность и незначительное влияние. В этом случае организации бессмысленно тратить на него своё внимание и принимать какие-либо действия. Данный риск можно просто игнорировать.

Зона желтой диагонали (низкие значимость и вероятность возникновения): область толерантного для организации риска, устанавливается руководством организации. Эти риски предприятие может взять на себя. Однако необходимо осуществить постоянный контроль этих рисков, чтобы они не перешли в область критического риска.

Зона оранжевого цвета: область риска, который должен быть уменьшен до уровня толерантности, либо передан третьим лицам. В данную область попали риски: бизнес-сферы, юридический риск, риск персонала, инвестиционный риск, кредитный риск, риск теракта и риск отсутствия спроса. Данные риски по своим показателям выше установленной нормы. Именно этими рисками организация должна активно управлять. Далее, в приложении 3 перечислены мероприятия по управлению рисками этой группы.

Зона красной диагонали вниз (высокие значимость и вероятность возникновения): область неприемлемого риска. Риски, попадающие в эту зону (валютный риск, риск Ликвидности, процентный риск), являются катастрофическими для предприятия. Они требуют немедленного реагирования и принятий мер по его минимизации или же по его полному истреблению.

Распределив риски по степени их важности, следует установить риск-аппетит для анализируемой фирмы, то есть, способность и желание ООО «ТЛЗ» принимать на себя определенные риски для достижения своих стратегических целей.

В соответствии с матрицей рисков составлена таблица 2.8, в которой показано распределение рисков по владельцам, в зависимости от степени важности рисков для компании.

Таблица 2.8 – Распределение рисков по их владельцам

| Уровень риска | Полномочия по утверждению риска | Необходимые действия |

| Критический | Совет директоров, инвесторы | Незамедлительные действия, необходимые для снижения риска целевого уровня путем разработки мероприятий по минимизации рисков |

| Высокий | Генеральный директор | |

| Средний | Директор по инвестиционным проектам или финансовый директор | В случае экономической целесообразности руководство компании может принять решение о разработке мероприятий по минимизации рисков. Периодический мониторинг уровня риска |

| Низкий | Утверждение риска не обязательно, однако необходимо зафиксировать риск в реестре | Периодический мониторинг уровня риска. |

Как видно из таблицы 2.8, критический уровень риска соответствует совету директоров и инвесторам; высокий – руководству компании; средний – заместителям генерального директора, в лице его финансового директора, или директора по инвестиционным проектам; низкий риск может и вовсе остаться без распределения по лицам.

Таким образом, используя методы экспертных оценок и интервью, мы создали карту рисков для ООО «ТЛЗ», которая является не только перечнем вероятных проблем компании для их мониторинга и контроля, а инструментом реализации стратегии, а значит, является важной составляющей для оценки экономической безопасности организации. Благодаря анализу и оценке сильных и слабых сторон компании, руководство может принимать действия, как в краткосрочной, так и в долгосрочной перспективе жизнедеятельности организации.

Глава 3. РАЗРАБОТКА КОНЦЕПЦИИ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ ПРЕДПРИЯТИЯ ООО «ТВЕРСКОЙ ЛАКОКРАСОЧНЫЙ ЗАВОД»

3.1 Разработка основных механизмов обеспечения экономической безопасности предприятия

На основании проведенного анализа рисков и угроз экономической безопасности ООО «ТЛЗ» мы считаем целесообразным внедрение в организации Отдела экономической безопасности.

В функции и задачи Отдела экономической безопасности будет входить:

- анализ и проверка претендентов на зачисление в штат организации;

- анализ и проверка контрагентов;

- анализ и проверка поставщиков, подрядчиков и заказчиков;

- проверка и ведение охранной службы территории производства.

Отдел экономической безопасности поможет ликвидировать такие угрозы экономической безопасности ООО «ТЛЗ» как: кадровый риск, риск теракта, юридический риск.

Также стоит учесть наличие «формальной» охранной системы в ООО «ТЗЛ». Для того, чтобы предотвратить риски теракта и воровства следует расширить штат охранников, а также установить дополнительные камеры видеонаблюдения.

Для устранения всех финансовых рисков, а в первую очередь риск ликвидности, необходимо сформировать политику управления финансовыми потоками ООО «ТЛЗ». Так, в качестве нормативного значения абсолютной ликвидности выделяют значение в размере 10-20 % от суммы краткосрочных обязательств предприятия. Таким образом, следует ориентироваться на 15 % в качестве целевого показателя абсолютной ликвидности. Сохранение свободных денежных средств в нормативных пределах позволит предприятию своевременно отвечать по возникающим обязательствам.

Для устранения риска конкуренции и отсутствия сбыта необходимо расширить маркетинговую стратегию, а точнее предлагается использовать интернет-инструменты продвижения в сети Яндекса и Google.

Далее следует подробнее описать все предлагаемые мероприятия.

3.2 Разработка плана (или программы) реализации концепции экономической безопасности предприятия

Рассмотрим каждое направление подробнее.

1.Создание Отдела экономической безопасности.

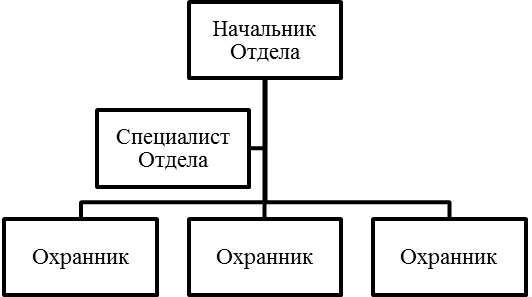

Для создания Отдела экономической безопасности необходимо расширить штат на 5 единиц. Организационную структуру Отдела представим на рисунке 3.1.

Рисунок 3.1 – Организационная структура Отдела экономической безопасности

Расширение штата охранников позволит исключить формальность охранных мероприятий и увеличить контроль за территорией предприятия.

2. Оптимизировать денежные потоки предприятия.

Для увеличение прибыли предприятия и повышения ликвидности можно вложить денежные средства в акции или облигации других предприятий, государственные облигации, либо разместить на депозитном счете в банке.

Для минимизации рисков оптимальной стратегии является диверсификация. Поэтому целесообразно разделить имеющуюся часть лишних денежных средств. Половину этой суммы следует направить в ценные бумаги. Вторую же половину целесообразно разделить на три равных части и разместить в наиболее надежных коммерческих банках. Для определения того, какие из банков являются надежными, целесообразно рассмотреть рейтинг, ранее составленный журналом Forbes.

Такой рейтинг говорит о том, что надежными финансовыми учреждениями являются Росбанк, Райффайзенгбанк и Юникредит Банк. Данные таблицы 3.1 говорят о том, что рейтинговые агентства формируют высокую оценку платежеспособности таких организаций. Оценивается вероятность их банкротства как низкая. Если другие банки будут терять свою устойчивость, то указанные сделают это в последнюю очередь.

Таблица 3.1 - Рейтинг наиболее надежных банков России

| Название | Райффайзенбанк | Юникредит Банк | Росбанк |

| Рейтинг | BBB (Fitch), Baa3 (Moody's), AAA (АКРА), ruAAA (Эксперт РА) | BBB (Fitch), BBB- (S&P), ААА (АКРА), ruAAA (Эксперт РА | BBB (Fitch), Baa3 (Moody's), AAA (АКРА), ruAAA (Эксперт РА) |

| Активы на 1.01.2020 | 1275642 млн.руб. | 1208258 млн.руб. | 1207045 млн.руб. |

| Достаточность капитала на 1.01.2020: | 13,7% | 17,8% | 13,0% |

| Норматив мгновенной ликвидности на 1.01.2020: | 114,0% | 196,4% | 125,7% |

| Доля депозитов в пассивах на 1.01.2020: | 37,1% | 21,8% | 25,9% |

Также указанные банки демонстрируют высокое значение показателя мгновенной ликвидности, что указывает на способность возвратить предприятию средства даже в случае, если ранее был подписан депозитный договор на длительный срок, но с правом его расторжения досрочно.

Также относительно высокая рентабельность деятельности банков говорит о том, что они способны проводить устойчивую деятельность в долгосрочной перспективе и удовлетворять потребности своих собственников. Так как банк как целостный актив работает эффективно, то в случае возникновения непредвиденных ситуаций собственники всегда доинвестируют дополнительные ресурсы для того, чтобы поддержать временную потерю платежеспособности финансового учреждения. Также высокая рентабельность указывает на наличие определенной финансовой подушки, которая может быть использована в случае, если будет наблюдаться замедление роста экономики, другие деструктивные процессы макроэкономического масштаба. Кроме этого, непродуманные управленческие решения не приведут к банкротству банка, так как у него есть определенный запас устойчивости именно за счет наличия дополнительно сгенерированной чистой прибыли.

Еще одним аргументом в пользу размещения свободных средств в одном из этих банков является тот факт, что указанные учреждения характеризуются очень большим объемом активов. Дело в том, что Центральный банк Российской Федерации активно поддерживает учреждения, которые являются системообразующими, занимают важную долю на финансовом рынке. Позволить обанкротиться таким организациям нельзя, так как это приведет к эффекту домино в рамках целой экономики. Потеряют свои сбережения и оборотный капитал как физические лица, так и юридические.

Соответственно, использование депозитных предложений указанных банков позволит добиться минимизации вероятности потери средств, при этом получить дополнительный финансовый доход от размещения временно свободных финансовых ресурсов.

Вторая часть предложения состоит в том, чтобы направить денежные средства в акции и облигации других предприятий. Оптимальными объектами для инвестирования являются те предприятия, которые демонстрируют высокую доходность и способность функционировать на рынке в сложных условиях. Как можно судить, прибыльность финансовых инструментов на Московской фондовой бирже в течение последних лет была высокой, что подтверждает целесообразность такого предложения (см. табл. 3.2).

Таблица 3.2 - Эффективность вложения средств в долевые ценные бумаги на Московской бирже

| Код | Имя | Последнее Значение | Дата (гггг-ММ-ДД) | Изменение последнего закрытия, % | Изменение прошлого года, % |

| IMOEX | Индекс MOEX Россия | 3,382.92 | 2021-01-22 | -1.16% | 2.85% |

| MCFTR | Индекс общей доходности MOEX Russia | 6,130.55 | 2021-01-22 | -1.16% | 2.88% |

| MCFTRN | MOEX Russia Net Total Return (нерезидент) Указатель | 5,608.70 | 2021-01-22 | -1.16% | 2.88% |

| MCFTRR | MOEX Russia Net Total Return (резидент) Указатель | 5,731.90 | 2021-01-22 | -1.16% | 2.89% |

3. Активизация маркетинговой деятельности в Интернете (Яндекс Директ, Google Adsense).

Для любой компании реальным событием следует считать увеличение доли рынка, увеличение объема продаж. Это позволит достичь более высокого финансового результата при прочих равных условиях. Для этих целей предлагается использовать интернет-инструменты продвижения в сети Яндекса и Google.

Дело в том, что эти компании предлагают свои услуги по продаже рекламы в том случае, если она таргетирована. Таким образом, рекламные сообщения предприятия будут транслироваться тем пользователям поисковой сети, которые в данный момент ищут соответствующие товары и услуги.

Предлагаемый алгоритм для практического внедрения такого мероприятия представлен в приложении 4.

В рекламной сети Яндекса используются такие параметры коммуникационной стратегии:

- объем - 100% трафика;

- регионы показа Тверская область - такой таргетинг позволит добиться максимальной эффективности;

- прогноз на период 360 дней

- площадки: все - такая опция позволяет выбрать не только поисковую страницу Яндекса в качестве медиа-площадки, но также и партнерские сайты системы Яндекс, что повышает охват;

- валюта: российские рубли;

- языки: русский.

Соответственно, можно ожидать следующих показателей затрат в рамках коммуникационной деятельности в Интернете, а также количества кликов на сайте компании в год.

Важно отметить, что в России популярны как системы Яндекс Директ, так и Google Ads. Целесообразно использовать все имеющиеся возможности для увеличения выручки, а значит, расчеты предполагают, что компания будет действовать в обоих направлениях. Учитывая, что Google Ads пользуется такой же популярностью, как и Яндекс Директ, в расчетах соответствующие цифры равны (табл. 3.3).

Таблица 3.3 – Количество переходов и стоимости рекламной кампании в предлагаемых системах поиска

| Места размещения рекламных материалов | Рекламный носитель | Время разме-щения | Показы рекламных материалов (прогноз) | Пере-ходы | Средняя цена за клик, руб. | Стои-мость за кам-панию, руб. | |||

| в день | всего | ||||||||

| Директ | По фразам | текстовый блок 35+81 символ | по мере расхода бюджета, примерно год | 118 | 43070 | 3256 | 2,8 | выбра-нного объема трафика | 9116,8 |

| Google Ad-words | По фразам | текстовый блок 35+81 символ | по мере расхода бюджета, примерно год | 118 | 43070 | 3256 | 2,8 | выбра-нного объема трафика | 9116,8 |

| Всего | - | - | - | - | - | 6512 | - | - | 18233,6 |

Помимо основного мероприятия должны быть предложены и вспомогательные шаги, которые позволят достичь запланированной экономической эффективности. Они приведены в таблице 3.4.

Таблица 3.4 – Шаги по повышению эффективности управления коммуникационной деятельностью в сети

| Поддер-живающая мера | Суть меры | Ответст-венное лицо | Расходы, руб. |

| Настройка системы Google Analytics и Яндекс Метрика | Подключение систем интернет-аналитики для сбора и систематизации информации о зашедших на сайт, потраченных средствах, прочих аспектах проведения рекламной кампании в сети. Как результат, у предприятия будет больше возможностей для оптимизации коммуникационной деятельности в интернете, сокращения расходов при сохранении количества зашедших | Фрилансер | 1600 |

| Проведение онлайн обучения директора | Повышение квалификации по вопросам, которые связаны с проведением рекламной деятельности в поисковых системах, что необходимо для принятия адекватных решений, понимания особенностей такого процесса. Для этого предлагается использовать доступную бесплатную информацию в сети интернет | Директор | 0 |

| Создать посадочную страницу | Создание дополнительной страницы, на которую будут направлены пользователи из рекламной системы, что позволит добиться повышения конверсии | Фрилансер | 2300 |

Чтобы максимально повысить эффективность коммуникационной деятельности, важно собрать все соответствующие числовые данные, которые показывают как текущее состояние дел при проведении коммуникационных кампаний, так и динамику изменения общих параметров, включая затраты, количество привлеченных потенциальных клиентов, объем продаж и другие параметры, которые важны для компании и определяют целесообразность размещения рекламы в интернет-поисковиках.

Еще одно направление-повышение квалификации директора по вопросам, связанным с проведением рекламной кампании в Интернете. В результате у компании появится менеджер, который понимает специфику такого процесса, способен эффективно управлять и привлекать сотрудников для достижения намеченных целей, а также понимать потенциал от использования инструментов, которые предлагают поисковые сети. В конечном итоге это приведет к снижению возможных затрат на коммуникационную деятельность в сети при сохранении хороших показателей эффекта от такой маркетинговой деятельности.

Кроме того, следует создать специальную целевую страницу для тех пользователей, которые будут нажимать на предложенные ключевые слова. Такие действия позволяют увеличить коэффициент конверсии, то есть они также увеличивают потенциальный доход. В то же время ожидаемая сумма дополнительных затрат незначительна. Важно, чтобы потенциальные клиенты, заходящие на сайт, быстро находили интересующую их информацию.

Эти шаги позволят максимизировать ожидаемую экономическую эффективность предлагаемой деятельности.

Дата добавления: 2021-03-18; просмотров: 466; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!