Управление финансовым, предпринимательским и совокупным рисками.

Риск – это вероятность неблагоприятного исхода событий.

Производственный риск (ПР) - это риск активов фирмы, если она не привлекает заемные средства. Финансовый риск (ФР) – это дополнительный риск, налагаемый на держателей акций в результате решения фирмы воспользоваться займом. Если фирма использует заемные средства , она фактически разделяет своих инвесторов на две группы и сосредотачивает большую часть своего производственного риска на одном классе инвесторов – держателях обыкновенных акций. Однако большой риск для держателей обыкновенных акций, как правило, компенсируется более высоким ожидаемым доходом.

Производственный и финансовый риски рассматриваются в рамках общего риска без учета положительных сторон диверсификации.

Производственнй риск с позиции общего риска измеряется неопределенностью, неизбежной при прогнозировании рентабельности активов (Return on assets) ROA.

ROA = доход инвесторов = чистая прибыль держателей обыкн. акций + % к уплате

Активы активы

Далее, поскольку активы фирмы должны численно равняться капиталу, представленному в виде заемных и собственных средств, эту формулу можно переписать в виде формулы расчета рентабельности инвестиционного капитала (Return on investment) ROI.

ROI = чистая прибыль держателей обыкн. акций + % к уплате

инвестированный капитал

|

|

|

Таким образом, производственный риск может быть измерен средним квадратичным отклонением либо ROA либо ROI. Если фирма не использует заемные средства и поэтому не платит %, ее активы численно равны собственному капиталу, а рентабельность инвестированного капитала равна рентабельности обыкновенного акционерного капитала (Return on Equity) ROE.

ROI = ROE= чистая прибыль держателей обыкн. акций

обыкновенный акционерный капитал

Следовательно, производственный риск финансово независимой (leverage-free) фирмы может измеряться средним квадратичным отклонением ее ожидаемой ROE.

ПР зависит от ряда факторов, наиболее важные из них следующие:

1. Изменчивость спроса. Чем устойчивее спрос на продукцию фирмы при прочих неизменных факторах, тем ниже ПР.

2. Изменчивость продажной цены. Фирмы, продукция которых продается на очень переменчивом рынке , имеют больший ПР по сравнению с фирмами, отпускные цены которых более стабильны.

3. Изменчивость затрат на ресурсы. Фирмы, затраты на ресурсы которых очень неопределенны, отличаются высокой степенью ПР.

4. Возможность регулировать отпускные цены в зависимости от изменения затрат на ресурсы. Поднимать свои отпускные цены при повышении затрат на ресурсы разные фирмы способны по-разному. Чем больше возможность фирмы регулировать отпускные цены так, чтоб они отражали состояние затрат, тем меньше степень ПР при прочих неизменных факторах.

|

|

|

5. Способность своевременно организовать производство новой продукции экономическим образом. Фирмы, работающие в таких высокотехнологичных отраслях как фармакология и компьютеры, зависят от постоянного потока новой продукции. Чем быстрее устаревает их продукция тем больше ПР этих фирм.

6. Степень постоянства затрат: операционный леверидж. Если в составе затрат высок удельный вес постоянный затрат, которые не снижаются при падении спроса , то для фирмы характерен высокий уровень производственного риска. Этот фактор называется операционным левериджем.

Каждый из приведенных факторов частично определяется особенностями той отрасли к которой принадлежит фирма, но каждый из них до некоторой степени может регулироваться менеджерами.

Финансовый риск – это дополнительный риск налагаемый на держателей обыкновенных акций в результате решения о финансировании путем привлечения заемного капитала и/или за счет привилегированных акций. В принципе некоторая степень риска неотъемлема от деятельности фирмы. Это ее производственный риск. Если фирма использует займы и привилегированные акции (финансовый леверижд), то ее производственный риск сосредотачивается на держателях обыкновенных акций.

|

|

|

Выводы:

1. Использование заемного капитала, как правило, увеличивает ожидаемое значение рентабельности акционерного капитала ROE. Такая ситуация наблюдается всегда, когда ожидаемое значение коэффициента генерирования доходов (отношение EBIT доход до налогообложения к сумме активов) превышает цену заемного капитала.

2. Операционный и финансовые рычаги обычно действуют в одном и том же направлении. Оба они увеличивают ожидаемое значение ROE, но они увеличивают также и риск для держателей акций. Операционный леверидж влияет на производственный риск фирмы, заемное финансирование влияет на финансовый риск, и оба влияют на общий риск фирмы.

Базовые концепции и основные термины финансового менеджмента (концепции денежных потоков, временной стоимости денег, риска и доходности, средневзвешенной стоимости капитала и т.д.).

Концепция стоимости денег во времени безусловно является одной из фундаментальных составляющих современной финансовой науки. Первым и наиболее простым инструментом, используемым при расчетах стоимости денег во времени (далее СДВ), является временной отрезок, представленный ниже.

|

|

|

Временной отрезок представляет собой горизонтально расположенную линию, разбитую на интервалы равной длины, каждый из которых обозначает временной период. В качестве периода, в зависимости от поставленной задачи, может выступать час, день, неделя, месяц, год и так далее. На приведенном выше рисунке представлен временной отрезок, состоящий из пяти периодов. Каждому периоду соответствует определенная ставка доходности, которая обозначается над соответствующим интервалом временного отрезка. В нашем случае, такая ставка равна 10% для каждого периода. Ниже временного отрезка расположены денежные потоки, номинированные в валюте решаемой задачи и обозначенные в начальной или конечной точках соответствующего периода. Знак «минус» означает исходящие денежные потоки (расход), а знак «плюс» или отсутствие знака – входящие денежные потоки (приход).

Следующим элементом концепции СДВ является понятие текущей стоимости (PV) и будущей стоимости (FV). Под PV понимается величина денежного потока на начальный период времени, а под FV – величина денежного потока в конце определенного периода в будущем, после того, как к PV прирастет накопленный процентный доход. Вследствие существования последнего и родился один из основных постулатов концепции СДВ: «рубль, полученный сегодня, всегда стоит больше, чем рубль, полученный в будущем».

FV = PV*(1+ i)n, где

i – ставка доходности, выраженная в десятых;

n – количество периодов.

Вывести из приведенной выше формулы обратную для нахождения величины PV при использовании в качестве вводных параметров FV, количество периодов и ставку доходности не составляет никакого труда:

PV= FV / (1+ i)n

Еще одним основополагающим элементом концепции СДВ является понятие аннуитета, который представляет собой последовательность одинаковых по величине денежных потоков, генерируемых с неизменной периодичностью в конце каждого периода. Таким образом, пятилетний аннуитет в размере 1000 рублей будет на временном отрезке представлять собой следующую картину:

Необходимо обратить внимание, что во всех рассматриваемых нами аннуитетах денежные потоки имеют место в конце, а не в начале каждого периода (срочный аннуитет).

Формула для вычисления будущей стоимости аннуитета:

FVa = A* ((1+i)n-1)/i

Формула для вычисления текущей стоимости аннуитета:

PVa = A* (1-(1/(1+i)n)/i

Для вычисления срочного аннуитета, полученный результат домножаем на (1+i).

Для упрощения расчетов FV, PV, FVa и PVa можно использовать расчетные таблицы.

Эффективной ставкой является такая ставка, использование которой при расчете FV даст тот же самый результат, что и использование равной по величине номинальной ставки с начислением процента раз в год. Из данного определения следует вывод, что если начисление сложного процента осуществляется один раз в год, то номинальная и эффективная ставки равняются. Если периодичность начисления различается, то для приведения номинальной ставки к эффективной необходимо воспользоваться следующей формулой:

i эф = (1+(i ном/ n ) ) n -1,

где n – количество периодов начисления сложного процента в течение одного года

Риск и доходность

1. Все финансовые активы генерируют определенные денежные потоки, и риск инвестиций в актив измеряется риском денежных потоков последнего.

Одним из основных инструментов при измерении уровня риска является понятие вероятности.

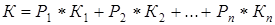

Ожидаемый уровень доходности (К) - это средневзвешенный уровень доходности, полученный путем перемножения между собой соответствующих уровней доходности и вероятности, а затем сложения полученных результатов.,

где К – ожидаемый уровень доходности,

Кп – доходность при определенном исходе событий,

Рп – вероятность получения доходности Кп.

2. Риск актива можно рассматривать в двух плоскостях: риск актива в изолированном состоянии (когда денежные потоки актива анализируются без учета влияния денежных потоков других активов) и риск актива в портфеле (когда денежные потоки актива анализируются с учетом влияния денежных потоков других активов). Разница между двумя подходами огромная, поскольку, находясь в портфеле других активов, анализируемый актив теряет значительную часть своего риска.

3. Если актив находится в портфеле, то риск данного актива раскладывается на две составляющие: диверсифицируемый компонент, который в рамках портфеля исчезает и поэтому мало интересен для инвестора и рыночный компонент, который не исчезает в рамках портфеля и тем самым приобретает особую значимость для инвестора.

4. Чем выше уровень рыночной компоненты риска, тем больше доходность требуют инвесторы от вложения в данный актив, поскольку в стандартной ситуации инвесторы относятся к риску негативно.

5. Концепция риска равным образом применима и к финансовым и к материальным активам.

Стоимость капитала WACC, используемая для оценки инвестиционных проектов, представляет собой взвешенную стоимость отдельных входящих в капитал элементов, таких как долговые обязательства (кредиты, облигации), привилегированные акции и обыкновенные акции.

WACC = Wd*Kd(1-t)+Wp*Kp+We*Ke, где

Wd – удельный вес, доля заемных средств в структуре капитала

Kd - % по кредитам, доходность по облигациям

t – ставка налога на прибыль, поскольку процентные платежи по облигациям позволят сэкономить на налогообложении.

Wp – доля привилегированных акций, Кp - стоимость привилегированных акций (т.е. доходность по данным ценным бумагам, которую требуют инвесторы)

Кр = Дивидент/ (Рыночная цена привилегированных акций - Цена эмиссии в расчете на одну привилегированную акцию).

We – удельный вес обыкновенных акций

Ке - доходность, которую требуют инвесторы от вложений в обыкновенные акции

Дата добавления: 2019-07-15; просмотров: 250; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!