Обеспеченность страны деньгами.

Ло считал, что, чем в стране больше денег, тем лучше. Это позволяет наиболее полно использовать ресурсы государства и тем самым ускорить путь к более высокому благосостоянию всей нации. Вероятно, любой из нас приветствовал бы получение в своё распоряжение наиболее большой суммы денег. Но действительно ли увеличение суммы вращающихся в стране денег ведет к росту её богатства? Почему же тогда парламенты всех стран пытаются установить жёсткий контроль над выпуском денег и принимают специальные законы, регулирующие денежное обращение?

Длительный опыт использования денег научил экономистов жёсткой истине - денег в стране должно быть ровно столько, сколько нужно для нормального хода торговли и производства, - ни больше, ни меньше. Эта формулировка страдает расплывчатостью, но я попробую её конкретизировать.

Скорость обращения денег - число раз, которое каждая денежная единица участвовала в течение года в обеспечении любых сделок.

То обстоятельство, что деньги постоянно переходят из рук в руки, не требует доказательств - в товарной, рыночной, денежной экономике иначе просто быть не может.

Экономисты научились рассчитывать скорость обращения денег, хотя, конечно, только в среднем - для всей массы денег обращавшихся в стране в течение года.

Для этого надо разделить общую стоимость всех товаров, проданных в стране в течение года, на количество денег, находившихся в обращении по сведениям национального банка. Например, допустим, что в какой- то маленькой стране за год было продано товаров и услуг на 10 млн. долларов, а в обращении находилось 2 млн. долларов. Делим 10 на 2 и получаем, что в течение года каждый доллар обернулся в среднем 5 раз, то есть, участвовал в покупке и продаже человек именно это количество раз. Допустим, что при этом в стране с наличными деньгами полный порядок.

|

|

|

Тогда можно предположить, что эта скорость обращения денег нормальна для данной страны и её нужно поддерживать в будущем. Отсюда мы можем вывести уравнение, позволяющее рассчитать количество денег, которое нужно данной стране, чтобы в ней товары могли обмениваться на деньги, а деньги на товары. Это уравнение обмена (называемое также законом Ирвинга Фишера по имени сформировавшего его ученого) будет выглядеть так:

M= PQ / V ,

Где

M- масса (общая сумма) денег, которая необходима стране для обеспечения нормального денежного обращения;

P- средний уровень цен на товары и услуги продаваемые в этой стране;

Q- общий объем товаров и услуг, продаваемых в этой стране за год;

V- скорость обращения денег (в разах в год).

Конечно, для настоящих расчетов предстоит поработать, уточняя величины всех элементов уравнения, но это дело специалистов по денежному обращению. Нам достаточно знать вид этой формулы, потому что она позволяет понять реальные зависимости, определяющие состояние денежной системы любой страны.

|

|

|

Например, очевидно, что если в стране растут цены, то даже при неизменном объеме производства и той же скорости обращения масса денег должна быть увеличена. Если же деньги начинают обращаться быстрее, а цены и объем производства не возрастают, то страна может обойтись меньшим количеством денег.

Эта формула показывает, что количество денег обращающееся в стране не может быть произвольным. Оно должно точно соответствовать объему сделок за год и достигнутой скорости обращения местной валюты. Кстати, скорость эта вполне поддается управлению и зависит от работы банковской системы страны и от технического уровня оснащения учреждений, которые участвуют в денежных операциях. Чем выше техническое оснащение банков, чем шире они используют современные компьютеры и спутниковые линии связи, тем быстрее оборачиваются деньги и тем меньше их надо для нормального функционирования хозяйства.

|

|

|

Инфляция .

Деньги подвержены инфляции.

Периоды общего повышения уровня цен получили название инфляции. Сегодня это слово - одно из наиболее часто употребляемых.

Конечно, попадание страны в полосу инфляции не означает, что дорожают одновременно все продающиеся товары. Некоторые из них могут и дешеветь. Изменения стоимости жизни измеряется с помощью индекса цен.

Бывает инфляция спроса, когда люди, коммерческие фирмы и правительство в силу обстоятельств решают тратить больше денег. Спрос оказывается больше предложения, и это неизбежно ведет к повышению цен.

Не менее грозна инфляция предложения.

Самое страшное в инфляции издержек, что она порождает инфляционную психологию.

Инфляционная психология - ситуация в экономике, когда все уверены, что инфляция будет продолжаться и дальше, а потому рабочие заранее требуют повышения заработной платы, а предприниматели заблаговременно закладывают в стоимость своих товаров предстоящий рост цен на рабочую силу, сырье, кредит.

Инфляционная психология - вещь хотя и субъективная, но вполне реальная и крайне опасная, поскольку она порождает порочный круг самоподдерживающейся инфляции. Переломить инфляционную психологию крайне сложно.

|

|

|

Инфляция имеет неприятную склонность перерастать в гиперинфляцию.

Гиперинфляция - инфляция с особо высокими темпами роста общего уровня цен (обычно более 50% в месяц), оказывающая разрушительное воздействие на экономику страны, ведущая к быстрому обнищанию народа и росту безработицы.

При инфляции выгодно быть должником, но невыгодно копить и давать в долг.

Недостаток денег

Итак, очевидно, что избыток денег вреден для страны, так как ведет к инфляции. Но опасен и недостаток денег. Например, в России в первом полугодии 1992 года цены выросли в десятки раз, а денежная масса - в два раза. При этом упала скорость обращения денег: вместо прежних 15 дней деньги путешествовали от банка к банку на протяжении 30 дней и больше, оборот замедлился в несколько раз. Взглянув на уравнение Ирвинга Фишера, можно понять, что при таких условиях оно никак не могло "сойтись". В России неизбежно должны были возникнуть сбои из-за нехватки денег. Так оно и произошло.

В обращении должно находиться не больше и не меньше денег, чем это необходимо для нормальной торговли при сложившимся уровне цен и скорости обращения денег.

Системы денежного обращения

Деньги играют исключительно важную роль в рыночной экономике. Рынок невозможен без денег, денежного обращения. Денежное обращение - это движение денег, опосредствляющее оборот товаров и услуг. Оно обслуживает реализацию товаров, а также движение финансового рынка.

В мире существуют различные системы денежного обращения, которые сложились исторически и закреплены законодательно государством.

К важнейшим компонентам денежной системы относятся:

Ø национальная денежная единица, в которой выражаются цены товаров и услуг;

Ø система кредитных и бумажных денег, различных монет, которые являются законными платежными средствами в наличном обороте;

Ø система эмиссии денег, т. е. законодательно закрепленный порядок выпуска денег в обращение;

Ø государственные органы, ведающие вопросами регулирования денежного обращения.

В зависимости от вида обращаемых денег можно выделить два основных типа систем денежного обращения:

q системы обращения металлических денег, когда в обращении находятся полноценные золотые и (или) серебряные монеты, которые выполняют все функции денег, а кредитные деньги могут свободно обмениваться на денежный металл (в монетах или слитках);

q системы обращения кредитных или бумажных денег, которые не могут быть обменяны на золото, а само золото вытеснено из обращения.

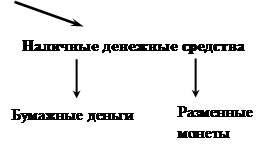

Выпуск как бумажных, так и кредитных денег оказался в современных условиях монополизирован государством. Центральный банк, находящийся в собственности государства, иногда пытается компенсировать нехватку денежных накоплений путем увеличения денежной массы, эмиссии избыточных знаков стоимости. Денежная масса - это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве, которым располагают частные лица, институциональные собственники и государство. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами (см. рисунок).

Рис.1 Структура денежной массы

Денежная масса

Денежная масса

| |||

| |||

Таким образом, структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами, прежде всего наличные средства - бумажные деньги и мелкую разменную монету. На деле доля бумажных денег в денежной массе весьма низка (менее 25%), а основная часть сделок между предпринимателями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег-чеков, кредитных карточек, чеков для путешественников и т. п. Эти инструменты расчетов позволяют распоряжаться денежными депозитами, т. е. безналичными деньгами. При оплате товара и услуги покупатель, используя чек или кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные.

Вместе с тем в структуру денежной массы включаются и такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п. Перечисленные компоненты денежного обращения получили общее название “квази-деньги”. Квази-деньги представляют собой наиболее весомую и быстро растущую часть в структуре денежного обращения.

Экономисты называют квази-деньги ликвидными активами. Под ликвидностью какого-либо имущества или активов понимается их легкореализуемость, возможность их обращения в денежную форму без потери стоимости. Следовательно, самым ликвидным видом активов являются деньги. К высоколиквидным видам имущества относятся золото, другие драгоценные металлы, драгоценные камни, нефть, произведения искусства. Меньшей ликвидностью обладают здания, оборудование.

В структуре денежной массы выделяют такие совокупные компоненты, или, как их еще называют, денежные агрегаты, как М1, М2, М3, L, группирующие различные платежные и расчетные средства по степени их ликвидности, причем каждый их последующий агрегат включает в себя предыдущий.

М1 - это деньги в узком смысле слова, которые еще называют “деньгами для сделок”, и они включают в себя наличные деньги (бумажные деньги и монеты), обращающиеся вне банков, а также деньги на текущих счетах (счетах “до востребования”) в банках. Нужно заметить, что депозиты на текущих счетах выполняют все функции денег и могут быть спокойно превращены в наличные.

М2 - это деньги в более широком смысле слова, которые включают в себя все компоненты М1 + деньги на срочных и сберегательных счетах коммерческих банков, депозиты со специализированных финансовых институтов. Владельцы срочных вкладов получают более высокий процент по сравнению с владельцами текущих вкладов, но они не могут изъять эти вклады ранее определенного условием вклада срока. Поэтому денежные средства на срочных и сберегательных счетах нельзя непосредственно использовать как покупательное и платежное средство, хотя потенциально они могут быть использованы для расчетов. Замечу, что различие между М1 и М2 заключаются в том, что в состав М2 включены квази-деньги, которые, по крайней мере, затруднительно использовать для сделок, нелегко перевести в наличные.

Следующий агрегат М3 включает в себя М2 + крупные срочные вклады и суммы контрактов по перепродаже ценных бумаг.

Агрегат L состоит из М3 и коммерческих бумаг с определенными видами краткосрочных ценных бумаг.

Следует отметить, что в нашей стране до последнего времени денежные агрегаты не рассчитывались и не использовались. Теоретически это обосновывалось постулатами марксистской экономической науки, в соответствии с которыми считается недопустимым объединение квази-денег и наличных денег, ибо смешиваются совершенно разные категории - деньги, ценные бумаги, кредит.

Однако ясно, что между денежным рынком (движение краткосрочных ссуд), рынком инвестиций (обращение среднесрочного и долгосрочного ссудного капитала) и рынком ценных бумаг существует тесная взаимосвязь. Потенциально остатки на срочных счетах и ценные бумаги могут быть использованы для расчетов. Кроме того, владельцы срочных счетов имеют возможность переоформить их в счета до востребования. Доходы от ценных бумаг могут храниться на текущих счетах, так же, как денежные средства, вырученные от их продажи.

Заключение

Рыночная экономика не может существовать без денег. Деньги выполняют в экономике пять главных функций:

1. средство обращения (помогают товарам обмениваться, минуя трудности бартера). Эта функция обеспечивает разделение труда в экономике

2. измерение ценности товара (деньги почти такая же единица измерения ценности, как метр - единица измерения длина),

3. средство сбережения (надежнее всего хранить богатство именно в деньгах, если есть уверенность в том, что не будут инфляции).

4. средство платежа

5. "мировые деньги" (стали выступать в качестве всеобщего эквивалента в хозяйственных взаимоотношениях всех стран)

В большинстве стран раньше драгоценные металлы заменяли деньги, их преимущество в том, что:

1. обладают хорошей сохраняемостью, чтобы они быстро не портились и не изнашивались;

2. способны делиться на очень мелкие части, чтобы отразить небольшие отличия в ценности.

3. большая ценность в маленьком объеме, чтобы облегчить хранение и транспортировку денег.

В настоящее время деньгами являются бумаги и монеты (денежные знаки), выпускаемые Центральным банком любого государства. Никакой самостоятельной ценности в хозяйстве денежные знаки в отличие от денежных товаров и драгоценных металлов не имеют. Ценность им придает только авторитет выпускающего их государства. Согласно закону, который действует в каждой стране, денежные знаки обязательны для приема на ее территории в качестве платы за товары и услуги.

Деньги (вернее, не сами деньги, а возможность некоторое время распоряжаться чужими деньгами) тоже могут покупаться и продаваться на рынке, как и всякий другой товар.

В функции средства обращения деньги выступают в качестве посредника в обращении, которое осуществляется по формуле Т(товар) -Д(деньги) - Т(товар). В данном случае деньги не задерживаются долго в руках покупателей и продавцов и переходят из рук в руки, выполняя функцию средств обращения мимолетно. Это обстоятельство привело, в конечном счете, к замене полноценных денег неполноценными.

Первоначально функцию средства обращения золото выполняло в слитках. Чтобы не взвешивать золото в каждом акте обмена, сначала отдельные купцы, а потом и государство стали придавать небольшим слиткам золота определенную стандартную форму и ставить на них соответствующий штамп. Золото как деньги получило форму монеты.

При обращении монеты постепенно стираются, теряют в своем весе. Однако на рынке они принимались как полноценные деньги, хотя содержащиеся в них количество золота постепенно уменьшалось. В итоге реальное содержание золота в монете отделилось от ее номинального (указанного на ней) содержания. Само государство стало заменять полноценную золотую монету неполноценной - отчеканенным серебряным или медным знаком. Эта практика в дальнейшем привела к выпуску чисто номинальных знаков - бумажных денег в качестве заменителей металлических монет. Этим было доказано, что полноценные деньги при выполнении ими функции средства обращения можно заменять символами стоимости.

Если продавец получил за свой товар деньги, но не стал их сразу же расходовать на покупку нужных ему вещей, то процесс обращения прерывается. Тогда деньги начинают выполнять функцию средства образования сокровищ: они накапливаются в качестве представителя богатства вообще; функцию сокровища выполняют не только золотые монеты, но и слитки, изделия из золота, то есть сам денежный материал во всех его видах.

Золото изымалось из обращения и превращалось в сокровище только на ранних ступенях развития товарного хозяйства. Неподвижное сокровище не приносит дохода, а поэтому все деньги стали пускаться в оборот для получения их прироста. Сейчас сокровища накапливаются в банках, которые посредством кредита находят им прибыльное применение.

Долговые обязательства порождают новую форму денег - кредитную. Производитель, продавший товар в долг, получает от покупателя вексель (долговое обязательство), который может использовать вместо денег, чтобы расплатиться за вещь купленную у третьего лица. Однако такие векселя используются ограниченно, поскольку они гарантируются лишь имуществом одного собственника. Прочные гарантии стали обеспечивать банки, которые взамен частных векселей - с определенной выгодой для себя - стали выпускать банкноты (или банковские билеты). В отличие от векселей коммерсантов (торговцев) банкноты выпускались на круглые суммы, имели золотое обеспечение, обладали широкой способностью к обращению. Наряду с банкнотами в обороте участвуют и другие виды кредитных средств обращения - чеки. Чек представляет собой приказ банку, выписанный владельцем денежного вклада, о выдаче со своего счета денег лицу, указанному в чеке. Чеки имеют короткий срок обращения.

Развитие кредитных отношений создают возможность погашать долги путем взаимных зачетов долговых обязательств. Это сокращает потребность в наличных деньгах.

Перемещение денег из одной страны в другую происходит и тогда, когда предприниматели переводят свои денежные средства для их хранения за границу. В данном случае деньги выступают как общественная материализация богатства.

В XX веке широко развивались межгосударственные экономические отношения. Валюта (денежная единица) той страны, которая имеет высокий удельный вес в международной торговле и предоставляет значительные кредиты другим странам, получает преимущество. Расчеты между государствами осуществляются в национальной валюте, занимающей главенствующее положение в мировом платежном обороте. При этом признается непременное условие: господствующая валютная единица представляет определенное количество золота.

С развитием мировых хозяйственных связей появляются различные международные средства расчета, заменяющие золото. Однако валюта, представляющая мировые деньги и различные средства расчетов должна быть свободно обратима в золото. Когда такая обратимость прекращается, наступает кризис платежного оборота.

В наше время деньги для многих стали смыслом жизни. Очень много людей тратят всё своё время на зарабатывание денег, жертвуя своей семьёй, родными, личной жизнью. Авторы учебника "Экономикс" использовали в своей книге замечательную фразу, которая коротко и ясно характеризует деньги:

"Деньги заколдовывают людей. Из-за них они мучаются, для них они трудятся. Они придумывают наиболее искусные способы потратить их. Деньги - единственный товар, который нельзя использовать иначе, кроме как освободиться от них. Они не накормят вас, не оденут, не дадут приюта и не развлекут до тех пор, пока вы не истратите или не инвестируете их. Люди почти все сделают для денег, и деньги почти все сделают для людей. Деньги - это пленительная, повторяющаяся, меняющая маски загадка".

Глоссарий

Диверсификация - Уменьшение риска для отдельных вкладчиков путем объединения ссудной и инвестиционной деятельности целой группы заемщиков.

Рационирование - Система распределения товаров и услуг, устанавливающая максимальный предел того количества товаров и услуг, которые может купить или получить одна потребляющая единица.

Паллиатив - В переносном смысле - действие, не устраняющее причин чего-либо и не дающее решения проблемы; полумера.

Тезаврация - сбережение денег на дому, вместо внесения их в банк или сберегательную кассу.

Список использованной литературы.

1. М. К. Букина “Деньги, банки, валюта”. (популярный очерк).

2. Эдвин Дж. Долан. “Микроэкономика” С.- П. 1994г.

3. Эдвин Дж. Долан “Макроэкономика” С.- П. 1994г.

4. Эдвин Дж. Долан “Деньги, банки и денежно-кредитная политика” С.-П. 1994г.

5. Вольфган Хойер “Как делать бизнес в Европе” М., 1990г.

6. “Курс экономической теории” под общей редакцией: проф. Чепурена М. Н. , проф. Киселевой Е. А. Киров 1994г.

7. Антонов И. Вексельное обращение: первые шаги//Экономика и жизнь. 1991г. №52

8. Автономов В. Введение в экономику, "ВИТА-ПРЕСС", 1998г.

9. Бродская Т. Карпухин Н., Луссе А. "Макроэкономика"

10. Достовалов Ю. Денежные системы древней Руси//Бизнес и банки. 1991.№32.

11. Ефимкин А. Идея червонца и судьба ее завтра//ЭКО.1990.№10.

12. Комерсантъ.1992. №1

13. Трудный поворот к рынку. М., Экономика,1990.

Киевский институт

Инвестиционного менеджмента

Курс: Политэкономия

Курсовая работа

На тему:

"Функции денег

как общего эквивалента"

Выполнила

студентка III курса

Группа: СФ-04

Специальность: Финансы

Крезуб

Ольга Андреевна

КиЕВ-2001

Дата добавления: 2019-07-15; просмотров: 296; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!