Показатели статистики краткосрочного кредитования

По срочности различают краткосрочный, среднесрочный и долгосрочный кредиты. Краткосрочный кредит предоставляется на срок до одного года. Он выдается под товарно-материальные ценности, затраты, ценности в расчетах, на текущие потребности в платежах. Среднесрочный кредит предоставляется на срок от одного до трех лет, а долгосрочный — на срок выше трех лет. Долгосрочный и среднесрочный кредиты предоставляются на затраты, связанные с вложением в основные фонды, оборотные средства и финансовые активы.

Рассмотрим кредитные вложения в экономику страны (на ко нец года, млрд руб.)*.

| Показатели | 1970 | 1980 | 1985 | 1990 | 1991 | 1992 | 1993 | 1994 | 1995 | 1999** [оценка] |

| Кредитные вложения в экономику 72 202 301 178 439 5102 30019 83561,2 134508 230400 в том числе краткосрочные — всего 61 149 237 131 397 4836 28982 79284,6 116751 192300 в % к итогу 85 74 79 74 90 95 97 95 87 83 всего 11 53 64 47 42 266 1037 4276,6 17757 20540 в % к итогу 15 26 21 26 10 5 3 5 13 17 ___________ * Финансы в России. 1996: Стат. сборник. — М.: Госкомстат РФ, 1996.— С.112. ** Данные получены расчетным путем.

| ||||||||||

Кредиты, предоставленные экономике, банкам и населению в 1999г., составили1:

| Показатели | На 1 января | На 1 апреля | На 1 июня | ||

| Кредитные вложения — всего | 264,1 | 254,5 | 278,0 | ||

| в том числе: предоставленные экономике и населению | 291,23 | 196,9 | 215.7 | ||

| из них: краткосрочные — всего в % к итогу | 168,7 83,8 | 184,0 93,6 | 199,0 92,3 | ||

| долгосрочные — всего | 32,5 | 12,6 | 16,7 | ||

| кредиты банков, предоставленные другим банкам | 62,83 | 57,9 | 62,3 | ||

| 1 Данные получены расчетным путем.

| |||||

Итак, основную долю кредитных вложений в экономику составляют краткосрочные кредиты, поэтому краткосрочное кредитование является одной из важнейших функций кредитных учреждений.

При расчете показателей статистики краткосрочного кредита используются данные об остатках задолженности или суммах выдач и погашения краткосрочных кредитов в различных группировках. Разработка информации о краткосрочных кредитах включает сводку и вторичные группировки отчетной информации по различным признакам, прежде всего по объектам кредитования, отраслевой принадлежности ссудозаемщиков, сфере функционирования кредита (в сфере производства или сфере обращения), характеру обеспечения кредита, формам собственности заемщиков, территории (учреждениям банка) и другим признакам.

|

|

|

Для характеристики распределения ссудной задолженности по субъектам кредита используются группировки кредитных вложе ний по формам собственности и отраслям хозяйства. В отдельных случаях составляются комбинационные таблицы, в подлежащем которых указывается субъект кредита, а в сказуемом — объект кредита. Такие таблицы составляются для характеристики задолженности на конкретную дату, например на конец квартала, года, и используются для выявления сравнительной картины ссудной задолженности, определения «адреса» и дополнительного анализа задолженности и принятия управленческих решений.

Краткосрочные кредитные вложения определяются по остатку задолженности в разрезе объектов кредита и субъектов кредита (заемщиков). В настоящее время общее количество объектов кредита по краткосрочным ссудам, выделяемым в банковском учете и отчетности, измеряется несколькими десятками объектов. На основе статистических группировок до той или иной степени агрегации определяется структура задолженности по краткосроч ным ссудам по укрупненным объектам кредита.

В статистической информации задолженность распределяется на следующие группы объектов: под материальные ценности и затраты; сезонные затраты производства; товары отгруженные (под расчетные документы в пути); платежные и расчетные кредиты; на временные нужды; выплату заработной платы; временное восполнение недостатка собственных оборотных средств; отсроченные необеспеченные ссуды; просроченные ссуды. Задача такой информации состоит в том, чтобы представить задолженность в зависимости от характера обеспечения кредита, что важно для управления кредитными отношениями в народном хозяйстве в целом. Состав конкретных объектов кредитования, включаемых в соответствующую группу, определяется инструкциями ЦБ РФ. Наибольшее число объектов кредита включается в группу кредитов под материальные ценности (кредиты под производственные запасы, незавершенное производство, готовую продукцию и товары, сверхплановые запасы ценностей, расходы будущих периодов и др.).

|

|

|

На основе информации о распределении ссудной задолженности по объектам кредитования рассчитываются такие показатели, как доля кредитов, обеспеченных материальными ценностями, или доля кредитов, не обеспеченных материальными ценностями. При этом к кредитам, не имеющим материального обеспечения, принято относить расчетные кредиты (кроме платежных кредитов), кредиты на выплату заработной платы, кредиты на временное восполнение собственных оборотных средств, отсроченные необеспеченные и просроченные ссуды.

|

|

|

Как уже отмечалось, для анализа в ряде случаев необходима информация о сфере функционирования краткосрочного кредита, при этом выделяются кредиты в сферу производства (кредиты под производственные запасы и затраты, включая затраты незавершенного производства) и кредиты в сферу обращения (кредиты под готовую продукцию и товары, расчетные документы в пути, платежные и расчетные кредиты и т.п.).

Уровень оборачиваемости кредита измеряется двумя показателями: длительностью пользования кредитом и количеством обо ротов, совершенных кредитом за период.

Длительность пользования краткосрочным кредитом (t)определяется по формуле

t = К : Оп/Д

t = К : Оп/Д

где К — средние остатки кредита;

где К — средние остатки кредита;

Оп — оборот кредита по погашению;

Д — число календарных дней в периоде (30, 90, 180, 360).

Этот показатель характеризует среднее число дней пользования кредитом. Он является обратной величиной оборачиваемости ссуд: чем меньше продолжительность пользования кредитом, тем меньше ссуд потребуется банку для кредитования одного и того же объема производства.

|

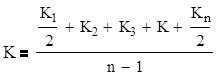

Остатки кредита в статистической отчетности показываются на дату, т.е. представляют собой моментный динамический ряд. Поэтому расчет среднего остатка ссуд выполняется по формуле средней хронологической

Количество оборотов кредита (n)определяется путем деления оборота ссуд по погашению на средний их остаток:

n = O п/K (2.1.3)

n = O п/K (2.1.3)

Этот показатель характеризует число оборотов, совершенных краткосрочным кредитом за анализируемый период по клиентуре банковского учреждения. Число оборотов ссуд относится к прямым характеристикам оборачиваемости кредита.

Если известна длительность пользования кредитом, то количество оборотов ссуд можно определить, пользуясь взаимосвязью этих показателей:

n = Д : t (2.1.4)

Уровень оборачиваемости ссуд можно исчислить также по данным об их выдаче. В этом случае показатель будет характеризовать процесс оборачиваемости с учетом выдачи кредита. В связи с тем, что показатели оборота кредита по выдаче, погашению и его остаток взаимосвязаны между собой, уровни оборачиваемости кредита, исчисленные по данным его оборота по выдаче и погашению, также взаимосвязаны.

Связь между ними осуществляется через коэффициент соотношения оборота ссуд по выдаче (Ов) и по погашению (К'), получаемый в результате деления показателей оборачиваемости:

Ов/К : Оп/К = Ов/Оп ; n’ : n = K’ ; (2.1.5)

Ов/К : Оп/К = Ов/Оп ; n’ : n = K’ ; (2.1.5)

n’ : n = К ’ ,

отсюда n’ = n К ’ ,

где n’ — число оборотов кредита, исчисленное поданным оборота ссуд по выдаче.

Таким образом, число оборотов кредита по выдаче выше числа его оборотов по погашению, если коэффициент соотношения суммы оборота по выдаче и по погашению больше 1 .

Аналогичное соотношение сохраняется и между показателями длительности пользования кредитом:

t’ = t * K” (2.1.6)

где К ’ — величина, обратная коэффициенту К ’;

t ’ — длительность использования кредита, исчисленная по данным оборота по выдаче.

Для анализа просроченных ссуд также рассчитываются показатели оборачиваемости, доли несвоевременно возвращенных ссуд и доли просроченной задолженности в общей сумме задолженности по ссудам. Оборачиваемость просроченных ссуд по длительности пользования и числу оборотов рассчитывается по методике, рассмотренной для краткосрочных ссуд. Доля несвоевременно возвращенных кредитов определяется путем деления суммы ссуд, взысканных через счет просроченных ссуд, на общую сумму возвращенных кредитов. Степень невозвратности кредитов характеризуют показателем, получаемым отношением суммы кредитов, погашенных несвоевременно (взысканных через счет просроченных ссуд), и общей суммы задолженности по ссудам. Разность между 100 и коэффициентом невозвратности ссуд, выраженным в процентах, показывает уровень возвратности кредитов. Этот показатель можно использовать для сравнительного анализа деятельности в разрезе банковских учреждений, а также для выявления тенденций в динамике.

Для анализа оборачиваемости кредита используют различные статистические методы и приемы. Характеристику скорости оборачиваемости по отдельным банковским учреждениям или хозяйственным организациям можно получать с помощью показателей динамического ряда, темпов роста и прироста, абсолютного прироста. Изучение скорости оборачиваемости по совокупности хозяйственных организаций (министерствам отрасли, отраслям промышленности) производят путем применения индексного метода, в частности, индексов средних величин и агрегатных. В систему индексов средних величин входят индекс переменного и постоянного состава и индекс влияния структурных сдвигов. Индекс переменного состава представляет отношение среднего уровня явления в отчетном периоде к его среднему значению в базисном периоде. Построим индекс средней длительности пользования краткосрочным кредитом переменного состава:

I t = SK 1/ Sm 1 : SK 0/ Sm 0 (2.1.7)

I t = SK 1/ Sm 1 : SK 0/ Sm 0 (2.1.7)

где m – однодневный оборот по погашению кредита, равный Оп : Д. Так как

|

t = К/ m , то К = tm .

t = К/ m , то К = tm .

Подставим вместо К его значение в формулу индекса переменного состава:

Подставим вместо К его значение в формулу индекса переменного состава:

I t = Σt 1 m 1 /Σm 1 : Σt 0 m 0 /Σm 0 = t 1 : t 0 ,

I t = Σt 1 m 1 /Σm 1 : Σt 0 m 0 /Σm 0 = t 1 : t 0 ,

или, если принять

d = m/Σm,

формула этого индекса примет вид: I t = Σt 1 d 1 /Σt0d0 (2.1.8)

формула этого индекса примет вид: I t = Σt 1 d 1 /Σt0d0 (2.1.8)

На величину индекса переменного состава оказывают влияние два фактора: изменение длительности пользования краткосрочным кредитом отдельных единиц совокупности, а также удельного весаоднодневного оборота по погашению отдельных частей совокупности в общей его величине по всей совокупности. Для того чтобы определить влияние на прирост средней длительности пользования кредитом изменения только первого фактора, необходимо исчислить индекс постоянного состава:

I t = Σt 1 m 1 /Σm 1 : Σt 0 m 1 /Σm 1 , (2.1.9)

или

I t = Σt 1 d 1 /Σt 0 d 1 .

Определение влияния второго фактора – структурных изменений в составе однодневного оборота попогашению на прирост средней длительности пользования кредитом производится путем расчета индекса влияния структуры:

Iстр = Σt 0 m 1 /Σm 1 : Σt 0 m 0 /Σm 0 , (2.1.10)

или

I стр = Σt 0 d 1 /Σt 0 d 0 .

Если известны индексы переменного и постоянного состава, то индекс влияния структуры может быть определен на основании их взаимосвязи, т.е.

Iстр = I t * I t (2.1.11)

Iстр = I t * I t (2.1.11)

Применение индексов в анализе позволяет определить также абсолютный прирост средней длительности пользования кредитом за счет отдельных факторов, который получается путем вычитания из первой дроби второй (если индекс представлен отношением двух средних), или как разность числителя и знаменателя индекса. Покажем формулы расчета факторов.

Абсолютный прирост средней длительности пользования кредитом:

а) за счет индивидуальных значений длительности кредита:

Δ t t = Σ t1 d1 - Σ t0 d1; (2.1.12)

Δ t t = Σ t1 d1 - Σ t0 d1; (2.1.12)

в) за счет структурных сдвигов в однодневном обороте по погашению:

Δtстр = Σ t0d1- Σ t0d0. (2.1.13)

Δtстр = Σ t0d1- Σ t0d0. (2.1.13)

Общий абсолютный прирост средней длительности пользования кредитом можно определить путем вычитания из числителя знаменателя индекса переменного состава, т.е.

Δ t = Σ t 1 d1 - Σ t0 d0 , (2.1.14)

Δ t = Σ t 1 d1 - Σ t0 d0 , (2.1.14)

Величина которого должна совпасть с алгебраической суммой отклонений за счет отдельных факторов:

Δ t = Δ t t + Δ tстр . (2.1.15)

Δ t = Δ t t + Δ tстр . (2.1.15)

Длительность пользования кредитом является обратной характеристикой его оборачиваемости. В связи с этим для построения индексов скорости оборачиваемости кредита по данным о длительности пользования им нужно использовать обратное соотношение показателей.

Изучение динамики оборачиваемости кредита можно производить с помощью индексов среднего числа оборотов ссуд.

В зависимости от исходных данных индексы среднего числа оборотов можно определить по одной из приведенных формул:

индекс переменного состава:

I п = Σ Оп1 / Σ К1 : Σ Оп1 / Σ К0 , (2.1.16)

I п = Σ Оп1 / Σ К1 : Σ Оп1 / Σ К0 , (2.1.16)

или

или

I п = Σ n1 K 1 / Σ К1 : Σ n 0 K 0 / Σ К0 ,

I п = Σ n1 K 1 / Σ К1 : Σ n 0 K 0 / Σ К0 ,

I п = Σ n1 d’ 1 / Σ n 0 d’ 0, где d’ = K/ Σ K ;

I п = Σ n1 d’ 1 / Σ n 0 d’ 0, где d’ = K/ Σ K ;

индекс постоянного состава среднего числа оборотов:

I п = Σ n1 K 1 / Σ К1 : Σ n 0 K 1 / Σ К 1 = Σ n 1 K 1 / Σ n 0 К 1 , (2.1.17)

I п = Σ n1 K 1 / Σ К1 : Σ n 0 K 1 / Σ К 1 = Σ n 1 K 1 / Σ n 0 К 1 , (2.1.17)

или

I п = Σ n1 d’ 1 / Σ n 0 d’ 1 ;

индекс влияния структуры:

Iстр = Σ n0K1/ Σ К1 : Σn0K0/ Σ К0, (2.1.18)

Iстр = Σ n0K1/ Σ К1 : Σn0K0/ Σ К0, (2.1.18)

или

Iстр = Σ n0d’1/ Σ n0d’0.

В статистике кредита для изучения связи оборачиваемости кредита с кредитными вложениями можно использовать агрегатные индексы. Размер кредитных вложений, выражаемый средним остатком кредита, зависит от длительности пользования ссудой, расчитанной по данным оборота по выдаче (t’), и от величины однодневного оборота по выдаче (m’), т.е. К = t’m’. На основании этой связи можно записать систему взаимосвязанных индексов среднего остатка кредита:

В статистике кредита для изучения связи оборачиваемости кредита с кредитными вложениями можно использовать агрегатные индексы. Размер кредитных вложений, выражаемый средним остатком кредита, зависит от длительности пользования ссудой, расчитанной по данным оборота по выдаче (t’), и от величины однодневного оборота по выдаче (m’), т.е. К = t’m’. На основании этой связи можно записать систему взаимосвязанных индексов среднего остатка кредита:

Σ t’ 1 m’ 1 / Σ t’ 0 m’ 0 = Σ t’ 1 m’ 1 / Σ t’ 0 m’ 0 * Σt’ 0 m’ 1 / Σ t’ 0 m’ 0 ; (2.1.19)

|

I k = I t ’*I m’ .

Таким образом, индекс среднего остатка кредита равен произведению индекса длительности пользования кредитом, исчисленной по данным его оборота по выдаче, на индекс однодневного оборота по выдаче. Разность числителя и знаменателя первого индекса после знака равенства дает абсолютный прирост среднего остатка кредита, обусловленного изменением длительности пользования ссудой, а второго индекса – абсолютный прирост его вследствие изменения однодневного оборота по выдаче.

Оборот кредита по погашению связан с числом оборотов и средним остатком кредита: чем выше оборачиваемость ссуд по числу оборотов, тем при прочих равных условиях будет больше размер оборота по погашению; с другой стороны, если будут увеличиваться средние остатки задолженности ссуд, то будет возрастать и оборот кредита по погашению. Связь этих показателей можно представить следующими выражениями:

в статике:

Оп = nK;

Оп = nK;

в динамике:

в динамике:

Σn 1 K 1 / Σn 0 K 0 = Σn 1 K 1 / Σn 0 K 1 * Σn 0 K 1 / Σn 0 K 0 ;

Iоб.п = In*Ik (2.1.20)

Iоб.п = In*Ik (2.1.20)

Вычитая из числителя знаменатель индекса числа оборотов, получаем абсолютный прирост размера оборота по погашению за счет изменения числа оборотов ссуд. Аналогичное арифметическое действие со вторым индексом после знака равенства дает абсолютный прирост оборота по погашению кредита, обусловленный изменением его средних остатков.

По такой жеметодике можно изучать оборачиваемость долгосрочных ссуд с той лишь особенностью, что вместо однодневного оборота необходимо использовать общий размер оборота по погашению кредита.

В статистике долгосрочного кредитования важное значение придается анализу эффективности кредитных вложений в отдельные мероприятия. Показатель эффективности определяется отношением абсолютного эффекта, полученного в результате завершения какого-либо мероприятия (научно-технических достижений) за счет долгосрочного кредита, к размеру кредита. Абсолютный эффект может выражаться размером годового прироста продукции или прибыли. Сравнение данных об уровне эффективности долгосрочного кредита в одно и то же мероприятие в различных отраслях, министерствах позволяет определить области выгодного применения кредита.

Мероприятие считается выгодным там, где выше эффективность.

Статистический анализ предполагает общую оценку эффективности кредита, а также количественное измерение размера влияния отдельных факторов на годовой выпуск (прирост) продукции или прибыли. Если обозначить размер выданного кредита через К, годовой выпуск (прирост) продукции (прибыли) – Q, то уровень эффективности (Э) можно представить следующим выражением:

Э = Q/K. (2.1.21)

Отсюда выпуск (прирост) продукции (прибыли) будет равен:

Q = Э*К

Таким образом, выпуск (прирост) продукции (прибыли) может быть получен в результате роста эффективности кредита и его размера.

Величина превышения годового выпуска (прироста) продукции (прибыли) в одной отрасли по сравнению с другой за счет отклонений в эффективности кредита (ΔQэ) можно получить по формуле

Δ Q э = (Э1 – Э2 )К1, (2.1.22)

а превышение годового выпуска (прироста) продукции (прибыли) вследствие различий в размере выданного кредита в отраслях (ΔQк) равно:

Δ Q к = (К1 – К2 )Э2. (2.1.23)

Э1 и Э2 в этих формулах означает уровень эффективности кредита соответственно в первой и второй отраслях, а К1 и К2 – размер выданного кредита.

В изучении оборачиваемости кредита могут быть использованы другие статистические методы, в частности метод группировок, позволяющий установить наличие связи уровня оборачиваемости с признаками, не находящимися с ним в функциональной связи, и метод корреляционно-регрессивного анализа, с помощью которого определяется степень тесноты связи между признаками.

2.2 Статистическое изучение связи оборачиваемости краткосрочного кредита с совокупной оборачиваемостью оборотных средств

Краткосрочный кредит является частью всех оборотных средств предприятий, поэтому его оборачиваемость находится в органической связи с совокупным оборотом всех оборотных средств. Кредит способствует сокращению времени обращения оборотных средств предприятий, оказывая таким образом воздействие на воспроизводственные процессы в народном хозяйстве. Поэтому движение вложений в краткосрочный кредит необходимо изучать во взаимосвязи с оборачиваемостью всех оборотных средств. Эта задача в статистике решается путем построения и решения многофакторных индексных моделей. В моделях, кроме оборачиваемости кредита и его доли в оборотных средствах, должно найти отражение соотношение объема продукции и размера выданных кредитов, так как в эффективной экономике темпы роста кредитов не должны опережать темпов роста производства.

Исходя из сказанного, индексную модель связи совокупной оборачиваемости оборотных средств предприятий с оборачиваемостью краткосрочного кредита можно представить в следующем виде:

О = Kn’d 1 (2.2.1)

где О – совокупная оборачиваемость оборотных средств, рассчитанная отношением объема валового национального продукта к средним остаткам оборотных средств; К – размер валового национального продукта на рубль выданных краткосрочных ссуд; n' – число оборотов краткосрочных ссуд, исчисленных по данным оборота по выдаче; d – доля краткосрочных ссуд в общей величине оборотных средств.

Таким образом, оборачиваемость оборотных средств представлена произведением уровня валового национального продукта на рубль оборота краткосрочного кредита по выдаче, числом оборотов краткосрочного кредита по выдаче и долей краткосрочного кредита в общей сумме оборотных средств. Изменение каждого из этих показателей-факторов в динамике в сторону их увеличения с точки зрения оборачиваемости оборотных средств оценивается как благоприятное и оказывает положительное влияние. Решение этой модели позволяет измерить влияние каждого фактора на прирост оборачиваемости оборотных средств.

Дата добавления: 2019-07-15; просмотров: 309; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!