Приклади розрахунку економічних нормативів

Звітність комерційного банку містить такі дані (табл. 2).

Таблиця 2

| № п/н | Показники | Сума, тис. грн. |

| 1 | Фактично сплачений зареєстрований статутний капітал | 11720 |

| 2 | Дивіденди, що направлені на збільшення статутного капіталу | 280 |

| 3 | Емісійні різниці | 4050 |

| 4 | Резервні фонди, створенні згідно із законом України | 8300 |

| 5 | Загальні резерви (на покриття невизначених ризиків банківських операцій) | 5750 |

| 6 | Нематеріальні активи | 4700 |

| 7 | Сума зносу нематеріальних активів | 350 |

| 8 | Збитки минулих років | 2000 |

| 9 | Прибуток поточного року | 3900 |

| 10 | Переоцінка основних засобів | 1670 |

| 11 | Резерви під стандартну заборгованість | 9630 |

| 12 | Субординований борг | 9000 |

| 13 | Вкладення банку: а) в акції та інші цінні папери у портфелі банку на продаж та інвестицій б) в інші банки на умовах субординованого боргу | 5200 4700 |

| 14 | Каса | 5600 |

| 15 | Банківські метали | 10000 |

| 16 | Кошти на кореспондентському рахунку: а) в НБУ б) в інших комерційних банках | 35000 56000 |

| 17 | Кредити надані: а) центральним органам виконавчої влади б) місцевим органам виконавчої влади в) іншим банкам г) суб’єктам господарчої діяльності | 53800 12200 79090 107110 |

| 18 | Дебітори | 61040 |

| 19 | Товарно-матеріальні цінності | 18150 |

| 20 | Основні засоби | 36300 |

|

|

|

Визначити регулятивний капітал банку, адекватність регулятивного капіталу, адекватність основного капіталу.

Рішення.

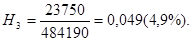

1. Розрахунок регулятивного капіталу банку:

Кр = ОК + ДК – ВК

ОК = п1 + п2 + п3 + п4 + п5 – (п6 – п7) – п8;

ОК = 11720 + 280 + 4050 + 8300 + 5750 – (4700 – 350) – 2000;

ОК = 23750 (тис. грн.).

ДК = п9 + п10 + п11 + п12;

ДК = 3900 + 1670 + 9630 + 9000;

ДК = 24200 (тис. грн.).

ВК = п13а + п13б;

ВК = 5200 + 4700;

ВК = 9900.

ДК > ОК. В цьому випадку Кр = 2 • ОК – ВК;

Кр = 2 • 23750 – 9900;

Кр = 37600 (тис. грн.).

2. Розрахунок показника адекватності регулятивного капіталу.

Активи банка з коефіцієнтом ризику, рівним 0: п14, п15, п16а.

Аі = 5600 + 10000 + 35000;

А1 = 50600 (тис. грн.).

Активи з коефіцієнтом ризику, рівним 0,1: п17а.

А2 = 53800 (тис. грн.).

Активи з коефіцієнтом ризику, рівним 0,2 – відсутні.

А3 = 0.

Активи банка з коефіцієнтом ризику, рівним 05: п16б, п17б.

А4 = 56000 + 12200;

А4 = 68200 (тис. грн.).

Активи банка з коефіцієнтом ризику, рівним 1: п13а, п13б, п17в, п17г, п18, п19, п20.

А5 = 5200 + 4700 + 79090 + 107110 + 61040 + 18150 + 36300;

А5 = 311590 (тис. грн.).

Розрахунок підтвердив адекватність регулятивного капіталу для проведення активних операцій банку.

|

|

|

3. Розрахунок показника адекватності основного капіталу.

Значення показника адекватності основного капіталу підтверджує спроможність банку захистити кредиторів і вкладників від непередбачуваних збитків.

Таблиця 3. Звітність комерційного банку має таку інформацію (табл. 3)

| № п/н | Показники | Сума (тис. грн.) |

| 1 | Готівкові гроші | 5600 |

| 2 | Банківські метали | 10000 |

| 3 | Кошти на кореспондентському рахунку а) в НБУ б) в інших банках | 35000 56000 |

| 4 | Строкові депозити, які розміщені в НБУ а) в т.ч. короткострокові | 30820 10900 |

| 5 | Строкові депозити, які розміщені в інших банках а) в т.ч. короткострокові | 60140 15210 |

| 6 | Боргові цінні папери в портфелі банку на продаж та інвестиції | 15350 |

| 7 | Кредити надані суб’єктам господарчої діяльності | 107110 |

| 8 | Кредити надані іншим банкам а) в т.ч. короткострокові | 79090 18510 |

| 9 | Кошти бюджету України | 105540 |

| 10 | Кошти до запитання а) НБУ б) інших банків в) юридичних та фізичних осіб | 102650 104800 109230 |

| 11 | Строкові депозити інших банків та клієнтів а) в т.ч. короткострокові | 138330 89360 |

| 12 | Кредити, які одержані від НБУ та інших банків а) в т.ч. короткострокові | 101720 67740 |

| 13 | Цінні папери власного боргу, емітовані банком а) в т.ч. короткострокові | 175120 98980 |

| 14 | Зобов’язання з кредитуванням, що надані клієнтам і банкам | 74040 |

| 15 | Субординований борг банку | 29000 |

|

|

|

Обчислити показники миттєвої, поточної та короткострокової ліквідності (Н4, Н5, Н6).

Рішення.

1. Розрахунок показника миттєвої ліквідності (Н4).

Ка = п1; Ка = 5600 (тис.грн.).

Ккр = п3а + п3б;

Ккр = 35000 + 56000 = 91000 (тис.грн.).

3пот = п9 + п10(а,б,в).

3пот = 105540 + 102650 + 104800 + 109230 = 422220.

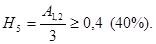

2. Розрахунок показника поточної ліквідності (Н5).

А1,2 = п1 + п2 + п3(а,б) + п4 + п5 + п6 + п7 + п8;

А1,2 = 5600 + 10000 + 35000 + 56000 + 30820 + 60140 + 15350 + 107110 + 79090 = 399110 (тис. грн).

З = п9 + п10 (а,б,в) + п11 + п12 + п13 + п15;

З = 105540 + 102650 + 104800 + 109230 + 138330 + 101720 + 175120 + 74040 + 29000 = 940430 (тис. грн.).

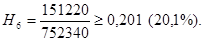

3. Розрахунок показника короткострокової ліквідності (Н6).

ЛА = п1 + п2 + п3(а,б) + п4а + п5а + п8а;

ЛА = 5600 + 10000 + 35000 + 56000 + 10900 + 15210 + 18510;

ЛА = 151220 (тис. грн.).

КЗ = п9 + п10 (а,б,в) + п11а _ п12а + п13а + п14;

КЗ = 105540 + 102650 + 104800 + 109230 + 89360 + 67740 + 98980 + 74040 = 752340 (тис. грн.).

Значення показників ліквідності показують, що банк є здатним забезпечити своєчасне виконання своїх грошових зобов’язань.

|

|

|

Звітність комерційного банку містить таку інформацію (табл. 4).

Таблиця 4

| № п/н | Показники | Сума (тис. грн.) |

| 1 | Регулятивний капітал | 37600 |

| 2 | Заборгованість за кредитами на одного контрагента | 505 |

| 3 | Заборгованість за урахованими векселями щодо цього контрагента | 1100 |

| 4 | Позабалансові зобов’язання, що надані банком цьому контрагенту | 2090 |

| 5 | Фактична заборгованість за всіма великими кредитами з урахуванням забалансових зобов’язань | 357200 |

| 6 | Заборгованість за кредитами одного банка-інсайдера | 290 |

| 7 | Строкові депозити, що розміщені у цьому банку-інсайдеру | 1000 |

| 8 | Сума гарантії, що надана цьому інсайдеру | 1470 |

| 9 | Сукупний розмір наданих банком позик з урахуванням позабалансових зобов’язань щодо всіх інсайдерів | 14290 |

Обчислити показники кредитного ризику (Н7, Н8, Н9, Н10).

Рішення.

1. Розрахунок розміру кредитного ризику на одного контрагента (Н7).

Зк = п2 + п3;

Зк = 505 + 1100 = 1605 (тис. грн.).

ПЗк = п4; ПЗк = 2090 (тис. грн.).

В разі невиконання цим контрагентом своїх зобов’язань, активи банку значно не постраждають, тому, що ризик банку не є великим і знаходиться в межах встановленого нормативу.

2. Розрахунок показника великих кредитних ризиків (Н8).

= п5.

= п5.

Перевищення нормативу становить 18,75 % (менш, ніж 50 %. В цьому випадку комерційний банк повинен забезпечити адекватність регулятивного капіталу на рівні не менш, ніж 16 %. Інакше банк не забезпечить збереження регулятивного капіталу.

3. Розрахунок показника ризику кредитів, гарантій та поручительств, наданих одному інсайдеру (Н9).

Зі = п6 + п7;

Зі = 290 + 1000 = 1290 (тис.грн.);

ПЗі = п8;

ПЗі = 1470 (тис.грн.);

Банк проводить операції з цим інсайдером на умовах, не вигідних для банку, що може загрожувати інтересам кредиторів і вкладників. Банку необхідно обмежити, або зовсім припинити операції з цим інсайдером. За порушення нормативу Н9 НБУ може застосувати щодо цього банку штрафні санкції згідно з постановою Правління НБУ № 369 від 28.08.2001.

4. Розрахунок показника ризику сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (Н10).

= п9.

= п9.

Обсяг сукупної суми всіх кредитів, наданих інсайдерам не є надмірним і не загрожує цільності регулятивного капіталу.

Звітність комерційного банку місить таку інформацію (табл. 5.5).

Таблиця 5

| № п/н | Показники | Сума (тис. грн.) |

| 1 | Регулятивний капітал банку | 37600 |

| 2 | Кошти банку, які інвестовані в акції, що випущені однією установою | 8130 |

| 3 | Загальний розмір коштів, які інвестовані в акції юридичних осіб | 29540 |

| 4 | Вкладення в цінні папери в портфелі банку на продаж та інвестиції, що випущені іншими банками | 13220 |

| 5 | Резерв під знецінення цінних паперів, що випущені іншими банками | 1700 |

| 6 | Вкладення у статутні фонди інших банків та фінансових установ | 6200 |

Обчислити показники інвестиційного ризику комерційного банку (Н11, Н12).

Рішення.

1. Розрахунок інвестиційного ризику за однією установою.

Кінв. = п2.

Кінв. = 8130 (тис. грн.).

Кр = п1.

Цпб = п4 – п5.

Цпб = 13220 – 1700 = 11520 (тис. грн.).

Всф = п6.

Всф = 6200 (тис. грн.).

Банк щодо цієї юридичної особи виконує установлений норматив інвестиційного ризику. Операції вкладання коштів до статутного фонду установи не можуть призвести до втрати капіталу банку.

2. Розрахунок загального інвестиційного ризику.

- п3,

- п3,

= 29540 (тис. грн.).

= 29540 (тис. грн.).

Банк використовує свій капітал для придбання акцій юридичних осіб в межах, встановлених Національним банком.

Звітність комерційного банку містить таку інформацію (табл. 6).

Таблиця 6

| № п/п | Показники | Од. виміру | Сума |

| 1 | Регулятивний капітал банку | тис.грн. | 37600 |

| 2 | Вимоги (активи) банку (балансові і позабалансові) за кожною купленою іноземною валютою а) долар США б) євро в) російський рубль | тис.од. “-“ “-“ | 2670 1650 35900 |

| 3 | Зобов’язання банку (балансові і позабалансові) за кожною проданою іноземною валютою а) долар США б) євро в) російський рубль | тис.од. “-“ “-“ | 1800 1970 15000 |

| 4 | Офіційний курс НБУ а) долар США б) євро в) російський рубль | грн.за од. “-“ “-“ | 5,31 6,85 0,185 |

Визначити показники ризику загальної відкритої (довгої/короткої) валютної позиції (Н13), загальної довгої відкритої валютної позиції банку (Н13-1)і загальної короткої відкритої валютної позиції банку (Н13-2).

Рішення.

1. Визначення вимог (балансових і позабалансових) та зобов’язань (балансових і позабалансових) в гривневому еквіваленті за кожною іноземною валютою (табл. 7).

Таблиця 7

| Валюта | Вимоги, тис. грн. | Зобов’язання, тис. грн. |

| Долар США | 2670 х 5,31 = 14177,7 | 1800 х 5,31 = 9558 |

| Євро | 1650 х 6,85 = 11302,5 | 1970 х 6,85 = 13494,5 |

| Російський рубль | 35900 х 0,185 = 6641,5 | 15000 х 0,185 = 2775 |

2. Визначення відкритої валютної позиції банку за кожною іноземною валютою (табл. 8).

Таблиця 8

| Валюта | Вимоги | Зобов’язання | Відкрита валютна позиція (довга “+”; коротка “-“) |

| долар США | 14177,7 | 9558 | +4619,7 (довга) |

| євро | 11302,5 | 13494,5 | -2192 (коротка) |

| російський рубль | 6641,5 | 2775 | +3866,5 (довга) |

3. Визначення загальної відкритої валютної позиції банку (ВВП).

ВВП = 4619,7 + 2192 + 3866,5 = 10678,2 (тис. грн.).

4. Розрахунок показників ризику загальної відкритої валютної позиції банку (Н13); загальної довгої відкритої валютної позиції банку (Н13-1) і загальної короткої відкритої валютної позиції банку (Н13-2).

Н13-1 ≤ 0,3; Н13-2 ≤ 0,05;

Діяльність банку на валютному ринку в цілому не є ризиковою, але рівень ризику загальної короткої валютної позиції банку вийшов за межі нормативу. В цьому випадку НБУ може застосувати щодо цього банку штрафні санкції згідно з постановою Правління НБУ № 369 від 28.08.2001 р.

Література

1. Постанова Правління НБУ “Інструкція про порядок регулювання діяльності банків в Україні” № 368 від 28.08.2010 р. // Додаток до журналу “Вісник НБУ”. Законодавчі і нормативні акти з банківської діяльності. – 2009. - № 10. – С. 4 – 37.

2. Постанова правління НБУ “Зміни до “Інструкції про порядок регулювання діяльності банків в Україні”. № 267 від 17.06.2004 р // Додаток до журналу “НБУ”. Законодавчі і нормативні акти з банківської діяльності. – 2009. - № 7. – С. 28-30.

3. Постанова Правління НБУ “Зміни до “Інструкції про порядок регулювання діяльності банків в Україні”. від 15 вересня 2004 р. № 443 // Додаток до журналу “Вісник НБУ”. Законодавчі і нормативні акти з банківської діяльності. – 2009. - № 10. – С. 30 – 32.

4. Постанова правління НБУ “Положення про застосування Національним банком України заходів за порушення банківського законодавства” № 369 від 28.08.2009 р. // Додаток до журналу “Вісник НБУ”. Законодавчі і нормативні акти з банківської діяльності. – 2001. - № 10. – С. 37-101.

5. Постанова Правління НБУ “Зміни до “Положення про застосування Національним банком України заходів впливу за порушення банківського законодавства” № 515 від 27.10.2004 р. // Додаток до журналу “Вісник НБУ”. Законодавчі і нормативні акти з банківської діяльності. – 2009. - № 12. – С. 97-100.

6. Постанова Правління НБУ “Положення про порядок визначення та формування обов’язкових резервів для банків України” № 172 від 21.04.2009 р. // Додаток до журналу “Вісник НБУ”. Законодавчі і нормативні акти з банківської діяльності. – 2010. - № 6. – С. 96-102.

[1] Ризики в банківській діяльності випливають із специфіки банківських операцій, що здійснюються в умовах ринкових відносин, та означають імовірність одержання доходів, менш від очікуваних, зниження вартості активів. Підвищенні банківські ризики призводять до значних фінансових утрат і, як наслідок, до банкрутства банків.

2. Емісійні різниці (емісійний дохід) – сума перевищення доходів, отриманих від первинної емісії власних акцій та інших корпоративних прав, над номіналом таких акцій (інших корпоративних прав).

[3] Субординований борг – це звичайні незабезпечені боргові складові елементи капіталу (не менш ніж 100 тис. грн..), які відповідно до угоди не можуть бути взяті з банку раніше п’яти років, а у випадку банкрутства чи ліквідації повертаються інвестору після погашення претензій усіх інших кредиторів.

1 Пільговими кредитами вважаються кредити, що надані позичальникам на більш сприятливих умовах, аніж це встановлено внутрішніми документами банку, що визначають його кредитну та облікову політику.

1 Контрагент – будь-яка особа (фізична чи юридична), яка має з банком відносини фінансового характеру (банк надає кошти у вигляді депозитів, кредитів, продає цінні папери власної емісії і т.ін.).

1 Істотна участь у банку означає, що фізична або юридична особа має:

а) частку в статутному капіталі банку в розмірі не менш ніж 10 і більше відсотків;

або

б) здійснює контроль над банком (має можливість впливати на визначення кредитної, інвестиційної та облікової політики) завдяки тому, що має частку в статутному капіталі банку в розмірі не менше ніж 25 відсотків.

1 Споріднена особа – юридична особа, яка має спільних з банком власників істотної участі.

1 Установи – будь-які суб’єкти підприємницької діяльності, що є юридичними особами (підприємства, компанії, фірми, установи тощо).

Дата добавления: 2019-07-15; просмотров: 101; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!