Разновидности фьючерсных контрактов и их понятия

Финансовые фьючерсы с конкретной базой

Финансовые инструменты, торгуемые на фьючерсных биржах можно разделить на:

- финансовые фьючерсы с конкретной базой

- финансовые фьючерсы с абстрактной базой

Финансовые фьючерсы с конкретной базой основаны на реальных объектах торговли. При этом реальная поставка базового финансового инструмента, как правило, возможна.

К финансовым фьючерсам с конкретной базой относятся:

- валютные фьючерсы (Cerrency futures)

- процентные фьючерсы (Intsrest Rate Futuers)

Валютный фьючерс - это договорное обязательство продать (поставить) и, соответственно, купить (принять) определенное стандартизированное количество валюты по заранее уторгованному курсу в определенную стандартизированную будущую дату.

Процентный фьючерс - договорное обязательство купить (принять), соответственно, продать (поставить) процентный инструмент с оговоренными в контракте сроками и процентной ставкой по заранее уторгованному курсу (ставке) в определенную стандартизированную будущую дату.

Процентные фьючерсы являются реальным инструментом страхования риска изменения процентных ставок.

В профессиональном отношении наиболее ответственным видом процентных фьючерсов являются контракты на бумаги с фиксированным доходом. Предметом их является будущая поставка ценных бумаг с гарантированным фиксированным доходом. Прежде всего, это казначейские векселя и облигации государственных займов. Продавец фьючерса берет на себя обязательство продать (поставить) в установленную дату определенные ценные бумаги, количество и цена которых установлены в контракте. Покупатель, соответственно, берет на себя обязательство принять их.

|

|

|

Пример: Покупка "декабрьского облигационного контракта" означает приобретение в декабре (в дату исполнения) соответствующей казначейской облигации.

В случае с большинством финансовых фьючерсных контрактов, к моменту исполнения контракта бумаги довольно редко поставляются от продавца к покупателю. Практика показала, что менее 2-х % от всех заключенных сделок находят свое реальное исполнение, остальные либо закрываются контрсделками, либо сделка закрывается выплатой соответствующей разницы одной стороне за счет другой. Благодаря этому, следующим шагом стало использование в качестве базы контракта фиктивного объекта торговли. Первым таким процентным фьючерсом стал 3-х месячный евродолларовый контракт.

Пример: Продажа "сентябрьского евродолларового контракта" означает: обязательство принять 1 млн. долл. США на З мес. С установленной даты в сентябре по декабрь по срочной процентной ставке согласованной в настоящий момент.

|

|

|

Финансовые фьючерсы с абстрактной базой

К финансовым фьючерсам с абстрактной базой, исполнение которых в физическом смысле (поставка/принятие), как правило, относятся индексные фьючерсы (Stok Index Futures).

Сделки с индексами - это новая, быстро прогрессирующая область финансовых операций, основанных на фьючерсах, а также опционах.

Индексы составляются как суммарные курсовые показатели ценных бумаг. Теоретически они могут формироваться на основе большого или много числа бумаг, подчиняться отраслевому или любому другому признаку.

Индексный фьючерс - договорное обязательство продать (соответственно - купить) стандартизированную величину одного из индексов, по заранее уторгованной величине этого индекса в будущую дату исполнения обязательств.

Опционы как финансовые инструменты фондового рынка

Определение опциона, разновидности опционов, цели участников контракта

Опционом называется контракт, заключенный между двумя лицами, в соответствии с которым одно лицо предоставляет другому лицу право купить определенный актив по определенной цене в рамках определенного периода времени или предоставляет право продать определенный актив по определенной цене в рамках определенного периода времени. Лицо, которое получило опцион и таким образом приняло решение, называется покупателем опциона, который должен платить за это право. Лицо, которое продало опцион, и отвечающее на решение покупателя, называется продавцом опциона.

|

|

|

Существует множество видов опционов: опцион на покупку (опцион “колл”), опцион на продажу (опцион “пут”), двойной опцион (опцион “стрэддл”), “бабочка” (“баттерфляй”), опцион “в деньгах”, “голый” опцион и т.д. Каждый из этих опционов призван решать свои специфические задачи. Но все опционы объединяет одно: для покупателей опционов последние, по сути, являются, с одной стороны, механизмом страхования от наступления неблагоприятных событий (прежде всего, падения или роста курсовой стоимости актива), с другой стороны, - покупатели опционов приобретают возможности роста. Что касается продавцов опционов, то их движущим мотивом является надежда на ненаступление благоприятных для покупателей исходов, когда последние не будут исполнять опцион, либо, по крайней мере, надежда на то, что полученная прибыль перевесит сумму, выплачиваемую по обязательствам.

|

|

|

Сегодня опционами торгуют на многих зарубежных биржах, начинают торговать и в России. Кроме срочных сделок на покупку или продажу обыкновенных акций заключаются опционные контракты на фондовые индексы, на облигации, товары и иностранную валюту.

Операции с опционами.

Во всех случаях, когда компания делает заем, она создает опцион, потому что заемщика нельзя вынудить погасить долг по истечении оговоренного срока займа. Если стоимость активов компании меньше величины долга, компания предпочтет не выполнить свои обязательства (поскольку окажется неплатежеспособной), и держатели облигаций получат ее активы. Таким образом, когда компания делает заем, кредитор, по сути, приобретает активы компании, а акционеры получают опцион на их выкуп путем погашения долга.

К вышесказанному добавим:

1) с помощью опционов можно моделировать различные финансовые потоки (практически любые, например, опцион на продолжение инвестиций, если осуществляемый инвестиционный проект успешен, опцион на отказ от проекта, опцион на выжидание и выбор оптимального времени инвестирования в проект), при этом в случаях, когда представляется невозможным однозначно определить единую ставку дисконтирования на весь период инвестирования (например, она подвержена сильным колебаниям), применение механизма опционного ценообразования более адекватно по сравнению с методом чистых дисконтированных потоков (NPV-критерий);

2) в случае отсутствия биржевых опционных контрактов их можно заключать на двусторонней основе между компаниями (по примеру форвардных контрактов). Кроме того, сами опционные контракты можно создавать (моделировать) внутри одной компании с помощью приобретения активов, использования займов и “коротких” продаж активов;

3) более того, опционы, подобно фьючерсам, можно использовать и без поставки актива в конце срока. Для этого сначала открывается позиция покупкой или продажей какого-либо опциона, затем эта позиция закрывается противоположной сделкой - продажей или покупкой.

4.3. Опционы “колл” и “пут”

Опцион “колл” дает его владельцу право купить акции (или любой другой актив) по особой цене, именуемой ценой исполнения, или ценой сделки (по-английски это цена “страйк”). В некоторых случаях опцион может быть реализован только в один определенный день, такой опцион называют европейским. В других случаях опцион может быть реализован либо в установленный день, либо за срок до него, и такой опцион называют “американский колл”.

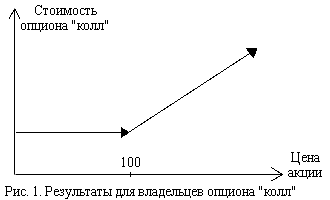

Рассмотрим для простоты европейский “колл” с ценой исполнения 100 руб. Если цена акции в это время окажется ниже этой величины, никто не будет платить 100 руб., чтобы получить акции с помощью опциона “колл”. В этом случае наш опцион “колл” обесценится, и мы им просто не воспользуемся. С другой стороны, если цена акции окажется выше 100 руб., это даст нам возможность воспользоваться своим правом купить акции. В этом случае стоимость опциона будет равна рыночной цене акции, за вычетом 100 руб., которые мы должны заплатить, чтобы купить этот опцион.

Опцион “пут” дает его владельцу право продать акции (либо иной актив - прим.) по цене исполнения. В рассмотренном выше примере с ценой исполнения 100 руб. опцион не будет ничего стоить, если цена акции в момент исполнения окажется выше цены исполнения, и будет стоить (в размере разности между ценой исполнения и рыночной ценой), если цена акции окажется ниже цены исполнения.

Залоговые требования.

Любой покупатель опциона хотел бы иметь гарантию, что продавец выполнит свои обязательства при исполнении опциона. А именно, покупатель опциона “колл” хочет получить гарантию того, что продавец способен поставить требуемые акции, а покупатель опциона “пут” желает иметь гарантию, что продавец будет в состоянии заплатить необходимую сумму денег. Так как опционные контракты проходят через торговые (биржевые) площадки, то именно данные организации заинтересованы в том, чтобы продавец смог исполнить условие контракта.

Чтобы избавить торговые площадки от беспокойства по этому поводу, они устанавливают при торговле опционами залоговые требования. В случае опциона “колл” продавец должен поставить акции в обмен на уплачиваемую цену исполнения. По опциону “пут” деньги уплачиваются продавцом в обмен на акции.

Дата добавления: 2019-07-15; просмотров: 207; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!