Понятие «проект» и «корпоративный проект». Жизненный цикл проекта. Менеджер проекта и команда проекта.

Проект – это комплекс взаимосвязанных мероприятий, направленный на создание уникального продукта или услуги в условиях ограниченного времени, заданного качества и с учетом бюджета.

Следует отметить отсутствие формального определения для термина - "корпоративный проект". К характерным признакам классификации проекта к разряду корпоративных проектов относятся следующие: для исполнения проекта привлекаются ресурсы сторонних организаций; существует иерархия подчиненности среди исполнителей проекта; проект осуществляется на уровне компании; высоко-бюджетный проект со значительными рисками; территориально распределенный проект; требуется оперативное вмешательство при реализации со стороны топ-менеджмента компании.

Жизненный цикл проекта (ЖЦП) состоит из набора последовательных этапов (Концептуализация, разработка, реализация, завершение). Этапы обретают названия, исходя из методологии выполнения работ, потребностей контроля со стороны компании, затрат и требуемых кадров. Жизненный цикл проекта достаточно часто применяется для того, чтобы своевременно принимать взвешенные управленческие решения: идем дальше или нет. На выходе с каждого этапа имеются точки принятия решений.

Команда проекта - специфическая организационная структура, возглавляемая руководителем проекта и создаваемая на период осуществления проекта. Задача команды проекта - осуществление функций управления проектом до эффективного достижения целей проекта.

|

|

|

Специфика проекта определяет формальную структуру команды, которая утверждается руководством и ролевой состав.

Состав и функции команды проекта зависят от масштабов, сложности и др. характеристик проекта, однако во всех случаях состав команды должен обеспечить высокий профессиональный уровень всех возложенных на нее обязанностей. Основными участниками команды проекта, как правило, являются:

• Руководитель проекта (менеджер проекта) - лицо, ответственное за управление проектом.

• Инженер проекта - несет ответственность за руководство и координацию работ по всем техническим инжиниринговым аспектам проекта на протяжении полного его жизненного цикла.

• Административный руководитель контрактов - несет ответственность за подготовку контрактов, переговоры, заключение и контроль выполнения контрактов и субконтрактов с участниками проектов.

• Контролер проекта - руководитель службы контроля работ по проекту - несет ответственность за планирование и контроль всех работ по проекту.

• Бухгалтер проекта - несет ответственность за учет и отчетность по расходованию средств проекта и оказывает помощь руководителю проекта по вопросам финансирования и бухучета.

|

|

|

• Руководитель службы материально-технического обеспечения - несет ответственность за все виды закупок и поставок, осуществляемых в рамках проекта.

• Руководитель работ по проектированию - несет ответственность за работы по инженерному проектированию в рамках проекта.

• Руководитель строительства - несет ответственность за все виды строительно-монтажных работ, осуществляемых в составе проекта.

• Координатор работ по эксплуатации (или промышленному производству) - несет ответственность за все аспекты планирования, реализации контроля и координации работ по освоению и производству выпускаемой продукции и оказанию услуг, являющихся конечной целью осуществления проекта.

• Административный помощник - несет ответственность за вспомога-тельные работы и обеспечение производственных потребностей и функциони-рование команды проекта.

Команда проекта формируется в зависимости от потребностей проекта, с учетом опыта и квалификации персонала, а также в зависимости от условий и организации выполнения проекта.

Инвестиционные стратегии.

Инвестиционная стратегия — система долгосрочных целей инвестиционной деятельности предприятия, определяемых общими задачами его развития и инвестиционной идеологией, а также выбор наиболее эффективных путей их достижения.

|

|

|

Инвестиционная стратегия - комплекс мер по разработке, выбору и внедрению наиболее подходящих, экономически обоснованных и эффективных путей по решению задач, поставленных руководством компании.

Инвестиционная стратегия относится к функциональным стратегиям предприятия.

В общем виде инвестиционная стратегия реализуется в разработке плана и программы его осуществления на данном этапе развития предприятия; формируется с учетом существующих источников и форм инвестирования, их доступности и потенциальной эффективности использования.

Предпосылкой формирования инвестиционной стратегии является общая стратегия экономического развития предприятия, по отношению к которой инвестиционная стратегия носит подчиненный характер. Управление инвестиционной деятельностью, т.е. инвестиционная стратегия получает свою дальнейшую конкретизацию в процессе тактического управления этой деятельностью путем формирования инвестиционного портфеля компании. Это формирование относится к среднесрочному управлению, которое завершается реализацией отдельных инвестиционных программ и проектов. Таким образом, разработка инвестиционной стратегии является только первым этапом процесса управления инвестиционной деятельностью компании.

|

|

|

Формирование инвестиционной стратегии компании (фирмы) является довольно сложным творческим процессом, требующим высокой квалификации исполнителей. Прежде всего, формирование стратегии базируется на прогнозировании отдельных условий осуществления инвестиционной деятельности (инвестиционного климата) и конъюнктуры инвестиционного рынка как в целом, так и в разрезе отдельных его сегментов. Кроме того, она требует периодической корректировки с учетом меняющихся внешних условий и новых возможностей роста компании.

Инвестиционная стратегия предусматривает достижение следующих целей:

- максимизации прибыли от инвестиционной деятельности;

- минимизации инвестиционных рисков. Для этого необходимо организовать:

• исследование внешней инвестиционной среды и прогнозирование конъюнктуры инвестиционного рынка;

• технические и маркетинговые исследования;

• поиск новых, более прибыльных инвестиционных возможностей;

• оценку привлекательности инвестиционных проектов и финансовых инструментов с отбором наиболее эффективных из них;

• разработку капитального бюджета;

• формирование оптимальной структуры инвестирования.

48. Основные цели и этапы процесса планирования в корпорациях.

В общих чертах можно определить следующие цели планирования:

1) детализированное планирование;

2) координация деятельности каждого подразделения, обеспечивающая их взаимосвязь;

3) обеспечение необходимой информацией всех руководителей центров ответственности;

4) стимулирование (мотивация) деятельности руководства по достижению целей организации;

5) контроль за производством;

6) оценка эффективности работы руководителей.

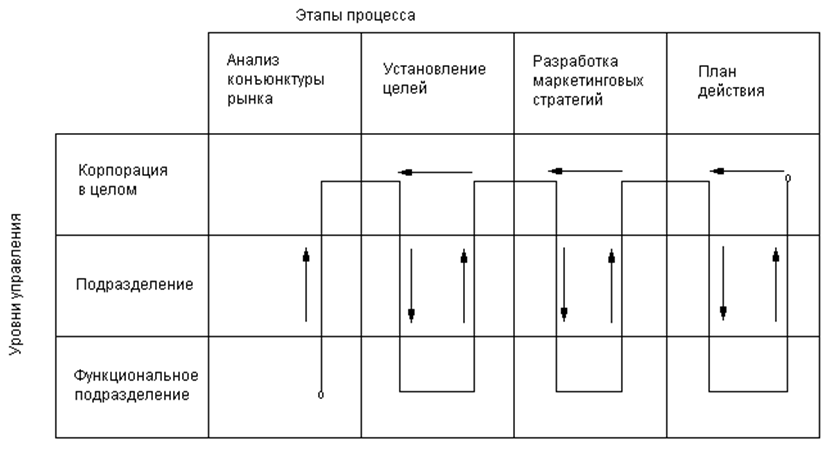

Традиционный процесс корпоративного планирования в крупной диверсифицированной компании включает в себя конкретные этапы, представленные на рисунке ниже. Первый этап — анализ конъюнктуры рынка. На втором этапе разрабатывается миссия корпорации и определяются задачи, которые следует решить на товарном рынке. Третий этап включает в себя разработку стратегий по подразделениям компании, а также функциональных стратегий, включая маркетинговые и товарные. Менеджеры по товару и рынку разрабатывают маркетинговую стратегию в соответствии с указаниями, идущими от высших управляющих на первом этапе планирования. Далее высшие управляющие анализируют и одобряют эту стратегию. Заключительный этап (или цикл) планирования включает в себя разработку календарного графика-плана действий и бюджета. На данном этапе процесс принятия решений также направлен снизу вверх и предполагает координацию между маркетингом и другими операциями.

49. Задачи и содержание инвестиционного плана корпорации.

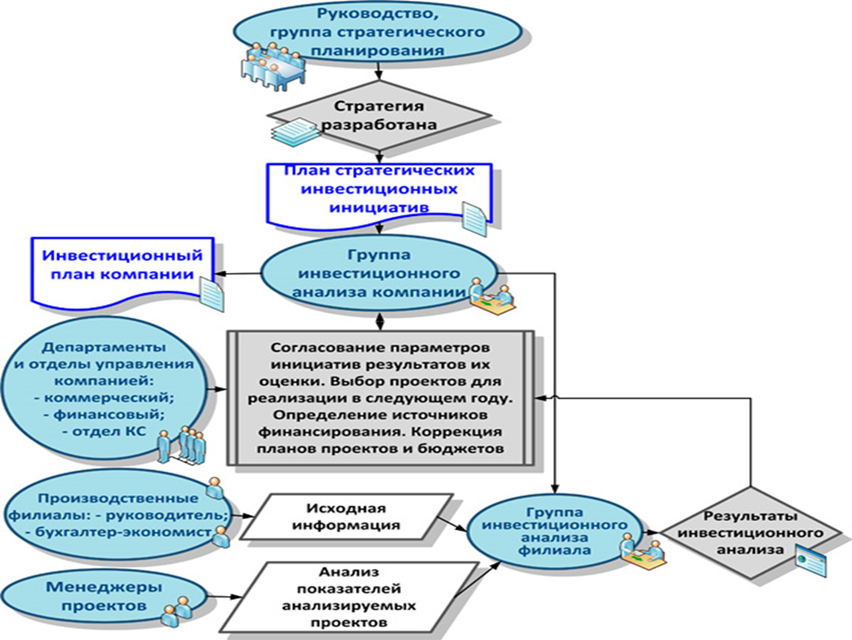

Инвестиционный план – это комплекс процедур, выполняемых руководством линейных подразделений и управляющей надстройки, результатом которых является система планов в сфере реальных и финансовых инвестиций. Система инвестиционных планов тесно связана с двумя другими управленческими системами: сбалансированных показателей и бюджетного управления.

Планирование инвестиций на предприятии формирует систему, состоящую из четырех уровней. Каждый из уровней рассматривается с точек зрения управленческого и финансового планирования.

1. Стратегический уровень с охватом временной перспективы 3-5 лет. Результатом его является план стратегических инвестиционных инициатив (мероприятий). Помимо плана мероприятий, к стратегическому уровню относится прогнозный план движения денежных средств на ближайшие 5 лет.

2. Тактический уровень деятельности компании с перспективой в один финансовый год. Результатом данного уровня принято считать инвестиционный портфель компании на год, который состоит из программ и локальных проектов, запланированных к реализации. С позиции финансового управления тактический уровень подкрепляется годовым инвестиционным бюджетом.

3. Оперативный уровень планирования. Скользящие планы проектной реализации регулярно (ежеквартально, иногда ежемесячно) пересматриваются и переутверждаются. Квартальные и месячные бюджеты также корректируются. Еще одним результатом оперативного уровня являются платежные календари, включающие инвестиционные платежи и поступления на соответствующей проектной фазе.

4. Уровень планирования локальных инвестиционных проектов. В настоящий уровень включаются результаты в форме бизнес-плана проекта, плана-графика, бюджета проекта, графика платежей и плана поступлений на проектной фазе инвестиций.

Составление инвестиционного плана предусматривает практическое решение следующих задач:

1. определить потребность по привлечению в проект дополнительных источников финансирования;

2. определить стратегию взаимодействия со сторонними инвесторами;

3. оценить рентабельность проекта и возможность рассчитаться за привлечённый капитал;

4. подготовить финансовый расчет эффективности вложений, принимая во внимание возврат заемных денег;

5. разработать подробный бизнес-план, который может предоставляться для ознакомления потенциальным инвесторам.

Планирование прибыли и рентабельности; их виды и методы расчета.

Прибыль планируется раздельно по видам, а именно:

· прибыль от продажи продукции и товаров;

· прибыль от реализации прочей продукции и услуг нетоварного характера;

· прибыль от реализации основных средств;

· прибыль от реализации другого имущества и имущественных прав;

· прибыль от оплаты выполненных работ и оказанных услуг и т.д.;

· прибыль (убыток) от внереализационных операций.

Основными методами планирования прибыли являются:

· метод прямого счета;

· аналитический метод;

· метод совмещенного расчета.

Формирование прибыли

Бухгалтерская прибыль (убыток) есть конечный финансовый результат, выявленный в отчетном периоде на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса.

Валовая прибыль - это разница между нетто-выручкой от продажи товаров, продукции, работ, услуг и себестоимостью этих продаж без условно-постоянных управленческих расходов и затрат по сбыту (коммерческих расходов).

Чистая прибыль формируется в отчете о прибылях и убытках, по своему содержанию соответствует нераспределенной прибыли. Из таблицы видно, что в новом отчете о прибылях и убытках, во-первых, не обозначена бухгалтерская прибыль — при необходимости ее можно будет определить как сумму прибыли (убытка) до налогообложения и чрезвычайных доходов, уменьшенную на чрезвычайные расходы, а во-вторых, появились новые понятия прибыли до налогообложения и прибыли от обычной деятельности. Прибыль (убыток) до налогообложения есть, по существу, прибыль (убыток) от обычной деятельности, так как налоговые и иные аналогичные платежи представляют собой инструмент изъятия государством части прибыли.

Метод прямого счета

Данный метод наиболее распространен на предприятиях в современных условиях хозяйствования. Он применяется, как правило, при небольшом ассортименте выпускаемой продукции. Сущность его в том, что прибыль исчисляется как разница между выручкой от реализации продукции в

соответствующих ценах за вычетом НДС и акцизов и полной ее себестоимостью. Расчет плановой прибыли (П) ведется по формуле:

П = (О × Ц) - (О × С),

где О — объем выпуска продукции в планируемом периоде в натуральном выражении;

Ц — цена на единицу продукции (за вычетом НДС и акцизов);

С — полная себестоимость единицы продукции.

Прибыль по товарному выпуску (Птп) планируется на основе сметы затрат на производство и реализацию продукции, в которой определяется себестоимость товарного выпуска планируемого периода:

Птп = Цтп - Стп,

где Цтп — стоимость товарного выпуска планируемого периода в действующих ценах реализации (без НДС, акцизов, торговых и сбытовых скидок);

Стп — полная себестоимость товарной продукции планируемого периода.

Следует отличать плановый размер прибыли в расчете на товарный выпуск от прибыли, планируемой на объем реализуемой продукции. Прибыль на реализуемую продукцию (Прп) в общем виде рассчитывается по формуле:

Прп = Врп - Срп

где Врп — планируемая выручка от реализации продукции в действующих ценах (без НДС, акцизов, торговых и сбытовых скидок);

Срп — полная себестоимость реализуемой в предстоящем периоде продукции.

Более детально прибыль от объема реализуемой продукции в плановом периоде определяется по формуле:

Прп = Пон + Птп - Пок,

где Пон — сумма прибыли остатков нереализованной продукции на начало планового периода;

Птп — прибыль от объема выпуска товарной продукции в плановом периоде;

Пок — прибыль от остатков нереализованной продукции в конце планового периода.

Данная методика расчета применима для укрупненного прямого метода планирования прибыли, когда легко определить объем реализуемой продукции в ценах и по себестоимости.

Разновидностью метода прямого счета является метод поассортиментного планирования прибыли. При этом методе прибыль суммируется по всем ассортиментным позициям. К полученному результату прибавляется прибыль в остатках готовой продукции, не реализованных на начало планируемого периода.

Аналитический метод

Этот метод применяется при большом ассортименте выпускаемой продукции, а также как дополнение к прямому методу, так как он позволяет выявить влияние отдельных факторов на плановую прибыль. При аналитическом методе прибыль рассчитывается не по каждому виду выпускаемой в планируемом году продукции, а по всей сравнимой продукции в целом. Прибыль по несравнимой продукции определяется отдельно. Исчисление прибыли аналитическим методом включает три последовательных этапа:

1) определение базовой рентабельности как частного от деления ожидаемой прибыли за отчетный год на полную себестоимость сравнимой товарной продукции за тот же период;

2) исчисление объема товарной продукции в планируемом периоде по себестоимости отчетного года и определение прибыли на товарную продукцию исходя из базовой рентабельности;

3) учет влияния на плановую прибыль различных факторов: снижение себестоимости сравнимой продукции, повышение ее качества и сортности, изменение ассортимента, цен и т.д.

После выполнения расчетов по всем трем этапам определяется прибыль от реализации товарной продукции.

Кроме прибыли от реализации товарной продукции в составе прибыли, как отмечено ранее, учитывается прибыль от реализации прочей продукции и услуг нетоварного характера, прибыль от реализации основных фондов и

другого имущества, а также планируемые внереализационные доходы и расходы.

Прибыль от прочей реализации (продукции и услуг подсобного сельского хозяйства, автохозяйств, услуг непромышленного характера для капитального строительства, для капитального ремонта и т.д.) планируется методом прямого счета. Результат от прочей реализации может быть как положительным, так и отрицательным.

Прибыль (убытки) от традиционных статей внереализационных доходов и расходов (штрафы, пени, неустойки и пр.) определяется, как правило, на основе опыта прошлых лет.

После расчета прибыли (убытков) по остальным видам деятельности, а также внереализационных доходов и расходов и с учетом прибыли от реализации товарной продукции определяется валовая (общая) прибыль предприятия.

Метод совмещенного расчета

В этом случае применяются элементы первого и второго способов. Так, стоимость товарной продукции в ценах планируемого года и по себестоимости отчетного года определяется методом прямого счета, а воздействие на плановую прибыль таких факторов, как изменение себестоимости, повышение качества, изменение ассортимента, цен и др., выявляется с помощью аналитического метода.

Получение определенной массы прибыли определяет эффективность производства, однако сама масса прибыли не характеризует, насколько эффективно работает предприятие. Для этого необходимо массу прибыли "взвесить" на затраты предприятия. Этим целям отвечает показатель рентабельности.

Показатели прибыльности капитала (рентабельности)

* Коэффициент рентабельности активов (ROA) используется для диагностики эффективности предприятия с точки зрения доходности. Коэффициент показывает финансовую отдачу от использования активов предприятия.. То есть характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента предприятия. Данный показатель называют нормой прибыли.

* Коэффициент рентабельности собственного капитала (ROE показывает, как эффективно были использованы вложенные (инвестированные) в предприятие деньги. Показывает сколько имеет

предприятие чистой прибыли с рубля авансированного в капитал, следует сравнить со стоимостью заёмного капитала.

* Коэффициент рентабельности продаж (ROS) Коэффициент показывает эффективность реализации основной продукции предприятия, плюс позволяет определить долю себестоимости в продажах. Необходимо отметить, что важно не то, сколько продукции продало предприятие, а то, сколько чистой прибыли оно заработало чистых денег с этих продаж.

Коэффициенты Формула Расчет Норматив

1 Рентабельность активов (ROA) Коэффициент рентабельности активов = Чистая прибыль / Активы

2 Рентабельность собственного капитала (ROE) Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал

3 Рентабельность продаж (ROS) Коэффициент рентабельности продаж = Чистая прибыль/ Выручка

Дата добавления: 2020-04-25; просмотров: 881; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!