Сущность финансового контроля, его задачи, виды и методы проведения. Органы, осуществляющие финансовый контроль, и их функции.

Финансовая система РФ: сущность, подсистемы, сферы, звенья, принципы ее построения.

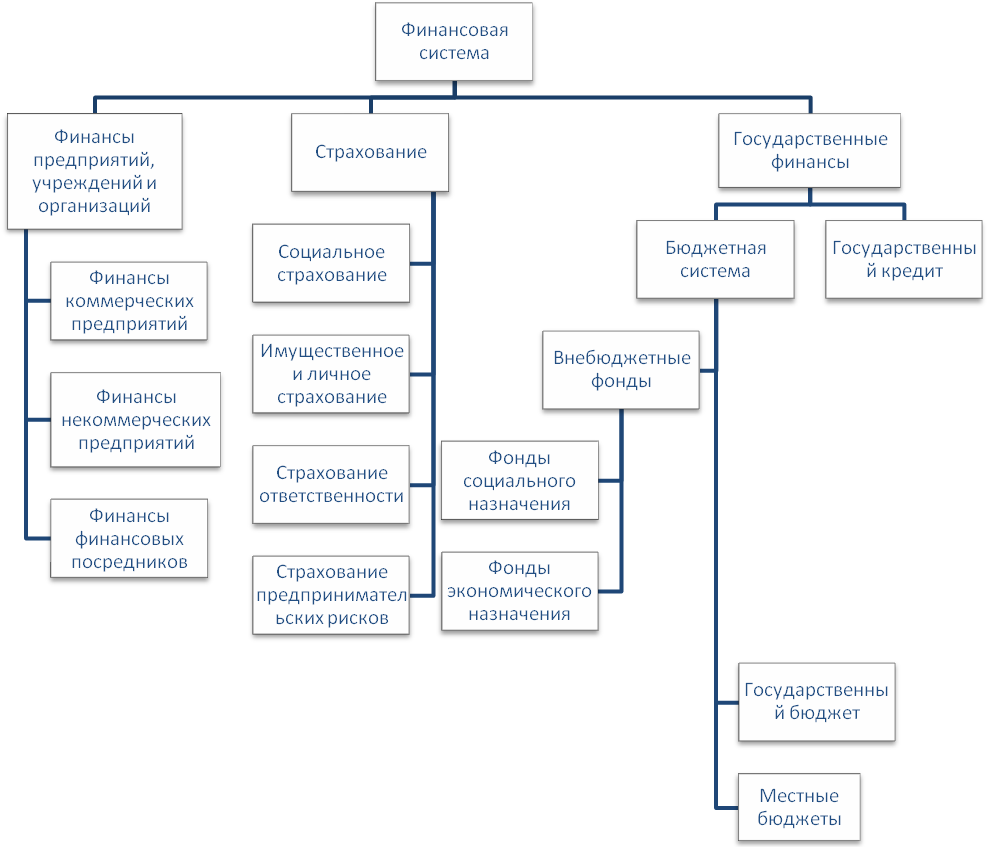

Подсистемы и сферы финансовой системы, принцип ее построения. Понятие «финансовая система». Основные звенья финансовой системы РФ и различные точки зрения на их состав. Звенья бюджетной системы РФ. Основные внебюджетные фонды РФ как одно из звеньев финансовой системы РФ. Классификация предприятий различных форм собственности в РФ. Понятия «финансы домашних хозяйств» , «государственный и муниципальный кредит».

Финансовая система – это совокупность финансовых учреждений, осуществляющих в пределах своей компетенции финансовую деятельность и институтов, каждый из которых способствует образованию и использованию соответствующих денежных фондов.

Определение понятия «финансовая система» по-разному трактуется различными авторами: известный американский специалист Дж. Ван Хорн определяет финансовую систему как совокупность ряда учреждений и рынков, предоставляющих свои услуги фирмам, гражданам и правительствам. По мнению Л.А. Дробозиной1, финансовая система – это совокупность различных сфер финансовых отношений, в процессе которых образуются и используются фонды денежных средств .

С учетом изложенного можно рассматривать финансовую систему как форму организации денежных отношений между всеми субъектами воспроизводственного процесса по распределению и перераспределению совокупного общественного продукта.

|

|

|

По природе своей финансовые отношения являются распределительными, причем распределение стоимости осуществляется, прежде всего, по субъектам.

Именно роль субъекта в общественном производстве выступает в качестве первого объективного критерия классификации финансовых отношений. В соответствии с ним в общей совокупности финансовых отношений могут быть выделены три крупные сферы.

- финансы предприятий, учреждений и организаций;

- страхование;

- государственные финансы.

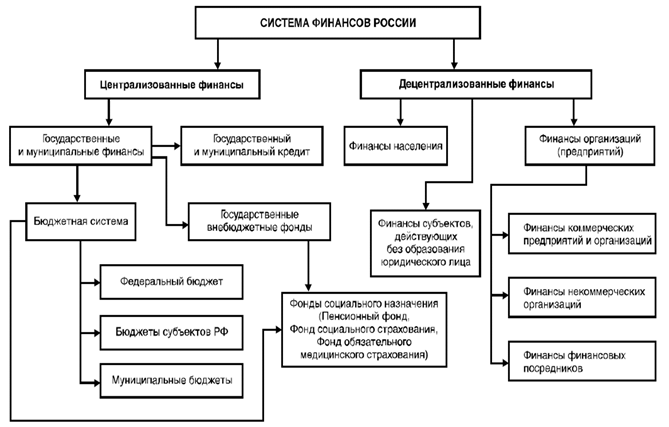

Финансовая система РФ включает следующие звенья финансовых отношений:

Централизованные финансы представляют собой определенный инструмент, с помощью которого осуществляется регулирование национальной экономики в целом. Данный тип финансов мобилизуют ресурсы в бюджетную систему, а также с его помощью происходит распределение финансов между отраслями народного хозяйства и определенными экономическими регионами.

Децентрализованные финансы предназначены для регулирования экономических, а также социальных отношений в рамках отдельно взятых хозяйствующих субъектов. Этот вид составляют основу финансов. Финансы домохозяйств (населения) – это личные финансы или по-другому финансовые отношения, возникающие между физическими лицами, которые ведут общее хозяйство. Домохозяйство следует отличать от семьи. Основное их отличие заключается в том, что домохозяйство может включать, кроме родственников, людей, которые полностью или частично вносят свою долю в бюджет домохозяйства.

|

|

|

Первый блоков финансовой системы – централизованные доходы, включающие в себе определенные экономические элементы.

Государственный бюджет представляет собой главное звено всей финансовой системы. Бюджет принято подразделять на две взаимосвязанные группы статей: доходную и расходную. В доходной части бюджета отображаются источники поступления средств и их количественные параметры. В расходной части содержится информация о направлениях и сферах, в которых расходуются деньги, их количественные параметры. Основной источник формирования государственного бюджета – налоги, взимаемые с физических и юридических лиц. Государство также вправе привлекать дополнительные доходы в бюджет путем продажи на официальных финансовых рынках облигаций, определенных казначейских обязательств и в заключении других видов ценных бумаг, подлежащих продаже.

|

|

|

Внебюджетные фонды – это средства Правительства РФ, а также местных органов власти, которые связанны с финансированием расходов, не включаемых в государственный бюджет. Создание подобных фондов связано с необходимостью иметь определенное количество доходов, которые бы не завесили от статей государственного бюджета.

Основными по размерам и значению являются социальные внебюджетные фонды:

Пенсионный фонд Российской Федерации;

Фонд социального страхования Российской Федерации;

Федеральный фонд обязательного медицинского страхования;

Государственный кредит (Государственный кредит представляет отношения вторичного распределения стоимости валового внутреннего продукта и части национального богатства, при которых государство выступает преимущественно в качестве заемщика, а также кредитора и гаранта. Муниципальный кредит – это экономические отношения, по которым муниципальное образование выступает в роли кредитора или заемщика) выделяют в самостоятельное звено государственных финансов, поскольку ему присущи не свойственные другим звеньям формы финансово-кредитных отношений. Государственный кредит рассматривают как особую форму денежных отношений, возникающий между государством, физическими и юридическими лицами.

|

|

|

Фонды имущественного и личного страхования предназначены для возмещения ущерба, который может быть нанесен предприятиями или населению в результате стихийных бедствий, а также для выплаты застрахованному лицу материального обеспечения при наступлении определенного страхового случая. Страховые фонды обычно выступают в роли крупных резервов определенных инвестиционных запасов и играют важнейшую экономическую и финансовую функцию.

Одним из наиболее динамично развивающихся звеньев финансовой системы является фондовый рынок, на котором происходит обращение капиталов. Фондовый рынок является своеобразной платформой, который обеспечивает перемещение капитала в те отрасли, в которых уровень дохода наиболее высок. Основным ориентиром участников фондового рынка является более высокий уровень дохода по сравнению с вложениями денежных средств в банк.

Второй блок финансовой системы составляют децентрализованные финансы, и прежде всего финансы коммерческих предприятий и организаций.

Финансы предприятий представляют собой определенный вид экономических отношений, которые возникают при формировании, распределении, а также непосредственном использовании децентрализованного вида доходов.

Третий блок финансовой системы составляют финансы домашних хозяйств (Финансы дх— это совокупность денежных отношений по поводу создания и использования фондов денежных средств, в которые вступают домашнее хозяйство и его отдельные участники в процессе своей социально-экономической деятельности), а именно экономические отношения, возникающие при реальном обороте денег в секторе домашних хозяйств. Финансы домохозяйств являются своего рода материальной основой их жизни.

Этот вид финансов связан с предположительными доходами, а также расходами в рамках отдельной экономической ячейки общества.

Хотя происходит разграничение самостоятельных звеньев в соответствии с применяемыми особыми способами и формами образования и использования денежных фондов в каждом из них, финансовая система едина, по причине того, что базируется на абсолютно едином источнике ресурсов всех звеньев системы без исключения.

Принципы построения финансовой системы предполагают:

- экономическую самостоятельность и четкое разграничение функций между отдельными звеньями финансовой системы (федеральный, республиканский, областной). Правительство финансирует решение задач общегосударственного значения – оборона, космос, внешнеэкономическая деятельность; местные органы – развитие школ, коммунальных учреждений, организаций общественного порядка и т. д. Местные бюджеты своими доходами и расходами не входят в государственный бюджет;

- формирование бюджета осуществляется на нормативной основе;

- взаимодействие между бюджетами различных уровней внутри государства строится на основе соглашений;

- доходная часть бюджетов формируется в основном за счет налогов.

С помощью финансовой системы воспроизводятся все процессы по перераспределению общественного продукта и национального дохода; регулирование финансовой политики осуществляется государством.

Формы собственности, существующие в РФ, подразделяются на следующие виды:

-государственную федеральную – природные богатства, включенные в хозяйственный оборот, средства производства, информация – все то, что находится в ведении и распоряжении государства и под его ответственностью;

-государственную региональную – все то же самое, переданное субъектам Федерации;

-муниципальную собственность, находящуюся в ведении местных органов самоуправления;

-частную;

-общественных организаций.

По численному признаку собственность делится на следующие виды:

-индивидуальную (личная или частная);

-групповую;

-общественную.

К их числу ГК относит: хозяйственные товарищества и общества; полное товарищество; товарищество на вере; общество с ограниченной ответственностью; акционерное общество (открытое и закрытое); производственные кооперативы; государственные и муниципальные унитарные предприятия, основанные на праве хозяйственного ведения, основанное на праве оперативного управления.

Сущность финансового контроля, его задачи, виды и методы проведения. Органы, осуществляющие финансовый контроль, и их функции.

Содержание и значение финконтроля

Финансовый контроль – контроль законодательных и исполнительных органов власти всех уровней, а также специально созданных учреждений за финансовой деятельностью экономических субъектов (домашних хозяйств, государства, юридических лиц).

Значение финансового контроля. При проведении ФК проверяются:

- соблюдение установленного в области финансовой деятельностиправопорядка всеми органами государственной власти и местного самоуправления, предприятиями, учреждениями, организациями, гражданами

- экономическая обоснованность и эффективность осуществляемых действий, соответствие их задачам государства и муниципальных образований.

Таким образом, он служит важным способом обеспечениязаконности и целесообразности проводимой финансовой деятельности.

Специфика финконтроля

Субъектами финансового контроля являются законодательные и исполнительные органы власти всех уровней, специально созданные учреждения.

К объектам финансового контроля относятся денежные отношения, перераспределительные процессы при формировании и использовании финансовых ресурсов.

Целью финансового контроля является выявление отклонений от принятых стандартов и нарушений принципов законности, эффективности и экономии расходования материальных ресурсов с тем, чтобы иметь возможность принять корректирующие меры, в отдельных случаях привлечь виновных к ответственности, получить компенсацию за причиненный ущерб или осуществить мероприятия по предотвращению или сокращению таких нарушений в будущем.

Функции финконтроля:

- определение состояния учета использования материальных ценностей и денежных средств;

- определение мер по совершенствованию учета использования материальных ценностей;

- выявление характера совершенного правонарушения и лиц, виновных в его совершении;

- решение вопроса о привлечении виновных к ответственности;

- установление причин и условий, способствующих правонарушению.

Задачи финконтроля

1. обеспечить соблюдение финансового законодательства

2. обеспечить своевременность и полноту уплаты налоговых обязательств

3. содействовать эффективному и целевому использованию средств;

4. выявление резервов роста финансовых ресурсов

5. обеспечить правильность ведения учета и отчетности и т. д.

Принципы организации финконтроля:

- независимость. Орган или специалист, осуществляющий финконтроль, должен быть наделен финансовой самостоятельностью, которая закреплена отдельным правовым статусом.

- объективность. Данным принципом финансового контроля является гарантия объективного, общего и непредвзятого подхода к объекту при осуществлении контрольных мероприятий.

- компетентность. Госорган, организация или специалист, осуществляющий финконтроль, должны иметь соответствующее образование, аттестацию (лицензию) и специализированное разрешение на осуществление данного вида деятельности.

- гласность. Сокрытие предварительных, текущих или окончательных результатов контрольно-ревизионных мероприятий недопустимо. Исключение — сохранение государственной тайны.

- результативность. Осуществление ФК направлено не только на выявление нарушений действующего законодательства, но и на их устранение, а также повышение эффективности деятельности субъектов финансово-экономических взаимоотношений.

- обоснованность. Выявленные факты при проведении контрольно-ревизионных мероприятий должны быть обоснованы и подкреплены неопровержимыми доказательствами, документально или свидетельскими показаниями.

- презумпция невиновности. До вынесения решения либо вступления его в законную силу недопустимо обвинение лиц. Данную особенность гарантирует статья 49 Конституции РФ.

- плановость. Мероприятия по осуществлению финконтроля должны иметь плановый характер, то есть иметь утвержденный план объектов и сроки проверок. Однако, допустимы и внеплановые проверки.

Государственный финконтроль, негосударственный финконтроль

Государственный финансовый контроль предназначен для реализации финансовой политики государства, создания условий для финансовой стабилизации.

Негосударственный финансовый контроль - это осуществляемая негосударственными контрольными органами деятельность, направленная на реализацию контрольной функции управления, а также на выявление и предупреждение противоправных и недобросовестных действий администрации и сотрудников хозяйствующих субъектов при ведении финансово-хозяйственной деятельности.

Органы, осуществляющие финконтроль, их функции

| Главное контрольно-ревизионное управление при Президенте РФ Центробанк России Министерство финансов РФ Федеральное казначейство РФ Департамент государственного ФК и аудита Федеральная налоговая служба (ФНС РФ) Федеральная таможенная служба (ФТС РФ) Внебюджетные фонды |

Счетная палата занимается контролем использования бюджетных средств, средств бюджетов государственных внебюджетных фондов и федеральной собственности, оценкой эффективности распоряжения федеральными ресурсами и выявлением нарушений в этой сфере. В ее функции также входит противодействие коррупции.

Банк России выполняет следующие функции:

— устанавливает правила осуществления расчетов в Российской Федерации;

— осуществляет надзор и наблюдение в национальной платежной системе;

— устанавливает правила проведения банковских операций;

— принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

— осуществляет надзор за деятельностью кредитных организаций и банковских групп;

— осуществляет регулирование, контроль и надзор за деятельностью некредитных финансовых организаций в соответствии с федеральными законами;

— осуществляет иные функции в соответствии с федеральными законами.

Федеральная налоговая служба (ФНС России) является федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов, сборов и страховых взносов, в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, за производством и оборотом табачной продукции, за применением контрольно-кассовой техники, а также функции органа валютного контроля в пределах компетенции налоговых органов.

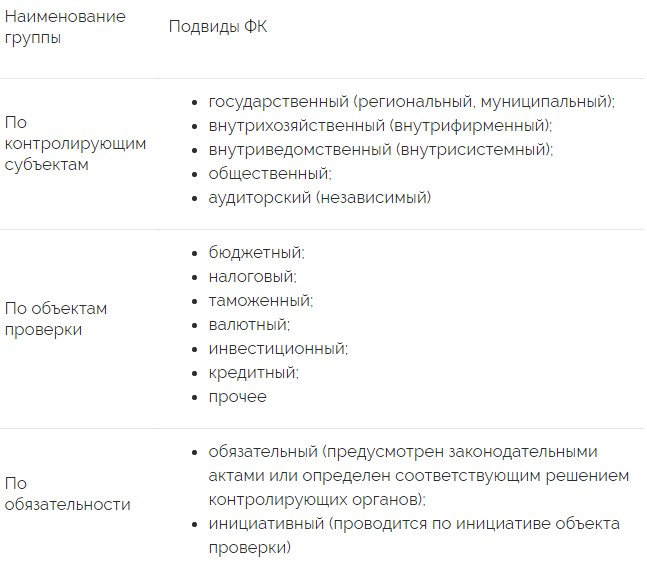

Виды финконтроля, методы его проведения

Виды финконтроля

по времени проведения:

Предварительный ФК проводится до совершения какой-либо операции по формированию, распределению или исполнению денежных средств. Данная форма является предупредительной, так как позволяет не допустить нарушений действующего законодательства, а также соблюсти целевую направленность.

Текущий ФК — форма, проводимая на этапе совершения операций финансово-хозяйственной деятельности экономического субъекта. Проведение текущего ФК позволяет исключить неисполнение поставленных обязательств.

Последующий ФК. Проводится по окончанию всех денежных и хозяйственных операций, позволяет выявить совершенные правонарушения, определить соблюдение целевого характера и законности осуществленных действий.

Основные методы финконтроля:

1) наблюдение (предполагает общее ознакомление с состоянием финансовой деятельности объекта контроля);

2) проверка (касается основных вопросов финансовой деятельности и проводится на месте с использованием балансовых, отчетных и расходных документов для выявления нарушений финансовой дисциплины и устранения их последствий);

3) обследование (производится в отношении отдельных сторон финансовой деятельно и опирается на более широкий круг показателей, что и отличает его от проверки),

4) анализ (проводится на базе текущей или годовой отчетности и нацелен на выявление нарушений финансовой дисциплины);

5) основным методом финансового контроля является ревизия (проводится с целью установления законности финансовой дисциплины на конкретном объекте. Выделяют обязательный и регулярный характер ревизии. Данный метод контроля реализуется на месте путем проверки первичных документов, учетных регистров, бухгалтерской и статистической отчетности, фактического наличия денежных средств).

3. Сущность финансового прогнозирования, цель, этапы и методы финансового планирования

Сущность финансового прогнозирования- представляет собой деятельность по предвидению и стратегической оценке перспектив развития финансов, объема, состава и структуры поступления финансовых ресурсов и направлений их использования.

Цель финансового прогнозирования – оценка предполагаемого объема финансовых ресурсов, определение наиболее предпочтительных вариантов финансового обеспечения деятельности органов государственной власти и местного самоуправления, субъектов хозяйствования, выявление возможных отклонений от принимаемых проектировок. Финансовое прогнозирование выявляет ожидаемую в перспективе картину состояния финансовых ресурсов и потребности в них, возможные варианты осуществления финансовой деятельности и представляет собой предпосылку для финансового планирования.

Финансовое прогнозирование представляет собой трехэтапный процесс, включающий анализ выполнение финансового прогноза, определение прогнозных показателей, формирование финансового прогноз.

1)На этапе выполнения финансового прогноза определяется степень исполнения запланированных параметров за истекший период по сравнению с фактическими результатами, выявляются резервы роста доходов и привлечения других финансовых ресурсов, определяются направления и пути повышения эффективности их использования, а также осуществляется мониторинг ожидаемого исполнения прогноза

2)Этап определения плановых показателей связан с расчетом конкретных значений этих показателей, характеризующих процессы формирования и использования финансовых ресурсов (доходов).

3)На этапе формирования финансового прогноза происходит его непосредственное составление по доходам, расходам и другим показателям, после чего утверждается уполномоченными лицами. Именно в этом этапе осуществляется оптимизация показателей и финансового прогноза в целом как документа, подлежащего исполнению и мониторингу.

Методы финансового планирования — это конкретные способы и приемы расчетов финансовых показателей организации.

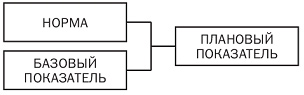

Нормативный метод заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность организации в финансовых ресурсах и их источниках. Такими нормативами являются ставки налогов, ставки тарифных сборов и взносов, нормы амортизационных отчислений, нормативы потребности в оборотных средствах и др. В финансовом планировании применяется целая система норм и нормативов. Она включает:

§ федеральные нормативы — единые на всей территории РФ для всех отраслей и организаций: ставки федеральных налогов, нормы амортизации основных фондов, ставки тарифных взносов на государственное социальное страхование и др.;

§ нормативы субъектов Федерации (краевых, областных, автономных образований): ставки республиканских налогов, тарифных взносов и сборов и т.д.;

§ местные нормативы (местные налоги и т.д.);

§ отраслевые нормативы, действующие в масштабах отдельных отраслей или по группам организационно-правовых форм хозяйствующих субъектов: малое предприятие, акционерное общество и т.д.;

§ нормативы организации, разрабатываемые непосредственно хозяйствующим субъектом и используемые им для регулирования производственно-торгового процесса и финансовой деятельности, контроля за эффективным использованием финансовых ресурсов: нормы потребности в оборотных средствах, кредиторской задолженности, запасов сырья, материалов, товаров, тары, нормативы распределения финансовых ресурсов и прибыли. Нормативный метол является самым простым методом. Исходя из норматива и величины базового показателя рассчитываются финансовые показатели.

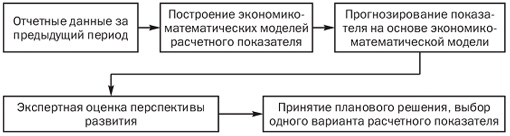

Расчетно-аналитический метод состоит в том, что на основе анализа достигнутой величины финансового показателя, принимаемого за базу, и индексов его изменения в плановом периоде рассчитывается плановая величина этого показателя. Данный метод финансового планирования широко применяется в тех случаях, когда отсутствуют технико-экономические нормативы, а взаимосвязь между показателями может быть установлена косвенно, на основе анализа их динамики и связей. В основе этого метода лежит экспертная оценка.

Рис. 2. Этапы расчетно-аналитического метода финансового планирования

Расчетно-аналитический метод широко применяется, например, при планировании суммы прибыли и доходов, определении величины отчислений от прибыли в фонд накопления, потребления и резервный фонд.

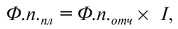

Расчет планируемой величины финансовых показателей можно отразить в следующих виде:

§ Ф.n.пл - планируемая величина финансового показателя;

§ Ф.n.отч — отчетное значение финансового показателя;

§ I — индекс изменения финансового показателя.

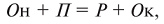

Балансовый метод состоит в том, что путем построения балансов достигается увязка имеющихся в наличии финансовых ресурсов и фактической потребности в них.

Применение балансового метода призвано обеспечить сбалансированность доходов и поступлений с расходами и отчислениями, т.е. соответствие источников финансовых ресурсов и финансирования за счет них. Для рационального использования всех источников финансовых ресурсов организации необходима полная сбалансированность объемов финансирования каждого расхода на основе распределения каждого источника. Использование балансового метода в процессе финансового планирования определяет характер составления финансового плана.

Балансовый метод применяется прежде всего при планировании распределения прибыли и других финансовых ресурсов, планировании потребности поступлений средств в финансовые фонды — фонд накопления, фонд потребления и др. Например, балансовая увязка по финансовым ресурсам имеет вид:

- Он - остаток средств на начало периода;

- П - поступление средств;

- Р — расходование средств;

- Ок - остаток средств на конец периода.

Метод оптимизации финансовых плановых решений (или метод многовариантности) заключается в разработке нескольких вариантов финансовых плановых расчетов для выбора оптимального из них. При этом могут применяться разные критерии выбора:

- минимум затрат;

- максимум прибыли;

- минимум вложений капитала при наибольшей эффективности результата;

- минимум времени оборачиваемости оборотных средств;

- максимум дохода на рубль вложенного капитала;

- минимум финансовых потерь от финансовых рисков.

Рис. 3. Этапы оптимизации плановых решений

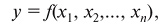

Метод экономико-математического моделирования при финансовом планировании позволяет найти количественное выражение взаимосвязей финансовых показателей и факторов, их определяющих. Эта связь выражается в экономико-математической модели. Она представляет собой математическое отображение финансового процесса, зависимость совокупности факторов, характеризующих структуру и закономерности данного финансового процесса. Построение экономико-математической модели финансового показателя складывается из следующих этапов:

- изучение динамики финансового показателя за определенный отрезок времени и выявление факторов, влияющих на направление этой динамики и степени зависимости;

- расчет модели функциональной зависимости финансового показателя от основных факторов;

- разработка различных вариантов плановых значений финансового показателя;

- анализ и экспертная оценка перспективных значений финансового показателя;

- принятие финансового планового решения и выбор оптимального варианта.

Рис. 4. Этапы экономико-математического моделирования финансового плана

Модель может строиться по функциональной или корреляционной связи. Функциональная связь выражается уравнением вида:

- у - планируемый финансовый показатель;

- xi - i-й фактор, i = = 1,2,...,n.

- Долевой метод заключается в определении удельного веса расходов в общем объеме поступлений. Использование долевого метода позволяет в процессе реализации финансового плана минимизировать расходы организации.

В зависимости от размера денежных поступлений на основе утвержденных весов определяется лимит расходов по каждой статье на определенную дату. В этом случае контролируются не абсолютные цифры, а структура расходов. Это гарантирует безубыточную деятельность организации и позволяет наиболее рационально использовать финансовые ресурсы.

Баланс финансовых ресурсов представляет собой баланс всех доходов и расходов Российской Федерации, субъектов Российской Федерации, муниципальных образований и хозяйствующих субъектов на определенной территории. Баланс финансовых ресурсов составляется на основе отчетного баланса финансовых ресурсов за предыдущий год в соответствии с прогнозом социально-экономического развития соответствующей территории и является основой для составления проекта бюджета.

Формы и методы планирования на уровне хозяйствующих субъектов зависят от их организационно-правовой формы, отраслевой принадлежности и других факторов. Для коммерческих организаций основным предполагаемым финансовым результатом деятельности является прибыль.

Выделяют различные типы финансовых планов: стратегические и текущие (1.1 и 1.2), долгосрочные и краткосрочные (2):

1.1 Стратегический финансовый план разрабатывается исходя из целей ведения бизнеса, с учетом макроэкономических процессов в экономике, финансовой политике государства, в том числе налоговой, таможенной политике; состояния и развития финансовых рынков, инвестиционных, инфляционных процессов и т.п.

1.2 Текущие финансовые планы разрабатываются с учетом прогнозных тенденций и в конечном итоге принимают форму баланса доходов и расходов предприятий.

2 Долгосрочные и краткосрочные планы отличаются не только масштабом, но и целями планирования. Если главной целью долгосрочного планирования является определение допустимых с позиции финансовой устойчивости темпов расширения фирмы, то целью краткосрочного является обеспечение постоянной платежеспособности предприятия.

Основная форма бизнес-планирования – составление бизнес-плана. В рыночной экономике бизнес-план является рабочим инструментом для вновь создаваемых, для действующих фирм и используется во всех сферах предпринимательства независимо от масштабов, формы собственности и организационно-правовой формы компании.

Основная цель разработки бизнес-плана – определить стратегию и необходимые ресурсы для достижения поставленных целей, иначе, планирование хозяйственной деятельности фирмы на ближайший и отдаленные периоды в соответствии с потребностями рынка и возможностями получения необходимых ресурсов.

Дата добавления: 2019-07-15; просмотров: 303; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!