Анализ ликвидности и платёжеспособности предприятия

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральное государственное автономное образовательное учреждение

высшего образования

«САНКТ-ПЕТЕРБУРГСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

АЭРОКОСМИЧЕСКОГО ПРИБОРОСТРОЕНИЯ»

КАФЕДРА ЭКОНОМИКИ ВЫСОКОТЕХНОЛОГИЧНЫХ ПРОИЗВОДСТВ

КУРСОВАЯ РАБОТА

ЗАЩИЩЕНА С ОЦЕНКОЙ

РУКОВОДИТЕЛЬ

| Доц. к.э.н. | Н. А. Иванова | |||

| должность, уч. степень, звание | подпись, дата | инициалы, фамилия |

| ПОЯСНИТЕЛЬНАЯ ЗАПИСКА К КУРСОВОЙ РАБОТЕ |

| НАЗВАНИЕ ТЕМЫ (вариант № 10) |

| по дисциплине: Финансовый менеджмент |

РАБОТУ ВЫПОЛНИЛ

| СТУДЕНТ ГР. | 8319 | Гусейнзаде Н.В. | |||

| подпись, дата | инициалы, фамилия |

Санкт-Петербург 2016

Содержание

Введение. 3

Задание 1. Оценка показателей финансового состояния предприятия. 4

1.1 Анализ ликвидности и платёжеспособности предприятия. 4

1.2 Анализ финансовой устойчивости. 14

1.3 Анализ оборачиваемости предприятия. 20

1.4 Анализ рентабельности. 23

Задание 2. Факторный анализ прибыли от продаж.. 28

Задание 3. Анализ соотношения объёма продаж, себестоимости, прибыли и точки безубыточности 44

Задание 4. Анализ влияния по факторам на изменение точки безубыточности. 51

Задание 5. Обосновать управленческое решение по поводу принятия заказа по ценам ниже рыночных. 58

|

|

|

Список использованной литературы.. 59

Приложение 1. 60

Приложение 2. 62

Введение

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая ответственность за результаты хозяйственной деятельности. Обеспечение эффективного функционирования предприятий требует экономически грамотного управления их деятельностью, которая во многом определяется умением её анализировать.

Финансовый менеджмент представляет собой специфическую область управленческой деятельности, направленной на организацию денежных потоков предприятия, формирование, привлечение и использование капитала, получение денежных доходов и создание фондов необходимых для достижения стратегических и тактических целей развития предприятия.

Основной задачей финансового менеджмента является построение эффективной системы управления финансами предприятия, которая направлена на поиск оптимального сочетания стратегических и тактических целей и учитывает такие факторы, как форма собственности, организационно-правовой статус, отраслевые, технологические, демографические особенности, квалификацию персонала и размер предприятия.

|

|

|

Цель данной работы – теоретически и практически выполнить пять заданий из области управления финансами предприятия, выбора рациональной финансовой политики, оценки и прогнозирования уровня финансового состояния предприятия, финансовых результатов его деятельности.

Задание 1. Оценка показателей финансового состояния предприятия

Финансовое состояние предприятия выражается в соотношении структур его активов и пассивов, т. е. средств предприятия и их источников. Основные задачи анализа финансового состояния – определение качества финансового состояния, изучение причин его улучшения или ухудшения за период, подготовка рекомендаций по повышению финансовой устойчивости и платёжеспособности предприятия.

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платёжеспособностью и финансовой устойчивостью.

|

|

|

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия следует знать такие понятия рыночной экономики, как деловая активность, ликвидность, платёжеспособность, кредитоспособность предприятия, порог рентабельности, запас финансовой устойчивости, степень риска, эффект финансового рычага и другие, а также методику их анализа.

Анализ ликвидности и платёжеспособности предприятия

Способность предприятия платить по своим краткосрочным обязательствам принято называть ликвидностью. Иначе говоря, предприятие считается ликвидным, когда оно в состоянии выполнить свои краткосрочные обязательства.

В финансовом анализе имеются две концепции ликвидности:

1. Под краткосрочной ликвидностью (до одного года) понимается способность предприятия оплатить свои краткосрочные обязательства. В этом случае ликвидность близка по своему содержанию платежеспособности, но при этом используются различные показатели.

2. Под ликвидностью понимается готовность и скорость, с которой текущие активы могут быть превращены в денежные средства. При этом подходе необходимо учитывать степень обесценивания активов, происходящую в результате их ускоренной реализации.

|

|

|

В зависимости от степени ликвидности, т. е. способности и скоростипревращения в денежные средства, активы предприятия подразделяются на следующие группы:

- наиболее ликвидные активы (А1), представляющие собой суммы по всем статьям денежных средств и финансовые вложения (ценные бумаги). Наиболее ликвидные активы могут быть использованы для погашения текущих обязательств немедленно;

- быстрореализуемые активы (А2), представляющие собой краткосрочную дебиторскую задолженность и прочие активы. Для обращения этих активов в наличные денежные средства требуется определенное время. Ликвидность этих активов различна в зависимости от различных факторов (платежеспособность плательщиков, условия предоставления кредитов покупателям и др.);

- медленно реализуемые активы (A3) представляют собой запасы, долгосрочную дебиторскую задолженность, НДСпо приобретенным ценностям. Запасы готовой продукции могут быть проданы только после того, как найден покупатель. Запасы до их продажи могут потребовать дополнительной обработки. Из суммы НДС желательно исключить суммы возмещения из прибыли предприятия. Расходы будущих периодов в данную группу не входят;

- труднореализуемые активы (А4) представляют собой внеоборотные активы (1 раздел актива баланса). Они предназначены для использования в хозяйственной деятельности предприятия в течение продолжительного периода. Их обращение в денежные средства встречает серьезные трудности.

Первые три группы активов относятся к текущим активам, так как могут постоянно меняться в течение текущего хозяйственного периода. Они более ликвидны, чем активы, входящие в четвертую группу.

В целях анализа зависимости от возрастания сроков погашения обязательств, пассивы группируются во взаимосвязи с соответствующими группами актива следующим образом:

- наиболее срочные обязательства (П1) включают в себя кредиторскую задолженность, прочие краткосрочные обязательства;

- краткосрочные пассивы (П2) представляют собой краткосрочные заемные средства, подлежащие погашению в течение 12 месяцев;

- долгосрочные пассивы (ПЗ) - это долгосрочные заемные средства и прочие долгосрочные обязательства (IV раздел пассива баланса);

- постоянные пассивы (П4) - в данную группу относятся собственные средства (III раздел пассива баланса).

Для того чтобы равенство между суммами активов и пассивов, сгруппированных

по степени ликвидности и срокам погашения, сохранялось, сумму постоянных пассивов необходимо уменьшить на суммы расходов будущих периодов и убытков.

Сумма долгосрочных и краткосрочных обязательств предприятия представляет собой его внешние обязательства. Для определения степени ликвидности баланса сопоставляются части актива баланса, реализуемые к определенному сроку, с частями пассива, которые к этому сроку должны быть оплачены. Если при сопоставлении видно, что этих сумм достаточно для погашения обязательств, то в этой части баланс считается ликвидным, а предприятие платежеспособным и наоборот.

Баланс считается абсолютно ликвидным, если выполняются следующие неравенства:

А1≥П1, А2≥П2, А3≥П3, А4≤П4.

Обязательным условием абсолютной ликвидности баланса является выполнение первых трёх неравенств. Четвёртое неравенство носит балансирующий характер. Его выполнение свидетельствует о наличии у предприятия собственных оборотных средств.

Если соблюдаются эти неравенства, то можно сказать, что соблюдается минимальное условие финансовой устойчивости предприятия. При несовпадении хотя бы одного условия, баланс не является абсолютно ликвидным. Недостаток средств по одной группе может быть компенсирован излишком по другой группе, если она имеет более высокий уровень ликвидности.

Сравнение А1 с П1 и А2 с П2 позволяет установить текущую ликвидность предприятия, что свидетельствует о его платёжеспособности на ближайшее время. Сравнение А3 с П3 выражает перспективную ликвидность, что является базой для прогноза долгосрочной платёжеспособности.

В качестве меры ликвидности выступает рабочий капитал (или ЧОК - чистый оборотный капитал), который представляет собой превышение текущих активов над текущими обязательствами. Так как ликвидность имеет большое значение для контрагентов предприятия, в ходе анализа необходимо тщательно изучать состав текущих активов и текущих обязательств.

К текущим активам относятся:

- денежные средства;

- финансовые вложения (представлена в оборотных средствах);

- краткосрочная дебиторская задолженность;

- запасы за исключением запасов, превышающих текущие потребности, обоснованные нормативами.

К текущим пассивам (обязательствам) относятся:

- краткосрочные заемные средства;

- кредиторская задолженность;

- в некоторых случаях доля долгосрочной задолженности, подлежащая выплате в текущем периоде.

Рабочий капитал, или ЧОК (разность между текущими активами и текущими пассивами), является мерой ликвидности и финансовой устойчивости предприятия.

Для качественной оценки финансового положения предприятия кроме абсолютных показателей ликвидности баланса целесообразно определить ряд финансовых коэффициентов.

1. Наибольшее применение в качестве показателя ликвидности получил коэффициент текущей ликвидности (Ктл), который определяется как отношение текущих активов к текущим пассивам:

(1.1)

(1.1)

где Ктл – коэффициент текущей ликвидности;

ДС – денежные средства, руб.;

ФВ – финансовые вложения, руб.;

ДЗ – дебиторская задолженность, руб.;

З – запасы, руб.;

КО – краткосрочные обязательства, руб.;

ОО – оценочные обязательства, руб.

Коэффициент текущей ликвидности характеризует степень, в которой текущие активы перекрывают текущие обязательства, то есть размер гарантии, обеспечиваемой оборотными активами. Чем больше значение коэффициента, тем больше уверенность в оплате обязательств. Таким образом, коэффициент определяет границу безопасности для возможного снижения рыночной стоимости активов.

В экономической литературе нет единого подхода к установлению нормативного значения коэффициента текущей ликвидности. В большинстве литературных и даже официальных источников его рекомендуют принимать равным 2. Но существует мнение, согласно которому предлагается исчислять данный коэффициент по следующей формуле:

(1.2.)

(1.2.)

где Кнормтл - нормативное значение коэффициента текущей ликвидности;

ПЗ – фактическое или нормативное значение величины производственных запасов, руб.;

КО – величина краткосрочных обязательств (V раздел пассива баланса), руб.

Данный способ расчета нормативного значения коэффициента текущей ликвидности базируется на следующих предпосылках. Величина производственных запасов должна покрываться собственными средствами, а дебиторская задолженность – краткосрочными обязательствами. Исходя из этого, отношение дебиторской задолженности к краткосрочным обязательствам принимается равным единице, а значение ПЗ / КО зависит от отраслевых особенностей и обоснованности нормативных значений. Поэтому нормативное значение коэффициента текущей ликвидности не может быть единым для всех предприятий, оно определяется отраслевыми особенностями и должно быть обосновано экономическим расчетом в каждом конкретном случае. Теоретически достаточным значение данного коэффициента признается равным 2.

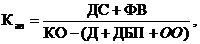

2. Коэффициент общей ликвидности можно рассчитать, используя формулу:

(1.3)

(1.3)

где ОА – оборотные активы, руб.;

КО – краткосрочные обязательства, руб.;

Д – расчеты по дивидендам, руб.;

ДБП – доходы будущих периодов, руб.;

ОО – оценочные обязательства, руб.

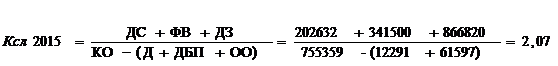

3. Следующим показателем ликвидности является коэффициент срочной ликвидности или коэффициент покрытия (Ксл). При его расчете используются наиболее ликвидные активы. При этом предполагается, что дебиторская задолженность имеет более высокую ликвидность, чем запасы и прочие активы. При расчете коэффициента срочной ликвидности с краткосрочной задолженностью сопоставляются денежные средства, финансовые вложения и дебиторская задолженность, то есть:

(1.4)

(1.4)

Теоретически оправданным значение коэффициента считается равным 1 или 1 / 1. Значение данного коэффициента также имеет отраслевые особенности.

4. Наиболее мобильной частью оборотных средств являются денежные средства и краткосрочные финансовые вложения, поскольку они могут быть быстро превращены в наличные деньги. Оборотные средства в форме денег готовы к немедленному платежу. Для этих целей рассчитывается коэффициент абсолютной ликвидности (Кал), который показывает возможность немедленного или быстрого погашения обязательств перед кредиторами. Этот показатель вызывает наибольший интерес у поставщиков.

(1.5)

(1.5)

Если финансовые вложения незначительны, то ими можно пренебречь, тогда формула примет вид:

(1.6)

(1.6)

Коэффициент характеризует величину денежных средств, необходимых для уплаты текущих обязательств. Объем денежных средств является своего рода страховым запасом и предназначается для покрытия краткосрочной несбалансированности денежных потоков. Так как денежные средства не приносят дохода предприятию, то их размер должен поддерживаться на уровне безопасного минимума. Остатки денежных средств зависят от текущего уровня коммерческой активности, но предприятия могут использовать в своей деятельности заменители денег, такие, например, как открытые кредитные линии. Теоретически значение коэффициента признается достаточным в пределах от 0,2 до 0,25.

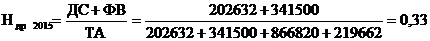

Коэффициент абсолютной ликвидности должен изучаться во взаимосвязи с показателем нормы денежных резервов (Ндр), который определяется следующим отношением:

(1.7)

(1.7)

Чем больше величина этого показателя, тем выше уровень ликвидности этой группы активов, т. е. существует минимальная опасность потери стоимости в случае ликвидации предприятия. Рассмотренные выше коэффициенты ликвидности позволяют оценить способность предприятия превратить активы в наличность без потерь для оплаты текущих обязательств.

5. Чистый оборотный капитал (ЧОК).

ЧОК = ТА – ТП, (1.8)

где ТА – текущие активы, руб.;

ТП – текущие пассивы, руб.

ТА = ДС + ФВ + ДЗкр + З (1.9)

ТП = КЗС+ КрЗ , (1.10)

где КЗС – краткосрочные заемные средства, руб.

Наряду с ликвидностью финансовое состояние предприятия характеризует его платежеспособность. Под платежеспособностью понимается способность предприятия своевременно погашать платежи по своим краткосрочным обязательствам при бесперебойном осуществлении производственной деятельности.

Анализ платежеспособности необходим:

· для самого предприятия для оценки и прогнозирования финансовой деятельности;

· для банков с целью удостоверения в кредитоспособности заемщика;

· для партнеров в целях выяснения финансовых возможностей предприятия при предоставлении коммерческого кредита или отсрочки платежа.

В ходе анализа изучаются текущая и перспективная платежеспособность.

6. Определение текущей платежеспособности осуществляется по данным баланса. При этом сопоставляют сумму платежных средств и срочные обязательства. Превышение платежных средств над внешними обязательствами свидетельствует о платежеспособности предприятия. О неплатежеспособности предприятия косвенным образом могут свидетельствовать:

· отсутствие денежных средств на счетах и в кассе;

· наличие просроченной задолженности по кредитам и займам;

· наличие задолженности финансовым органам;

· нарушение сроков выплаты заработной платы и др. причины.

Для оценки уровня платежеспособности необходимо сумму платежных средств сравнить с краткосрочными обязательствами. К платежным средствам относятся:

· денежные средства на банковских счетах и в кассе, руб.;

· финансовые вложения, руб.;

· дебиторская задолженность в той части, которая не вызывает сомнения в погашении, руб.

К краткосрочным обязательствам относятся:

- краткосрочные заемные средства;

- кредиторская задолженность.

Нормативное значение коэффициента текущей платежеспособности равно 1. Коэффициент текущей платежеспособности рассчитывается по данным баланса предприятия.

7. Для оценки текущей платежеспособности используется также коэффициент текущей платежной готовности (Ктпг), который показывает возможность своевременного погашения кредиторской задолженности. При этом исходим из того, что кредиторскую задолженность в первую очередь должна покрыть дебиторская, а в недостающей части денежные средства на расчетном счете и в кассе предприятия. Коэффициент определяется как отношение суммы средств на расчетном счете к разнице между кредиторской и дебиторской задолженностью, т.е.:

(1.11)

(1.11)

Если дебиторская задолженность выше кредиторской, то это означает, что предприятие не только может покрыть кредиторскую задолженность дебиторской, но и имеет свободные денежные средства.

8. Текущая платежеспособность – это более узкое понятие, которое не может быть распространено на перспективу, поэтому наряду с текущей платежеспособностью изучается и перспективная платежеспособность. Для ее характеристики используется коэффициент чистой выручки (Кчв), рассчитываемый по следующей формуле.

(1.12)

(1.12)

где И – сумма амортизации имущества за анализируемый год, руб.;

ЧП – чистая прибыль, руб.;

ВН – выручка от продаж (по оплате) за вычетом косвенных налогов, руб.

Данный коэффициент характеризует долю свободных денежных средств в поступившей выручке. Эти свободные денежные средства предприятие может использовать для погашения внешних обязательств или инвестировать в основной капитал. Сумма амортизации и чистой прибыли называется чистой выручкой.

9. Для оценки перспективной платежеспособности (более одного года) большое значение имеет способность предприятия зарабатывать, т.е. постоянно получать прибыль от своей деятельности в будущие периоды. Способность предприятия зарабатывать оценивается по следующему показателю - коэффициент достаточности денежных средств (Кддс);

Кддс определяется по следующей формуле:

(1.13)

(1.13)

где Врп – выручка от продажи продукции, руб.;

КР – капитальные расходы, руб.;

ВД – выплаченные дивиденды, руб.;

ПОС – прирост оборотных средств, руб.;

С – себестоимость реализованной продукции, руб.;

И – сумма амортизации, руб.;

ЧП – чистая прибыль, руб.

Коэффициент достаточности денежных средств характеризует способность предприятия генерировать денежные средства от своей деятельности для покрытия капитальных расходов, прироста оборотных средств и выплаты дивидендов. При расчете коэффициента данные берутся за пять лет. Это необходимо для того, чтобы исключить влияние случайных факторов и влияние цикличности. Значение коэффициента ниже единицы свидетельствует о том, что предприятие не способно за счет результатов своей деятельности осуществлять выплату дивидендов и поддерживать данный уровень производства. Если значение коэффициента равно или больше единицы, то предприятие способно функционировать, не прибегая к внешнему финансированию.

Рассчитаем коэффициенты ликвидности и платежеспособности на 31.12.2015 и 31.12.2014 годов по данным бухгалтерского баланса и отчета о прибылях и убытках ОАО «Каравай»( прил. 1 и прил. 2.):

1. Коэффициент текущей ликвидности (Ктл):

Ктл 2014 = 1,96

2. Коэффициент общей ликвидности:

Кол 2014 = 2,01

3. Коэффициент срочной ликвидности

Ксл 2014 = 1,75

4. Коэффициент абсолютной ликвидности (Кал)

Кал 2014 = 0,57

Норма денежных резервов:

Н др 2014 = 0,28

5. Чистый оборотный капитал (ЧОК).

ЧОК 2015 = ТА – ТП = (202632+341500+866820+219662) – 681471 =

= 949143 тыс. руб.

ЧОК 2014 = 759956 тыс. руб.

6. Коэффициент текущей платежной готовности (Ктпг) по существующим данным определить невозможно, т.к. не определено какую сумму в составе денежных средств составляют средства на расчетном счете.

7. Коэффициент чистой выручки(Кчв), коэффициентдостаточности денежных средств (Кддс ) определить также невозможно по данным ОАО «Каравай», так как нет данных об капитальных расходов, выплаченных дивидендах, начисленной амортизации.

Анализ ликвидности баланса

Проанализируем ликвидность баланса на 31.12.2015г.

А1: 202632+341500 =544132 тыс. руб.

А2: 866820 тыс. руб.

А3: 219662+ 3168= 222830 тыс. руб.

А4: 1206849 тыс. руб.

П1: 681471 тыс. руб.

П2: 0 руб.

П3: 17480011 тыс. руб.

П4: 17895514 тыс. руб.

По результатам вычислений составим неравенства:

А1<П1, А2>П2, А3<П3, А4<П4, следовательно, баланс неликвиден.

Проанализируем ликвидность баланса на 31.12.2014г.

А1: 422232+13000 = 435232 тыс. руб.

А2: 905151тыс. руб.

А3: 187384+16818 = 204202 тыс. руб.

А4: 1279697 тыс. руб.

П1: 767811 тыс. руб.

П2: 0 руб.

П3: 15706046 тыс. руб.

П4: 11260304 тыс. руб.

По результатам вычислений составим неравенства:

А1<П1, А2>П2, А3<П3, А4<П4, следовательно, баланс неликвиден.

Вывод. В целом по предприятию показатели ликвидности за два анализируемых периода увеличились. Это благоприятно отражается на финансовом состоянии фирмы, так как улучшается способность погашать свои краткосрочные обязательства. Коэффициенты текущей ликвидности, общей ликвидности, срочной ликвидности увеличились счет изменения величины денежных средств, финансовых вложений дебиторской задолженности и запасов. Чистый оборотный капитал также увеличился на 24,89%, что составляет 949143 тыс. руб. Это свидетельствует о том. Что в распоряжении фирмы остается больше денежных средств после погашения обязательств перед поставщиками и налоговых платежей. При анализе ликвидности баланса приходим к выводу, что баланс неликвиден. Так как не выполняются основные неравенства. В нашем случае получаются следующие неравенства: А1<П1(544132 тыс. руб.< 681471 тыс. руб.), А2>П2 (866820 тыс.руб. > 0 руб.), А3<П3 (222830 тыс. руб. <17480011 тыс.руб.), А4<П4 (1206849 тыс.руб.< 17895514 тыс. руб.).

Дата добавления: 2018-05-12; просмотров: 292; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!